Del cliente satisfecho al cliente entusiasmado Tesis del Master en

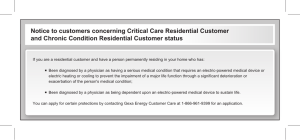

Anuncio