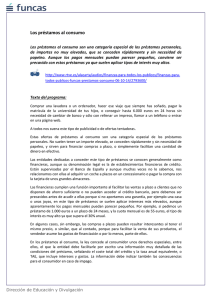

Descargar Análisis Cualitativo - Creditos Rapidos Problemas Express

Anuncio