Es necesario contar con un marco legal adecuado

Anuncio

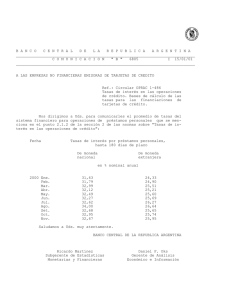

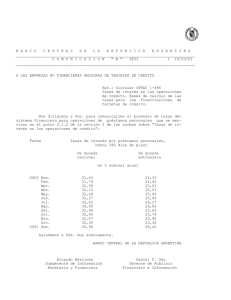

AÑO 5 - N° 22 / Marzo-Abril 2008 Publicación Institucional Con Indicadores y Novedades Sobre el Sistema Financiero Socios Activos de ABA ABN AMRO Bank N.V. American Express Bank Ltd. S.A. Banco Bradesco Argentina S.A. Banco Cetelem Argentina S.A. Banco do Brasil S.A. Banco Itaú Buen Ayre S.A. Banco Santander Río S.A. BBVA Banco Francés S.A. BNP Paribas Citibank N.A. Deutsche Bank S.A. GE Compañía Financiera S.A. HSBC Bank Argentina S.A. JP Morgan Chase Bank, National Association (Sucursal Buenos Aires) Standard Bank Argentina S.A. The Bank of Tokyo-Mitsubishi Ufj, Ltd. Fraude bancario Es necesario contar con un marco legal adecuado E l fraude bancario es una actividad de permanente atención por parte de los bancos. Los autores de este tipo de delitos, mediante su accionar, se adaptan permanentemente a las condiciones y modalidades operativas del mercado bancario. En la actualidad, las maniobras más comunes se vinculan a la falsificación de documentos con la finalidad de demostrar ingresos y la usurpación de identidad para abrir cuentas bancarias y/o solicitar un producto crediticio. También se suman el denominado “skimming” o copiado de las bandas magnéticas de las tarjetas de crédito y débito, y más recientemente, la captura de datos sensibles de clientes a través de correos electrónicos falsos. Si bien en la Argentina estos fraudes no son tan frecuentes, se requiere -de todos modosuna actitud preventiva tanto por parte de Anticipos - Memoria 2007 usuarios como de emisores, que sea apoyada por normas que configuren el carácter de delito a estos fraudes y los castigue como tales Raúl Fiori: la importancia de para aumentar el la investigación y seguimiento. costo en el que incurre el delincuente si es descubierto. El fondo del problema, en suma, es el vacío jurídico que existe en la materia. En la presente entrevista, Raúl Fiori, Secretario Coordinador de la Comisión de Fraude Bancario de ABA y responsable de Seguridad Transaccional de Santander Río, comenta las distintas características de estos delitos, los mecanismos preventivos que aplican los bancos (Continúa en Pág. 4) TENDENCIAS Pese a la crisis internacional, los depósitos y créditos bancarios siguieron creciendo durante 2007 Entre 2004 y 2007, la variación del crédito bancario destinado a financiar actividades productivas y comerciales representó 52% del total, con una notoria participación del financiamiento a las PyMEs. El consumo y las líneas de crédito con garantía real (hipotecarios y prendarios) participaron con 35 y 13%, respectivamente. (Pág. 7) Importante crecimiento del financiamiento a las PyMEs Las financiaciones de los bancos internacionales a las PyMEs aumentó 106,2% entre 2005 y 2007, mientras que la cartera del resto del sistema en este segmento creció, incluyendo la banca pública, 58,5%. (Pág. 8) EDITORIAL Bancarización: soplar no significa hacer botellas (Pág. 2) E D I T ORIA L BANCARIZACIÓN: SOPLAR NO SIGNIFICA HACER BOTELLAS por mario vicens / presidente de aba A pesar de que el sistema financiero argentino ha recuperado en forma plena su salud financiera y económica, cuando se lo compara internacionalmente no suele salir muy favorecido respecto del tamaño y cobertura que presta. La idea de que tenemos un sistema bancario subdesarrollado, que debería prestar más a tasas más bajas y, al mismo tiempo, brindar servicios más eficientes y baratos, es bastante generalizada. Mi propósito en este editorial es, precisamente, intentar separar la paja del trigo. mercado crediticio bancario, es claro que el escaso desarrollo de ese mercado está relacionado también con factores estructurales. Cuando se toma el promedio 1999-2003 para el indicador del crédito a fin de relativizar lo sucedido en los años de la crisis, la situación tiende a mejorar y se parece más a la de otros países latinoamericanos como México y Colombia, pero permanece lejos todavía de otras economías de la región más desarrolladas y del promedio de los países de ingresos tanto altos como medios. Para comenzar debemos reconocer que nuestro desarrollo factores estructurales bancario dista de ser satisfactorio. Los aspectos más destacables de esta insatisfacción son el desarrollo del crédito En ese contexto corresponde preguntarse acerca de los factobancario el cual, de acuerdo con los cálculos realizados en res estructurales que limitan el desarrollo financiero del país. base a los datos del B.C.R.A., representa en la actualidad El más evidente es la escasa proporción del ahorro que cana11,1% del PIB, muy inferior a los promedios internacionales y también por debajo de los niveles El desempeño del sistema financiero argentino contrasta con regionales. En el plano transaccioel que surge de las experiencias de otros países que evolucional, la infraestructura con que cuennaron de una situación parecida a la nuestra hacia un merta el sistema bancario está muy por cado financiero muy maduro en la actualidad. debajo de los niveles que registran los países de ingresos altos, está en línea con la que se dispone per La experiencia de países como España y Chile durante las cápita en promedio en los países de últimas décadas y nuestra propia historia demuestran que ingreso medio y de la región, y está para transitar ese camino se necesita revertir por completo la muy lejos de los indicadores que historia de inestabilidad que caracterizó a nuestro país a lo muestran en promedio todos los largo de gran parte del siglo pasado. grupos cuando se los computa en relación con la superficie. Una parte del problema está relacionado con la crisis de 2001-2002, tanto por lo sucedido antes de la misma como por su desenlace. Durante la segunda parte de la década de los ‘90, las necesidades de financiamiento de un sector público claramente deficitario desplazó al sector privado del mercado de crédito bancario. Cuando la crisis de la deuda terminó estallando, la cesación de pagos y la pérdida de fuentes de financiamiento obligaron a los bancos a solicitar el repago inmediato de la asistencia crediticia con que todavía contaba el sector privado, la que cayó desde el 20,8% del PIB a un dramático 7,6% en sólo tres años. No obstante el impacto devastador que tuvo la crisis en el p. 2 • M A R Z O / A B R I L 2 0 0 8 • ab a infor ma lizan los mercados financieros institucionales. Los depósitos bancarios en Argentina alcanzan el 24% del PIB, un nivel que no ha variado respecto del que se registraba antes de la crisis. Es apenas el 30% del promedio que exhiben los países de ingresos altos, menos de la mitad del que corresponde a los de ingreso medio excluyendo los latinoamericanos, y no está tan lejos del promedio de las economías latinoamericanas. Con la excepción de Chile que supera ampliamente la performance del resto, es evidente que no se trata de un problema que afecta exclusivamente a la Argentina. En realidad, en la mayoría de estos países durante gran parte del siglo pasado, prevaleció lo que en la literatura se conoce como el fenómeno de la “represión financiera”. Dependiendo de la época y cada país, la actividad financiera pasó por diferentes niveles de intervención gubernamental, desde la fijación de tasas de interés artificialmente bajas -a menudo por debajo de la inflación- y el destino del crédito a través de mecanismos directos e indirectos, hasta el caso extremo de la nacionalización de los depósitos bancarios, un esquema en el cual los bancos actuaban por cuenta y orden de la autoridad monetaria, que determinaba quién y a quién se prestaba y en qué condiciones, con prescindencia de los recursos del ahorro que pudiera haber captado. En ese marco, era difícil que prosperaran tanto el ahorro financiero como el crédito. A pesar de que es muy tentador hacerlo, no debemos atribuir esta performance exclusivamente a los cambios de régimen financiero/ bancario que se sucedieron una y otra vez durante el período. La inestabilidad económica derivada de la presencia crónica de problemas fiscales y de endeudamiento, los ciclos de expansión/recesión de la producción, el consumo y el empleo que provocaban las crisis del sector externo, la inflación y las enormes transferencias de recursos de cada devaluación, etc., también contribuyeron al subdesarrollo financiero porque terminaban afectando con más intensidad a quienes utilizaban los mercados institucionales nacionales para preservar y administrar sus ahorros, haciendo que una gran parte del ahorro nacional adoptara otros rumbos. Como consecuencia, el ahorro que los mercados institucionales disponen para abastecer las necesidades financieras de la inversión, necesariamente sería escaso y tendería a ser poco predecible. A su vez, con depósitos del sector privado que casi nunca superaron en forma franca la cuarta parte del PIB y un mercado de capitales que tampoco terminó de despegar completamente, es lógico que el sistema bancario permanezca estancado, expandiéndose o contrayéndose en forma cíclica conforme la economía pasa del boom al ajuste y viceversa. recuperar el tiempo perdido torio argentino y las enormes diferencias de densidad poblacional que hay entre regiones hace mucho más difícil garantizar un servicio apropiado a todos los usuarios cuando su número es muy limitado. No por nada la cantidad de sucursales y cajeros automáticos por cada mil kilómetros cuadrados se asemeja y, en algún caso, mejora los indicadores de países como Australia, Canadá y Brasil. Excepto en este último aspecto, el desempeño del sistema financiero argentino contrasta con el que surge de las expe- En el otro plano de la actividad bancaria, el de los servicios transaccionales, el desarrollo de la infraestructura también está relacionado con aspectos estructurales y coyunturales. La crisis paró por un tiempo los planes de ampliación de la red de sucursales y cajeros automáticos. En la actualidad, los bancos han retomado esos planes tratando de recuperar el tiempo perdido. Los servicios transaccionales prestados por medios electrónicos, en cambio, no sufrieron retrasos significativos. riencias de otros países que evolucionaron de una situación Es evidente que en este aspecto queda mucho por hacer. Sin embargo, las dificultades que representa la extensión del terri- sostenida realizada en equipo entre todos, las autoridades, los parecida a la nuestra hacia un mercado financiero muy maduro en la actualidad. La experiencia de países como España y Chile durante las últimas décadas y nuestra propia historia demuestran que para transitar ese camino se necesita revertir por completo la historia de inestabilidad que caracterizó a nuestro país a lo largo de gran parte del siglo pasado. Esto no se consigue de un día para otro, es el resultado de una tarea reguladores y la banca. a ba in forma • MARZO / A BRI L 2008 • p.3 FRAUDE BANCARIO Es necesario contar con un marco legal adecuado (Viene de Tapa) para evitarlos y destaca la necesidad de contar con una legislación adecuada para desalentarlos, cuyo encuadre no está específicamente tratado en la legislación vigente. A continuación, la entrevista: - ¿Qué se entiende por fraude bancario como definición general? Fiori - Fraude bancario es el delito que se consume mediante el uso irregular de los productos que comercializan los bancos o mediante la presentación de una solicitud acompañada por documentación falsa para lograr la aprobación del crédito o la cuenta que de otra forma le es más difícil o imposible de obtener. Por las características de este tipo de delito, las víctimas más frecuentes son las entidades bancarias. - ¿Esta actividad se ha incrementado en los últimos años? - Este tipo de ilícitos existió siempre y está directamente vinculado a la relación entre la oferta y demanda de créditos. Después de la crisis del 2001, cuando el crédito prácticamente desapareció del mercado, el fraude migró, por ejemplo, hacia cuentas de ahorro que eran utilizadas para disponer de fondos robados a terceros. El estafador actúa y se mueve por donde hay menos resistencia. - Es una actividad recurrente. - Exactamente. Es su medio de vida, por lo tanto, cambia, se adapta a nuevos escenarios, ensaya y elige a las víctimas. Objetivamente el fraude fue, es y será una actividad a la que hay que presentar batalla todos los días. - ¿Cuál es el tratamiento que debe dar el banco al fraude bancario? - Es importante tener personal con gran experiencia en esta materia y contar con una asesoría jurídica en lo penal eficiente para denunciar, seguir el proceso y arribar a una condena del imputado. Para ello resulta de suma importancia ser preciso en la recolección de pruebas, ser tenido como querellante o p. 4 • M A R Z O / A B R I L 2 0 0 8 • ab a infor ma damnificado por la instrucción a fin de solicitar medidas y colaborar con la investigación a efectos de que los responsables sean juzgados. - Para ir a lo particular. ¿Cuáles son las principales maniobras del fraude bancario vinculadas a la falsificación documental? La experiencia indica que cuando una ley contempla una sanción fuerte, el delincuente económico advierte que se incrementa su riesgo de exposición y abandona la conducta. - La falsificación documental, para abrir cuentas o solicitar créditos, presenta dos modalidades: la destinada a justificar actividad e ingresos y la que acredita la identidad del solicitante. Esta última es reconocida bajo la denominación de “usurpación de identidad”. - ¿Puede describir la característica de cada modalidad? - La documentación falsa destinada a justificar ingresos inexistentes comenzó a ofrecerse mediante la publicación de avisos clasificados en diarios nacionales; los interesados obtenían recibos de haberes de empresas existentes y verificables a cambio de una exigua suma de dinero. La documentación impositiva era ofrecida por contadores públicos que además extendían certificaciones de ingresos a personas insolventes y sin actividad independiente. De esa forma personas que no pueden ser titulares de cuentas o créditos porque no cumplen las condiciones exigidas por las normas, podrían acceder a esos servicios presentando documentación falsa en la medida que ésta no sea detectada por la entidad. También puede suceder que tenga la intención de actuar dolosamente y quedar impune ante cualquier demanda legal, en cuyo caso se apela a documentos de identidad apócrifos a nombre de un tercero identificándose con datos genuinos que pertenecen a otra persona y aportando toda la documentación de soporte con ese nombre. - Con esta práctica se ingresa en otro delito que es la usurpación de identidad. - Así es. La usurpación de identidad es la maniobra consistente en acreditar la identidad de un tercero mediante la exhibición de un documento adulterado o falso. Concretamente, para el delincuente es la llave de la impunidad a fin de eludir su responsabilidad. - ¿Resulta fácil prevenir las usurpaciones? - Lamentablemente no. En la actualidad, los falsificadores de documentación y los usurpadores acceden a las mismas bases públicas que los bancos utilizan para verificar nombres, fechas, domicilios y actividad laboral; por lo tanto, la herramienta más poderosa que usamos en la prevención, es la información acumulada a lo largo de muchos años y que nos permite detectar con relativa anticipación un intento de fraude, fundado en que el delincuente reitera su comportamiento porque la defraudación es su medio de vida. Al aplicar determinados filtros a los datos aportados por el solicitante se pueden prevenir fraudes de forma rápida y eficiente si es administrado por personal capacitado y experto en esta tarea. - ¿Sobre qué productos bancarios se suele aplicar este tipo de fraude? - Los préstamos personales de consumo son los que en la actualidad se convirtieron en el objetivo por excelencia de los usurpadores. Este producto, por sus características de poco monto y mediano plazo, tiene mínimos requisitos y se ofrece hasta en posiciones no bancarias de supermercados, shoppings o cadenas comerciales de gran importancia. - ¿Cómo se puede actuar eficientemente, sin que ello signifique burocratizar los procesos? - No se trata de verificar manualmente todas las solicitudes de apertura presentadas en el banco ya que esa estrategia tendería a sacarnos de foco para detectar fraudes. Hay que tener sistemas que trabajen con bases y parámetros eficientes como primer filtro y capacitar a los puntos de venta en sucursales generando un vínculo de apoyo y confianza para que deriven los casos que presenten un perfil sospechoso. Si estos canales funcionan correctamente, el volumen de cartera a analizar se reduce sensiblemente y el área centralizada que cumple el rol de prevenir fraudes analiza y verifica el legajo, dictaminando la existencia o no de documentación irregular sin impactar en los procesos comerciales. - Este proceso tiene que ver con la política de “conozca su cliente”. - Sin lugar a dudas, el “conozca a su cliente” que imponen las normas vigentes de prevención de lavado de dinero es el concepto que gobierna la política comercial de los bancos cuando se plantea mantener una cartera sana y rentable. Como banco tenemos el deber de conocer a nuestro cliente sin necesidad de que una ley nos obligue a hacerlo. - ¿Qué hay de los ilícitos de fraude bancario que no están vinculados con el crédito? ¿Cuáles son y en qué consisten? - En este caso pueden mencionarse la adulteración y falsificación de cheques y el “skimming” (copiado de bandas magnéticas) de las tarjetas de crédito y débito. La falsificación de tarjetas de crédito fue el perjuicio más importante que los bancos sufrieron hasta finales del 2001. La actividad estaba organizada a nivel nacional e internacional generando gran inquietud en la industria. En oportunidad de realizarse el 10° Congreso Internacional de Tarjetas de Crédito en noviembre de 2001 presenté un trabajo sobre falsificación y adulteración de plásticos cuyas pérdidas anuales se estimaban en 150 millones de pesos/dólares, solo en el mercado argentino. de tarjetas de crédito sancionando la fabricación, la tenencia y el uso de tarjetas falsas con las mismas penas vigentes para la falsificación de moneda. Anteriormente, a quien usaba una tarjeta falsificada se le aplicaba la figura de estafa, sin configurar delito ni la fabricación ni la tenencia. En la actualidad la pena mínima para cualquiera de los casos es de tres años, por lo tanto no tiene el beneficio de la excarcelación. Otro factor que contribuyó a reducir este fraude fue la propia crisis, ya que por la misma acción el delincuente pasó a obtener un beneficio mucho menor que el que obtenía hasta entonces, de tal modo que tenía mayor exposición y ganaba mucho menos. Finalmente, las administradoras de tarjetas incorporaron sistemas neuronales que permiten monitorear “on-line” el comportamiento de tarjetas y la autorización de transacciones sospechosas. - ¿Cuál es la situación actual de este delito? no puede operar, el cliente retira la tarjeta y se va sin advertir la maniobra y más tarde sus fondos depositados desaparecerán parcial o totalmente. En la actualidad, bancos de Brasil, México o Venezuela registran pérdidas importantes por la actividad de organizaciones delictivas. En Argentina se registran casos aislados y no se observa una actividad sistemática. Por el contrario, y desde la década del 80, resulta habitual la colocación en los cajeros de un dispositivo denominado “pescador” que provoca la retención de la tarjeta en el interior de la Fiori: "Inglaterra o Estados Unidos ya tienen leyes penales específicas que condenan los delitos informáticos". - Las estadísticas internacionales destacan a la Argentina como el país con menor índice de fraudes del continente. - ¿Cómo es la modalidad denominada “skimming”? - El copiado de la banda magnética o “skimming” comenzó a ser aplicada por los delincuentes para falsificar tarjetas de crédito. Por los hechos acontecidos en diciembre de 2001 y por las acciones que ya expliqué, este delito migró a las tarjetas de débito para acceder a cuentas de terceros en los cajeros automáticos. - ¿Cómo se copia la banda magnética? embocadura. Cuando el cliente ve que su tarjeta está trabada y no puede operar, se le acerca un tercero con la intención de ayudarlo argumentando que le sucedió lo mismo, o manifestando ser empleado del banco y otro sinfín de variantes bastante convincentes para que en su presencia la víctima digite su clave y pueda ser visualizada por el delincuente. Como obviamente la “ayuda” no tendrá resultado y la tarjeta seguirá sin aparecer, el titular se va y los delincuentes retirarán el dispositivo que efectivamente recuperará el plástico retenido. Con la tarjeta y la clave se dirigirán a otro cajero y retirarán el máximo de dinero que le permita el sistema o el saldo de la cuenta. - ¿Sigue vigente este delito? - A partir del año 2002 se produjo una coincidencia de factores que favorecieron la desactivación de estas maniobras. Las administradoras de tarjetas de crédito se mancomunaron para actuar contra el accionar de estas organizaciones dedicadas a la falsificación de tarjetas, logrando en pocos meses que los principales responsables fueran detenidos y juzgados. Poco tiempo después se logró incorporar al Código Penal la figura de falsificación - Consiste en la instalación de elementos tales como abre puertas falsos que se colocan por sobre los genuinos, leyendo y almacenando los datos contenidos en la banda magnética. Este dispositivo no es independiente, ya que para usar la tarjeta hace falta conocer la clave del titular, por lo tanto, en el cajero se instalan frentes o teclados falsos que graban y almacenan los dígitos ingresados por el cliente para abrir la sesión del cajero. Como en esas condiciones el cajero - ¿Cuáles son en estos casos los mecanismos de prevención que aplican los bancos? - La mayoría de los cajeros cuenta hoy con circuito cerrado de televisión que captura imágenes del cliente que lo opera, como así también las cámaras de seguridad existentes en las áreas de atención que funcionan las 24 horas. Por otra parte los bancos y los responsables de seguridad de las redes de cajeros detectan (Continúa en Pág. 6) a ba in forma • MARZO / A BRI L 2008 • p.5 (Viene de Pág. 5) las zonas geográficas más sensibles que son monitoreados permanentemente y permiten alertar a las autoridades policiales para que se hagan presentes en el lugar a detener a los autores. - Cuando se consumen estas maniobras, ¿quién es el damnificado: el cliente o el banco? - Cuando un delincuente coloca un dispositivo lo hace con la finalidad de capturar la mayor cantidad de datos posible, por ejemplo lo deja instalado un fin de semana a fin de grabar los datos de todas las tarjetas que se pretendan usar en ese cajero. Luego retira el dispositivo, copia los datos en otros plásticos apareando las claves correspondientes y accede a las cuentas para apoderarse del dinero disponible. Cuando los clientes advierten el faltante, realizan los reclamos y el administrador de la red, mediante un cotejo histórico de las operaciones realizadas por los titulares genuinos, comprueba que los casos que se reclaman accedieron al mismo cajero en un corto lapso de tiempo, estableciendo el llamado “punto de compromiso”; así, los bancos proceden a acreditar los fondos sustraídos por los delincuentes y asumen el rol de damnificadas. - ¿Cuáles son las recomendaciones generales que se pueden hacer a las personas que son víctimas de una usurpación de identidad? - Vamos por caso. Aquella persona que advierte la posibilidad de que su identidad esté siendo utilizada por un tercero, debería radicar inmediatamente una denuncia policial o judicial, ante la gravedad de las consecuencias que podría sufrir por los actos que se consumen a su nombre. Por ejemplo, si el usurpador obtiene una cuenta corriente y libra cheques que son rechazados por falta de fondos, los beneficiarios o tenedores de los valores pueden radicar la denuncia, dando inicio a las acciones legales que contempla el artículo 302 del Código Penal. Si la causa prospera, el tribunal puede disponer el embargo de bienes, inhibiciones y hasta impedir que abandone el país, medidas que indefectiblemente caerán sobre el genuino portador quien quizás hasta ese momento ignore que un tercero actúa bajo su propia identidad. El damnificado también será pasible de que las empresas de informes acumulen antecedentes negativos a su nombre, p. 6 • M A R Z O / A B R I L 2 0 0 8 • ab a infor ma sumándose a los perjuicios ya mencionados. Las consecuencias pueden ser muy graves y demandar años de trámites engorrosos para demostrar su inocencia. Su condición de víctima le otorga el derecho de accionar contra el banco responsable de la apertura de la cuenta por daños y perjuicios, ya que jurídicamente es el responsable de la apertura irregular teniendo a su cargo las verificaciones de rigor. No se puede soslayar que los usurpadores no sólo usurpan la identidad de un tercero para estafar al banco, también lo hacen quienes están vinculados al narcotráfico, terrorismo o cualquier otro delito que, para su consumación, requiera de una identificación previa. Para el Código Penal vigente en Argentina, el delito informático no existe y por lo tanto la justicia no puede encuadrar ni sancionar correctamente un hecho doloso consumado electrónicamente. - ¿Cuál es la situación actual de los delitos económicos en Internet? - El delito por Internet tiene la capacidad de ser global y un ataque trae consecuencias inmediatas en cualquier lugar del planeta. Esta problemática impacta sobre los clientes de los bancos que tienen acceso a sus cuentas a través de un sitio determinado. Los delincuentes informáticos, mediante un ardid específico y una modalidad semejante a la del “pescador” del cajero automático, emiten millones de correos electrónicos con mensajes que presentan la apariencia de ser remitidos por un banco, en cuyo texto se le solicita al presunto cliente que debe actualizar sus datos personales ingresando a una determinada dirección. Si el receptor no es cliente de la entidad, se limita a eliminar el mensaje frustrándose la maniobra, mientras que si la persona tiene cuenta en esa entidad y se halla desprevenido, hace caso al pedido y se desplegará una pantalla que imitará la configuración de la verdadera perteneciente al banco, pasando a completar todos los datos requeridos. Esa información será recibida por el delincuente y será usada para sustraerle los fondos existentes. Actualmente la mayoría de las páginas web de las entidades argentinas advierten sobre la existencia de esta maniobra, hacen una serie de recomendaciones y proveen herramientas indispensables para mantener actualizada la computadora en defensa de virus, troyanos y otras amenazas electrónicas que puedan invadirlas. Igualmente, también se aconseja no acceder a la consultas de saldos y cuentas utilizando computadoras de uso público, tales como locutorios, hoteles, etc., ante el riesgo de que tengan colocados dispositivos de captura vinculados al teclado. - ¿Existe lo que se puede denominar vacío legal para combatir el fraude electrónico? Es evidente que existe un vacío jurídico en esta materia, mientras que otros países como Inglaterra o Estados Unidos ya tienen leyes penales específicas que condenan los delitos informáticos. Para el Código Penal vigente en Argentina, el delito informático no existe y por lo tanto la justicia no puede encuadrar ni sancionar correctamente un hecho doloso consumado electrónicamente. La Nación no puede permanecer ajena a esta problemática y es indispensable que se proteja a la ciudadanía del accionar delictivo por medios tan específicos. Los proyectos legislativos deben ser tratados y perfeccionados con la colaboración de los profesionales que entienden en esta materia, sancionando leyes claras y de rápida aplicación. - ¿Qué faltaría legislar? - El fraude por Internet, toda transacción electrónica, transferencias, lo que es público y privado en cuanto al uso de canales electrónicos, datos, correos, la intrusión de virus que ocasionan daño informático a redes y equipos domésticos, alcanzando incluso a la actividad comercial que está creciendo por este medio en la adquisición de bienes y servicios. Estos factores adquieren especial relevancia en la actualidad por cuanto existe un canal comercial importantísimo donde las personas y las empresas se vinculan electrónicamente. Este canal no puede quedar sin un marco legislativo acorde. Debe definirse cuál es la característica de ese canal y en qué condiciones deben procesarse las transacciones. La experiencia indica que cuando una ley contempla una sanción fuerte, como ocurrió con el caso de las tarjetas de crédito, el delincuente económico advierte que se incrementa su riesgo de exposición y abandona la conducta cambiándola por otra que sea más rentable y menos riesgosa. Anticipos - Memoria 2007 Pese a la crisis internacional, los depósitos y créditos bancarios siguieron creciendo durante 2007 (Viene de Tapa) L os depósitos del sector privado en el sistema financiero aumentaron durante 2007 un 25,2%, algo más que el crecimiento registrado el año anterior. El mayor incremento se observó en las colocaciones en caja de ahorro que mostraron un incremento de 30,3% en el año mientras que los depósitos en cuenta corriente y a la vista, por un lado, y los plazos fijos en pesos, por el otro, aumentaron 18,9% y 14,1%, respectivamente y siempre comparados con el año anterior. A su vez, las colocaciones a plazo fijo ajustables por CER se redujeron 56,8% hasta un volumen de $1.620 millones. Este tipo de colocaciones corresponden en su mayoría a inversores institucionales, tales como las AFJP. Estos datos surgen del Capítulo 2 de la Memoria 2007 de ABA que analiza la Evolución Monetaria y los Cambios Normativos aplicados por el B.C.R.A. en el período. El informe destaca a su vez que los depósitos del sector privado dejaron de crecer durante algunos meses a partir de julio de 2007 como consecuencia del impacto que produjo en los mercados financieros locales la crisis financiera internacional desatada por el colapso del mercado de hipotecas “subprime” en los Estados Unidos. La situación impactó también la composición relativa de los depósitos y las tasas de interés, las que aumentaron ostensiblemente; a comienzo del último trimestre la situación comenzó a normalizarse “permitiendo que el año finalice sin grandes contratiempos en ese aspecto”, destaca el balance. (ver gráfico 1) Gráfico 1 Fuente: ABA en base a datos del B.C.R.A. El crédito al sector privado siguió creciendo por cuarto año consecutivo a un ritmo de alrededor de 40% por año. Durante 2007 se incrementó puntualmente 42,7% respecto al año anterior, comportamiento que abarcó a todas las líneas crediticias, tanto las destinadas a financiar el consumo como la producción. El podio del crecimiento fue compartido entre el leasing y la financiación de las exportaciones, por un lado, y los préstamos personales y prendarios por el otro, todos ellos con aumentos del orden del 60%. Por su parte, los préstamos hipotecarios registraron un crecimiento de 41,8%, lo que representó un aumento de aproximadamente $4.200 millones. Siendo la línea que más tarda en recuperarse después de una crisis como la que afectó a Argentina en 2001/2002, es de destacar que estas financiaciones crecen por segundo año consecutivo netos de las amortizaciones de los saldos preexistentes a la misma, subraya la Memoria de ABA. (ver gráfico 2) Por otro lado, comenta que existen indicios de que la utilización del financiamiento bancario ha estado recientemente más vinculado con la inversión, puesto que las líneas mayormente utilizadas por empresas para financiar su capital de trabajo, los adelantos en cuenta corriente y el descuento de documentos, aumentaron menos que el resto, 32,3% y 28,2%, respectivamente. Gráfico 2 Fuente: ABA en base a datos del B.C.R.A. Por último, los préstamos al sector privado en moneda extranjera se incrementaron 41,7%, impulsados por las financiaciones de operaciones de comercio exterior. Si se considera el lapso 2004-2007 como un todo, la variación del crédito bancario al sector privado destinado a financiar actividades productivas y comerciales representa 52% del total, mostrando una participación cada vez más notoria del financiamiento a las PyMEs y a las actividades económicas regionales, como así también un alargamiento del plazo del financiamiento a las empresas. Por su parte, el consumo y las líneas de crédito con garantía real (hipotecarios y prendarios) participan con el 35% y 13%, respectivamente. El análisis presentado en la Memoria de ABA destaca que del total de la cartera de financiacio- Gráfico 3 nes bancarias al sector privado del sistema financiero en su conjunto a fines de 2007, el 50% corresponde a líneas comerciales, mientras que el 31% son préstamos personales y financiaciones con tarjetas de crédito y el 19% restante Fuente: ABA en base a datos del B.C.R.A. son préstamos con garantía real (prendarios e hipotecarios). (ver gráfico 3) Agrega que el crédito no dejó de crecer a pesar del estancamiento que sufrieron los depósitos del sector privado durante el tercer trimestre como consecuencia de la crisis de los mercados de hipotecas “subprime” en el mundo. Más todavía, entre septiembre y octubre se batieron todos los récords de crecimiento. En ese sentido, la crisis sirvió para demostrar que, para los bancos, es prioritario aumentar el tamaño del crédito. Desde agosto hasta noviembre últimos, período durante el cual prevaleció cierta inquietud respecto de la continuidad del crecimiento de los depósitos y el nivel que podrían alcanzar las tasas de interés en el futuro, los bancos siguieron incrementando sus carteras crediticias a muy buen ritmo. a ba in forma • MARZO / A BRI L 2008 • p.7 TENDENCIAS Importante crecimiento del financiamiento a las PyMEs (Viene de Tapa) A rgentina no cuenta con una información específica de la financiación que las PyMEs obtienen del sistema bancario; tampoco los bancos se manejan con una definición homogénea en este plano, ya que la clasificación de los clientes por tamaño y la naturaleza de su actividad depende de los criterios que cada entidad considera los más adecuados para definir su política crediticia. que implica un crecimiento de un 69% en los últimos tres años. De la última información disponible surge, además, que estos créditos fueron otorgados a 114.000 empresas, lo que representa el 94% del total de las personas jurídicas atendidas por el sistema bancario. La cartera comercial asimilable a consumo correspondiente a los préstamos comerciales por montos inferiores a $500 mil -destinados básicamente a pequeñas y micro empresas-, crecieron 64,8% entre diciembre de 2005 y diciembre de 2007, aumentando a un ritmo mayor que el total de financiaciones bancarias, alcanzando 7,7% de participación en el total de financiaciones del sistema financiero. Las financiaciones a PyMEs de los bancos internacionales aumentaron 106,2% en el mismo período, mientras que el resto del sistema creció 58,5%, los bancos privados de capital nacional lo hicieron en el 76,9% y los bancos públicos sólo 38,7%. Fuente: ABA en base a datos del B.C.R.A. Teniendo en cuenta esas limitaciones, el camino más adecuado para aproximar el apoyo crediticio de los bancos a las PyMEs es el monto de los préstamos otorgados por los bancos a personas jurídicas por hasta un millón de pesos o dólares, información que es provista en forma sistemática por el Banco Central de la República Argentina. El crecimiento de este tipo de financiaciones también contribuyó a reducir de manera significativa la morosidad del segmento, desde el 10,8% observado en diciembre de 2005 al 2,9% en diciembre de 2007. No obstante esta mejora, la irregularidad sigue siendo superior al promedio general de la morosidad, que se ubica en 2,6%. De acuerdo con la misma, los nuevos créditos otorgados crecieron a un ritmo del 63% acumulativo anual en los últimos cuatro años, pasando de $2.300 millones en el año 2003 a $16.000 millones en el año 2007. Entre 2005 y 2007, estos financiamientos aumentaron 121% y representaron un tercio del total de los préstamos otorgados a personas jurídicas durante ese período. Por su parte, las tasas de interés de estos créditos se mantienen en alrededor del 10,7% anual, luego de haber descendido drásticamente del pico al que llegaron durante la crisis de 2001-02. En la actualidad se ubican por debajo Fuente: ABA en base a datos del B.C.R.A. del 11% desde el año 2005, aun cuando los intereses de los depósitos bancarios y otros costos bancarios se han dupli- Si bien el crecimiento de los préstamos durante los últimos cado desde entonces. años ha resultado muy significativo, aún existe un amplio margen para alcanzar los niveles previos a la crisis. En la actualiEl saldo de las deudas correspondientes a estos préstamos dad, el total de préstamos al sector privado es levemente supe(financiaciones de menos de $/u$s un millón a personas jurí- rior al 11% del PIB, por encima del 7,6% correspondiente al dicas) alcanzó a fines de 2007 un total de $9.500 millones, lo año 2004 pero inferior al 22,3% alcanzado en 2000. Informe ABA - Asociación de Bancos de la Argentina Editor Responsable: Rubén Mattone La publicación Informe ABA es propiedad de la Asociación de Bancos de la Argentina San Martín 229 - Piso 10º - C1004AAE Buenos Aires - Argentina Tel.: (54-11) 4394-1836 - Fax: (54-11) 4394-6340 ISSN 1850-2482 e-mail: webmaster@aba-argentina.com - web-site: www.aba-argentina.com p. 8 • M A R Z O / A B R I L 2 0 0 8 • ab a infor ma