Boletín IVA

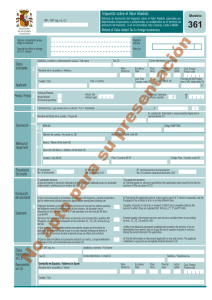

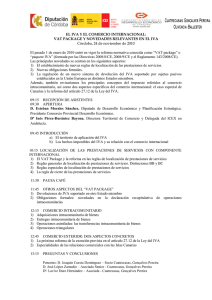

Anuncio