INDICADORES FINANCIEROS - Educacion para el trabajo y el

Anuncio

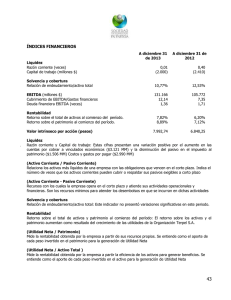

TECNOLOGO EN CONTABILIDAD Y FINANZAS 39 TRABAJO Y EXPOSICION DE ANALISIS FINANCIERO. INDICE FINANCIERO. AUGUSTO MANUEL DE LA HOZ JARABA BREINER CASARES GUZMAN GINA PAOLA RINCON BARRIOS JACKNEFFER ISABEL CASSIANI CANTILLO JOSE VIRGILIO ORTEGA RETAMOZO SHANNON JULIETH VILLA MONTEJO PRESENTADO A:INSTRUCTOR JAIME ESTEBAN POSADA PEÑATE SENA 2012 INDICADORES FINANCIEROS. ¿Qué es un indicador financiero? Un indicador financiero es un relación de las cifras extractadas de los estados financieros y demás informes de la empresa con el propósito de formase una idea como acerca del comportamiento de la empresa; se entienden como la expresión cuantitativa del comportamiento o el desempeño de toda una organización o una de sus partes, cuya magnitud al ser comparada con algún nivel de referencia, puede estar señalando una desviación sobre la cual se tomaran acciones correctivas o preventivas según el caso. La interpretación de los resultados que arrojan los indicadores económicos y financieros está en función directa a las actividades, organización y controles internos de las Empresas como también a los períodos cambiantes causados por los diversos agentes internos y externos que las afectan. ¿Qué son y cuál es la utilidad de los indicadores de liquidez? A través de los indicadores de liquidez se determina la capacidad que tiene la Empresa pare enfrentar las obligaciones contraídas a corto plazo; en consecuencia más alto es el cociente, mayores serán las posibilidades de cancelar las deudas a corto plazo; lo que presta una gran utilidad ya que permite establecer un conocimiento como se encuentra la liquidez de esta, teniendo en cuenta la estructura corriente. ¿Cuáles son los indicadores de liquidez más utilizados? Interprete su significado y determine los supuestos implícitos en estos indicadores. Los indicadores de liquidez más utilizados son: Capital de Trabajo, la razón corriente, la prueba ácida y ebitad. Capital de Trabajo: Expresa en términos de valor lo que la razón corriente presenta como una relación. Indica el valor que le quedaría a la empresa, representando en efectivo u otros pasivos corrientes, después de pagar todos sus pasivos de corto plazo, en el caso en que tuvieran que ser cancelados de inmediato. Capital de trabajo = Activo corriente - Pasivo corriente (Unidades Monetarias) Razón Corriente: También denominado relación corriente, este tiene como objeto verificar las posibilidades de la empresa afrontar compromiso; hay que tener en cuenta que es de corto plazo. Razón Corriente: activo corriente/ pasivo Corriente Prueba Ácida: (prueba de ácido o liquidez seca) Esta es más rigurosa, Revela la capacidad de la empresa para cancelar sus obligaciones corrientes, pero sin contar con la venta de sus existencias, es decir, básicamente con los saldos de efectivo, el producido de sus cuentas por cobrar, sus inversiones temporales y algún otro activo de fácil liquidación que pueda haber, diferente a los inventarios. Es una relación similar a la anterior pero sin tener en cuenta a los inventarios. Prueba acida= (activo corriente- Inventarios- Gastos pagados por anticipados)/ Pasivo corriente Razones de actividad. Se les llama también razones de rotación o indicadores de eficiencia que permiten determinar la capacidad de la empresa de generar ingresos con respecto a un volumen determinado de activos. Rotación de Cartera: Es un indicador que nos muestra el número de veces que en el año la empresa convierte su cuenta de clientes o cuentas por cobrar en efectivo. Rotación de Cuentas por cobrar: Ingresos operacionales/Promedio de la cuenta de clientes. Ese resultado es dividido 365/ el resultado de número de veces que se recibe el pago de los clientes, la división de este nos da el número de días en cuanto tardan los clientes en cancelar a la empresa. Rotación de Mercancía: Significa el número de veces que el inventario de mercancías se convierte en efectivo o en clientes. Rotación de mercancía: costo de venta/ (inventario promedio de mercancías/2). Ese resultado es divido 365/ el resultado de número de veces que rota la mercancía, la división de este no da el número de días en que tarda la mercancía en rotar en la empresa. Rotación de Activos totales: Este índice mide el número de veces que los ingresos operacionales cubren los activos totales de la empresa. Activo totales: Ingresos Operacionales / Activo totales Este resultado quiere decir que los ingresos operacionales cubren el número de veces los activos totales. Rotación de Proveedores: Este índice mide el periodo que la compañía utiliza para pagar las deudas a sus proveedores. Rotación de proveedores: Promedio de la cuenta de proveedores * 365 / compras a crédito del periodo Ese resultado es divido 365/número de veces en la empresa cancela a sus proveedores, este nos indica cuantos días rota la cuanta de proveedores al año. Razones de endeudamiento o Apalancamiento. Los indicadores de endeudamiento permiten conocer en que grado y de qué forma los acreedores en la financiación de la empresa; así mismo, la capacidad que tiene la empresa para acceder a nuevos créditos. Razón de deuda: Este índice establece el porcentaje de participación de los acreedores con relación a la financiación de los activos de la compañía. Razón de deuda: Pasivo total * 100 / Activo Total Este resultado quiere decir que el porcentaje dado de esta operación, los acreedores tienen derecho a los activos de la empresa por ser financiados por ellos. Endeudamiento financiero: Este indicador muestra el porcentaje que representa las obligaciones financieras de la empresa con respecto a las ventas. Endeudamiento financiero: obligaciones financieras*100/ Ventas Netas Esta razón indica que este porcentaje dado corresponde a las obligaciones financieras de la empresa. Impacto de la carga fija: Indica el porcentaje de los gastos financieros con respecto a las ventas del periodo. Impacto de la carga fijas: gastos financieros *100 / ventas netas Indica que los gastos financieros de la empresa representan un porcentaje sobre las ventas netas. Razón Cobertura de Intereses: Indica la incidencia que tiene gastos financieros sobre la utilidad. Razón de cobertura de intereses: utilidad d operación / Intereses Pagados Significa que la empresa dispone o no de la capacidad para pagar los intereses dependiendo como del resultado, además como se encuentre la empresa. Endeudamiento a Corto Plazo: Indica que porcentaje de los pasivos tiene vencimiento a menos de un año. Endeudamiento a Corto Plazo: pasivo corriente *100/ total pasivo Endeudamiento de Apalancamiento: Este indicador mide el grado de compromiso del patrimonio de los socios para con los acreedores de la empresa, un equilibrio entre los recursos de los propietarios y los recursos provenientes de terceros. Indicadores de apalancamiento: pasivo total / patrimonio Razones de Rentabilidad. Permite conocer la efectividad de la administración para convertir las ventas en utilidades; el éxito o fracaso de la gerencia en el manejo de sus recursos físicos, humanos y el control de los costos y gastos. Margen de utilidad bruto sobre ventas: Indica el porcentaje de utilidad que generaron las ventas o los ingresos operacionales, sin tener en cuenta los gastos operacionales. Margen de utilidad bruto sobre ventas: Utilidad bruta*100/Ventas netas Margen operacional de utilidad: Indica el porcentaje de utilidad que generaron las ventas o los ingresos operacionales. Los resultados demuestran si el ingreso ha sido lucrativo o no sin tener en cuenta como ha sido financiado. Margen operacional de utilidad: Utilidad operacional del ejercicio/ Ingresos operacionales Margen neto de utilidad: Indica el porcentaje de utilidad neta generada por las ventas o los ingresos operacionales, los resultados demuestran si el negocio ha sido lucrativo o no. Margen neto de utilidad: Utilidad neta del ejercicio*100/ventas netas Rentabilidad sobre el activo total: Conocida también con el nombre de rentabilidad económica, muestra la capacidad del cativo total (sin descontar el valor de las depreciaciones y provisiones) para producir utilidades. Rentabilidad sobre el activo total: Utilidad neta del ejercicio*100/total activo bruto Rentabilidad sobre patrimonio: Conocida también como rentabilidad financiera, muestra la rentabilidad que está generando la inversión que han realizado los socios o accionistas. Rentabilidad sobre patrimonio: Utilidad neta del ejercicio*100/patrimonio total Razones de valor de mercado de la empresa. Estos índices miden el valor de la rentabilidad de los accionistas invertidos en la empresa y permiten a los inversionistas compararla con las demás relacionadas con el sector para tomar decisiones. Utilidad por acción: Este índice establece el valor de la utilidad neta del periodo por cada acción, para ellos es saber el número de acciones. Utilidad por acción: utilidad del ejercicio/número de acciones Rentabilidad de las acciones: Representa la rentabilidad de las acciones considerando el valor del mercado de las mismas. Rentabilidad de las acciones: utilidad por acción*100/valor del mercado por acción Dividendos por acción: Esta razón indica la parte de los beneficios que percibe cada acción en el proceso de reparto de utilidades que la empresa declaro como dividendos por cada acción en circulación. Dividendos por acción: Dividendos declarados/número de acciones