Abrir documento

Anuncio

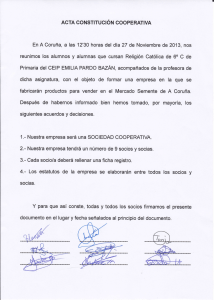

FORMAS JURÍDICAS Sumario 1. Introducción 2. ¿Qué forma jurídica es la mejor? 3. Formas jurídicas para empresas con ánimo de lucro 4. Diferencias entre empresas personalistas y no personalistas. 5. Algunas particularidades de cada forma jurídica 6. Conclusión: repasemos los criterios de elección 7. Cuadro resumen de las formas jurídicas Última actualización: 02/04/09 Página 1 de 10 1. Introducción Las entidades que nos dedicamos al asesoramiento y orientación a la creación de empresas estamos acostumbradas, a que las personas emprendedoras que se acercan por primera vez a nuestro servicio tengan como una de sus máximas preocupaciones la forma jurídica a escoger y los trámites que esto comporta: lo que se conoce popularmente como el papeleo. En estos casos nos toca hacer un trabajo didáctico, intentando explicar que de todos los aspectos a analizar a la hora de crear una empresa (plan de empresa), seguramente el de la forma jurídica es el menos determinante para el éxito o el fracaso del negocio. Una empresa puede fracasar por: una incorrecta política de marketing, ya que si no se vende es igual que tengamos muy clara la forma jurídica, o por una mala planificación financiera, si nos quedamos sin dinero y los bancos nos cierran el grifo es igual tener hechos los trámites de manera correcta. Sin embargo, es difícil que se deba cerrar por una incorrecta elección de la forma jurídica. También, esta obsesión por la forma jurídica y los trámites, normal en sociedades legalistas como la nuestra, hace que mucha veces el emprendedor dedique un tiempo y esfuerzo inicial excesivo a una actividad con muy poco valor añadido (los trámites) y por el contrario no dedique este mismo tiempo y esfuerzo a actividades mucho más determinantes, como por ejemplo la manera de llegar al cliente. No olvidemos que la burocracia se puede subcontratar con gestorías y asesorías que tienen por la mano todo el tema del papeleo. 2. ¿Qué forma jurídica es la mejor? Esta pregunta también es muy frecuente entre las personas emprendedoras cuando se enfrentan al abanico de posibilidades existentes (ver cuadro de formas jurídicas del apartado 7). La respuesta es que no hay una forma jurídica mejor que otra. Todas tienen sus ventajas e inconvenientes y, al final, a cada proyecto se le ajusta mejor un vestido que otro. Por tanto, antes de plantearnos la forma jurídica, debemos definir muy bien el proyecto que queremos realizar y en concreto: Actividad con ánimo de lucro o entidad sin ánimo de lucro Número de personas socias, implicación, relación y responsabilidad Capitales mínimos Costes y trámites de constitución y gestión Régimen de cotización a la seguridad social de las personas socias Fiscalidad Subvenciones Tipos de actividad En el primer concepto hablamos de una primera gran división de las formas jurídicas: Empresas con ánimo de lucro, que será de lo que tratará básicamente este informe Última actualización: 02/04/09 Página 2 de 10 Entidades sin ánimo de lucro: básicamente asociaciones y fundaciones. Para más información sobre este aspecto pueden consultar las páginas web de referencia al final de este informe. 3. Formas jurídicas para empresas con ánimo de lucro Las diferentes formas jurídicas que puede adoptar una empresa, tal y como se detalla en el cuadro de formas jurídicas, se pueden dividir en dos grandes bloques: el de las empresas personalistas y el de las empresas no personalistas. Las diferencias entre estos dos grandes bloques son muy importantes. De hecho, en cada uno de los bloques los parecidos entre las formas jurídicas son más significativos que sus diferencias particulares. Empresas personalistas: son aquellas en las que se ejerce la actividad en nombre propio, es decir se factura a nombre de la persona emprendedora, con sus apellidos y DNI -o CIF si es una SCP- y con su patrimonio detrás. No hay separación entre el patrimonio empresarial y el patrimonio particular Las más conocidas son: Empresario Individual (EI) que es lo que se conoce de manera incorrecta y popularmente como: autónomo, trabajador autónomo, freelance, etc. Sociedad Civil Privada (SCP) que es lo mismo pero cuando son más de una persona y formalizado mediante contrato privado. Empresas no personalistas: son aquellas en que para poder realizar la actividad debemos crear otra persona, jurídica pero que a efectos del mercado puede obrar igual que una persona física. Por tanto quien contratará, quien facturará, quien tendrá deudas y bienes será esta nueva persona, y no las personas socias propietarias de la persona. Hay una separación entre los patrimonios de las personas socias y de la nueva persona que ha nacido: la sociedad tendrá un patrimonio diferenciado. Patrimonio socio o socia 1 Patrimonio socio o socia 2 € Patrimonio total de la Sociedad € € Las sociedades más utilizadas son: Última actualización: 02/04/09 Página 3 de 10 Sociedad Limitada (SL), (SLUnipersonal), Sociedad Nueva Empresa (SLNE) Sociedad Anónima (SA) Sociedades Laborales: Limitada Laboral (SLL) y Anónima Laboral (SAL) Cooperativas (SCCL) 4 . Diferencias entre empresas personalistas y no personalistas Si nos ha quedado claro el concepto de persona jurídica será más fácil entender las diferencias entre las empresas personalistas y las no personalistas, tal y como se resumen en el siguiente cuadro: Personalistas -EI, SCP- No personalistas -SL,SA, SLL, SAL, Coop- Responsabilidad Se responde con el patrimonio particular de manera ilimitada y solidaria (en la SCP si una de las personas socias no puede la otra responde por todo). Sencillez Más sencilla de constituir y de llevar el Más trámites de constitución, más papeleo. Esto implica que si nos lo lenta, y para la gestión exigen saber lleva un tercero es más BARATA. contabilidad. Esto implica que si nos lo lleva un tercero es más CARA. Fiscalidad Quien responde es el patrimonio de la sociedad creada, es decir la responsabilidad de las personas socias 1 está LIMITADA al capital aportado. Tributa por IRPF Tributa por el Impuesto de Sociedades (IS) Dos maneras de calcular el B en algunas actividades: El B real = BI (Base imponible) * Estimación directa (ED) : B real Tributación * Módulos: B estimado del beneficio B + otros rendimientos = BI –(B) La BI determina la CI multiplicando por un porcentaje constante que es: 25% los primeros 120.000 € 30% todo lo que pase de 120.000 € La BI determina la cuota íntegra (CI) multiplicando por un % progresivo entre el 24 y el 43% Cada trimestre: Pagos a ED: 20% (Ingresos-Gastos) cuenta o fraccionados Mod: el que determine el módulo IVA Cada cuatrimestre: 18% de la CI del año anterior Existen 3 posibilidades: Régimen General de IVA 1.- Recargo de equivalencia obligatorio para el comercio minorista Cada trimestre: IVA repercutido – IVA soportado 2.- Módulos si está en módulos de IRPF y no está en recargo 3.- Régimen Normal de IVA Imagen (depende del sector y la actividad) Menos imagen Más imagen Pepet Cisquella Pepet Cisquella S.L. NIF: 37502377D CIF: B87889956 Última actualización: 02/04/09 Página 4 de 10 1 Cuando hablamos de responsabilidad limitada nos referimos a la responsabilidad frente a las deudas, y aquí se han de puntualizar dos cosas: primero, que hablaremos de casi todas las deudas excepto de aquellas que pidan avales personales a las personas socias (habitual en la deuda bancaria), y segunda, que si las cosas van mal y no se siguen los procedimientos legales establecidos, el administrador puede llegar a tener una responsabilidad sobrevenida. 5. Algunas particularidades de cada forma jurídica Ya hemos comentado que las diferencias más importantes entre formas jurídicas son las derivadas de ser una empresa personalista o no personalista, tal y como se detalla en el apartado anterior. Ahora bien, cada forma jurídica además, tiene alguna particularidad que conviene detallar. Trabajo Autónomo (Empresario o Empresaria Individual) Pueden acogerse a la ayuda para autónomos (Promoción de la ocupación autónoma). Esta es una ayuda condicionada a la existencia de un préstamo para la actividad y a haber estado apuntado en el paro antes de iniciar la actividad. Posibilidad de capitalizar al inicio hasta el 60% de la prestación del paro. Sociedad Civil Particular Es la unión de dos o más personas mediante un contrato privado para desarrollar una actividad. Las personas socias que trabajen deben de cotizar en el régimen de autónomos de la Seguridad Social. Las mismas ayudas que el Empresario o Empresaria Individual. SL y SA 1 socio mínimo: en este caso se denomina unipersonal Capital mínimo: SL (3.006 €) SA (60.102 €) El poder de decisión depende del porcentaje de capital Personas socias trabajadores con control: régimen de autónomos (ver cuadro formas jurídicas) No hay ayudas específicas para esta forma jurídica Existe una variedad de la SL, la Sociedad Limitada Nueva Empresa (SLNE), que es mucho más rápida de constituir. Última actualización: 02/04/09 Página 5 de 10 Sociedades Laborales (SLL y SAL) Son un híbrido entre sociedades limitadas o anónimas y las sociedades cooperativas. Capital mínimo: SLL (3.006 €) SAL (60.102 €) Ninguna persona socia puede tener más de 1/3 del capital. Esto implica un mínimo de 3 personas socias. Más del 50% del capital ha de pertenecer a las personas socias trabajadoras Las personas socias trabajadores cotizan en el régimen general de la seguridad social (ver cuadro de formas jurídicas) Posibilidad de capitalizar el 100% de la prestación del paro al inicio, que debe entrar como capital escriturado Posibilidad de cobrar la ayuda a la contratación de la I+O por las mismas personas socias (4.800€) Acceso a la convocatoria anual de ayudas a Cooperativas y Sociedades Laborales Cooperativas Es la forma más democrática: cada socio un voto, independientemente del capital aportado Mínimo 3 personas socias, y si son 3 todos deben ser trabajadores Régimen de cotización: o todos en el régimen general o todos en el régimen de autónomos Capital mínimo: 3.000€ Posibilidad de capitalizar el 100% de la prestación del paro al inicio, que debe entrar como capital escriturado Posibilidad de cobrar la ayuda a la contratación de la I+O por las mismas personas socias (4.800€) Acceso a la convocatoria anual de ayudas a Cooperativas y Sociedades Laborales Tipo del impuesto de Sociedades (IS) del 20% con posibilidad de reducción del 50% Dotación a reservas obligatorias del 40% del beneficio 6. Conclusión: repasemos los criterios de elección Después de leer los apartados del informe nos quedará claro por qué afirmábamos que no había una forma jurídica mejor que otra, y que todas ellas tenían sus pros y Última actualización: 02/04/09 Página 6 de 10 contras. Además, también se justifica el por qué debemos tener claro el proyecto y, concretamente, los siguientes puntos o criterios de elección: Número de personas socias, implicación, relación y responsabilidad Si solo somos una persona, solo podremos optar entre ser empresario individual o SL unipersonal o SA unipersonal. Si por encima de todo valoramos no arriesgar nuestro patrimonio particular, deberemos escoger una forma jurídica no personalista, etc. Capitales mínimos Aunque el capital no deja de ser el patrimonio que trasladamos a la nueva persona jurídica y que después esta persona lo podrá invertir en lo que quiera, sí que es cierto que este capital mínimo no es exigible a las sociedades personalistas como el empresario individual, ya que su patrimonio ya es el particular. Costes y trámites de constitución y gestión La sencillez va ligada al coste, sobre todo si nos lo hace un tercero (gestoría o asesoría). Cuanto más papeleo más coste Régimen de cotización de la seguridad social de las personas socias El régimen de cotización no es algo que podamos escoger. Cada forma jurídica, dependiendo del porcentaje de capital que se tenga, determina el régimen de cotización de las personas socias trabajadoras. Fiscalidad Si tenemos previstos muchos beneficios o tenemos otros rendimientos no empresariales, que sumados a los beneficios empresariales nos determinan una base imponible por encima de los 40.000 € aproximadamente, será más conveniente, fiscalmente hablando, ser una sociedad no personalista Subvenciones A las subvenciones tienen mayor facilidad de acceso las empresas de economía social (laborales y cooperativas) y en un segundo plano las empresas personalistas (empresario individual y sociedades civiles). (Ver informe resumen de financiación y subvenciones) Tipo de Actividad Hay determinados tipos de actividad, p. ej. agencias de viajes, que su normativa reguladora les obliga a un tipo de forma jurídica concreta, en este caso SL o SA. Además, algunas franquicias exigen a sus franquiciados alguna forma jurídica de tipo no personalista. También y por cuestiones de imagen comercial, a veces es más recomendable ser una sociedad de un determinado tipo. Última actualización: 02/04/09 Página 7 de 10 7. Cuadro Resumen de las formas jurídicas FORMA Trabajo Autónomo – Empresario o Empresaria Individual Sociedad Civil Privada Sociedad Limitada Sociedad Anónima PERSONAS ASOCIADAS 1 2 o más CAPITAL RESPONSA FIS-BILIdAD CALIDAD No hay límite legal I.V.A. Ilimitada Alta I.A.E. (personal) I.R.P.F. No hay Ilimitada límite legal (personal) Mínimo 1 Mínimo S.L. unipersonal 3.005,06€ Mínimo 1 (S.A. Unipersonal) I.V.A. Alta I.A.E. Atribución rentas: I.R.P.F. a personas físicas SEGURIDAD SOCIAL RÉGIMEN ESPECIAL DE TRABAJO AUTÓNOMO –RETA- Las personas que se asocian en la SCP se darán de alta del RÉGIMEN ESPECIAL DE TRABAJO AUTÓNOMO –RETA- * RÉGIMEN GENERAL: - Personas asociadas trabajadoras con <1/3 I.V.A. capital social Limitada al Alta I.A.E. - Personas trabajadoras no asociadas capital I.S. (tipo * RÉGIMEN GRAL. SIN FO.GA.SA/PARO: aportado 25-30%) - Personas asociadas trabajadoras con <25% capital social que no lo administren ni integren el consejo de forma retribuida. - Administración y Consejo de la empresa retribuidos por el cargo o como a personal no asociado a RETA: I.V.A. - Personas asociadas trabajadoras con <1/3 Limitada al Mínimo Alta I.A.E. capital social o con el 50% o más del capital capital (*) 60.101,21 € I.S. (tipo con familiares 2º grado que convivan en el aportado 25-30%) mismo domicilio. - Personas asociadas que administran o forman el consejo de manera retribuida con el 25% capital social o más. Última actualización: 02/04/09 Página 8 de 10 VENTAJAS Es la forma más sencilla para iniciar la actividad, no requiere proceso de constitución. No exige capital mínimo. Requiere pocas gestiones para iniciar actividad con una complejidad y costes mínimos. Se puede formalizar en escritura notarial y adquirir personalidad jurídica. No exige capital mínimo INCONVENIENTES Responsabilidad ilimitada: el empresario responde con su patrimonio personal Responsabilidad ilimitada, subsidiaria y mancomunada, todos los socios/as responden de las obligaciones de la sociedad frente a terceros Limitación de responsabilidad al capital aportado. Restricción entrada nuevos/as socios/as. Desembolso 100% capital en la constitución Responsabilidad de los accionistas limitada al capital aportado. Existe la posibilidad de desembolsar inicialmente solo el 25% del capital social Gastos de constitución elevados Capital mínimo elevado FORMA Sociedades Laborales S.A.L. / S.L.L. Sociedad Cooperativa de Trabajo Asociado PERSONAS ASOCIADAS CAPITAL RESPONSA FIS-BILIDAD CALIDAD SEGURIDAD SOCIAL RÉGIMEN GENERAL: - Personas asociadas de trabajo no Mínimo administradoras o consejeras retribuidas R. GRAL SIN FO.GA.SA/PARO: S.L.L I.V.A. - Personas asociadas de trabajo que Mínimo 3, 3.005,06€ Limitada al Alta I.A.E. administren o sean consejeras retribuidas. 2 han de ser de capital I.S. (tipo RÉGIMEN DE AUTÓNOMOS: trabajo Mínimo aportado 25-30%) - Personas asociadas de trabajo que posean S.A.L. junto con familiares hasta 2º grado* que 60.101,21 € convivan en el mismo domicilio el 50% o + del capital social 3 personas físicas Mínimo 3000€ Última actualización: 02/04/09 Hay que especificar en los I.V.A. estatutos si Alta I.A.E. se quiere I.S. (tipo responsabil 20%) idad limitada o ilimitada Todas las personas asociadas de trabajo han de optar en bloque por el RÉGIMEN GENERAL o por el RÉGIMEN DE AUTÓNOMOS Página 9 de 10 VENTAJAS Capitalización 100% paro Beneficios fiscales adicionales a los de las PYMES Capitalización 100% paro Beneficios fiscales adicionales a los de las PYMES INCONVENIENTES No es posible contratar socios trabajadores en prácticas o formación. Ningún socio puede tener más de 1/3 del capital. Limitación contratación trabajadores no socios (no más de 15% horas trabajadas por socios trabajadores) Dificultad toma decisiones (1 persona = 1 voto). Constitución obligatoria fondo de reserva y fondo educación. Limitación contratación trabajadores no socios (no más de 30% horas trabajadas por socios trabajadores) Elaborado a partir de las siguientes fuentes de información: Torre Jussana: www.bcn.es/tjussana Departamento de Justicia: www.gencat.cat/justicia Dirección General de Política de la Pequeña y Mediana Empresa: www.ipyme.org ACC1Ó CIDEM | COPCA: www.acc1o.cat El Departamento de Trabajo de la Generalitat de Catalunya y Barcelona Activa SAU SPM velarán para asegurar la exactitud y fidelidad de esta información y de los datos contenidos en los informes. Estos informes se publican para proporcionar información general. El Departamento de Trabajo de la Generalitat de Catalunya y Barcelona Activa SAU SPM no aceptarán bajo ninguna circunstancia ninguna responsabilidad por pérdidas, daños y perjuicios o cualquier decisión empresarial basada en datos o información que se puedan extraer de este informe. Última actualización: 02/04/09 Página 10 de 10