Página 1 de 227 WAL-MART DE MÉXICO, S.A.B. DE C.V. BLVD

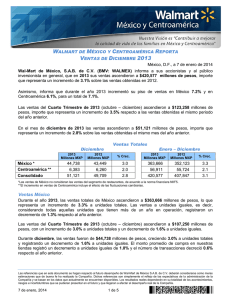

Anuncio