Capacitacion Credito Simple SOC PyME 1.1

Anuncio

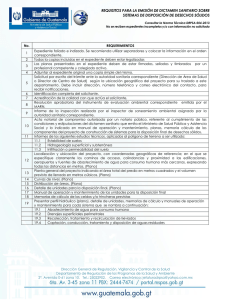

Crédito Simple. Capacitación básica Crédito PyME. Lic. Jacobo Gracida Blancas. Director Nacional de Crédito PyME Tipos de garantía • Garantía personal. Una garantía personal, es la forma en que una persona física o jurídica, asegura el cumplimiento de una obligación contraída por otra persona. En los casos de créditos pyme, la mayoría de las veces, la garantía personal adopta la forma de aval. Esta persona también recibe el nombre de garante ya que garantiza el crédito a favor del solicitante. • Garantía real. Una garantía real, es aquella que se basa en bienes tangibles y en las que bienes determinados quedan afectos expresamente al buen fin de la operación. En las mismas, el sujeto del crédito otorga en garantía determinados bienes para responder por la obligación contraída. Avales en un crédito • Aval. Es aquella persona que garantiza el pago de un crédito, sirve de garantía del cumplimiento de cierta cosa o responde de la conducta de otra persona, normalmente por medio de su firma. • Existen avales en un crédito PyME en los siguientes casos: • • • • Si el solicitante del crédito es una Persona Moral se requiere que el principal accionista sea aval. Participantes en el crédito casados por sociedad conyugal requiere que el cónyuge también lo sea. Cuando se requiere aportar una garantía adicional (personal o real). Por voluntad propia del solicitante Capital contable Capital Contable. Es el patrimonio con el que cuenta una empresa. Es la cantidad de dinero aportada por los socios o utilidades anteriores reinvertidas. Operatividad SOC PyME Afirme. Aguascalientes, Baja California, Chihuahua, Coahuila, Colima Durango, Guanajuato, Guerrero, Jalisco, Michoacán, Morelos, Nuevo León, Puebla, Querétaro, San Luis Potosí, Sinaloa, Sonora y Tamaulipas. Inbursa. Presencia a nivel nacional. Alsis Funds. Operación a nivel nacional. Opciones financieras Crédito Simple Afirme • • Se dispone en una sola exhibición y se paga a través de una mensualidad durante cierto periodo. Se utiliza principalmente cuando el cliente tiene definido el objetivo de los recursos. Por ejemplo: • Adquisición de maquinaria y equipo. • Adquisición de inventarios. • Sustitución de deudas con otros bancos. • Ampliación de la capacidad productiva de la empresa. Tasas de interés variable. Puntos adicionales a la TIIE de 28 días Monto de crédito 12 meses 13 a 36 meses 37 a 60 meses $0 - $349,999 12.00% 12.50% 13.50% $350,000 – $499,999 11.00% 11.50% 12.50% $500,000 – $999,999 10.00% 10.50% 11.50% $1,000,000 – $1,999,999 9.00% 9.50% 10.50% $2,000,000 – $3,799,999 8.00% 8.50% 9.50% $3,800,000 – $4,999,999 7.50% 8.00% 9.00% $5,000,000 – $9,000,000 7.00% 7.50% 8.50% Tasa de interés Plazo Comisión por apertura Crédito máximo Según tabla% Hasta 60 meses 2% Hasta 9 millones de pesos Créditos con garantía personal - real y relación con el monto de crédito. Afirme. Monto de crédito Tabla de referencia tipos de garantía Plazo Crédito simple menor o igual al 20% del CC (capital contable) de la empresa. Menor o igual a 36 meses. Crédito simple menor o igual al 20% del CC de la empresa. Mayor a 36 meses. Crédito simple o crédito en cuenta corriente entre el 20% y el 60% del CC de la empresa. Crédito simple o crédito en cuenta corriente mayor al 60% y hasta el 100% del CC de la empresa. Cualquier plazo Cualquier plazo. Tipo de garantía requerida Garantía personal. Valor: 2 veces el monto del crédito. Garantía real. Valor: 1.5 veces el monto del crédito Garantía real. Valor: 1.5 veces el monto del crédito Garantía real. Valor: 2 veces el monto del crédito Características generales Antigüedad de la empresa Edad de aval Persona Moral Mínimo 2 años. (Acta constitutiva). PFAE Mínimo 3 años (Alta de hacienda). Mínimo 25 años máximo 65 años Experiencia del principal Mínimo 2 años. accionista y representante legal. Tamaño de la empresa Crédito máximo Giros restringidos Avales Máximo ventas de 250 millones de pesos al año. 9 millones de pesos. Actividad Agropecuaria. Construcción de vivienda. Iglesias. Partidos políticos. Centros de apuestas. Fabricación de armamento. Principal accionista (obligatorio). Socio de la empresa. Familiares directos y cónyuges de algún socio. InburPyME Tradicional. Inbursa • • • • • • Crédito simple. Personas morales y personas físicas con actividad empresarial o profesional. Destino libre siempre y cuando sea con un objetivo de la empresa. (Adquisición, liquidez, capital de trabajo, etc.). Garantía real. Seguro de vida solo personas fiscas. Seguro de daños en todos los casos. Características crédito tradicional Plazo Tasa de interés Aforo máximo Crédito mínimo Comisión por apertura Costo de avaluó. 1 a 5 años PM 1 a 5 años PF 6 a 10 años PM 6 a 10 años PF 14.50% 16% 16.50% 18% 50% $500,000 2% 2.5 al millar Características generales Antigüedad de la empresa Edad de aval Giros restringidos Avales Crédito Máximo Persona Moral Mínimo 3 años. (Acta constitutiva). PFAE Mínimo 3 años (Alta de hacienda). Mínimo 21 años máximo (Edad mas plazo 74 años 11 meses). Industria textil. Actividades primarias. Transporte publico. Sociedades con mas de 10 accionistas. Gobierno. Empresas dedicadas a prestar dinero. Principal accionista (obligatorio). Cualquier Persona Sin limite. (Comisión máxima monto de crédito 5mdp) Experiencia del principal Irrelevante. accionista y representante legal. Tamaño de la empresa Sin limite. Alsis Funds • • • • • • • • • • Destino libre de los recursos. Crédito mínimo 3.5 millones de dólares. (45 millones de pesos aproximadamente) Cualquier inmueble se puede otorgar en garantía. (Vivienda, terrenos, oficinas, locales comerciales, bodegas, etc.) Varias personas pueden aportar los inmuebles en garantía a través de avales. Financiamiento de hasta el 60% de la suma del valor total de los inmuebles en garantía. Plazo hasta 7 años. Tasa de interés. • Pesos del 16% al 30%. • Dólares del 12% al 25%. Comisión por apertura 6% Avaluó. $0.25 al millar del valor del inmueble + IVA. Gastos de escrituración (Aprox 3% monto del crédito). Características generales • • • • • Calculo de ingresos en función de garantías y actividad del solicitante Los ingresos los puede aportar el solicitante o cualquier otra persona. Flexibilidad en análisis de buro de crédito. Edad solicitante. 21 años a 64 años 11 meses. Antigüedad mínima en la actividad 3 años. Simuladores de crédito Check List Afirme • • • • • • • • • • • Solicitud de crédito totalmente requisitada y sin tachaduras. Identificación oficial.* Comprobante de domicilio.* Alta de hacienda y cedula fiscal.* CURP.* Estados financieros del ultimo ejercicio y ultimo parcial así como analíticas de las principales cuentas de la empresa. 6 últimos estados de cuenta bancarios de las cuentas con las que comprobara sus ingresos (Todas las hojas). Declaración anual del ultimo ejercicio con acuse. Acta constitutiva y poderes de los representantes legales. Reformas a la constitución de la empresa. Copia de la escritura de la propiedad libre de gravamen que garantizara el crédito. Check List Inbursa • • • • • • • • • • • Solicitud de crédito totalmente requisitada y sin tachaduras. Identificación oficial.* Comprobante de domicilio.* Alta de hacienda y cedula fiscal.* CURP.* Estados financieros de los últimos tres ejercicios y parcial del ejercicio actual. 6 últimos meses de estados de cuenta bancarios de las cuentas con las que comprobara sus ingresos (Todas las hojas). Tres ultimas declaraciones de impuestos anuales con acuse. Acta constitutiva y poderes de los representantes legales. Reformas a la constitución de la empresa. Fotos del inmueble para proponer en garantía. Check List Alsis Funds • • • • Presentación corporativa de la compañía o la persona que solicita el crédito. Estados financieros de la compañía últimos 3 años. (Idealmente dictaminados) Flujos mensuales del proyecto en Excel. Con desglose de gastos, costos e ingresos. Descripción de las garantías. Avalúo u opinión de valor. Ejemplo Balance General o Estado de Situación Financiera Ejemplo Estado de Resultados Proceso operativo Afirme Integración de expediente • • Integra expediente. Carga expediente escaneado en SISEC (NO DOCUMENTOS JURIDICOS) Sucursal Afirme SOC • • Dictamina expediente. Emite acuse de recibido para entrega del expediente. • • • Dictamina documentació n jurídica. Realiza Visita Ocular y entrevista con el cliente. Captura en sistema del banco (Score emite precalificación) . Análisis Formalización (Monterrey) • • • • Analiza expediente. Elabora caratula de pre autorización. Firman funcionarios facultados. Emite autorización definitiva. • • • Confirma condiciones de crédito. Se elaboran contrato y pagares. Se fondea la operación. Proceso operativo Inbursa Integración de expediente • • Integra expediente. Carga expediente escaneado en SISEC (NO DOCUMENTOS JURIDICOS) 1ra fase Análisis SOC • • Dictamina expediente. Emite acuse de recibido para entrega del expediente. • • Análisis de información. Autorización de solicitante. 2da fase Formalización Garantía • • • Avaluó. Notaria. Jurídico del banco. • Firma de escrituras. Proceso operativo Alsis Funds 1. Bróker contacta cliente y comprende sus necesidades. 2. Broker presenta caso a SOC y a su vez este presenta a Alsis Funds. (no se entrega información aun) 3. Conferencia telefónica con personal del fondo (EUA), bróker y SOC. 4. Envió de información del cliente a Alsis Funds. 5. Alsis Funds analiza información y determina viabilidad. 6. Entrevista con cliente y personal del fondo. 7. Integración de información solicitada por el fondo. 8. Valuación de garantías. 9. Formalización de operación a través de fideicomiso. Línea de Atención PyME sin costo 01800 836 3028 Lic. Antonio Sandoval Gerente de Operaciones. jsandoval@ssoc.com.mx Lic. Jacobo Gracida Director Nacional de Crédito PyME jgracida@ssoc.com.mx