FMI: Consulta del Artículo IV con Guatemala

Anuncio

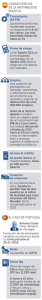

FMI: Consulta del Artículo IV con Guatemala Resumen Ejecutivo1 Antecedentes: Desde que asumió la presidencia en enero de 2000, la administración del Presidente Alfonso Portillo ha buscado restaurar la estabilidad macroeconómica y avanzar en la implementación de los Acuerdos de Paz. Las políticas macroeconómicas, a la fecha, han generado una mayor estabilidad, pero a costa tanto de una reducción en el gasto público social y de infraestructura, como de un desplazamiento de la inversión privada. El gobierno no ha podido incrementar los ingresos tributarios, como lo requieren los Acuerdos de Paz, y ha basado su estrategia de reducción del déficit combinado del sector público (incluyendo al banco central) en recortes al gasto. Por su parte, el banco central ha aumentado sus operaciones de mercado abierto para mantener la inflación bajo control, estabilizar el tipo de cambio y, en vista del alto nivel de déficit fiscal, aumentar el nivel de reservas monetarias internacionales. La actual combinación de políticas macroeconómicas es insostenible en el mediano plazo y ha empezado a impactar negativamente sobre la actividad económica. Además, los costos del cierre de instituciones financieras insolventes podrían agravar aun más los efectos adversos de la combinación mencionada de políticas macroeconómicas. Cabe indicar que a febrero de 2001 han sido intervenidos tres bancos comerciales y en el futuro podría aumentar ese número. Discusiones de política: El reto que enfrenta Guatemala en el mediano plazo es el de lograr el aumento de los ingresos fiscales que le permitan incrementar el gasto social a fin de cumplir con los Acuerdos de Paz, contar con los recursos necesarios para cubrir los costos inherentes a la reestructuración bancaria y relajar la política monetaria sin propiciar inestabilidad macroeconómica. En estas condiciones, el tipo de cambio debe ser determinado por el mercado, excepto cuando aparezcan fluctuaciones anormales de esa variable. En al área fiscal el staff del FMI recomendó limitar el nivel del déficit fiscal para 2001 a 1.25% del PIB (2.5% del PIB para 2000). Un aumento de impuestos basado en pocas, pero fuertes, medidas tributarias podría aumentar la carga fiscal de 9.6%, registrada en 2000, a 1 Traducción libre por el Departamento de Investigaciones Económicas, de los principales capítulos del documento “Staff Report for the 2001 Article IV Consultation”, SM/01/116. FMI: Consulta del Artículo IV con Guatemala 2 11.3% en 2001, lo que, además, crearía las bases para alcanzar el 12% que estipulan los Acuerdos de Paz. En consonancia con lo anterior, las autoridades deberían limitar los aumentos de salarios y eliminar los subsidios a la electricidad. En el área monetaria el objetivo debe ser el establecimiento de un rango de entre 4-6 por ciento para la inflación y permitir un aumento en las reservas monetarias internacionales netas. La política monetaria restrictiva debe continuar hasta que se adopten las medidas fiscales apropiadas y se observe una clara recuperación del sistema financiero. La evolución del sector monetario debe ser monitoreada de cerca, debido a que la efectividad de la política monetaria podría verse afectada por el posible aumento en la volatilidad de la demanda de dinero derivada tanto de la entrada en vigencia de la ley de libre negociación de divisas como de la intervención de algunos bancos. En el sistema financiero las autoridades deben implementar las recomendaciones de la misión del PESF2. En ese sentido, es necesario elaborar un cuidadoso estudio de los bancos del sistema y proceder, sin demoras, a liquidar instituciones insolventes, incluyendo las que ya han sido intervenidas. Además, se debe reformar el sistema de pagos y el servicio de prestamista de última instancia del banco central; las debilidades de la legislación actual deben superarse mediante una reforma legal que incluya la ley del banco central, la ley de bancos, y la ley de supervisión. 2 Programa de Evaluación del Sistema Financiero. FMI: Consulta del Artículo IV con Guatemala 3 I. Introducción 1. A pesar de las mejoras en el desempeño económico y en las reformas estructurales que se han implementado desde principios de la década de los 1990s, Guatemala continúa enfrentando severos problemas de pobreza y de distribución del ingreso. En efecto, cerca del 60% de la población vive debajo de la línea de pobreza; asimismo, el ingreso recibido por el quintil de población con mayores ingresos es treinta veces más alto que el ingreso recibido por el quintil de población más pobre y, además, el 65% de la tierra cultivable se concentra en el 2.5% de las fincas del país. Los Acuerdos de Paz firmados en 1996 establecieron una agenda social para reducir las desigualdades sociales y económicas, las fallas institucionales y las barreras sociales, todo a través de un sustancial incremento en la inversión pública orientada a los rubros de infraestructura física y social. Esta inversión debe ser financiada con los recursos provenientes de mayores impuestos y con donaciones externas. Sin embargo, el cumplimiento de esos acuerdos se ha visto afectado por una capacidad de ejecución débil y por una carencia de recursos domésticos derivada del escaso apoyo político. El principal problema ha sido el esfuerzo tributario insuficiente, ya que la carga tributaria de 9.75% todavía está lejos del 12% establecido en los Acuerdos de Paz para el año 20023. 2. Al final de la consulta del Artículo IV con Guatemala, el 6 de diciembre de 1999, los Directores enfatizaron que el principal reto que enfrentaría la administración que asumiría el poder en enero de 2000 era el aumento de impuestos para reducir el déficit fiscal y, simultáneamente, aumentar el gasto social. Las medidas fiscales, aunadas con la implementación de programas sociales e institucionales bajo los acuerdos de paz, eran necesarias para asegurar la ayuda de la comunidad internacional. Además, los directores incentivaron a las autoridades a mantener la disciplina monetaria aplicada desde agosto de 1999, pero enfatizaron que las medidas monetarias, sin el esfuerzo fiscal, no eran suficientes para promover un crecimiento sano y sostenido. Asimismo, se recomendó el fortalecimiento de 3 Debido a las dificultades enfrentadas para elevar el ingreso tributario conforme a lo previsto en el programa de paz original (12% del PIB en 2000), las autoridades negociaron con los donantes internacionales una revisión del programa que traslada ese objetivo para 2002. FMI: Consulta del Artículo IV con Guatemala 4 la supervisión financiera y la implementación de un esquema adecuado para solucionar los problemas de instituciones financieras insolventes. 3. El sistema estadístico en Guatemala es escasamente adecuado para fines de supervisión y análisis, siendo susceptible de amplias mejoras en la calidad, frecuencia y disponibilidad de los datos. Las cuentas nacionales son computadas utilizando una base obsoleta; la información referente a las operaciones de las empresas públicas y del seguro social está disponible en forma irregular; existen serios problemas para conciliar el balance fiscal arriba de la línea con los flujos de financiamiento registrados abajo de la línea; los datos de la deuda externa de corto plazo son incompletos; y, no existe información de las operaciones financieras offshore. En este sentido, cabe indicar que las autoridades están trabajando para mejorar la calidad de las cuentas nacionales, de estadísticas de precios y de las cuentas monetarias, con la asistencia técnica del FMI, así como de las cifras fiscales en el Sistema Integrado de Administración Financiera (SIAF). II. Antecedentes y evolución económica reciente 4. Desde 1995 Guatemala ha buscado acelerar el crecimiento económico y reducir la pobreza tanto a través de reformas estructurales como de políticas de administración de demanda; parte importante de esas políticas es el sistema cambiario de flotación dirigida que prevalece en el país; sin embargo, la discontinua implementación de esas políticas y la ocurrencia de shocks exógenos han evitado que Guatemala alcance tasas sostenibles de crecimiento económico que sustenten el combate a la pobreza y promuevan una mejor distribución del ingreso. Luego de dos años de implementación de políticas monetarias restrictivas, en 1997 las autoridades aplicaron políticas monetarias y fiscales expansivas para promover el crecimiento económico; el resultante aumento de la demanda interna generó presiones en el sector externo y en el medio cambiario, e indujo al banco central a vender dólares a fin de mitigar esas presiones. En 1998 y 1999 el sector externo fue afectado por shocks adversos en los términos de intercambio, por el huracán Mitch, por la volatilidad de los flujos de capital y por la incertidumbre política derivada de la proximidad de las elecciones generales. A mediados de FMI: Consulta del Artículo IV con Guatemala 5 1999 el déficit externo aumentó hasta situarse en alrededor del 6% del PIB y las reservas internacionales se redujeron a dos meses de importaciones de bienes y servicios; esto propició que de enero a julio el quetzal se depreciara en 11%, tanto en términos reales como nominales, aspecto que el banco central no pudo evitar a pesar de haber vendido una cantidad significativa de dólares en el mercado cambiario. Para estabilizar el quetzal y fortalecer la posición de reservas internacionales, desde agosto de 1999 el banco central ha endurecido su política monetaria; sin embargo, el mantenimiento de una política fiscal expansiva ha propiciado el alza de la tasa de interés, lo que ha empezado a mermar el crecimiento económico. 5. La administración del Licenciado Alfonso Portillo, desde que asumió la presidencia en enero 2000, ha buscado restaurar la estabilidad macroeconómica y avanzar en la implementación de los Acuerdos de Paz apoyados por la comunidad de países donantes. El PIB en términos reales durante 2000 desaceleró su crecimiento a 3 por ciento (3.5% en 1999), reflejando el efecto de una política monetaria contraccionista, recortes en la inversión del sector público y los efectos de términos de intercambio adversos. La inflación se mantuvo alrededor del 5 por ciento (que era precisamente el límite inferior de la banda objetivo del banco central: 5-7 por ciento), como un efecto de la desaceleración de la demanda agregada y la estabilidad de la moneda, factores que más que compensaron el alza en los precios del petróleo. En el sector externo de la economía el déficit de cuenta corriente disminuyó a 4.5 por ciento del PIB en 2000 (5.5% en 1999) debido principalmente a la disminución de la actividad económica y al efecto rezagado de la considerable depreciación del quetzal en 1999. El superávit en la cuenta de capital, por su parte, aumentó a 8.25 por ciento del PIB, con base en el dinamismo mostrado por las entradas de capital privado atraídas por las altas tasas de interés domésticas y por la recuperación de la confianza en la moneda nacional; otro factor que influyó es la recepción del segundo pago de la privatización de la compañía telefónica nacional (TELGUA), equivalente al 0.7 por ciento del PIB. 6. El déficit total del sector público combinado (que incluye el déficit del banco central) disminuyó a 2.5 por ciento del PIB en 2000 (3% en 1999) debido a cortes en el gasto de capital del gobierno central (incluyendo en infraestructura básica y social) el cual se ubicó en 3.75 por ciento del PIB (5.25% en 1999). El ahorro del sector público cayó a 2 por ciento del PIB en FMI: Consulta del Artículo IV con Guatemala 6 2000 (2.8% en 1999), la mayor parte debido al incremento del gasto corriente asociado al aumento salarial del 10 por ciento; al aumento de la factura en concepto de intereses (incluyendo las operaciones de mercado abierto); y, al costo del subsidio al consumo de energía eléctrica. Los ingresos por impuestos se incrementaron hasta alcanzar el 9.6 por ciento del PIB (9.3% en 1999) reflejando una mejora en la administración de la recaudación y el efecto de las medidas fiscales implementadas en junio de 2000; tales medidas incluyen el incremento de la tasa más alta del impuesto sobre la renta de 25 a 31 por ciento; la ampliación de la base del IVA para incluir impuestos aduanales; y, la eliminación de algunas exenciones fiscales. Por el lado del financiamiento, el proveniente del exterior se redujo como reflejo de menores gastos de capital, por lo que el sector público debió reducir sus depósitos en el banco central, pese a haber percibido ingresos por privatizaciones. 7. El banco central ha mantenido una política monetaria restrictiva desde agosto de 1999. En enero de 2000 las presiones sobre el Quetzal se reavivaron y las nuevas autoridades estaban conscientes de que, dada la fuerte depreciación de la moneda nacional en 1999, una espiral de depreciación-inflación podría estarse generando. Tal circunstancia podría haber tenido un efecto más dañino sobre las hojas de balance de las corporaciones e intermediarios financieros, que el que podía generar un incremento en la tasa de interés. Consecuentemente, el banco central incrementó la colocación de títulos, manteniendo su tasa de interés promedio arriba del 23 por ciento (comparado con un 14.5 por ciento en la víspera de la política monetaria restrictiva de agosto de 1999). Cuando la confianza en el Quetzal mejoró, un incremento del influjo de capitales privados generó presiones hacia la apreciación del Quetzal, obligando al banco central a comprar dólares y neutralizar el exceso de liquidez resultante por medio de operaciones de mercado abierto. En resumen, en 2000 los activos internos netos del banco central cayeron en alrededor del 70 por ciento de la emisión de moneda al inicio del año, a pesar de una continua caída (aunque a un ritmo lento) en el promedio de tasas de interés de operaciones de mercado abierto, a cerca del 18 por ciento al final del año. FMI: Consulta del Artículo IV con Guatemala 7 8. Como resultado, las reservas internacionales netas utilizables4 aumentaron a US$725 millones en el año, lo que hizo que su stock llegara a equivaler un 117 por ciento de la base monetaria en diciembre de 2000. En ese año el Quetzal se apreció alrededor del 5 por ciento tanto en términos nominales como reales efectivos; el ahorro financiero del sector privado se incrementó alrededor del 23 por ciento en el año, pero el crédito al sector privado aumentó moderadamente debido a la política monetaria restrictiva y a que los bancos aplicaron políticas de crédito precavidas. 9. El sector financiero permanece frágil y se identifica una urgente necesidad de atacar las diversas debilidades y vulnerabilidades que el mismo presenta. La reforma al sistema financiero a inicios de los años noventa incluyó la liberalización de las tasas de interés, la unificación de los requerimientos de encaje, la reducción de las barreras a la entrada y la expansión de los servicios financieros. Esta reforma provocó un rápido crecimiento en el crédito hacia el sector privado; sin embargo, como la regulación prudencial y la supervisión permanecieron inadecuadas y sin concordancia con casi todos los estándares financieros internacionalmente aceptados, se tiene como consecuencia que el portafolio de créditos es bastante débil, mostrando una gran concentración de cartera y un alto grado de créditos vinculados. La cartera vencida de créditos se situó alrededor del 13 por ciento del total para el final de 2000, combinada con un considerable déficit en las provisiones para créditos malos (las provisiones cubrían cerca de una cuarta parte de los créditos malos): si se provisionaran completamente los créditos malos, algunos bancos resultarían con severa escasez de capital. Asimismo, las razones de suficiencia de capital y rentabilidad se han deteriorado. La reciente misión del PESF encontró que cinco instituciones bancarias pequeñas (que representan cerca del 10 por ciento del total de los depósitos) estaban claramente insolventes y que un banco más grande mostraba un déficit de provisiones que, de alguna forma, compensaba con depósitos del sector público. Consecuentemente, el gobierno ha intervenido tres de los cinco bancos mencionados. Por otro lado se estima que el tamaño de los problemas en el sector financiero es probablemente mayor al considerar que las instituciones Off Shore y las operaciones fuera de balance constituyen una parte importante del sistema (la cual se estima del mismo tamaño que 4 Las reservas internacionales netas utilizables excluyen el reclamo sobre la deuda de Nicaragua, cuyo monto forma parte de los datos oficiales publicados sobre reservas internacionales. FMI: Consulta del Artículo IV con Guatemala 8 el sistema regulado) y se encuentran fuera del alcance de la supervisión y regulación oficiales. Adicionalmente, cabe agregar que algunos depósitos del sector público, especialmente del sistema de seguridad social, son utilizados para apoyar instituciones que están bajo un riesgo bastante alto de insolvencia. 10. Los indicadores de vulnerabilidad externa mejoraron en 2000. Dichos indicadores incluyen la disminución del déficit en cuenta corriente, una recuperación en el crecimiento de las exportaciones arriba del 10 por ciento y una caída de la deuda externa a un 17.5 por ciento del PIB. Entre los indicadores de liquidez se tiene que las reservas internacionales netas -RINcrecieron fuertemente y la razón de RIN a M2 aumentó a 35 por ciento, mientras que la razón de RIN al stock de deuda de corto plazo (de vencimiento pendiente) más el déficit de cuenta corriente menos la inversión extranjera neta aumentó a alrededor del 90 por ciento (50% en 1999). Es importante anotar que los resultados de la posición de liquidez hay que interpretarlos con precaución, ya que una parte importante de la recuperación de las reservas internacionales en 2000 reflejan la repatriación de ahorros que estaban domiciliados en el exterior, los cuales se sabe son bastante volátiles como lo demostró la salida de capital privado en 1999. La mejoría de los indicadores de liquidez es necesaria dada la frágil situación del sistema financiero. 11. Al comparar los indicadores de vulnerabilidad externa de Guatemala con los de otras economías centroamericanas se obtiene que, si bien los fundamentos externos de Guatemala son favorables, la liquidez externa está débil. Las razones de reservas internacionales netas con respecto a la deuda de corto plazo y al déficit en cuenta corriente están por debajo del promedio de la región. En contraste, Guatemala presenta una situación favorable respecto a los otros países de la región en lo que se refiere a las razones de deuda pública externa y deuda de corto plazo a PIB. III. Perspectivas de Mediano Plazo 12. Las perspectivas económicas de mediano plazo dependen de forma crítica del éxito que tenga el fortalecimiento de las políticas económicas y el capital humano. Con este fin, FMI: Consulta del Artículo IV con Guatemala 9 las autoridades deberán incrementar la recaudación fiscal para financiar programas sociales, asumir el costo de reestructurar el sistema financiero, implementar la reforma del sistema de seguridad social e incrementar la inversión en infraestructura básica y social, al tiempo que se mantiene una posición externa fuerte. 13. En el caso de que no se tomen medidas para incrementar la recaudación, y asumiendo que la carga tributaria permanezca en alrededor del 10 por ciento del PIB en el mediano plazo, el gasto social del gobierno permanecería constreñido por las limitadas fuentes domésticas y, dado el lento avance en la implementación de los Acuerdos de Paz, también por un limitado acceso al financiamiento externo. El déficit fiscal se financiaría cada vez más con crédito doméstico, lo cual incrementaría la presión en las tasas de interés, en las reservas internacionales y en el ya débil sistema bancario. La inversión bruta doméstica tendría un comportamiento bastante lento y el PIB real crecería menos del 3 por ciento al año (cercano a la tasa de crecimiento poblacional). Asimismo, el crecimiento de las exportaciones estaría limitándose por la carencia de infraestructura y la baja productividad del trabajo. Por otro lado, el déficit en cuenta corriente se vería reducido como resultado de las limitaciones en el financiamiento externo y el nivel de las reservas internacionales caería a 1.5 meses de importaciones para 2006. 14. El Staff también preparó un escenario de mediano plazo asumiendo la adopción de medidas significativas en 2001 que preparen el camino para alcanzar una carga tributaria del 12 por ciento del PIB en 2002. Para años posteriores al 2002, el escenario incorpora medidas impositivas adicionales para alcanzar una carga tributaria del 13 por ciento del PIB para 2006 y que el déficit combinado del sector público se reduzca durante el período a un rango de entre 0.5 y 1 por ciento del PIB. En este escenario, la inversión doméstica se incrementaría como consecuencia del incremento de la inversión pública en el sector social y en infraestructura básica (apoyada por un mayor nivel en el ahorro del sector público) y del incremento en la inversión privada resultante de mejores condiciones sociales y menores tasas de interés. El comportamiento de la tasa de interés estaría inducido por una reducción en la deuda doméstica FMI: Consulta del Artículo IV con Guatemala 10 del sector público durante la mayor parte del período5. El déficit en cuenta corriente relativo al PIB tendería a reducirse al tiempo que la capacidad productiva y la competitividad externa mejore. Tales déficit serían financiados por los desembolsos multilaterales, de donantes bilaterales y entradas provenientes de agencias de capital privado. En este escenario el monto total de las reservas internacionales utilizables permanecería cerca de 3.5 meses de importaciones de bienes y servicios. 5 El escenario asume que el sector bancario es reestructurado a un costo del 2 por ciento del PIB en 2001-02, el banco central es recapitalizado a un costo del 6 por ciento del PIB en 2003 y el sistema de seguridad social es reformado a un costo del 6 por ciento del PIB en 2005.