La DGT entiende que las BINS previas pueden aplicarse

Anuncio

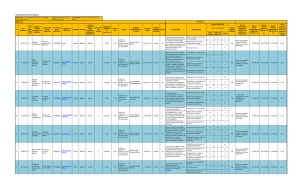

Todo el conocimiento a un clic La DGT entiende que las BINS previas pueden aplicarse antes de las generadas por el grupo fiscal Marzo 2016 En resumen De acuerdo con una consulta de la Dirección General de Tributos, las bases imponibles negativas previas podrán aplicarse aunque no se hayan aplicado la totalidad de las bases imponibles negativas generadas por el grupo. A estos efectos, se considerará como límite el 70% de la base imponible individual de la entidad que generó dicha base imponible negativa, teniendo en cuenta no solo las eliminaciones de resultados, sino también las partidas intragrupo recíprocas. La Dirección General de Tributos ha entendido, en su Resolución vinculante de 30 de diciembre de 2015, que las bases imponibles negativas existentes en alguna de las entidades de un grupo de consolidación con carácter previo a la integración de ésta en el grupo (BINS previas) podrán aplicarse aunque no se hayan utilizado la totalidad de las bases imponibles negativas generadas por el grupo (BINS del grupo). Según la consulta de referencia, la Ley del Impuesto sobre Sociedades vigente (Ley 27/2014) no establece ningún orden o prelación en la aplicación de las bases imponibles negativas, pudiéndose aplicar de forma indistinta unas y otras siempre y cuando se cumplan los límites y condiciones previstos para los grupos fiscales. La consulta establece asimismo que, a efectos fiscales, deben eliminarse tanto los resultados por operaciones internas como las partidas de ingresos y gastos intragrupo por idéntico importe (aquellas que se anulan al agregar los resultados), sin que estas últimas sean objeto de incorporación. La compensación de BINS previas en la base imponible del grupo está limitada al 70% de la base imponible individual de la entidad que generó dichas BINS, teniendo en cuenta las eliminaciones e incorporaciones que correspondan a dicha sociedad. La consideración de estas partidas recíprocas como eliminaciones puede reducir o incrementar sustancialmente el límite aplicable a estas BINS previas. Si desea profundizar en cualquiera de los puntos tratados en esta publicación, consulte con su contacto habitual en PwC. Para cualquier solicitud de alta, baja o cambio de dirección no dude en ponerse en contacto con nosotros en la siguiente dirección de correo electrónico: data.protection.office@es.pwc.com © Landwell - PricewaterhouseCoopers Tax & Legal Services, S.L. 2015. Todos los derechos reservados. “PwC” se refiere a Landwell - PricewaterhouseCoopers Tax & Legal Services, S.L. , firma miembro de PricewaterhouseCoopers International Limited; cada una de las cuales es una entidad legal separada e independiente. www.pwc.es