Anotación en cuenta vs títulos físicos

Anuncio

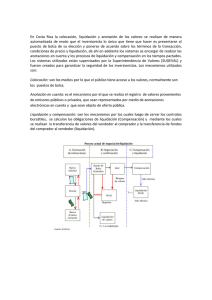

Anotación en cuenta versus títulos físicos Ponente: Iñigo de la Lastra C.N.M.V. España Lastra@cnmv.es 1 Anotación en cuenta vs títulos físicos La modalidad elegida para la representación de los valores condiciona la compensación y liquidación de las operaciones: La actividad de compensación y liquidación de valores comienza cuando se ha completado en firme la contratación y termina cuando el vendedor ha percibido el efectivo y el comprador tiene en su poder los valores La primera fase del proceso consiste en la comprobación de todos los detalles significativos del intercambio para detectar y corregir posibles errores El intercambio de valores por efectivo, última fase del proceso, es muy costoso cuando es necesario movilizar los los valores representados en títulos físicos 2 Anotación en cuenta vs títulos físicos La creciente actividad de los mercados de valores ha puesto de manifiesto el coste de mantener los valores representados en títulos físicos Soluciones tradicionales para evitar el trasiego de títulos físicos: Inmovilización: concepto Colocación de certificados de valores e instrumentos financieros en un Depositario Central de Valores para facilitar las transferencias mediante anotaciones en cuenta Desmaterialización: concepto Eliminación de los certificados o documentos físicos que representan la propiedad de los valores, de modo que estos existen solamente como registros contables 3 Anotación en cuenta vs títulos físicos Anotación en cuenta: concepto Sistema contable que permite transferir los valores sin necesidad de movimiento físico de certificados Representación en títulos físicos: ineficiencias Encarecimiento de la liquidación: movimiento de títulos en la entrega, limitación de la fungibilidad Mayores costes de custodia y mantenimiento: bóvedas, arqueos, salvaguardia contra falsificaciones, destrucción, deterioro o sustracción de láminas, ... Inmovilización de valores: ineficiencias Elimina el trasiego de la entrega física de los títulos en la liquidación pero no evita los costes asociados a la custodia 4 Anotación en cuenta vs títulos físicos Anotación en cuenta: más eficiente Permite reducir errores manuales La automatización facilita mayor velocidad de proceso Desmaterialización: ganancias adicionales Permite reducir los gastos asociados a las labores auxiliares de custodia Existencia de un Depositario Central de Valores (DCV) trabajando con valores inmovilizados o desmaterializados: Facilita aparición de economías de escala Permite intensificar automatización y agilizar gestión Facilita desarrollo de mecanismos de provisión de liquidez (préstamo de valores, operaciones repo) 5 Anotación en cuenta vs títulos físicos Existencia de un Depositario Central de Valores (DCV) trabajando con valores inmovilizados o desmaterializados (Cont.): Facilita la aportación de valores como colateral para gestionar riesgo de contrapartida Permite acortar plazos de liquidación ⇒ reduce riesgo de reemplazamiento o de mercado (precios) Hace posible la puesta a punto de mecanismos de entrega contra pago (para cobertura de riesgo de principal) Elimina el desfase temporal entre liquidación y registro cuando el DCV actúa como registrador 6 Anotación en cuenta vs títulos físicos Funcionamiento de un sistema de anotaciones en cuenta: Inscripciones y cancelaciones mediante apuntes electrónicos Recomendaciones al respecto: “Recomendaciones para sistemas de liquidación de valores”. CPSSIOSCO. Enero 2001 6ª: “Los valores deberían estar inmovilizados o desmaterializados y ser transferidos mediante anotaciones en cuenta en el Depositario Central de Valores de la manera más amplia posible” 7 Anotación en cuenta vs títulos físicos Evolución de la forma de representación de los valores en España: Decreto 1128/1974, de 25 de abril, sobre liquidación y compensación de operaciones bursátiles Real Decreto 505/1987, de 3 de abril, de creación de un sistema de anotaciones en cuenta para la Deuda del Estado Ley 24/1988, de 28 de julio, del Mercado de Valores Real Decreto 116/1992, de 14 de febrero, sobre representación de valores por medio de anotaciones en cuenta y compensación y liquidación de operaciones bursátiles 8 Anotación en cuenta vs títulos físicos Sistema bursátil. Sistema de Registro (art. 31 RD 116/92) Cuentas de cada entidad adherida en el Registro Central a cargo del SCL Cuentas de cada titular, en cada entidad adherida Inscripciones y cancelaciones: mediante abono o adeudo en cuenta Sistema bursátil. Referencias de Registro (art. 32 RD 116/92) Definición. Arquitectura Para practicar abonos (adeudos) en cuenta es necesaria la expedición (baja) de las referencias de registro Asignación Audit trail de las operaciones 9 Anotación en cuenta vs títulos físicos Control de Saldos del sistema (art. 33 RD 116/92) Responsabilidad del SCL Arqueos de posiciones Sincronización entre los dos niveles del registro: central y segundo escalón Liquidación y compensación de operaciones de bolsa (art. 55 RD 116/92) Compensación y liquidación de valores: entrega contra pago según Modelo II del BIS El sistema permite la participación de entidades adheridas no miembros del mercado, ampliando el abanico de participantes en los procesos de liquidación 10