informe elaborado por el consejo de administración de

Anuncio

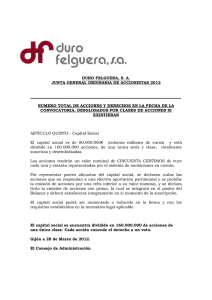

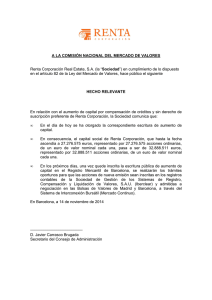

INFORME ELABORADO POR EL CONSEJO DE ADMINISTRACIÓN DE COMPAÑÍA ESPAÑOLA DE VIVIENDAS EN ALQUILER, S.A. A LOS EFECTOS DE LO PREVISTO EN EL ARTÍCULO 286 DE LA LEY DE SOCIEDADES DE CAPITAL, EN RELACIÓN CON LA PROPUESTA DE MODIFICACIÓN DE LOS ESTATUTOS SOCIALES A QUE SE REFIERE EL PUNTO PRIMERO DEL ORDEN DEL DÍA DE LA JUNTA GENERAL EXTRAORDINARIA DE ACCIONISTAS CUYA CELEBRACIÓN ESTÁ PREVISTA PARA EL 30 DE NOVIEMBRE DE 2015, EN PRIMERA CONVOCATORIA I. Objeto de este Informe El presente informe se formula en relación con la propuesta de acuerdo de desdoblamiento de acciones (y consecuente modificación del artículo 5 de los Estatutos Sociales) a que se refiere el punto primero del orden del día de la Junta General Extraordinaria de accionistas de la sociedad COMPAÑÍA ESPAÑOLA DE VIVIENDAS EN ALQUILER, S.A. (“la “Sociedad”) convocada para su celebración, en primera convocatoria, en Barcelona, en la sede de la Asociación de Promotores (APCE) sita en la Avda. Diagonal nº 472-476, edificio Windsor, a las 12:00 horas del día 30 de noviembre de 2015 y, en segunda convocatoria, el día 1 de diciembre de 2015, en el mismo lugar y hora (la “Junta General Extraordinaria”). El informe se emite de conformidad con lo exigido en el artículo 286 del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital (la “Ley de Sociedades de Capital”) para explicar y justificar la propuesta de modificación estatutaria que se somete a la aprobación por la Junta General Extraordinaria. Para facilitar la comprensión de la propuesta de modificación que se somete a aprobación por la Junta General Extraordinaria, el presente informe incluye, en primer lugar, una descripción y justificación de la misma y, a continuación, la propuesta de acuerdo que se somete a la aprobación de la Junta General Extraordinaria y que recoge el texto íntegro de la modificación propuesta. II. Descripción y justificación de la propuesta de modificación estatutaria que se somete a la Junta General Extraordinaria a) Descripción de la propuesta La propuesta de acuerdo correspondiente al punto primero del orden del día de la Junta General Extraordinaria prevé el desdoblamiento de las acciones de la Sociedad en la proporción de 20 acciones nuevas por cada una de las antiguas (o actuales), mediante la reducción de su valor nominal y el consiguiente aumento del número de acciones actuales de la Sociedad, las cuales se multiplicarán por 20, sin variación del importe nominal total del capital social de la Sociedad. El desdoblamiento de las acciones se llevará a cabo mediante la reducción del valor nominal de las acciones actuales de la Sociedad, de tal forma que el valor nominal de dichas acciones pasará del valor actual de SEIS EUROS (6,00.-€) por acción a TREINTA CÉNTIMOS Pág. 1/5 DE EURO (0,30.-€) por acción, con el consiguiente aumento del número de acciones emitidas, que se multiplicarán por 20, pasando así de de las actuales 1.162.690 acciones a 23.253.800 acciones. Una vez llevado a cabo el desdoblamiento de las acciones, el capital social de la Sociedad, cuyo importe nominal total no se verá alterado como consecuencia del desdoblamiento, pasará a estar representado por acciones ordinarias con un valor nominal de TREINTA CÉNTIMOS DE EURO (0,30.-€) por acción, circunstancia que deberá reflejarse en la oportuna modificación del artículo estatuario correspondiente al capital social. Asimismo, como consecuencia de lo anterior, deberán adoptarse los correspondientes acuerdos de exclusión de cotización de las antiguas (o actuales) acciones de la Sociedad y la simultánea solicitud de admisión a negociación de las nuevas acciones resultantes del desdoblamiento en las Bolsas de Valores de Madrid, Barcelona y Valencia, así como su inclusión en los registros contables de Iberclear. b) Justificación de la propuesta A través del incremento del número de acciones en circulación de la Sociedad y la simultánea reducción de su valor nominal, sin que dicha reducción produzca variación en la cifra total de capital social o en la participación de cada accionista en la Sociedad, ni afecte a la estructura de sus recursos propios, se pretende incrementar la liquidez y negociación de las acciones de la Sociedad, haciéndolas más accesibles para el inversor. La presente operación beneficiará directamente a los accionistas de la Sociedad, quienes canjearán automáticamente sus antiguas acciones de SEIS EUROS (6,00.-€) de valor nominal por nuevas acciones de TREINTA CÉNTIMOS DE EURO (0,30.-€) de valor nominal, es decir, a razón de 20 acciones nuevas por cada una de las acciones antiguas (o actuales) que posean. Este canje no supondrá un desembolso para los accionistas ni un menoscabo de sus derechos políticos ni económicos pero incrementará la liquidez y negociación de sus acciones en los mercados secundarios. Por ello, el Consejo considera recomendable y conveniente para la Sociedad y para los intereses de sus accionistas proponer a la Junta General Extraordinaria la realización de un desdoblamiento de las acciones de la Sociedad en los términos indicados con anterioridad. III. Propuesta de modificación estatutaria que se somete a la Junta General Extraordinaria El texto íntegro de la propuesta de acuerdo de desdoblamiento de las acciones de la Sociedad y consiguiente modificación del artículo 5 de los Estatutos Sociales de la Sociedad relativo al capital social que se somete a la Junta General Extraordinaria es el siguiente: Pág. 2/5 Primero.- Desdoblamiento de las acciones de la Sociedad mediante reducción de su valor nominal y consiguiente aumento del número de acciones actualmente en circulación, sin variación del importe nominal total del capital social. Uno.- Reducción del valor nominal de las acciones de la Sociedad y aumento del número de acciones actualmente en circulación, sin alteración de la cifra de capital social. Reducir el valor nominal de las acciones que actualmente componen el capital social de la Sociedad, mediante el desdoblamiento de cada acción de SEIS EUROS (6,00.-€) de valor nominal en 20 nuevas acciones de TREINTA CÉNTIMOS DE EURO (0,30.-€) de valor nominal cada una de ellas. El número de acciones emitidas aumentará de las actuales 1.162.690 a 23.253.800, sin que ello implique la modificación de la cifra del capital social, de los derechos políticos y económicos, o de los porcentajes de participación de los accionistas. Al estar representadas las acciones mediante anotaciones en cuenta y dado que la entidad encargada de la llevanza de su registro contable es Iberclear, el procedimiento de asignación a los accionistas de las nuevas acciones se realizará a través del propio Iberclear y de sus entidades participantes dentro del plazo y de acuerdo con el procedimiento que tenga encomendado. En virtud del presente acuerdo, el capital social se mantendrá fijado en SEIS MILLONES NOVECIENTOS SETENTA Y SEIS MIL CIENTO CUARENTA EUROS (6.976.140.-€), dividido en VEINTITRES MILLONES DOSCIENTAS CINCUENTA Y TRES MIL OCHOCIENTAS (23.253.800) acciones iguales, de TREINTA CÉNTIMOS DE EURO (0,30.-€) cada una de valor nominal unitario, de la misma clase y serie, íntegramente suscritas y desembolsadas en su totalidad, representadas mediante anotaciones en cuenta. Dos.- Modificación del artículo 5 de los Estatutos Sociales relativo al capital social. Como consecuencia de la ejecución del acuerdo anterior, modificar la redacción del artículo 5º de los Estatutos Sociales de la Sociedad, relativo al capital social, que en lo sucesivo tendrá la siguiente redacción: “ARTICULO QUINTO.El capital social es de SEIS MILLONES NOVECIENTOS SETENTA Y SEIS MIL CIENTO CUARENTA EUROS (6.976.140.-€), dividido en VEINTITRES MILLONES DOSCIENTAS CINCUENTA Y TRES MIL OCHOCIENTAS (23.253.800) acciones iguales, de un valor nominal de TREINTA CÉNTIMOS DE EURO (0,30.-€) cada una, todas ellas con igual derecho a voto y de participación en la cuota liquidativa, todas en circulación y totalmente desembolsadas. Todas las acciones están representadas por anotaciones en cuenta, son de una única serie y, por tanto, participan en la distribución de beneficios y tienen Pág. 3/5 derecho a la suscripción preferente en la emisión de nuevas acciones y obligaciones convertibles, todo ello en la forma prevista en la Ley.” Tres.- Solicitud de exclusión de negociación de las acciones actualmente en circulación y de admisión a negociación simultánea en las Bolsas de Valores de Madrid, Barcelona y Valencia de las nuevas acciones emitidas con motivo del desdoblamiento. Solicitar a las Bolsas de Valores de Madrid, Barcelona y Valencia la exclusión de negociación del MILLÓN CIENTO SESENTA Y DOS MIL SEISCIENTAS NOVENTA (1.162.690) acciones de la Sociedad, actualmente en circulación, de SEIS EUROS (6,00.-€) de valor nominal cada una de ellas, así como la admisión a cotización simultánea de las VEINTITRES MILLONES DOSCIENTAS CINCUENTA Y TRES MIL OCHOCIENTAS (23.253.800) nuevas acciones de la Sociedad de TREINTA CÉNTIMOS DE EURO (0,30.-€) de valor nominal cada una de ellas, emitidas en su sustitución. Cuatro.- Solicitud de baja de las acciones actualmente en circulación en el registro contable de anotaciones en cuenta de Iberclear y alta en dicho registro de las nuevas acciones emitidas con motivo del desdoblamiento. Solicitar a Iberclear que, de igual forma, proceda en su momento a dar de baja el MILLÓN CIENTO SESENTA Y DOS MIL SEISCIENTAS NOVENTA (1.162.690) acciones actualmente en circulación de SEIS EUROS (6,00.-€) de valor nominal del registro contable de anotaciones en cuenta y a dar de alta las nuevas VEINTITRES MILLONES DOSCIENTAS CINCUENTA Y TRES MIL OCHOCIENTAS (23.253.800) acciones emitidas con motivo del desdoblamiento con un valor nominal de TREINTA CÉNTIMOS DE EURO (0,30.-€), haciéndose constar expresamente el sometimiento de la Sociedad a las normas que existan o puedan dictarse en materia bursátil y, especialmente, sobre contratación, permanencia, exclusión y admisión a cotización oficial. Cinco.- Delegación de facultades para la formalización y ejecución de los acuerdos incluidos en los apartados uno, dos, tres y cuatro del punto primero del orden del día. Facultar, en los más amplios términos, a cada uno de los miembros del Consejo de Administración de la Sociedad así como al Secretario no Consejero para que, cualquiera de ellos indistintamente, actuando en nombre y representación de la Sociedad, pueda realizar cuantos actos sean precisos o convenientes para la ejecución, desarrollo, efectividad y buen fin de los acuerdos incluidos en los apartados uno, dos, tres y cuatro del punto primero del orden del día y, en particular, para aclarar, precisar y completar dichos acuerdos y resolver cuantas dudas o dificultades se presenten, subsanando y completando cuantos defectos u omisiones impidan u obstaculicen su efectividad, suscribiendo cuantos documentos públicos o privados y realizando cuantos trámites y actuaciones resulten necesarios para la ejecución de dichos acuerdos. En tal sentido y, con carácter meramente enunciativo y no limitativo, facultar a cada uno de los miembros del Consejo de Administración de la Sociedad así como al Secretario no Pág. 4/5 Consejero para que, cualquiera de ellos indistintamente, actuando en nombre y representación de la Sociedad pueda: a) Representar a la Sociedad ante cualquier entidad u organismo, público o privado, nacional o extranjero, ante los que deba realizarse cualquier actuación para el buen fin y ejecución de los acuerdos de desdoblamiento de acciones de la Sociedad. b) Solicitar cualquier permiso o autorización, realizar cuantas actuaciones, gestiones o publicaciones, tramitar cuantos expedientes, así como elaborar, otorgar y firmar cuantos contratos, compromisos, instrumentos y documentos públicos o privados, incluida la facultad de subsanación en su más amplia acepción, fueran convenientes o necesarios para el buen fin de los acuerdos de desdoblamiento de acciones de la Sociedad, realizando cuantas actuaciones fueran necesarias o convenientes a estos efectos; en particular, otorgar la correspondiente escritura de modificación de los Estatutos Sociales. c) Fijar la fecha en la que el desdoblamiento de las acciones de la Sociedad acordado en virtud de los acuerdos de desdoblamiento deban llevarse a efecto, así como fijar los términos y condiciones en relación con dicha fecha de efectos, todo ello en el contexto de la exclusión de negociación de las acciones de la Sociedad y admisión a negociación de las nuevas acciones emitidas con motivo de dicho desdoblamiento. d) Comparecer ante la Comisión Nacional del Mercado de Valores (incluyendo cualquier organismo perteneciente a la misma), las Sociedades Rectoras de las Bolsas de Valores de Madrid, Barcelona y Valencia, la Sociedad de Bolsas, Iberclear, y cualquier otro organismo público o privado que resulte procedente, a fin de realizar cualquier actuación o trámite necesario o conveniente en relación con los acuerdos de desdoblamiento de acciones de la Sociedad y, en particular, para solicitar la exclusión de negociación de las acciones de la Sociedad actualmente en circulación y simultáneamente la admisión a negociación de la totalidad de las nuevas acciones de la Sociedad emitidas con motivo del desdoblamiento en las Bolsas de Valores de Madrid, Barcelona y Valencia. e) Comparecer, en su caso, ante Notario y, en su presencia, otorgar la elevación a público o proceder a la legitimación de los acuerdos de desdoblamiento, firmando cuantos instrumentos públicos o privados fueren necesarios o convenientes para su ejecución hasta obtener, en su caso, su inscripción o depósito en el Registro Mercantil competente, pudiendo incluso efectuar rectificaciones o subsanaciones, sin necesidad de nueva consulta al Consejo de Administración, sobre aquellos extremos de este Acta y su Anexo puestos de manifiesto en la calificación, oral o escrita, del Sr. Registrador Mercantil o requeridas por las autoridades competentes. * ** Pág. 5/5