BBVA Bonos Corto Plazo Gobiernos, FI

Anuncio

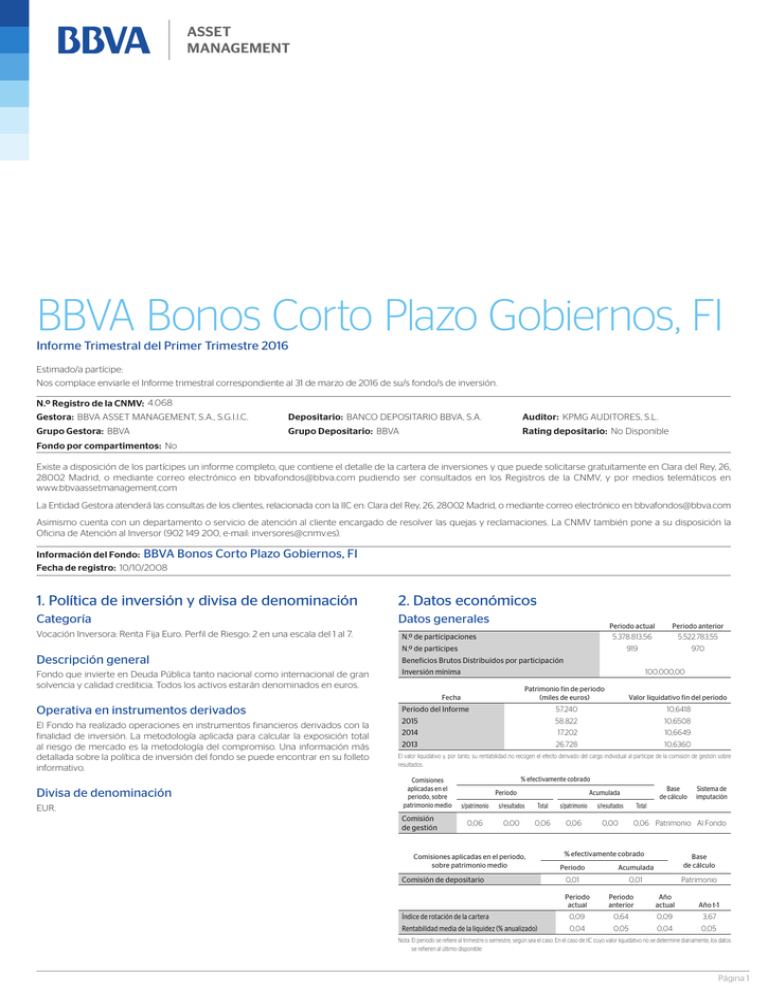

ASSET MANAGEMENT BBVA Bonos Corto Plazo Gobiernos, FI Informe Trimestral del Primer Trimestre 2016 Estimado/a partícipe: Nos complace enviarle el Informe trimestral correspondiente al 31 de marzo de 2016 de su/s fondo/s de inversión. N.º Registro de la CNMV: 4.068 Gestora: BBVA ASSET MANAGEMENT, S.A., S.G.I.I.C. Depositario: BANCO DEPOSITARIO BBVA, S.A. Auditor: KPMG AUDITORES, S.L. Grupo Gestora: BBVA Grupo Depositario: BBVA Rating depositario: No Disponible Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.bbvaassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). Información del Fondo: BBVA Bonos Corto Plazo Gobiernos, FI Fecha de registro: 10/10/2008 1. Política de inversión y divisa de denominación 2. Datos económicos Categoría Datos generales Vocación Inversora: Renta Fija Euro. Perfil de Riesgo: 2 en una escala del 1 al 7. Descripción general Fondo que invierte en Deuda Pública tanto nacional como internacional de gran solvencia y calidad crediticia. Todos los activos estarán denominados en euros. N.º de participaciones El Fondo ha realizado operaciones en instrumentos financieros derivados con la finalidad de inversión. La metodología aplicada para calcular la exposición total al riesgo de mercado es la metodología del compromiso. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR. Periodo anterior 5.378.813,56 5.522.783,55 919 970 N.º de partícipes Beneficios Brutos Distribuidos por participación Inversión mínima 100.000,00 Patrimonio fin de periodo (miles de euros) Fecha Operativa en instrumentos derivados Periodo actual Valor liquidativo fin del periodo Periodo del Informe 57.240 10,6418 2015 58.822 10,6508 2014 17.202 10,6649 2013 26.728 10,6360 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones aplicadas en el periodo, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Periodo Base de cálculo Acumulada s/patrimonio s/resultados Total s/patrimonio s/resultados 0,06 0,00 0,06 0,06 0,00 Sistema de imputación Total 0,06 Patrimonio Al Fondo El sistema de imputación de la comisión sobre los resultados es al fondo. Comisiones aplicadas en el periodo, sobre patrimonio medio Comisión de depositario % efectivamente cobrado Periodo Acumulada Base de cálculo 0,01 0,01 Patrimonio Periodo actual Periodo anterior Año actual Índice de rotación de la cartera 0,09 0,64 0,09 3,67 Rentabilidad media de la liquidez (% anualizado) 0,04 0,05 0,04 0,05 Año t-1 Nota: El periodo se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Página 1 BBVA Bonos Corto Plazo Gobiernos, FI Informe Trimestral del Primer Trimestre 2016 Comportamiento Rentabilidad trimestral de los últimos 3 años A) Individual. Divisa: EUR 0,40% 0,30% Rentabilidad (% sin anualizar) -0,10% ar c 16 -m 15 -se 15 15 BBVA BONOS CORTO PLAZO GOBIERNOS, FI -di p -ju n ar c -m -di 15 14 -se 14 13 13 p -0,20% -ju n 1,91 14 1,04 ar 0,27 -m -0,13 c -0,10 14 -0,03 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. 0,10% 0,00% -di -0,09 Año t-5 p -0,08 Año t-3 13 -0,08 Año t-2 -se Rentabilidad IIC Anual Año t-1 -ju n Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 0,20% Repo Día ESP Rentabilidades extremas (1) Trimestre actual Último año Últimos 3 años % Fecha % Fecha % Fecha Rentabilidad mínima (%) -0,03 11/02/2016 -0,03 11/02/2016 -0,11 26/02/2013 Rentabilidad máxima (%) 0,01 26/01/2016 0,01 26/01/2016 0,15 02/01/2013 (I) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el periodo. B) Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Medidas de riesgo (%) Vocación inversora Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Monetario a Corto Plazo Anual Año t-1 Año t-2 Año t-3 Año t-5 Volatilidad (ii) de: IBEX 35 Letra Tesoro 1 año Índice de referencia VaR histórico (iii) 0 0 0,00 7.156 -0,10 Renta Fija Euro 5.401.192 152.588 0,23 3.207.603 81.052 -0,22 -1,92 0,15 0,15 0,16 0,15 0,18 0,16 0,12 0,29 0,49 Renta Fija Mixta Euro 25,20 17,16 22,17 16,23 18,20 15,41 15,75 28,25 0,38 0,38 0,29 0,15 0,23 0,23 0,32 0,79 2,06 Renta Fija Mixta Internacional 0,01 0,01 0,03 0,01 0,01 0,02 0,01 0,01 0,09 -0,20 -0,20 -0,36 -0,36 -0,20 -0,38 -0,36 -0,40 (II) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad, mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los periodos con política de inversión homogénea. (III) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. 430.215 19.400 2.870.053 77.657 -1,14 0 0 0,00 5.266.209 169.325 -3,27 281.638 19.612 -10,71 Renta Variable Internacional 2.239.785 126.138 -5,92 IIC de Gestión Pasiva (1) 5.838.016 161.111 -0,78 Garantizado de Rendimiento Fijo 1.706.237 48.288 -0,15 719.879 27.399 -3,48 De Garantía Parcial 74.036 1.904 -3,69 Retorno Absoluto 339.240 7.285 -0,67 Renta Variable Mixta Euro Renta Variable Mixta Internacional Renta Variable Euro Garantizado de Rendimiento Variable Ratio de gastos (% s/patrimonio medio) Global Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Ratio total de gastos 0,08 0,08 0,08 0,08 0,08 Total fondos Anual Año t-1 Año t-2 Año t-3 Año t-5 0,35 0,32 0,32 0,31 Rentabilidad media** 240.688 25,20 -0,20 N.º de partícipes* Monetario Renta Fija Internacional Valor liquidativo Patrimonio gestionado* (miles de euros) 313.879 18.950 -3,98 28.928.670 917.865 -1,60 ** Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo. (1) Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación) y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Distribución del patrimonio al cierre del periodo (importes en miles de euros) Fin periodo actual 103,50 103,00 102,50 m a 11- r jun 11se p 11d 12 ic -m a 12 r -ju 12 n -se 12 p -d 13- ic m a 13- r ju 13- n se 13- p d 14 ic -m a 14 r -ju 14 n -se 14 p -d 15 ic -m a 15 r -ju 15 n -se 15 p -d 16 ic -m ar 102,00 BBVA BONOS CORTO PLAZO GOBIERNOS, FI Repo Día ESP Repo Día ESP 104,00 10,80 10,70 10,60 10,50 10,40 10,30 10,20 10,10 10,00 9,90 11- BBVA BONOS CORTO PLAZO GOBIERNOS, FI Evolución del valor liquidativo últimos 5 años Distribución del patrimonio Importe % sobre patrimonio Fin periodo anterior Importe % sobre patrimonio (+) INVERSIONES FINANCIERAS 55.432 96,84 55.230 * Cartera interior 20.820 36,37 20.396 34,67 * Cartera exterior 34.578 60,41 34.487 58,63 * Intereses de la cartera de inversión 34 0,06 347 0,59 * Inversiones dudosas, morosas o en litigio 1.804 3,15 3.552 6,04 4 0,01 40 0,07 57.240 100,00 58.822 100,00 (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO 93,89 Notas: El periodo se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Página 2 BBVA Bonos Corto Plazo Gobiernos, FI Informe Trimestral del Primer Trimestre 2016 ASSET MANAGEMENT Estado de variación patrimonial % sobre patrimonio medio % variación Variación Variación Variación respecto fin periodo del periodo del periodo acumulada anterior anual anterior actual PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) Suscripciones/reembolsos (neto) – Beneficios brutos distribuidos Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos Resultados en renta fija (realizadas o no) Resultados en renta variable (realizadas o no) Resultados en depósitos (realizadas o no) Resultado en derivados (realizadas o no) Resultado en IIC (realizadas o no) Otros resultados Otros rendimientos (-) Gastos repercutidos – Comisión de gestión – Comisión de depositario – Gastos por servicios exteriores – Otros gastos de gestión corriente – Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de euros) Instrumento Importe Objetivo de la nominal inversión comprometido 58.822 -2,64 64.603 -9,28 58.822 -2,64 Tipo de Interés Futuro EURO$ 3M UNDERLYING 2500 3.054 Inversión 73,24 Tipo de Interés Futuro EURIBOR 3 MESES UNDL 2500 7.769 Inversión -0,08 -0,01 0,47 -0,08 -0,01 0,40 -0,08 -0,01 0,47 8,67 1,40 10,61 Tipo de Interés Futuro EURIBOR 3 MESES UNDL 2500 7.771 Inversión Total Otros Subyacentes 18.594 TOTAL OBLIGACIONES 18.594 -0,43 -0,38 -0,43 -6,10 -0,05 -0,03 -0,05 -71,86 -0,07 -0,06 -0,01 -186,82 100,00 9,26 7,36 7,36 -9,93 68,20 -0,07 -0,06 -0,01 -0,07 -0,06 -0,01 57.240 58.822 57.240 4. Hechos relevantes SÍ X b. Reanudación de suscripciones/reembolsos. X c. Reembolso de patrimonio significativo. X d. Endeudamiento superior al 5% del patrimonio. X e. Sustitución de la sociedad gestora. X f. Sustitución de la entidad depositaria. X g. Cambio de control de la sociedad gestora. X h. Cambio en elementos esenciales del folleto informativo. X i. Autorización del proceso de fusión. j. Otros hechos relevantes. 3. Inversiones financieras NO a. Suspensión temporal de suscripciones/reembolsos. X X Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del periodo Periodo actual Periodo anterior Descripción de la inversión y emisor CARTERA INTERIOR TOTAL DEUDA PÚBLICA COTIZADA MÁS DE 1 AÑO TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR CARTERA EXTERIOR TOTAL DEUDA PÚBLICA COTIZADA MÁS DE 1 AÑO TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MÁS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Valor de Divisa mercado % EUR EUR EUR EUR EUR EUR EUR 11.756 7.317 19.073 1.748 20.821 20.821 20,54 12,78 33,32 3,05 36,37 36,37 EUR EUR EUR EUR EUR EUR EUR EUR 3.314 26.602 534 4.128 34.578 34.578 34.578 55.399 5,79 46,47 0,93 7,21 60,41 60,41 60,41 96,78 Valor de mercado % 2.206 11.922 6.268 20.396 3,75 20,27 10,66 34,67 20.396 20.396 34,67 34,67 1.998 23.874 3.083 5.533 34.488 34.488 34.488 54.884 3,40 40,59 5,24 9,41 58,63 58,63 58,63 93,31 5. Anexo explicativo de hechos relevantes Con fecha 18/03/2016 se inscribe folleto actualizado del fondo al objeto completar el apartado sobre Información de los Miembros del Consejo de Administración. 6. Operaciones vinculadas y otras informaciones SÍ Notas: El periodo se refiere al final del trimestre o semestre, según sea el caso. Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. Distribución de las inversiones financieras, al cierre del periodo: Porcentaje respecto al patrimonio total DURACIÓN a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%). X X d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. X e.Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. h. Otras informaciones u operaciones vinculadas. 12M - 18M 18,55% X b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV). NO X X < 3M 13,98% 3M - 6M 24,58% 9M - 12M 24,10% 6M - 9M 18,80% Página 3 BBVA Bonos Corto Plazo Gobiernos, FI Informe Trimestral del Primer Trimestre 2016 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones BBVA Asset Management cuenta con un procedimiento simplificado de aprobación de otras operaciones vinculadas no incluidas en los apartados anteriores. 8. Información y advertencias a instancia de la CNMV Sin advertencias. 9. Anexo explicativo del informe periódico El comienzo de año se caracterizó por una fuerte aversión al riesgo, con importantes caídas de las bolsas desarrolladas, aumentos de diferenciales de crédito y reducción de rentabilidades de la deuda pública de mayor calidad. Sin embargo, desde mediados de febrero, tras la moderación del mensaje de la Fed, las nuevas medidas del BCE y cierta estabilización en los datos macroeconómicos, veíamos un movimiento de vuelta en los mercados con significativa reducción de la volatilidad y recuperación en los activos de riesgo. En la zona euro, aunque continúa la recuperación económica, la inflación sigue muy por debajo del objetivo del BCE. Por ello, la institución comunitaria ha actuado de manera contundente con nuevas bajadas de tipos y ampliación del programa de compra de activos hasta 80 bn, además de un nuevo programa de operaciones de financiación a largo plazo (TLTROs). Este nuevo paquete de medidas fue algo más contundente de lo esperado y en principio parece que pone suelo a los tipos negativos. Las carteras sufren cada día en mayor medida el entorno de tipos 0 y negativos donde están inmersos la práctica totalidad de los activos monetarios. Todos los activos de gobiernos elegibles están cotizando en negativo y con una clara tendencia hacia niveles más bajos en rentabilidad. En este entorno tratamos de ser activos en subastas para comprar diferentes referencias y venderlas cuando alcanzan nuestro objetivo. Hemos sido muy activos comprando agencias (FADE, ICOS) buscando el pick up que ofrecen estos bonos contra las Letras. En cuanto a la parte de la cartera en bonos de crédito la situación es similar. El spread de crédito nos ha permitido invertir con rentabilidades positivas en la mayoría de los casos aunque la actual tendencia nos está conduciendo a niveles negativos. Los spreads en el corto plazo siguen goteando a la baja. La estrategia de positivización de la curva euribor no ha funcionado durante estos 3 meses debido a la resistencia de la inflación que se ha mantenido en niveles extremadamente bajos. Con las medidas aprobadas recientemente por el BCE deberíamos empezar a ver cierto repunte de la misma y seguimos apostando por ello. Los bonos ligados a la inflación europea no han funcionado muy bien al comienzo del año aunque han empezado a recuperarse en marzo. La inflación ha seguido en niveles muy bajos debido al desplome del precio del petróleo al comienzo del año. La inflación asimismo sigue estancada en niveles bajos. En marzo el petróleo ha comenzado a repuntar desde niveles muy bajos. Los resultados en el trimestre han sido bastante positivos en el contexto actual y hemos conseguido batir al benchmark de referencia. El patrimonio del fondo ha disminuido un 2,69% en el periodo y el número de partícipes ha disminuido 5,26%. El impacto de los gastos soportados por el fondo ha sido de un 0,08% y la liquidez del fondo se ha remunerado a un tipo medio del 0,04%. Por otro lado, la rentabilidad del fondo en el periodo ha sido del -0,08%, superior a la de la media de la gestora, situada en el -1,60%. Los fondos de la misma categoría gestionados por BBVA AM tuvieron una rentabilidad media ponderada del 0,23% y la rentabilidad del índice de referencia ha sido de un -0,07%. Por último, la volatilidad del fondo ha sido del 0,16%, superior a la del índice de referencia del fondo que ha sido de un 0,01%. A la fecha de referencia el fondo mantiene una cartera de activos de renta fija con una TIR media bruta a precios de mercado de 0,10 %. En los próximos meses no esperamos movimientos de relevancia en los tipos a cp en la eurozona. Deberíamos seguir en este entorno de tipos 0 y negativos durante bastante tiempo y en todo caso una mayor compresión de spreads gracias al apoyo del BCE. A lo largo del periodo se han realizado operaciones de derivados con la finalidad de cobertura, cuyo grado de cobertura ha sido de 0,99. También se han realizado operaciones de derivados con la finalidad de inversión, cuyo grado de apalancamiento medio ha sido de 21,85. “Todos los datos contenidos en este informe están tomados a la fecha de referencia de emisión del mismo y en cumplimiento con la normativa vigente aplicable a los informes periódicos. Este informe no constituye una oferta para comprar participaciones del fondo. El folleto informativo está a disposición del público en la página www.bbvaassetmanagement.com y en la CNMV.” Página 4