BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros

Anuncio

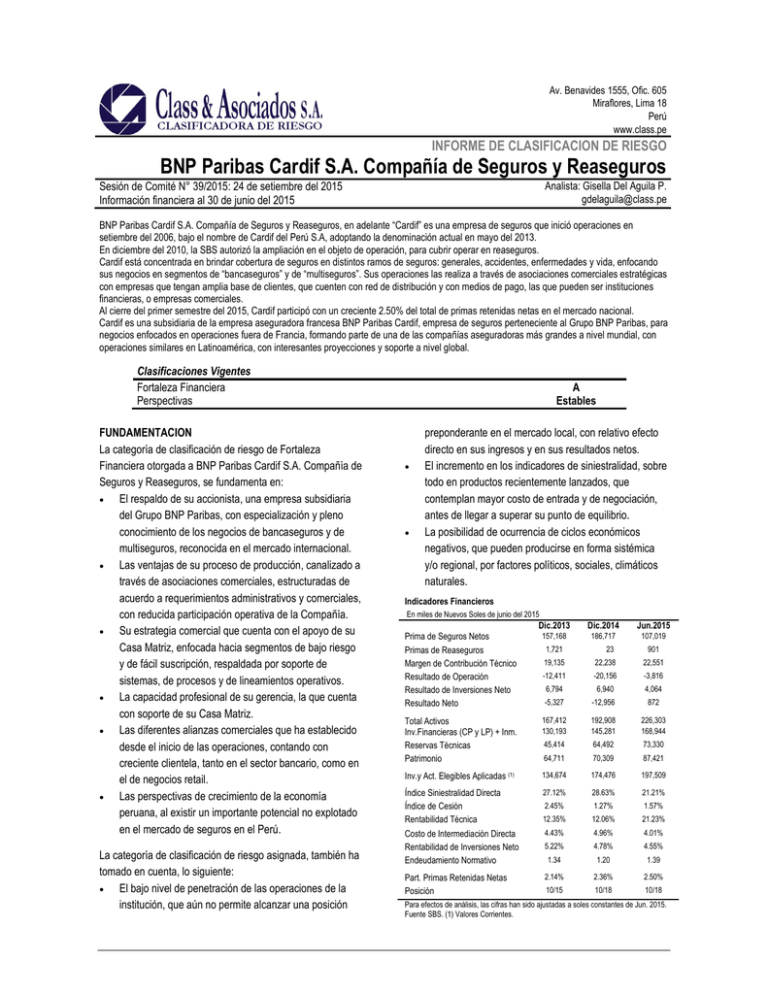

Av. Benavides 1555, Ofic. 605 Miraflores, Lima 18 Perú www.class.pe INFORME DE CLASIFICACION DE RIESGO BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros Analista: Gisella Del Aguila P. gdelaguila@class.pe Sesión de Comité N° 39/2015: 24 de setiembre del 2015 Información financiera al 30 de junio del 2015 BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros, en adelante “Cardif” es una empresa de seguros que inició operaciones en setiembre del 2006, bajo el nombre de Cardif del Perú S.A, adoptando la denominación actual en mayo del 2013. En diciembre del 2010, la SBS autorizó la ampliación en el objeto de operación, para cubrir operar en reaseguros. Cardif está concentrada en brindar cobertura de seguros en distintos ramos de seguros: generales, accidentes, enfermedades y vida, enfocando sus negocios en segmentos de “bancaseguros” y de “multiseguros”. Sus operaciones las realiza a través de asociaciones comerciales estratégicas con empresas que tengan amplia base de clientes, que cuenten con red de distribución y con medios de pago, las que pueden ser instituciones financieras, o empresas comerciales. Al cierre del primer semestre del 2015, Cardif participó con un creciente 2.50% del total de primas retenidas netas en el mercado nacional. Cardif es una subsidiaria de la empresa aseguradora francesa BNP Paribas Cardif, empresa de seguros perteneciente al Grupo BNP Paribas, para negocios enfocados en operaciones fuera de Francia, formando parte de una de las compañías aseguradoras más grandes a nivel mundial, con operaciones similares en Latinoamérica, con interesantes proyecciones y soporte a nivel global. Clasificaciones Vigentes Fortaleza Financiera Perspectivas FUNDAMENTACION La categoría de clasificación de riesgo de Fortaleza Financiera otorgada a BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros, se fundamenta en: El respaldo de su accionista, una empresa subsidiaria del Grupo BNP Paribas, con especialización y pleno conocimiento de los negocios de bancaseguros y de multiseguros, reconocida en el mercado internacional. Las ventajas de su proceso de producción, canalizado a través de asociaciones comerciales, estructuradas de acuerdo a requerimientos administrativos y comerciales, con reducida participación operativa de la Compañía. Su estrategia comercial que cuenta con el apoyo de su Casa Matriz, enfocada hacia segmentos de bajo riesgo y de fácil suscripción, respaldada por soporte de sistemas, de procesos y de lineamientos operativos. La capacidad profesional de su gerencia, la que cuenta con soporte de su Casa Matriz. Las diferentes alianzas comerciales que ha establecido desde el inicio de las operaciones, contando con creciente clientela, tanto en el sector bancario, como en el de negocios retail. Las perspectivas de crecimiento de la economía peruana, al existir un importante potencial no explotado en el mercado de seguros en el Perú. La categoría de clasificación de riesgo asignada, también ha tomado en cuenta, lo siguiente: El bajo nivel de penetración de las operaciones de la institución, que aún no permite alcanzar una posición A Estables preponderante en el mercado local, con relativo efecto directo en sus ingresos y en sus resultados netos. El incremento en los indicadores de siniestralidad, sobre todo en productos recientemente lanzados, que contemplan mayor costo de entrada y de negociación, antes de llegar a superar su punto de equilibrio. La posibilidad de ocurrencia de ciclos económicos negativos, que pueden producirse en forma sistémica y/o regional, por factores políticos, sociales, climáticos naturales. Indicadores Financieros En miles de Nuevos Soles de junio del 2015 Dic.2013 Dic.2014 Jun.2015 Prima de Seguros Netos Primas de Reaseguros Margen de Contribución Técnico Resultado de Operación Resultado de Inversiones Neto Resultado Neto 157,168 186,717 107,019 1,721 23 19,135 22,238 22,551 901 -12,411 -20,156 -3,816 6,794 6,940 4,064 -5,327 -12,956 872 Total Activos Inv.Financieras (CP y LP) + Inm. Reservas Técnicas Patrimonio 167,412 130,193 192,908 145,281 226,303 168,944 45,414 64,492 73,330 64,711 70,309 87,421 Inv.y Act. Elegibles Aplicadas 134,674 174,476 197,509 Índice Siniestralidad Directa Índice de Cesión Rentabilidad Técnica 27.12% 28.63% 21.21% 2.45% 1.27% 1.57% 12.35% 12.06% 21.23% Costo de Intermediación Directa Rentabilidad de Inversiones Neto Endeudamiento Normativo 4.43% 4.96% 4.01% 5.22% 4.78% 4.55% 1.34 1.20 1.39 Part. Primas Retenidas Netas Posición 2.14% 2.36% 2.50% 10/15 10/18 10/18 (1) Para efectos de análisis, las cifras han sido ajustadas a soles constantes de Jun. 2015. Fuente SBS. (1) Valores Corrientes. Desde que comenzó a operar, la Compañía ha registrado adecuado dinamismo, logrando obtener al cierre del primer semestre del 2015, S/. 106.23 millones en primas retenidas netas (S/. 29.15 millones en ramos generales, S/. 20.98 millones en accidentes y enfermedades, y S/. 56.10 millones en el ramo de vida, lo que incluye S/. 901 mil en reaseguros aceptados neto y S/. 1.69 millones en primas cedidas). Dichos resultados confirman una tendencia positiva, que ha logrado cubrir gastos operativos, logrando una utilidad neta, la cual si bien aún no logra niveles apropiados de utilidades netas se encuentra ya en mejor condición que en periodos anteriores. Al cierre del primer semestre del 2015, Cardif registra una ganancia neta de S/. 872 mil. PERSPECTIVAS Las perspectivas de Cardif se presentan estables, pues desde el inicio de sus actividades, se han establecido las bases para un crecimiento ordenado y eficiente, ofertando productos con adecuado nivel de servicio, buscando asegurar un crecimiento basado en calidad, siguiendo lineamientos y disposiciones de su Casa Matriz, incluyendo lo dispuesto por la SBS, en cuanto a la normatividad establecida en el mercado local. SEGUROS Cardif cuenta con el apoyo y el “know-how” internacional de BNP Paribas Cardif (empresa matriz de la Compañía), que busca aprovechar la relación preexistente con otras empresas subsidiarias en Latinoamérica, donde opera a través de importantes y diferentes socios comerciales, que también tienen presencia en el Perú. La experiencia comercial de la administración de Cardif, obtenida a través del desempeño de sus ejecutivos en cargos similares en otras empresas del grupo, así como en otras compañías de seguros locales, asegura su buen manejo, orientado al fortalecimiento y al logro de los objetivos de la Compañía. El mercado peruano es considerado como de buen potencial en cuanto a la venta de seguros, con importantes posibilidades de crecimiento y de desarrollo de distintos negocios. La Compañía proyecta crecer de manera significativa en los siguientes ejercicios, para la cual espera contar con nuevos socios comerciales, tener mayor penetración en los canales existentes, a la vez que desarrollar nuevos productos, de manera de continuar con incremento permanente en sus ingresos. El crecimiento de la Compañía es respaldado patrimonialmente por los continuos aportes de capital recibidos de su Casa Matriz. BNP Paribas Cardif – Junio 2015 2 1. Descripción de la Empresa. BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros (“Cardif”), fue constituida en mayo del 2006, iniciando sus operaciones en setiembre del 2006, bajo la denominación de Cardif del Perú S.A. Compañía de Seguros. Con fecha 30 de diciembre del 2010, la SBS autorizó la modificación de la denominación social de la compañía, a Cardif del Perú Compañía de Seguros y Reaseguros, ampliando con ello, el objeto social, pudiendo también cubrir operaciones de reaseguros. En marzo del 2013, en Junta Anual de Accionistas realizada, a solicitud de la Casa Matriz, se acordó cambiar la denominación social de la compañía a BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros, quedando el cambio inscrito en mayo del 2013. Cardif pertenece al Grupo BNP Paribas, uno de los más importantes conglomerados financieros y de seguros a nivel mundial, cuya presencia en el Perú se inició con la operación del Banque BNP Paribas – Andes. Cardif es una compañía especializada en “bancaseguros”, desarrollando estrategias de comercialización de seguros a través de terceras empresas, que cuentan con amplia base de datos de clientes, de redes de distribución y de medios de pago. a. Propiedad Cardif es una empresa subsidiaria de BNP Paribas Cardif, compañía que posee 99.89% de su capital social, contando también como accionista a Cardif – Assurances Risques Divers, ambas compañías están constituidas en Francia y pertenecen al Grupo BNP Paribas. Accionistas a junio de 2015 BNP Paribas Cardif Cardif – Assurances Risques Divers Total % 99.891 0.109 100.000 b. Supervisión Consolidada de Conglomerados Financieros y Mixtos (Res. SBS Nº 446-2000) El negocio de seguros del Grupo BNP Paribas, es manejado por BNP Paribas Cardif. BNP Paribas es el principal banco de Francia y uno de los más importantes de Europa, tanto en términos de resultados netos, como en cuanto a capitalización, con una solvencia que se ratifica por las categorías de clasificación de riesgo otorgadas por agencias clasificadoras internacionales, pese a la situación de crisis financiera que enfrenta Europa. Las categorías de riesgo que ostenta actualmente BNP Paribas son las siguientes: SEGUROS Instrumentos Largo Plazo Corto Plazo Moody’s Standard Fitch & Poor’s Ratings A1 A+ A+ P-1 A-1 F1 A nivel local, el Grupo BNP Paribas está presente a través de dos empresas: BNP Paribas Cardif S.A. Compañía de Seguros y Reaseguros, y BNP Paribas Cardif Servicios S.A.C. (antes Cardif Servicios S.A.C.). BNP Paribas Cardif Servicios S.A.C. opera como el canal que brinda los servicios de garantía extendida (reparación y reemplazo de artefactos electrodomésticos, entre otros). Las operaciones que se realizan entre Cardif y BNP Paribas Cardif Servicios S.A.C., son efectuadas sobre la base de estudios de precios de transferencia y de asignación de gastos operativos, buscando minimizar el riesgo de dependencia entre personas jurídicas vinculadas, cumpliendo a la vez con las disposiciones legales pertinentes. Debido a que la Matriz de la Compañía es una empresa no domiciliada, Cardif no está sujeta a las normas de conglomerados financieros y mixtos. c. Estructura administrativa y rotación del personal En Junta General de Accionistas realizada en marzo del 2015 se ratificó, una vez más, a los cinco miembros del Directorio. El Sr. Daniel Weis Cillero, quien es Director titular desde marzo del 2012, se desempeña también como Gerente General de la empresa. Directorio Presidente: Directores: Director Independiente: Francisco Valenzuela Cornejo Daniel Weis Cillero Olivier Calandreau Alexis Pannegeon José Luis Chirinos La estructura orgánica de Cardif es horizontal, contando con una plana gerencial que mantiene adecuada estabilidad, mientras que las rotaciones que se producen responden principalmente a cambios ejecutivos por decisiones de la matriz del Grupo. En enero del 2014, entró en vigencia una nueva estructura orgánica, cuyos cambios respondieron al crecimiento de la empresa; donde las cuatro Gerencias de Línea pasaron a ser Gerencias de División (Comercial, Operaciones y Sistemas, Técnico-Financiero, Marketing), mientras que la Subgerencia Legal, la Subgerencia de Riesgos y la Subgerencia de Recursos Humanos pasaron a ser Gerencias. Lo propio sucedió con las tres Subgerencias de Negocios, con la Subgerencia de Finanzas, con la Subgerencia de Operaciones y con la Subgerencia de Infraestructura y BNP Paribas Cardif – Junio 2015 3 Desarrollo, que a partir de enero del 2014 son Gerencias, reportando a sus respectivas Gerencias de División. En junio del 2014 ante la renuncia de la Gerente de Riesgos, se decidió que la posición pase nuevamente a ser una Sub Gerencia. Asimismo, ante el cese de la Gerente de División de Marketing se decidió que esa posición pase a ser nuevamente una Gerencia de línea. En lo referente a las áreas de control, Cardif cuenta con la Unidad de Auditoria Interna y la Unidad de Riesgos. Las funciones de cumplimiento normativo, y de cumplimiento de Lavado de Activos, han sido asignadas a funcionarios de la Compañía para que las desempeñe sin exclusividad. Se cuenta con tres comités: el Comité de Auditoría, el Comité de Riesgos y el Comité de Inversiones, los dos primeros reportan directamente al Directorio, mientras que el tercero lo hace a la Gerencia General. Plana Gerencial Gerente General: Grte de División Técnico – Fin.: Grte. de División Op. y Sist.: Gerente de División Comercial: Gerente de Rec. Humanos: Gerente Legal: Daniel Weis Cillero Laurent Laouenan Andrea Tamashiro Oshiro José Luis Portocarrero Varela Fiorela Castro Valle Paola Suzuki Hosaka Desde junio del 2011, el Sr. Daniel Weis está a cargo de la Gerencia General. El Sr. Weis cuenta con más de 14 años de experiencia, dentro del Grupo BNP Paribas, así como con vasta experiencia financiera y comercial. En junio del 2014, presentó su renuncia la Srta. Zenaida Ricaldi, quien se venía desempeñando como Gerente de Riesgos, siendo reemplazada por la Srta. Laura Johanson, nombrada como Sub-Gerente de Riesgos. Posteriormente, en marzo del 2015, se aceptó la renuncia de la Srta. Laura Johanson, quien como se indicó se desempeñaba como Sub-Gerente de Riesgos, en su reemplazo entró a partir de julio del 2015 la Srta. Elizabeth Felix Felix. Hasta el mes de junio del 2015, el Sr. Arnaud Meziere, estuvo a cargo de la Gerencia de la División Técnico – financiera, nombrándose en su reemplazo al Sr. Laurent Laouenan, funcionario del Grupo con experiencia en Latinoamérica, mientras que el Sr. Arnaud Meziere ha sido trasladado a otra empresa vinculada al Grupo. 2. Negocios Cardif pertenece al Grupo BNP Paribas, opera con el respaldo de este conglomerado empresarial especializado en venta de seguros, que cuenta con más de 45 años de experiencia, con actividades diversificadas geográficamente, con fuertes posiciones en Europa, en América Latina y en Asia, ofreciendo una amplia gama de productos, siendo especialistas en acuerdos de largo plazo con diversos SEGUROS asociados estratégicos. BNP Paribas Cardif cuenta hoy entre sus socios comerciales con más de 35 de los 100 bancos más importantes del mundo, logrando posicionarse entre los 10 primeros aseguradores europeos. Cardif es una compañía dedicada a brindar cobertura a contratos de seguros de vida, de accidentes, de enfermedades y generales, con especial énfasis en la cobertura de seguros de créditos bancarios, extensión de garantía y protección individual, operaciones conocidas como “bancaseguros”. Desde el 30 de diciembre del 2010, Cardif tiene autorización local para realizar operaciones de reaseguros, registrando desde el ejercicio 2011, operaciones de este tipo. Las actividades de extensión de garantía y de seguros de crédito, generan reservas de prima importantes, debido a que se venden principalmente como prima única. En cambio, la actividad de protección individual se vende principalmente a través de una póliza mensual automáticamente renovable, siendo un producto que no genera reservas importantes. De acuerdo a la estrategia del Grupo, las operaciones se realizan a través de asociaciones comerciales estratégicas, entre las que destacan las principales cadenas de retail y las principales instituciones financieras, quienes cuentan con una amplia base de clientes, disponen de redes de distribución ya establecidas y de medios de pago afiliados. Las principales líneas de negocio con las que cuenta la Compañía son: extensión de garantía, seguro de desgravamen, seguro oncológico y SOAT, de los cuales los tres últimos son a los que mayor impulso y crecimiento están registrando. a. Planeamiento Estratégico El Plan Estratégico de Cardif contempla que la Compañía arroje en los primeros años pérdidas en sus operaciones. Si bien al cierre del 2012, Cardif logró revertir sus resultados y registrar un resultado neto positivo de S/. 6.69 millones, al cierre del 2013 y 2014, nuevamente produjo pérdidas netas, debido a los mayores gastos asociados a un mayor nivel de producción. Al cierre del primer semestre del 2015, nuevamente Cardif ha logrado producir resultados positivos, esperando mantener tendencia creciente. El Plan Estratégico de la institución es revisado periódicamente a fin de adecuarlo al comportamiento del mercado en general, y al de la Compañía en particular. El principal objetivo está relacionado con alcanzar participación importante en el negocio de bancaseguros nacional, aprovechando el liderazgo mundial del grupo en este segmento, creciendo a través de socios estratégicos. En la búsqueda de un mejor servicio, se desarrollan productos en los campos de su especialidad, adecuados a BNP Paribas Cardif – Junio 2015 4 los requerimientos de los clientes de sus socios comerciales (instituciones financieras, empresas comerciales diversas y tiendas por departamentos). La Compañía contempla incrementar sus canales y aliarse con brokers para entrar a más canales (Cajas Municipales y Cajas Rurales), buscando crecer a tasas mayores a las que registra el mercado de seguros peruano. Asimismo, se va a extender la gama de productos con los que cuenta. El crecimiento esperado para el cierre del ejercicio 2015, se proyecta entre 20% - 25%, respecto del año 2014. Se espera registrar un resultado neto positivo al cierre del presente ejercicio. b. Organización, Control Interno y Soporte Informático La composición en la plana Gerencial ha sufrido modificaciones que responden al propio crecimiento de la Compañía, ajustándose a las necesidades operativas y del negocio, así como a los requerimientos de los organismos supervisores. Actualmente, Cardif cuenta con tres gerencias de División (Comercial, Operaciones y Sistemas y Técnica –Financiera). La Gerencia de División Comercial tiene bajo su responsabilidad tres Gerencias de Negocios. La Gerencia de División Técnica – Financiera tiene bajo su responsabilidad dos Gerencias (Finanzas y Técnica), así como una Sub Gerencia de Inversiones y una Jefatura de Control Financiero. La Gerencia de División de Operaciones y Sistemas tiene actualmente bajo su responsabilidad, dos Gerencias (Operaciones e Infraestructura y Desarrollo), dos Sub Gerencias (Proyectos e Implementación de Negocios y Procesos) y la Jefatura de Servicio al Cliente. La Gerencia de Operaciones (creada en marzo del 2011 como Sub Gerencia) tiene bajo su cargo el Área de Cobranzas, el Área de Siniestros, el Área de Suscripciones y el Área de Control de Gestión Operativa e Indicadores. En cuanto a la Gerencia de Infraestructura y Desarrollo, (creada como Subgerencia en noviembre del 2011), tiene bajo su cargo, el Área de Desarrollo, el Área de Infraestructura y Producción y el Área de Implementación del Sistema PIMS. Los cambios efectuados en la estructura organizacional han buscado reforzar ciertas áreas obedeciendo al aumento en el volumen de las operaciones, así como, de las proyecciones de crecimiento que se tiene, y las exigencias de carácter regulatorio. La evaluación del sistema de control interno de la Compañía es de responsabilidad de la Unidad de Auditoria Interna, que cuenta con adecuada autonomía, al depender directamente del Directorio y del Comité de Auditoria. SEGUROS El cargo de Auditora Interna, lo desempeña desde noviembre del 2011, la Sra. Catherine Escalante Ramos, quien ha participado en el diseño del Plan Anual de Trabajo de la Unidad, en donde se describen las actividades a realizar, de acuerdo a las disposiciones legales vigentes. Adicionalmente, a las actividades programadas, la Unidad realiza actividades no programadas a solicitud del Directorio, del Comité de Auditoria, de la Gerencia General o de la SBS. La finalidad del Plan de Trabajo Anual es de administrar adecuadamente la Unidad de Auditoría Interna y cumplir en forma íntegra y eficiente las labores de evaluación del sistema de control interno de la Compañía. El Comité de Auditoria se reúne cada dos meses, y está integrado por tres directores (uno de los cuales es el director independiente) y la Auditora Interna. Adicionalmente, puede participar en calidad de invitado, el Gerente General de la Compañía. La Unidad de Auditoria Interna tiene la responsabilidad de supervisar la correcta administración de los distintos riesgos que enfrenta la Compañía. Cardif cuenta con un sistema central y con aplicativos informáticos proporcionados por la Casa Matriz, que son los mismos que se aplican en las demás empresas de la Región Latinoamérica. A nivel regional se define la parte informática de las diversas empresas que pertenecen al Grupo. En cuanto a lo que se refiere a prevención de lavado de activos, son mínimas las posibilidades de que Cardif esté expuesto, pues existe sólo un tipo de seguro que revierte dinero, y se trata del seguro de vida con ahorro, producto que la Compañía local aún no vende. Cardif comercializa sus productos y sus servicios a través de socios comerciales, los que se encargan de la verificación de la procedencia de los fondos, como parte de sus operaciones, por lo que actúan de “filtro” de los negocios realizados, constituyendo esta práctica una de las principales virtudes del negocio 3. Sistema de Seguros Peruano El sistema de seguros peruano está compuesto por 18 empresas a junio del 2015: 6 dedicadas exclusivamente a brindar cobertura de seguros generales, 7 a brindar coberturas de riesgos de vida, y 5 que operan en ambos rubros. El mercado asegurador local es regulado por la Superintendencia de Banca, Seguros y AFP (SBS), la Superintendencia del Mercado de Valores (SMV), y el Banco Central de Reserva (BCRP), en los aspectos establecidos en la legislación de cada una de estas instituciones aplicables al sector. BNP Paribas Cardif – Junio 2015 5 El número de compañías de seguros que operan en el mercado peruano se ha incrementado a raíz de la puesta en operación de la Póliza de Seguro Colectiva de los riesgos de invalidez, sobrevivencia y gastos de sepelio (Sisco) de afiliados a las AFP, que atrajo el ingreso de: (i) Rigel Perú S.A. Compañía de Seguros de Vida, que inició operaciones en marzo del 2013; (ii) Compañía de Seguros de Vida Cámara S.A., en operación desde marzo del 2014; y, (ii) Ohio National Seguros de Vida S.A., que inició operaciones en mayo del 2014. En enero del 2014 ingresó al mercado nacional Aseguradora Magallanes Perú, para operar en ramos de seguros generales (inicialmente seguros vehiculares), la cual posteriormente cambió su razón social a HDI Seguros, cuando su matriz fue adquirida por el grupo asegurador Talanx International AG de Alemania. En este mismo sentido, se ha registrado el ingreso de compañías de seguros internacionales a través de la adquisición de participaciones accionarias en compañías en operación, como es el caso del Grupo Security de Chile, que a través de su filial Vida Security, adquirió 61% del capital social de Protecta, y de Consorcio Financiero, también de Chile, que ha aprobado un aporte de capital que le proporcionaría el 30% del capital social de La Positiva Vida, el cual se encuentra en proceso de autorización por parte de la SBS. Las coberturas de seguros generales, también conocidos como seguros patrimoniales, indemnizan al asegurado ante un daño sucedido respecto a un bien material. Incluyen también la cobertura de seguros por accidentes y enfermedades que comprometen el bienestar del asegurado, más no su existencia. Las coberturas de seguros de vida cubren los riesgos condicionales a la existencia del asegurado. Incluyen los seguros que tengan como base planes de pensiones de jubilación y aquellos derivados de los regímenes previsionales. Ramos Generales y de Vida Ramos Generales Ramos de Vida SEGUROS Rímac Internacional BNP Paribas Cardif ACE Seguros Interseguro Protecta HDI Seguros Insur La Positiva Mapfre Perú Pacífico Peruano Suiza Secrex Mapfre Perú Vida La Positiva Vida Ohio National Vida Pacífico Vida Rigel SURA Seguros Vida Cámara El mercado asegurador nacional muestra un alto grado de concentración en cuanto a producción de primas de seguros netas se refiere, donde los dos principales grupos aseguradores, Rímac y Pacífico, representaron 54.70% de la primas de seguros netos registradas en el primer semestre del 2015. Primas de Seguros Netas por Compañía 1r Sem 2015 Pacífico Vida 11.46% Pacífico 11.40% Rimac 31.84% Mapfre 9.41% Otros* 7.82% Mapfre Vida 3.73% Sura 4.05% PositivaVida 4.96% Interseguro 7.94% La Positiva 7.39% *Otros: Protecta, BNP ParibasCardif, Ace, Secrex, Insur, Rigel, HDI, Ohio National, Vida Camara Esta participación muestra una tendencia decreciente debido al aumento paulatino en la participación de los demás grupos aseguradores y/o compañías de seguros, ya sea por el ingreso de compañías especializadas en brindar cobertura de seguros en nichos específicos de negocio, destacando el importante crecimiento de la producción de seguros del sistema privado de pensiones, ya sea en rentas de jubilación, con seguros previsionales de la Póliza Sisco, así como en microseguros y seguros masivos, seguros de cauciones y de garantía de crédito, entre otros. Primas de seguros netos del Sistema Asegurador por ramo 2013 Millones S/. * Monto 2014 AoA Monto AoA 1S2015 Monto AoA Ramos Generales 3,766.7 14.2% 3,920.5 4.1% 2,232.4 18.4% Incd.,Terremoto 1,105.0 12.5% 1,176.0 6.4% 620.1 25.6% Vehículos Transporte 1,191.0 374.3 18.8% 20.4% 1,247.8 362.4 4.8% -3.2% 703.5 217.4 11.9% -3.9% Técnicos 29.0% 1,096.4 9.5% 1,134.3 3.5% 691.5 Acc. y Enfermedades 1,256.2 12.2% 1,304.9 3.9% 743.3 14.7% Vida Sist.Priv.Pensiones 1,981.5 2,320.5 17.2% 8.1% 2,191.6 2,737.1 10.6% 18.0% 1,206.0 1,464.5 12.2% 8.3% Total 9,325.0 13.0% 10,154.1 8.9% 5,646.2 13.8% * Ex presado en v alores constantes de junio del 2015. En el primer semestre del 2015, la producción de primas de seguros netos del sistema asegurador ascendió a S/. 5,646.2 millones, lo que significa un crecimiento de 13.8% respecto a la producción registrada en el mismo semestre del 2014 (S/. 4,960.1 millones, a valores constantes), con un desempeño positivo en todos los ramos de seguros del mercado. Este desempeño es explicado por el aumento en la base de clientes, impulsado por las políticas y las medidas comerciales aplicadas por las compañías para aumentar la penetración de seguros en nuestro país (1.8% del PBI), una de las más bajas de la región, a lo que se suma la estructura de monedas de la producción de primas, donde 45.0% están BNP Paribas Cardif – Junio 2015 6 denominadas en moneda extranjera, por lo que se ve favorecida por la tendencia de apreciación del dólar. La producción de los ramos de seguros generales y de accidentes y enfermedades mostró un crecimiento conjunto de 17.5%, lo que guarda relación con la estabilidad económica del país, a pesar de la desaceleración en el crecimiento registrada recientemente, que ha permitido mejorar el nivel de prioridad en la contratación de las coberturas de seguros, tanto de personas, como de propiedad. La producción de los seguros de vida se ha incrementado 12.2% respecto al primer semestre del 2014, por efecto de la depreciación de la moneda nacional, y también por la mayor demanda de seguros, tanto en el caso de los seguros voluntarios de vida individual, como de los seguros obligatorios (tales como SCTR y Vida Ley de trabajadores), así como de los seguros masivos y de bancaseguros que complementan el otorgamiento de créditos, impulsado por el desempeño positivo del sistema financiero nacional, creciendo a tasas superiores al del producto. En lo que a seguros del Sistema Privado de Pensiones (SPP) se refiere, se ha registrado un crecimiento de 8.3% respecto al primer semestre del 2014, no solo por la mayor especialización de las compañías aseguradoras, sino también por la necesidad de la creciente base de asegurados pertenecientes a este sistema, dada la madurez que este está alcanzando y las perspectivas de crecimiento que presenta para el mediano plazo. Esto último es un factor importante que explica el ingreso de nuevos operadores al mercado peruano, resaltando la creciente presencia de compañías chilenas en los últimos años, dada la similitud de ambos sistemas pensionales y de jubilación. El desarrollo del sistema asegurador peruano guarda relación con el crecimiento económico del país, donde pese a la desaceleración registrada, se mantienen políticas económicas por parte del Gobierno Central que buscan mantener los fundamentos y el comportamiento de los principales indicadores macroeconómicos en niveles controlados, que minimizan el impacto y la vulnerabilidad de la economía peruana frente a situaciones de crisis internacionales y de vaivenes en los precios de los mercados externos. La desaceleración de la economía peruana proyectada para el corto plazo, con un ratio de crecimiento del PBI de 3.0% para el ejercicio 2015 y 4.0%-5.0% para el 2016, influye en el consumo directo y en la demanda privada de las empresas y de las personas. Las políticas comerciales de las compañías de seguros han permitido compensar estos efectos, en un mercado con bajos niveles de penetración y de creciente acceso a mayores y nuevas coberturas de seguro. SEGUROS De la producción total del sistema en el semestre analizado, 39.5% corresponden a seguros de los ramos generales, con una producción total de S/. 2,233.3 millones. La producción de los ramos de accidentes y enfermedades ascendió a S/. 743.3 millones, representando 13.2% de la producción total. La producción de los ramos de vida se divide entre seguros de vida propiamente dichos, con una producción de S/. 1,206.0 millones, y seguros del Sistema Privado de Pensiones, con una producción de S/. 1,464.5 millones, lo que corresponde a 21.4% y a 25.9% de la producción total del sistema asegurador, respectivamente. Principales cifras del Sistema Asegurador Peruano Millones S/. 2012 2013 2014 1S 2015 8,254.9 9,325.0 10,288.6 5,647.0 Mg. Contribución Técnico 441.3 528.6 644.4 354.2 Resultado Operación (844.9) (890.5) (872.7) (449.8) Primas Seguros Netas 716.0 708.3 922.3 570.4 Activ os Totales 23,243.9 28,965.2 33,744.4 36,190.2 Inv .Financ. CP y LP 19,145.8 21,629.8 25,436.0 27,509.4 Reserv as Técnicas 15,949.9 4,831.2 21,058.8 4,692.9 24,392.1 5,606.9 26,369.3 5,630.5 Utilidad Neta Patrimonio * Ex presado en v alores constantes de junio del 2015 La mayor producción de los seguros vinculados al SPP (+8.3%), también conllevó al aumento en los siniestros incurridos en los últimos años dada la madurez de este sistema y la tendencia creciente en la edad promedio de los afiliados. De este modo, se ha observado un aumento en el costo de siniestros, ya sea los referidos al pago de pensiones a los asegurados, como a los siniestros previsionales administrados a través de la Póliza Sisco. Las compañías han logrado estabilizar la tendencia registrada en base a adecuadas políticas de gestión de riesgo, de suscripción de primas y de determinación de primas, todo ello apoyado en adecuados esquemas de retención y de reaseguro de riesgos con compañía reaseguradoras internacionales de primer nivel. De esta manera la siniestralidad neta se redujo a 40.51% a junio del 2015 (considerando el acumulado de los últimos 12 meses), frente a niveles de 41.00% en el 2014, 44.77% en el 2013 y 43.38% en el 2012. El resultado de operación del sistema asegurador es negativo debido a la importante participación de los ramos de pensiones de jubilación y previsionales (25.9% del total del sistema asegurador nacional), de las disposiciones normativas actuales referentes a la constitución de provisiones por reservas técnicas, y de los gastos por siniestros, comisiones pagadas y gastos operativos. Este resultado debe ser cubierto con el rendimiento de la cartera de inversiones financieras e inmobiliarias, cuyo saldo sigue una tendencia creciente a raíz de la mayor producción BNP Paribas Cardif – Junio 2015 7 de seguros (S/. 27,509.4 millones a junio del 2015), las mismas que son invertidas con esquemas conservadores y supervisadas adecuadamente por la SBS, con lo cual se obtienen interesantes rendimientos (7.56% en promedio para el sistema asegurador a junio del 2015, considerando resultados acumulados de los últimos 12 meses). El resultado de la cartera de inversiones cubre adecuadamente las obligaciones técnicas y los gastos de gestión operativa, ofreciendo resultados positivos en la mayoría de compañías del mercado, a excepción de algunas compañías que han ingresado recientemente a operar en nichos de mercado específicos. En el primer semestre del 2015, la utilidad neta total del sistema asegurador peruano ascendió a S/. 570.4 millones, 33.4% superior a lo registrado en el mismo periodo del 2014, gracias a resultados extraordinarios por inversiones de algunas compañías y al mejor resultado de operativo en los ramos de seguros generales. De esta manera, el sistema de seguros registró un ROE de 20.3%, que supera los resultados obtenidos en los últimos años, con un ROE promedio de 16.8% en el periodo 20102014 (16.4% en el 2014). El total de activos registrado por el sistema asegurado nacional a junio del 2015 ascendió a S/. 36,190.2 millones, registrando un aumento de 7.2%, respecto a lo registrado al cierre del 2014 (S/. 33,744.4 millones, a valores constantes). Estos activos están compuestos principalmente por el portafolio de inversiones financieras de corto y largo plazo y por sus inversiones inmobiliarias (76.0% del total de activos), proporcionando cobertura apropiada para el respaldo de las reservas técnicas, ascendentes a S/. 26,369.3 millones. Las obligaciones de las empresas aseguradoras están respaldadas sólidamente con su nivel de capitalización, que registra un nivel promedio de endeudamiento normativo para el sistema que fluctúa en alrededor de 1.30 veces (1.39 veces a junio del 2015). El sistema de seguros peruano es sólido en términos patrimoniales gracias al respaldo de los accionistas de las compañías que operan en el mercado, y al cumplimiento de las diversas regulaciones establecidas por la SBS en cuanto a requerimientos patrimoniales, en línea con la adecuación a estándares de Solvencia II, en proceso de implementación. Los estándares de regulación del sistema asegurador nacional y las medidas adoptadas por el ente regulador permiten impulsar distintos ramos. Entre esto último, debe mencionarse la realización de la segunda licitación para la administración de la Póliza de Seguro Colectiva de los riesgos de invalidez, sobrevivencia y gastos de sepelio (Sisco) para el período 1º de enero del 2015 al 31 de diciembre del 2016, en la cual resultaron adjudicadas las siguientes compañías: Rímac (dos fracciones), Pacífico Vida, SEGUROS La Positiva Vida, Vida Cámara, Ohio National e Interseguro, todas con una fracción cada una. El resultado de la licitación, en algunos casos, ha sido determinante para registrar incrementos en la producción de primas, y en otros, para mantener vigente su operación en el mercado peruano. La tasa promedio de la prima de seguros se incrementó de 1.23% a 1.33%, a consecuencia de la mayor siniestralidad registrada en el periodo anterior del Sisco (1° de octubre de 2013 al 31 de diciembre de 2014). Las perspectivas del sistema asegurador nacional son positivas debido a la aún baja penetración de seguros en la población economía nacional, con una producción total que representa 1.8% del PBI, frente a lo alcanzado por otras economías de la Región, donde ello se ubica entre 3% y 4% del PBI, lo cual continua atrayendo el ingreso de nuevos participes al mercado, principalmente para la atención de los diferentes nichos donde se puede apreciar posibilidades de desarrollo en el futuro. Se enfrenta un riesgo potencial por los efectos desfavorables que podría tener la desaceleración de la economía peruana en los próximos dos años (con crecimientos del PBI estimados de 3.0% en el 2015 y entre 4.0% y 5.0% para el 2016), así como, por las consecuencias de las crisis internacionales, y su efecto en el rendimiento global en la cartera de inversiones, a lo que se agrega la relativa escasez de oferta de instrumentos financieros de largo plazo que calcen con los requerimientos de reservas y de producción, en particular para el caso del negocio de las compañías de seguros de vida. Es importante también la volatilidad respecto al riesgo cambiario que se enfrenta en los últimos periodos dada la aún elevada participación de pólizas de seguros denominadas en moneda extranjera, ante el escenario de mayor devaluación de la moneda nacional. Adicionalmente, debe considerar la posibilidad que los resultados de las compañías de seguros, sobre todo las que operan en riesgos generales, se vean afectadas por la ocurrencia del Fenómeno El Niño, para lo cual ante los signos que lo anuncian, tanto el Gobierno, como las instituciones y la población, están tomando previsiones en coberturas de riesgo en base a eventos anteriores. El sector asegurador nacional, en sus dos mercados básicos, presenta importantes posibilidades de crecimiento, ya sea por la baja penetración en cobertura de seguros, por la cada vez mayor oferta de productos, y por la creciente capacidad de consumo de los agentes económicos y de la población peruana, con efecto en las pólizas de seguro requeridas para tener mejor cobertura social. Ello atrae la participación de compañías aseguradoras internacionales, ya sea a través de operaciones propias o de la adquisición total o parcial de empresas en operación en el mercado local, buscando ampliar la penetración de seguros y lograr un BNP Paribas Cardif – Junio 2015 8 mayor índice de cobertura, ya sea en cuanto a riesgos patrimoniales, como a personas. 4. Situación Financiera A partir de enero del 2005, el Consejo Normativo de Contabilidad suspendió el ajuste contable de los estados financieros para reflejar los efectos de la inflación. Sin embargo, para efectos de análisis comparativo, las cifras contables de la institución han sido ajustadas a valores constantes de junio del 2015. Dic.2011 Dic.2012 Dic.2013 Dic.2014 Jun.2015 IPM 209.46056 208.22172 211.45739 214.57288 217.41486 Fct. de ajuste 1.0379752 1.0441508 1.0281734 1.0132449 1.0000000 a. Rentabilidad y Gestión Cardif inició sus operaciones en el Perú en setiembre del 2006, basando su estrategia comercial en crecimiento a través de diversos socios estratégicos. En razón a ello, Cardif ha enfocado sus esfuerzos en conseguir socios comerciales a través de los cuales expandir la colocación de sus pólizas. Los seguros conllevan un elevado costo operativo inicial, principalmente aquellos que utilizan canales de venta por telemarketing, pues además de las comisiones relacionadas, se debe considerar el bajo precio promedio de la prima mensual de las pólizas (la mayoría de los productos son otorgados a bajo costo y son de orientación masiva). Desde que entró en operación, la Compañía ha registrado permanente dinamismo, logrando cada vez contar con mayor gama de socios. Ventas de Seguros Netos y Reaseguros Aceptados – Cardif Miles de S/. a valores corrientes Ramos Generales Robo y Asalto Multiseg. / Misceláneos 2013 32,114 3,214 28,900 2014 42,043 11,563 30,480 Jun. 2014 22,401 3,140 19,262 Jun. 2015 29,155 8,423 20,732 Ramos Acc. y Enf. Accidentes Personales Asistencia Médica SOAT 22,555 3,542 15,568 3,445 32,785 4,302 18,465 10,018 15,865 1,943 9,579 4,343 20,981 2,477 9,932 8,572 Seguros de Vida Vida Grupo Particular Desgravamen Vida Individual Sepelio 98,192 24,206 73,841 145 0 109,448 31,702 77,025 110 611 54,144 15,913 38,172 59 56,883 15,889 40,453 69 470 22 22 23 23 11 11 12 12 1,652 1,652 0 0 0 0 889 889 154,535 184,299 92,421 107,920 Reaseguro Acc. y Enf. Asistencia Médica Reaseguro Vida Desgravamen Hipotec. Primas Totales (Seg. y Reaseg.) SEGUROS El crecimiento de las operaciones le ha permitido a Cardif obtener al cierre del primer semestre del 2015, un monto ascendente a S/. 106.23 millones en primas retenidas netas (S/. 29.15 millones en ramos generales, S/. 20.98 millones en accidentes y enfermedades, S/. 56.10 millones en el ramo de vida, lo que incluye S/. 901 mil en reaseguros aceptados neto y S/. 1.69 millones en primas cedidas). Dicho monto confirma una tendencia creciente, en comparación al nivel registrado en el mismo periodo del ejercicio anterior (S/. 92.46 millones a valores constantes de junio 2015), siendo 14.89% superior. Este aumento responde no solo a la profundización de los canales existentes, sino también a la ampliación de productos ofrecidos a los diversos socios comerciales con los que ya que cuenta con una relación establecida. Resumen de los Estados Financieros En miles de nuevos soles de junio del 2015 Dic.2014 Dic.2013 Prima Retenida Neta 184,375 154,993 22,238 Mgn de Contri. Téc. 19,135 6,940 Result. de Inv. Neto 6,794 42,394 Gastos de Adm. 31,546 -12,956 Resultado Neto -5,327 Jun.2014 92,461 8,527 3,321 16,888 -4,892 Jun.2015 106,228 22,551 4,064 26,367 872 192,908 33,844 111,437 122,599 70,309 174,056 31,056 93,848 114,434 59,622 226,303 42,879 126,065 138,882 87,421 Total Activos Inv. Financieras (CP) Inver. (LP)+Inm. Pasivos Patrimonio 167,412 50,732 79,461 102,701 64,711 Al cierre del primer semestre del ejercicio en curso, el ajuste de provisiones por reservas técnicas, registró un importe negativo ascendente a S/. 6.57 millones, (S/. -8.03 millones a junio del 2014), monto menor en términos absolutos en relación a lo registrado a junio del 2014, a pesar de contar con mayores primas de seguros, respondiendo ello a ajustes realizados en las reservas relacionadas a pólizas oncológicas, producto que se ofrece desde el ejercicio 2013 y que han implicado mayor reserva que otros ramos. El resultado favorable generado por los mayores montos registrados en las primas retenidas, permitió hacer frente de los requerimientos en la cuenta de ajuste de provisiones por reserva técnica, y presentar mejor desempeño que el registrado en el mismo periodo del ejercicio anterior. Al cierre del primer semestre del 2015, las primas de competencia neta fueron por S/. 99.66 millones, +18.04% en comparación al monto registrado a junio del 2014 (S/. 84.43 millones, a valores constantes de junio 2015). Hasta el primer semestre del 2013, Cardif asumió 100% de los riesgos de ocurrencia de siniestros, por lo que no contrató la cobertura de ningún reaseguro, situación que cambio a partir del tercer trimestre del 2013, en donde Cardif registró saldos en la cuenta de primas cedidas. BNP Paribas Cardif – Junio 2015 9 Primas Cedidas en Reaseguros Miles de S/. a valores corrientes 2013 2014 Primas Cedidas Generales 0 5 Robo y Asalto 0 4 Multiseguro / Agrícola 0 1 bajo análisis fueron por un monto de S/. 21.43 millones, cifra inferior a la registrada en el ejercicio 2014 (S/. 25.17 millones, -14.85%, S/. -3.74 millones), lo cual se dio a pesar de tener mayor cantidad de pólizas de seguros vendidas, respondiendo a la disminución en la incidencia de siniestros. La Compañía ha registrado una disminución en sus índices de siniestralidad: la siniestralidad directa ha pasado de 28.10% a junio del 2014, a 21.21% a junio del 2015 y la siniestralidad neta (incluye primas cedidas) pasó de 27.22%, a 20.18%, en los periodos antes indicados. El índice de siniestralidad ha sido diluido por mayor producción de primas, sobre todo aquellas de desgravamen, cuya siniestralidad por tipo de producto es menor y se ha convertido en una de las principales líneas promotoras del crecimiento del negocio. En cuanto a los costos de intermediación estos registran un incremento de 9.75%, al pasar de S/. 50.73 millones al cierre del primer semestre del 2014, a S/. 55.68 millones al cierre del primer semestre del 2015, correspondiendo principalmente a egresos técnicos y a comisiones por administración de contratos de seguros (sobre todo en productos de desgravamen), los cuales se reconocen en la misma oportunidad que los ingresos por prima. Estos costos incluyen, entre otros, la atención de asistencia y demás gastos que asume la Compañía y que están vinculados a sus propios productos. En abril del ejercicio 2012 la Compañía creó el Área de Control Financiero, la cual tiene entre sus funciones optimizar los recursos mediante un mejor control de los gastos. El principal negocio de Cardif está concentrado en la suscripción masiva de seguros, con un esquema de venta simple, razón por la cual el canal de distribución de la Compañía es desarrollado por sus socios comerciales. Esto genera importantes ahorros en gastos operativos, pues la carga administrativa es cubierta con resultados generados por la Compañía, gracias al crecimiento de sus operaciones. Jun.2015 3 2 1 Primas Cedidas Acc. y Enf. Asistencia Médica Acc. Personales SOAT 29 29 0 0 25 20 4 1 13 10 2 1 Primas Cedidas Vida Vida en Grupo Particular Desgravamen Hipotec. TOTAL 3,760 3,760 0 3,789 2,304 2,300 4 2,334 1,675 1,548 127 1,691 Al cierre del primer semestre del 2015, Cardif registró un monto por S/. 1.69 millones por este concepto, siendo 1.57% su índice de cesión de riesgo para el periodo bajo análisis (1.08% considerando los últimos 12 meses). Este nivel de retención es congruente con el bajo riesgo involucrado en las coberturas de seguros que asume la empresa, cuyas características principales son: primas reducidas y bajo monto de suma asegurada (riesgo atomizado). Las primas cedidas están relacionadas casi en su totalidad con el seguro de vida grupo particular (91.54%), representando 9.74% del total de estas (S/. 1.55 millones respecto de S/. 15.89 millones). De los S/. 9.12 millones en siniestros registrados bajo estas primas, a junio del 2015, las primas cedidas afrontaron el pago de S/. 1.64 millones. Las primas de competencia neta obtenidas en el periodo bajo análisis, fueron suficiente para hacer frente a la suma de costos de siniestros reportados y de los costos por intermediación (gastos técnicos diversos y comisiones), logrando registrar un margen de contribución técnico ascendente a S/. 22.55 millones. Los costos de siniestros netos reportados para el periodo Indicadores de Rentabilidad y Gestión (*) Dic.2013 Dic.2014 Jun.2015 Sistema Dic.2013 Dic.2014 Jun.2015 Rentabilidad Patrimonial -8.68% -18.80% -9.07% 15.87% 17.68% 20.87% Rentabilidad Técnica 12.35% 12.06% 18.30% 7.31% 8.23% 8.50% Rentabilidad de Rec. Financieros Neto 5.22% 4.78% 4.55% 7.56% 7.33% 7.56% Índice de Siniestralidad Neta 26.87% 28.54% 24.67% 44.77% 41.00% 40.51% Índice de Siniestralidad Directa 27.12% 28.63% 24.90% 45.89% 42.64% 42.08% Índice de Cesión de Riesgos 2.45% 1.27% 1.08% 23.29% 24.47% 25.54% Costo de Intermediación Neto 4.43% 4.96% 4.01% 10.92% 11.51% 11.57% (*) Cifras calculadas sobre los últimos 12 meses. SEGUROS BNP Paribas Cardif – Junio 2015 10 A pesar de que Cardif registra una eficiente gestión de gastos operativos, los cuales se encuentran controlados, se tiene que a junio del 2015, los costos administrativos han registrado un importante incremento, registrando S/. 26.37 millones, es decir son 56.13% superiores a lo registrado en el mismo periodo del ejercicio anterior (S/. 16.89 millones a junio del 2014), lo cual se produjo principalmente por una reclasificación contable, y en menor medida por el aumento anual en las remuneraciones al personal, así como por el aumento en el número de personal de la Compañía, respondiendo ello a mayores requerimientos a consecuencia del crecimiento de las operaciones y a la contratación de personal especializado para la atención de los nuevos productos que se están ofreciendo. El margen de contribución técnica no fue suficiente para hacer frente a los costos administrativos, determinando un resultado operacional negativo de S/. 3.82 millones. Sin embargo, al incluir el positivo resultado neto de las inversiones, las cuales se rigen bajo una política bastante conservadora, y que han alcanzado bajo el periodo bajo análisis un monto neto de S/. 4.06 millones, sumado con el impuesto a la renta (S/. 624 mil) se obtuvo una ganancia neta de S/. 872 mil, al cierre del primer semestre del 2015. b. Calidad de Activos Los activos de la Compañía al cierre del primer semestre del 2015 ascendieron a S/. 226.30 millones, siendo S/. 33.40 millones superiores a los registrados al cierre del 2014 (S/. 192.91 millones, a valores constantes). El incremento en el total del activo, responde principalmente a las inversiones realizadas por la Compañía, que se efectúan en base a una política de inversiones prudente y no especulativa. La Compañía ha realizado inversiones a largo plazo, con la finalidad de que ello logre repercutir positivamente en los rendimientos, que es lo que ha sucedido en el periodo bajo análisis. Las inversiones financieras de largo plazo e inversiones en inmuebles, registraron un incremento del 13.13%, al pasar de S/. 111.44 millones al cierre del 2014, a S/. 126.07 millones al cierre del primer semestre del 2015. En cuanto a las inversiones financieras de corto plazo se tiene que estas también han registrado un incremento del 26.70%, al pasar de S/. 33.84 millones al cierre del 2014, a S/. 42.88 millones al cierre del primer semestre del 2015. El Plan de Inversiones de Cardif tiene que cumplir con los límites exigibles a nivel corporativo, además de adecuarse a la regulación vigente dictada por el ente supervisor. En junio del 2015, la cartera de inversiones elegibles de Cardif ascendió a S/. 197.75 millones (S/. 68.24 millones en ramos de vida y a S/. 129.51 millones en ramos generales), de las cuales 99.88% fueron aplicadas para respaldar obligaciones técnicas, registrando un superávit de cobertura de S/. 31.18 millones. A esto se suman S/. 5.27 millones de inversiones no elegibles. El exceso de inversión responde a la política de la Compañía, que prefiere exceder sus requerimientos de cobertura de obligaciones técnicas y mantener niveles holgados como posición de inversión. Las inversiones realizadas buscan diversificar y rentabilizar el portafolio a través de operaciones conservadoras, con bajo riesgo de incumplimiento. En los cinco primeros años de operación, la Compañía ha desarrollado una política de inversión bastante conservadora, la cual se limitaba a instrumentos básicos de corto plazo. En el ejercicio 2011, Cardif en trabajo conjunto con su Casa Matriz, modificó su Política de Inversiones, considerando conveniente pasar de una estrategia conservadora y de corto plazo, a una estrategia que si bien sigue siendo conservadora, incorpora a su cartera de inversiones, opciones de largo plazo (bonos soberanos, inversiones autorizadas en empresas). Ello permite diversificar su portafolio, en mejor forma y por consiguiente, lograr mejor calce entre activos y pasivos, lo que se traduce en mejores rendimientos. Este cambio en la política de inversiones, también ha respondido a las condiciones que existen hoy en el mercado financiero peruano. El portafolio de inversiones elegibles de Cardif a junio del 2015, estuvo compuesto por diversos instrumentos financieros, como: bonos del sistema financiero (29.36%), cuotas de participación de fondos mutuos (11.60%), bonos empresariales (24.02%), certificados de depósito y bonos soberanos (20.46%), certificados de depósitos en el sistema financiero del país (7.54%) y primas por cobrar no vencidas diversas (5.26%). Adicionalmente, se mantiene un monto disponible en caja (1.31%). Indicadores de Calidad de Activos Inv. y Act. Eleg. Aplicados* (M de S/.) Superávit (déficit) de inversión Dic.2013 134,674 8.38% Dic.2014 174,475 14.00% Jun.2015 197,509 18.74% Dic.2013 22,246,905 4.28% Sistema Dic.2014 26,639,970 5.76% Jun.2015 28,727,728 4.84% * Expresado en valores corrientes SEGUROS BNP Paribas Cardif – Junio 2015 11 Previamente a este aporte de capital, en agosto del 2014, se había acordado un aumento de capital en efectivo por S/. 18.50 millones. Es preciso indicar que a diciembre del 2014, Cardif registró pérdida por S/. 12.96 millones, y resultados acumulados negativos a junio del 2015 por S/. 45.06 millones. Por lo que los aumentos de capital han permitido que el patrimonio no se vea afectado, y pueda responder al crecimiento de las primas de seguros, logradas en los últimos ejercicios, así como a las expectativas de crecimiento de la empresa para los siguientes ejercicios. El patrimonio permite cubrir de manera adecuada las obligaciones técnicas y de manera importante el margen de solvencia de la Compañía. Al cierre del primer semestre del 2015, el patrimonio contable de la Compañía ascendió a S/. 87.42 millones. Esto se refleja en un ratio de endeudamiento contable de 1.59 veces, donde los pasivos están compuesto principalmente por reservas técnicas y ganancias diferidas. Las ganancias diferidas han mostrado importantes montos en los últimos ejercicios, registrando un saldo de S/. 30.72 millones en el periodo bajo análisis, respondiendo al crecimiento de las primas que cuentan con plazos mayores a un año, teniendo como principal actividad la extensión de garantía, la cual inicia su vigencia al final de la garantía de fábrica del producto (electrodomésticos). El patrimonio efectivo de Cardif ascendió a S/. 85.79 millones, monto que cubre de manera más que suficiente, el total de los requerimientos patrimoniales, conformado por el patrimonio de solvencia (S/. 45.62 millones) y por el fondo de garantía (S/. 15.97 millones), generando un superávit de S/. 24.20 millones, con una cobertura de 1.39 veces el endeudamiento normativo. Composición de las inversiones a junio del 2015 (miles de nuevos soles) Inversiones y Activos Elegibles 197,747 Caja 2,585 Depósitos bancarios 14,918 CD` y Bonos Soberanos BCR 40,461 CD` de empresas del Sist. Fin. 58,067 Bonos Empresariales 47,489 Fondos Mutuos 22,929 Primas por cobrar 10,393 Otras inversiones en empresas 905 Inversiones y Activos Aplicadas 197,509 Obligaciones Técnicas 166,331 Superávit de Inversión 18.74% c. Solvencia Cardif inició operaciones con un patrimonio suficiente para solventar sus expectativas de crecimiento en los primeros años de operaciones. Debido a los resultados netos negativos registrados, el patrimonio se fue reduciendo, por lo cual los accionistas efectuaron aportes de capital. Ello también ha respondido al crecimiento de las operaciones de la Compañía. El aporte de capital inicial para la constitución de la Compañía fue de S/. 7.80 millones, habiéndose registrado posteriormente aportes adicionales, en beneficio de la fortaleza patrimonial de la institución, llegando a registrar al cierre del primer semestre del 2015, un capital social ascendente a S/. 131.61 millones. El más reciente aporte se acordó en junio del 2015, mediante un aporte de capital en efectivo por S/. 18.00 millones, con lo cual es capital social de la Compañía se incrementó en 15.54% (a valores corrientes), alcanzando el monto antes indicado (S/. 131.61 millones). Indicadores de Solvencia y Liquidez Dic.2013 Dic.2014 Dic.2013 Sistema Dic.2014 Jun.2015 Endeudamiento Patrimonial 1.59 1.74 1.59 5.17 5.02 5.43 Endeudamiento normativo 1.34 1.20 1.39 1.23 1.31 1.39 Liquidez Corriente 1.93 1.32 1.30 1.27 1.30 1.23 Liquidez Efectiva 0.17 0.37 0.32 0.21 0.17 0.17 5. Administración de Riesgos La administración de los riesgos técnicos, tales como la suscripción de los productos a los que se encuentra expuesta la institución, están a cargo de la Gerencia de División Técnico - Financiero. Esta Gerencia se encuentra a cargo del Sr. Laurent Laouenan y depende orgánicamente de la Gerencia General. SEGUROS Jun.2015 En lo que corresponde al diseño y a la aprobación de los nuevos productos, estos son realizados localmente, siendo en algunos casos coordinados y validados con la Casa Matriz en París, aprovechando la experiencia y conocimiento del Grupo. A su vez se cuenta con la Unidad de Riesgos, que reporta directamente al Gerente General, y se encuentra a partir de BNP Paribas Cardif – Junio 2015 12 julio del 2015 a cargo de la Srta. Elizabeth Félix Félix, teniendo dentro de sus funciones, identificar, evaluar y administrar los riesgos que enfrenta la Compañía. Se cuenta con un Comité de Riesgos, el cual está conformado por un miembro del Directorio, el Gerente General de Cardif, la Jefa de Riesgos y el Gerente de División Técnico Financiero. Los mecanismos de control de riesgos son definidos sobre la base de los esquemas propuestos por la Casa Matriz, y cumplen los requerimientos de la SBS. Los principales riesgos a que está expuesta la Compañía son: (i) Riesgo de liquidez, que es mitigado en base a las políticas de calce de plazos entre activos financieros y obligaciones técnicas. Actualmente, la Compañía mantiene una duración aproximada de dos años en los activos y pasivos, con lo cual el riesgo de calce es bajo. Cabe señalar que la Compañía cuenta con una parte de su cartera en instrumentos de corto plazo (menor a un año), lo que permite una rápida y fácil realización de los mismos. Las inversiones que realiza la Compañía se encuentran enmarcadas dentro de su Política de Inversiones, a la vez que se encuentran debidamente autorizadas por la Casa Matriz. (ii) Riesgo crediticio, que es mitigado por cuanto la canalización de las primas se hace a través de socios comerciales, con los cuales se mantienen contratos adecuadamente estructurados. También se incluye lo referido al riesgo de contraparte de las inversiones. (iii) Riesgo de inversiones, se cuenta con un Comité de Inversiones que está conformado por el Gerente General de Cardif, el Gerente de División Técnico – Financiero, el Sub-Gerente de Inversiones y la Jefa de Riesgos. Este Comité se reúne con periodicidad trimestral y se encarga de definir la política de inversiones de la Compañía, la cual es coordinada con la Casa Matriz para recibir comentarios, sugerencias y autorizaciones. La política de inversiones define que los instrumentos a adquirir deben ser de primera categoría y con características de plazos que calcen con las obligaciones técnicas previstas. Exige también que todas las inversiones cuenten con una adecuada calificación. En los cuatro primeros años de actividad de Cardif la política de inversiones fue bastante conservadora, limitando sus inversiones en instrumentos básicos de corto plazo. Está política se modificó y ahora contempla inversiones más rentables y de más largo plazo, como bonos y otras alternativas. SEGUROS Los riesgos técnicos son mínimos, por el propio negocio en que se desarrolla, “bancaseguros”, de suscripción masiva y con bajo monto de reaseguros. a. Riesgo Crediticio (Res. SBS Nº 3780-2011) Las primas de seguros emitidas por la Compañía se enmarcan dentro del Régimen General, por lo que se ha incluido cláusulas de resolución automática, en caso de morosidad en los pagos de las primas. El riesgo de contraparte se minimiza, por cuanto los contratos de seguros son canalizados a través de asociaciones comerciales, con amplia base de clientes, con coberturas de seguros que involucran generalmente montos pequeños. A la fecha se trabaja con los principales bancos y con los principales retailers en el país. b. Gestión de Riesgo de Operacional (Res. SBS Nº 2116-2009) En aplicación de lo dispuesto en la Resolución sobre Administración de los Riesgos de Operación, se ha elaborado el Manual de Control de Riesgos de Operación y el Plan de Continuidad de Negocios sobre la base de formatos internacionales con que opera la Casa Matriz. Estos documentos son ajustados a los requerimientos operativos internos de la Compañía, a lineamientos de la Casa Matriz y a las disposiciones emitidas por la SBS. Los sistemas con los que cuenta la Compañía permiten un adecuado control de los procesos y de los riesgos que se enfrentan al soportar el íntegro de actividades relacionadas con la administración de todos los riesgos de las operaciones. La implementación de estos sistemas permite revisar la definición de procesos críticos, pues estos varían conforme se progresa con el incremento de las operaciones de la Compañía. c. Gestión de Riesgos de Lavado de Activos y del Financiamiento del Terrorismo (Res. SBS Nº 2660-2015) De acuerdo a lo establecido en la reglamentación vigente, la Compañía cuenta con un Oficial de Cumplimiento, el cual tiene nivel gerencial, y a dedicación exclusiva. El Oficial de Cumplimiento se encarga del Sistema de Prevención de Lavado de Activos en Cardif, reportando las funciones que realiza directamente al Directorio, quien valida y aprueba su gestión. Como parte del sistema se ha elaborado el Manual para la Prevención de Lavado de Activos, el código de conducta de BNP Paribas Cardif – Junio 2015 13 los empleados y el sistema de registro de las transacciones inusuales. El Plan de Trabajo de la Unidad contempla la revisión y la actualización del Manual, por lo menos una vez al año o cuando se presente algún cambio significativo en el sistema. Dentro de las funciones del Oficial de Cumplimiento, se contempla la realización de cursos de capacitación al personal sobre prevención de lavado de activos, además de charlas permanentes dictadas para el personal que recién ingresa a la Compañía. En lo que va del ejercicio 2015, no se ha reportado operaciones sospechosas, ni se ha excluido a ningún cliente del registro de operaciones, debido a las propias características de los productos comercializados por la Compañía. d. Servicio de Atención a los Usuarios (Circ. SBS Nº G-146-2009) La estructura organizacional de la Compañía cuenta con el Área de Atención al Cliente, la cual se encuentra dirigida por la Srta. Andrea Tamasihiro Oshiro, quien es la Gerente de División de Operaciones y Sistemas, y también Oficial de Atención al Usuario. SEGUROS Para cumplir adecuadamente con las diversas actividades requeridas en el área, se cuenta con el apoyo de una Jefa de Servicio al Cliente, quien a su vez cuenta con el apoyo de ejecutivas, lo que permite brindar un adecuado servicio en la atención a consultas y a los reclamos que pudieran presentarse. Cardif realiza informes periódicamente, detallando el número de reclamos presentados, los motivos a los que se refieren estos reclamos, el tiempo en que se les dio solución, especificando, si el resultado fue a favor de la empresa o del cliente. Los reclamos pueden presentarse de manera verbal (en forma personal o mediante comunicación telefónica), o de manera escrita (carta, llenado de formato impreso e incluso vía medios electrónicos, sea a través de correo electrónico o de la página web). Durante el primer semestre del 2015, el Área de Atención al Cliente de Cardif ha absuelto 506 reclamos de clientes, de los cuales 49.80% se resolvieron a favor de la empresa y 50.20% a favor del usuario, los cuales están relacionados mayormente con inadecuada o insuficiente información sobre el seguro contratado. BNP Paribas Cardif – Junio 2015 14 Fortalezas y Riesgos Fortalezas Cuenta con el respaldo del Grupo BNP Paribas, uno de los más importantes grupos financieros europeos. Crecimiento de los mercados de cobertura de seguros de créditos bancarios, de protección individual y de extensión de garantía. Se ha desarrollado un esquema de asociaciones comerciales, con operaciones con empresas masivas locales e internacionales, con presencia en el Perú. Adecuada capacidad de gestión de la administración. Soporte de sistemas, de procesos y de lineamientos operativos, con apoyo de la Casa Matriz. Existencia de un potencial no explotado en el mercado de seguros en el Perú. Riesgos Exigente situación de competencia en el mercado, con importantes actores locales y extranjeros enfocados en el negocio de seguros. Concentración en pocas empresas en los negocios de seguros en el mercado peruano. Relativa baja cobertura de seguros de la población peruana, en la mayoría de los estratos sociales. SEGUROS BNP Paribas Cardif – Junio 2015 15