Áreas Monetarias Optimas: Esta Latinoamérica cerca?

Anuncio

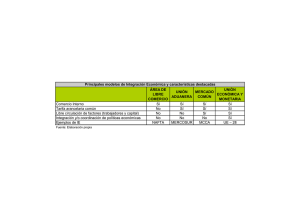

Áreas Monetarias Optimas: Esta Latinoamérica cerca? Diego DUrso∗ Universidad Nacional de Tucumán (San Andrés) Horacio Ochoa♠ Universidad Nacional de Tucumán (Agripac) Abstract Este trabajo intenta evaluar las condiciones necesarias para avanzar hacia una integración monetaria. Siguiendo los criterios de Mundell sobre áreas monetarias óptimas: integración bilateral del comercio (apertura) y ciclos comunes entre países, estudiamos 11 países latinoamericanos donde abarcamos dos tratados de comercio preferenciales: MERCOSUR y Comunidad Andina de Naciones. Usando el enfoque de Frankel y Rose (1998), encontramos que no existe evidencia para estos países de que mayor intensidad en el comercio afecte el grado de correlación de los ciclos, siendo una posible interpretación, que los ciclos económicos de Latinoamérica respondan a shocks globales. Luego examinamos como los tratados de comercio preferenciales (PTA) afectan la integración comercial, para esto usamos un modelo gravitacional, Frankel (1997). Los resultados nos muestran que los PTA inciden de manera significativa en el comercio bilateral. ∗ ♠ Lic. en economía, UNT. Lic. en economía, UNT. Análisis de los Criterios OCA para Latinoamérica 1. Introducción1 El mundo presenció en los últimos años la formación de tratados de comercio preferenciales entre países, fenómeno que alcanzó también a Latinoamérica con la conformación del Mercosur y la Comunidad Andina de Naciones entre otros. Intentando conocer más de cerca los temas de integración comercial y monetaria este trabajo intenta arrojar luz sobre las variables a tener en cuenta para evaluar la conveniencia de avanzar hacia unificaciones monetarias al estilo de Europa en Latinoamérica. El centro de nuestro interés analítico se centra básicamente en la evaluación de los dos criterios expuestos por Mundell para identificar los mejores participantes de una posible unión monetaria. El primero tiene que ver con la integración comercial entre los países candidatos y el segundo con la simetría de los shocks sobre el ingreso en el mismo grupo de países. Siguiendo estos criterios, estudiamos 11 países Latinoamericanos donde abarcamos dos tratados de comercio preferenciales: Mercosur y Comunidad Andina de Naciones. Primero evaluamos si la correlación de los ciclos entre países está relacionada o no con la intensidad de comercio entre ellos. De acuerdo a nuestros resultados encontramos que no existe evidencia para los países en estudio durante el período considerado de que mayor intensidad en el comercio afecte el grado de correlación de los ciclos. Luego tratamos de aislar el efecto de los tratados de comercio preferenciales y su influencia en el comercio entre los países. Para ello usamos un modelo gravitacional con datos en panel. Los resultados nos muestran para los 11 países de Latinoamérica que los PTA (Preferential Trade Agreement) inciden de manera significativa en el comercio bilateral, lo cual demuestra que éste evoluciona según la política comercial. En la sección 1 describimos el marco teórico en el cual está contenido el tema. En la sección 2 se introduce el modelo empírico para el análisis de la relación entre las intensidades en el comercio y la correlación en los ciclos y el modelo gravitacional como también los datos utilizados. En la sección 3 se muestran los resultados empíricos y en la ultima sección presentamos las conclusiones. Luego el apéndice. 1 Deseamos agradecer a la profesora Ana Maria Cerro por sus aportes y valiosas contribuciones II. Marco Conceptual y Teórico Un área Monetaria, siguiendo a Mundell (1961), es un grupo de regiones con economías estrechamente vinculadas por el comercio de bienes y servicios y por la movilidad de factores. Este resultado se desprende de haber encontrado que un área de tipo de cambio fijo servirá mejor a los intereses económicos de cada uno de sus miembros si el grado de comercio de sus productos y factores de entre cada uno de los participantes es elevado. De acuerdo con Mundell las ganancias de la unificación monetaria provienen de menores costos de transacción y de la eliminación de la variabilidad de la tasa de cambio, mientras que las pérdidas provienen de la limitación de perseguir políticas monetarias autónomas de ajuste ante shocks adversos, pérdidas que disminuyen a medida que aumenta la integración comercial. La magnitud de las pérdidas también dependen del tamaño e incidencia de estos shocks. Si se distribuyen simétricamente entre países, políticas unificadas serían suficientes sin necesidad de políticas monetarias autónomas, pero si las perturbaciones son asimétricas la necesidad de aplicar políticas se vería restringida por la unión monetaria. Uno de los principales beneficios económicos de los tipos de cambios fijos es que simplifican los cálculos económicos y brindan una base más predecible para la toma de decisiones de los agentes. La ganancia de eficiencia monetaria de unirse al sistema de tipo de cambio fijo es igual a los ahorros del país que se une, derivados de evitar la incertidumbre, confusión y los costos de calculo y transacción que surgen cuando los tipos de cambio fluctúan. La ganancia de eficiencia monetaria de fijar la moneda de un país será mas alta si los factores de producción pueden desplazarse libremente entre ese país y la zona a la cual se fija la moneda. Los habitantes del país que quiere fijar su moneda se beneficiaran si un tipo de cambio hace que sus salarios sean más estables en relación al costo de vida en su país. Un elevado grado de integración económica entre un país y un área de tipo de cambio fijo magnifica la ganancia de eficiencia monetaria que consigue el país cuando fija su tipo de cambio frente a las monedas del área. Por otro lado un país puede desear fijar su tipo de cambio a un área de estabilidad de precios para importar la credibilidad antiinflacionista de las autoridades monetarias del área. Cuando la economía del país que se une está bien integrada con la del área de baja inflación, es más fácil conseguir una baja inflación interna. La razón es que una vinculación más estrecha conduce a una convergencia internacional de precios y de este modo atenúa el margen para una variación independiente del nivel de precios del país que se une. Este argumento proporciona otra razón de por que una alta integración económica con un área de tipo de cambio fijo refuerza las ganancias para un país al incorporarse al área. La pertenencia a un área de tipo de cambio fijo, puede implicar costos además de beneficios, incluso cuando el área tiene baja inflación. Estos costos surgen debido a que un país que se une a un área de tipos de cambio fijos renuncia a su capacidad para utilizar el tipo de cambio y la política monetaria con el objetivo de estabilizar la producción y el empleo. Esta pérdida de estabilidad económica resultante de unirse al área, al igual que la ganancia de eficiencia monetaria, está relacionada con la integración del país con sus socios. - 1 Cuando la economía se ve perturbada por un shock en el mercado de productos, un tipo de cambio flexible tiene una ventaja sobre uno fijo: atenúa automáticamente el impacto sobre la producción y el empleo de la economía al permitir un cambio inmediato del precio relativo de los bienes nacionales y los bienes extranjeros. Cuando el tipo de cambio es fijo, una estabilización deliberada es más difícil porque la política monetaria carece de poder para afectar el nivel de producción nacional. Dadas estas conclusiones esperaríamos que shocks de producción tuvieran efectos más severos sobre una economía en la cual se requiere a la autoridad monetaria fijar el tipo de cambio frente a un grupo de monedas extranjeras. La inestabilidad adicional originada por el tipo de cambio fijo es la pérdida de estabilidad económica. Un elevado grado de integración económica entre un país y un área de tipo de cambio fijo al que se une, reduce esta pérdida, esto se da fundamentalmente porque el país que recibió el shock podrá beneficiarse de vender sus productos a los demás países y a su vez si existe una gran movilidad de factores, podrá desplazar su trabajo y capital y así reducir el desempleo. El diagrama siguiente expone claramente las ideas expuestas: P’’ Ganancia y pérdida de estabilidad económica del país que se une. G P’ X’ X’’ Grado de integración económica entre el área de tipo de cambio fijo y el país que se une. Siguiendo a Krugman y Obstfeld, la figura muestra que para niveles de integración mayores que el nivel donde se cortan las curvas los beneficios de unirse superan a los costos, y cuando se encuentra por debajo de ese nivel entonces no conviene unirse a la zona de tipo de cambio fijo. De este modo la intersección de G y P determina el nivel mínimo de integración a partir del cual el país deseará fijar su moneda. No obstante es importante aclarar que la posición de la curva P depende de la correlación de los ciclos entre el país y el área de tipo de cambio fijo. Cuando el país esta expuesto a un aumento de shocks asimétricos que requieren grandes esfuerzos de estabilización, entonces la curva P se trasladará hacia la derecha por lo que la intersección de las curvas se dará en X’’, aumentando las dificultades para abandonar la moneda nacional. Por el contrario cuando el país esta expuesto a menos shocks asimétricos, el traslado de la curva P se producirá hacia la izquierda (X’) y el nivel en el cual recae la decisión de unirse es menor. - 2 Así vemos como los dos criterios Mundellianos expuestos en este trabajo influyen sobre la decisión de un país de unirse a un área de tipo de cambio fijo. III. Literatura previa y Metodología. III.I Relación entre las Intensidades del Comercio y la Correlación de los Ciclos Económicos Al evaluar si la intensidad del comercio está relacionada con la correlación en los ciclos se presenta la ambigüedad teórica de que esperaríamos, por un lado que la integración comercial llevaría a una mayor especialización (cada país se especializa en el producto en el cual tiene una ventaja comparativa). Por lo tanto a medida que se acentúa la integración también sucede lo mismo con las posibilidades de shocks asimétricos. Por otro lado, el proceso de integración comercial puede resultar en comercio intraindustrial, basado en la diferenciación de productos y la explotación de economías de escala, en este caso la integración lleva a mayor simetría en los ciclos. T. Bayoumi y B. Eichengreen (1994) estimaron la incidencia de los shocks de producto y niveles de precios, para esto utilizaron un modelo empírico para identificar shocks de demanda y de oferta como también la velocidad de respuesta. Ellos concluyen que los shocks de oferta están menos relacionados entre los países europeos que entre los estados de Estados Unidos, sugiriendo que para los países de EC-11 sería más difícil operar una unión monetaria que para los Estados Unidos. Para Latinoamérica y el Mercosur, encuentran que la correlación de los shocks estimados entre sus miembros es insignificante. En el caso de los países que integran el NAFTA, los shocks entre sus miembros están negativamente correlacionados con los shocks entre las regiones de USA. En base a este criterio de aislamiento, se muestra que una unión monetaria sería más costosa para Norteamérica que para el grupo de cinco países industriales del EC-11. Frankel y Rose (1998) consideran simultáneamente los dos criterios de OCA. El propósito de su estudio es destacar su endogeneidad. Los autores usan datos en panel para comercio bilateral y para correlación bilateral en el producto para 21 países industriales desde 1959 hasta 1993. Ellos estiman el efecto de la intensidad en el comercio en las correlaciones bilaterales del producto y estiman coeficientes fuertemente positivos y estadísticamente significativos para estos países. Hildegart Ahumada y Ana Martirena-Mantel (2001) aplican la metodología de Frankel y Rose (1998) a los países del Mercosur, encontrando evidencia débil acerca de un efecto claro en el efecto de las intensidades en el comercio en las correlaciones en de los ciclos. También encuentran que la definición de actividad real usada y la estimación de efectos de grupo importan, registrando coeficientes de similar tamaño pero menos precisos que los encontrados para países industriales. En un trabajo realizado en el 2002 , César Calderón, Alberto Chong, Ernesto Stein, siguiendo a Frankel y Rose en su trabajo para países industriales intentan extender el mismo para los países en desarrollo encontrando que los países con mayor comercio bilateral tienen mayor correlación en el ingreso y que esta correlación es menor para países en desarrollo que para países desarrollados. Ana Cerro y José Pineda (2002), también utilizaron un VAR estructural para 11 países de Latinoamérica para el periodo 1960-2002, y encontraron un bajo grado de correlación entre los ciclos. - 4 III.I.I- Metodología. La primera parte de nuestra investigación descansa en la medición de las intensidades en el comercio bilateral y correlaciones bilaterales en la actividad económica. La intensidad en el comercio internacional bilateral entre el país i y el país j al tiempo t es definida como la suma de exportaciones del país i hacia el país j y las importaciones del país i desde el país j sobre el total de comercio de ambos países. Esto es: Wij = ( Xij + Mij ) / ( Xi + Mi + Xj + Mj ) (1) Cuanto mayor es el valor de Wij, mayor es el comercio entre los países i y j. La otra variable clave en nuestro estudio es el grado de sincronización entre los países i y j en el momento t. Para medir esta variable, primero aplicamos el filtro Hodrick y Prescott a las series de PBN para obtener los ciclos económicos de los países bajo estudio. Una vez que el componente cíclico del producto para todos los países es obtenido se computan las correlaciones bilaterales de actividad real (PBN). Correlaciones altas implican un alto grado de sincronización. Bayoumi y Eichengreen desarrollaron una medida alternativa de coherencia en el ciclo económico. Ellos computan un indicador de las asimetrías en los ciclos económicos para los países i y j, como sigue: Asymm ( yi , yj ) = σ ( yit / yjt – yi ( t-1 ) / yj ( t-1 )) Donde y representa el producto en logaritmo natural, y σ representa la desviación estándar computada sobre τ periodos; entonces asymm es la desviación estándar ( yi, yj ) de los cambios en el logaritmo relativo del producto entre los países i y j. Cuanto mas bajo es el valor de Asymm mayor es el grado de sincronización entre los ciclos. Para la evaluación del impacto de las intensidades en el comercio bilateral en la sincronización del ciclo económico (medido por la correlación entre los productos cíclicos), estimamos la siguiente ecuación: ρijt = α + β ln Wijt + uijt t = 1..T (2) Donde ρijt denota la correlación de los ciclos entre el país i y el país j en el lapso de tiempo t y es computado sobre los ciclos obtenidos a partir de aplicar a las series de producto el filtro Hodrick y Presscott y W ijt representa la intensidad en el comercio entre el país i y el país j para el periodo τ (ecuación 1). Nuestro principal interés recae en el signo y la magnitud del coeficiente β. Si los shocks industriales son la fuerza dominante de los ciclos económicos y la apertura al comercio lleva a la especialización completa (como predice Heckscher-Ohlin), podemos esperar que β sea negativo. Por otro lado, si los shocks industriales llevan a una especialización vertical (y entonces, más comercio intra industria), o si esperamos que shocks globales dominen las fluctuaciones económicas entonces podemos esperar que β sea positivo. La dificultad de la ecuación (2) es que, como se viene mencionando en la literatura actual, la intensidad en el comercio puede ser endógena. Mayor correlación en el producto puede incentivar a los países a integrar una unión monetaria, lo cual llevaría a incrementar la intensidad en el comercio (Frankel y Rose, 1998). Alternativamente, nuestras variables bajo estudio pueden ser explicadas por una tercera, como un tratado de comercio - 5 preferencial o cualquier otra variable, es por eso que para estudiar el efecto de terceras variables sobre la intensidad en el comercio usamos un modelo gravitacional. III.II Modelo Gravitacional En la segunda parte de nuestro trabajo analizamos el modelo gravitacional de comercio bilateral. Este en su forma más básica nos dice que el comercio entre el país i y el país j , es proporcional al producto del PBIi y PBIj y relacionado de forma inversa a la distancia entre ellos. Otras variables explicativas son usualmente agregadas como medidas de tamaño, población o PBI per capita, superficies y variables dummy que representen otra medida de proximidad geográfica o cultural como bordes comunes, idioma común o PTA comunes. Este modelo se ha visto resurgir en estos últimos tiempos por tres razones citadas por Frankel: 1. Su éxito empírico en predecir los flujos de comercio bilateral. 2. La mejora de sus fundamentos teóricos, basándose por sobre todo en la teoría moderna de sustitutos imperfectos. 3. El nuevo interés de los economistas sobre las áreas de geografía y comercio, la cual busca tratar a los países o regiones como situadas en un lugar específico en vez de entes aislados. La aplicación del modelo al comercio internacional se la debemos a Vinnermann (1966), quien continuó el trabajo de Timbergen (1962). Sin embargo el modelo había sido utilizado anteriormente por otras ciencias pero no cabe duda de que el inventor inicial del modelo fue Isaac Newton. El modelo Gravitacional a utilizar en este trabajo tendrá como objetivo fundamental aislar el efecto del PTA en el comercio entre países miembros. La teoría económica predice que cuanto más elevado es el grado de integración económica entre un país y un área de tipo de cambio fijo se magnifica la ganancia de eficiencia monetaria que consigue el país al fijar su tipo de cambio frente a las monedas del área. En este trabajo intentamos evaluar los efectos de la integración económica de 11 países latinoamericanos analizando el comercio entre ellos. III.II.I Metodología. El método de estimación utilizado fue el de datos en panel siendo la variable a explicar el comercio bilateral entre los 11 países para el período 1980-1998. Los países incluidos son: Argentina, Bolivia, Brasil, México, Perú, Uruguay, Paraguay, Ecuador, Colombia, Venezuela y Chile, por lo tanto obtuvimos 55 pares de países. Se debe recalcar que entre los países considerados existen dos PTA. Una de ellas es Mercosur, el cual es un tratado de libre comercio entre Argentina, Brasil, Paraguay y Uruguay, que comienza en 1991 con la firma del tratado del Tratado de Asunción. El otro PTA corresponde a la Comunidad Andina de Naciones. El mismo es un tratado de libre comercio entre Perú, Colombia, Ecuador, Venezuela y Bolivia, que comienza con la firma del acuerdo de Cartagena el 26 de Mayo de 1969. - 6 - El modelo empleado fue: Log (Tij)IT = α Log (PBIi PBIj)IT + β Log (Pobi Pobj)IT + γ Log (Distij)IT + ϕ (Lengij)IT + λ (Adyij)IT + θ (PTAij)IT + µIT donde I = Combinación entre un par de países. T = Tiempo. Tij = comercio entre el país i y el país j. Distij = Distancia entre el país i y el país j. PBIi = Producto Bruto Interno Real del país i. Pobi = Población del país i. Lengij = (Dummy), Tienen la lengua común entre el país i y el país j. Adyij = ( Dummy ), Existe una frontera común entre el país i y le país j. PTAij = ( Dummy ), Existe un tratado de comercio preferencial entre el país i y el país j. Datos. Los datos de comercio bilateral fueron obtenidos de la CEPAL, mientras que la medida de actividad real obtenida fue el PBI obtenido desde la Penn World Table. La serie de intensidades del comercio comprende el periodo 1980-1998 y las de PBN 1950-2000, ambos en frecuencia anual para los once países latinoamericanos de nuestro estudio: Argentina, Bolivia, Brasil, Chile, Ecuador, México, Paraguay, Perú, Uruguay y Venezuela. Para la descripción de la evolución de la apertura económica de los países de Latinoamérica se trabajó con el periodo 1950-2000 en base anual: Aquí se uso el cociente exportaciones más importaciones sobre PBI, estos datos también fueron extraídos de la Penn World Table. Después de transformar nuestros datos de producto se calcularon las medidas de sincronización en el ciclo económico para los países i y j en un lapso de tiempo τ. Separamos nuestra muestra en dos maneras diferentes: 1) cuatro subperiódos: 1980-1984, 1985-1989,1990-1994 y 1995-1998 y 2) tres subperiódos: 1980-1985,1986-1991,1992-1998. En la segunda alternativa ampliamos el numero de años para identificar mejor el ciclo. Simultáneamente se calculan los promedios en las intensidades bilaterales para cada subperiódo de las dos formas en que se dividió la muestra. Si bien hubiese sido más apropiado la utilización de subperiódos más largos esto no fue posible debido a la no disponibilidad de datos en la intensidades en el comercio entre pares de países. Los grupos de países considerados son: a) Los 11 países ; b) Mercosur más Chile y c) Región Andina. - 7 - IV. Estimaciones empíricas. IV.I - Intensidades del comercio y correlación de ciclos. Los resultados muestran evidencia nula acerca de la hipótesis de que más comercio induce más correlación en el ciclo para los 11 países de Latinoamérica. Debido a que se obtuvieron estimadores de β no significativos, se intentó dividir a los once países de Latinoamérica en las dos regiones importantes, Mercosur más Chile y la Región Andina, pero tampoco se encontraron evidencias importantes con esta alternativa. Una de las posibles razones por la cual no se encontró evidencia sobre la relación de las variables bajo estudio sería el periodo breve de tiempo que se usó en las regresiones debido a la no disponibilidad de datos. Más allá de este posible motivo también es cierto que en la literatura existente sobre el tema, los resultados disponibles que se encuentran para la relación son más significativos para los países “industriales” que para los países en desarrollo. Tabla 1 : estimaciones del β de ecuación (2) CUATRO SUBPERIODOS TRES SUBPERIODOS 11 PAISES DE LATINOAMÉRICA -0.019 -0.023 MERCOSUR MAS CHILE -0.023 0.033 0.19 -0.051 REGION ANDINA * significativo al 5% **significativo al 1% Estimado con OLS para los periodos: 1) Con cuatro subperiodos: 1980-1984,1985-1989,1990-1994,1995-1998. 2) Con tres subperiodos: 1980-1985,1986-1991,1992-1998. Medida Alternativa para la Correlación de los Ciclos. Cuando usamos el indicador de asimetrías asymm del que se habló con anterioridad, encontramos una correlación alta, es decir, un valor bajo de asymm para los pares de países de Colombia-Ecuador y Brasil-Colombia. Estos resultados sugieren un análisis más profundo del comportamiento especifico de los diferentes pares de países con respecto a la teoría mundelliana con un criterio aislado: intensidad en el comercio y correlación en el ciclo. Se separó en dos subperiódos de tiempo teniendo en cuenta la formación del Mercosur en el año 1992. Se encontró que todas las intensidades de comercio entre los pares de países de la región comercial mas Chile se incrementaron a excepción de Chile - Paraguay. Con respecto a la correlación entre los ciclos, la evidencia solo es contundente cuando se usó índice asymm pero no cuando se calculan las correlaciones a partir del filtro Hodrick-Presscott, en este último caso la evidencia sobre el incremento en la correlación no es tan fuerte e incluso contradice al índice de asimetrías. El caso de “Argentina-Brasil”, puede considerarse un outlier dado que - 8 es donde ocurre el mayor incremento en la intensidad de comercio y también el mayor incremento en la correlación de los ciclos cuando esta se mide por asymm. Tabla 2 : Intensidades en el Comercio, Ciclos PBI (coef. de correlación) y índice Asymm Intensidades en el Comercio Coef. de Correlación 1987-1992 1993-1998 1987-1992 Índice Asymm* 1993-1998 1987-1992 1993-1998 Argentina-Brasil 2.85% 7.80% 0.48 -0.48 0.0030 0.0019 Argentina-Chile 1.62% 2.67% 0.15 -0.13 0.0028 0.0014 Argentina-Paraguay 0.99% 1.33% -0.97 -0.80 0.0035 0.0018 Argentina-Uruguay 1.89% 2.08% 0.96 0.83 0.0024 0.00049 Brasil-Chile 1.35% 1.55% -0.13 0.45 0.00098 0.00127 Brasil-Paraguay 0.93% 1.65% -0.52 0.83 0.0012 0.00092 Brasil-Uruguay 1.13% 1.54% 0.42 -0.34 0.0016 0.0020 Chile-Paraguay 0.34% 0.29% -0.09 0.58 0.0014 0.000717 Chile-Uruguay 0.25% 0.30% 0.38 0.25 0.00099 0.0013 Paraguay-Uruguay 0.38% 0.88% -0.94 -0.56 0.0018 0.0016 *Índice asymm computado como se explico en esta sección. Resumiendo, los países del Mercosur incrementan en general la correlación de los ciclos (cuando esta se mide por el índice de asimetrías) al mismo tiempo que incrementan todos ellos las intensidades en el comercio. La información se muestra en la tabla 2. Esta información si bien es importante es necesario examinarla con mayor profundidad debido a la existencia de otras variables que influyan en las intensidades y niveles de comercio, existiendo la posibilidad de que esta variable sea endógena. IV.II - Modelo Gravitacional. Aquí presentamos las estimaciones del modelo antes expuesto, donde utilizamos datos en panel con Mínimos Cuadrados Generalizados, ponderando por la varianza estimada de los errores para resolver el problema de la Heteroscedasticidad, - 9 Tabla 1 : (var. dependiente: Comercio Bilateral) Variable Constante Coeficiente Significancia -11,851830 ** 1,148988 ** Dist -0,640296 ** PTA 0,602400 ** -0,438044 ** Ady 0,939836 ** Leng -0,556490 ** PBIi*PBIj Pobi*Pobj R2 = 0,948814 * significativo al 5% **significativo al 1% Método: GLS Es importante aclarar que suponemos que la constante es la misma para todas las combinaciones de países. Como podemos ver en la Tabla 1, todas las variables son significativas en todos los niveles y tienen el signo esperado, excepto el coeficiente de la variable lengua común, el cual es significativo cuando trabajamos con efecto fijo (ver Apéndice).2 La constante común en la regresión nos da el efecto medio sobre el flujo comercial de todas las variables excluidas en el modelo. De los resultados se puede inferir que la variable de los productos de los PBI, que es significativa, nos estaría diciendo que un incremento en el producto de los PBI de un 1 % aumentaría el comercio bilateral en 1.1489 %. Hidelgart Ahumada y Ana M. MartirenaMantel (2001) obtienen para países del Mercosur con USA e Italia incluidos, un cambio porcentual del 1.34 % (año 1988 a 1999), sin embargo Frankel (1997) obtiene valores menores que el 1%. Se esperaría que la magnitud de este coeficiente nos indique que el comercio de un país crece menos que proporcionalmente con respecto a su tamaño, esto es consecuencia de que los países más pequeños son más abiertos al comercio que los países más grandes. Al mismo tiempo el coeficiente de población (la otra variable de tamaño) es negativo, lo cual nos indica que una vez controlado por PBI, los países con mayor población comercian menos. El signo de dicha variable puede explicarse por razones expuestas anteriormente, además de que países con mayor tamaño no dependen tanto de recursos externos como países de menor tamaño y también a la falta de posibilidades de explotar economías de escala. La magnitud del coeficiente es razonable según lo expuesto en otros trabajos. También encontramos que el coeficiente de distancia es negativo y significativo, lo cual es esperable. La magnitud también es muy cercana a lo hallado en otros trabajos. 2 Utilizamos la regresión con una sola constante pues al trabajar con efecto fijo nos encontramos con problemas de multicolinealidad - 10 - El coeficiente de la variable Dummy que controla por PTA, o sea un tratado de comercio preferencial, es significativo e igual a(3) 0.8264, lo que nos permite concluir que los países que integran un PTA comercian en promedio un 82.64% más entre ellos que si no perteneciesen (manteniendo todo lo demás constante). Este número es de gran importancia a la hora de tomar decisiones de política en cuanto a conveniencia de realizar tratados de comercio entre países y eventualmente a llegar a la máxima expresión de acuerdos entre países: la integración monetaria(4). Ahumada y Martirena-Mantel (2001) obtienen para el Mercosur con USA e Italia un coeficiente del PTA igual a 101 %, para datos de 1988 a 1999. A su vez Frankel (1997) obtuvo para el Mercosur un 150 % para datos desde 1972 a 1992 y para la Región Andina el coeficiente fue no significativo para la misma muestra, pero altamente significativo para datos de 1990. Otra variable que resultó importante en este estudio es la existencia de una frontera común. El coeficiente es significativo y explica en gran parte los flujos comerciales, los países que tienen frontera común comercian un(5) 154 % más entre ellos. Una reflexión seria que a la hora de elaborar políticas esta es una variable importante a tomar en cuenta. Por último cuando analizamos la lengua común esperaríamos que aquellos países que comparten el idioma comercien más entre ellos, sin embargo el coeficiente tuvo el signo contrario a lo esperado. Una posible explicación es que Brasil es el único de los países estudiados que tiene una lengua diferente, por lo cual para este caso particular la lengua puede no ser importante para el comercio. (3) ( e0.6024-1) = 0.8264 (4) Para que dicha integración sea conveniente es necesario considerar otras variables macro que no están contempladas en este estudio. (5) 0.933836 (e -1 ) = 1.5442 V. Conclusión Siguiendo el objetivo de conocer más de cerca los temas de integración comercial y monetaria este trabajo intenta arrojar luz sobre las variables a tener en cuenta para evaluar la conveniencia de avanzar hacia unificaciones monetarias al estilo de Europa en Latinoamérica, en particular para el Mercosur y para la Comunidad Andina de Naciones. Siguiendo los dos criterios enunciados por Mundell como prerrequisitos para una potencial unión monetaria, es decir, intensidades en el comercio elevadas y simetrías en los ciclos económicos, probamos los mismos para las dos regiones de Latinoamérica. Utilizamos una muestra para 11 países de Latinoamérica en el periodo 1980-1998, donde estudiamos el efecto de las intensidades en el comercio sobre la correlación de los ciclos y de acuerdo a nuestros resultados encontramos que no existe evidencia para los países en estudio durante el período indicado de que la mayor intensidad en el comercio afecte el grado de correlación de los ciclos, siendo una posible interpretación, que los ciclos económicos de Latinoamérica respondan a shocks globales. Estos resultados son consistentes con los obtenidos por otros autores (Hildegart Ahumada y Ana MartirenaMantel), pero claramente diferentes a los resultados obtenidos para países industriales, donde la influencia de las intensidades del comercio en la sincronía de los ciclos es clara. Entendemos que seria conveniente estimar esta relación para un periodo mayor, pues los resultados pueden ser sensibles a la duración de los periodos. Pese a esto encontramos un claro aumento en las intensidades de comercio bilaterales y en la simetría en los ciclos económicos cuando se evalúan estas variables en forma aislada, para pares de países formados por los miembros del Mercosur más Chile, antes y después de la formación del Mercosur (1992). En este mismo aspecto encontramos el caso de Argentina-Brasil como remarcable ya que se produce el mayor aumento en los indicadores para ambos criterios, intensidades y similitud en los ciclos. Luego nos enfocamos en las intensidades del comercio y en particular en la influencia de los Tratados de Comercio Preferenciales en los flujos bilaterales. Los resultados nos muestran para los 11 países de Latinoamérica que los PTA inciden de manera significativa en el comercio bilateral, lo cual demuestra que éste evoluciona según la política comercial. También encontramos que poseer una frontera común influye significativamente en el comercio y en contraste los países más grandes comercian menos con relación a su PBI. Esperamos que esta investigación agregue claridad a la hora de elaborar políticas monetarias y comerciales que consideren un avance en la integración económica en Latinoamérica. APÉNDICE Presentamos la regresión con datos en panel donde explicamos el comercio bilateral entre los 11 países de Latinoamérica pero en este caso usamos efectos fijos: Tabla 1A : (var. dependiente: Comercio Bilateral) Variable PBIi*PBIj Dist PTA Pobi*Pobj Coeficiente Significancia 1,513539 ** -0,273290 0,180458 1,025205 ** R = 0,907182 Método: OLS * significativo al 5% **significativo al 1% Podemos observar que el estimador del parámetro de distancia es no significativo para todos los niveles, igual que el estimador de la variable Dummy que usamos para medir el efecto de los tratados de comercio preferenciales. Recordamos aquí que no usamos las variables de países que comparten una frontera común y tampoco que comparten lengua común, esto se debe a que nos encontramos con un problema de multicolinealidad cercana. La regresión presenta un problema de Heteroscedasticidad y lo resolvemos usando GLS ponderando por la varianza estimada de los errores de usar OLS y obtuvimos: Tabla 2A : (var. dependiente: Comercio Bilateral) Variable Coeficiente Significancia PBIi*PBIj 1,513916 ** dist 0,339910 PTA 0,273161 ** Pobi*Pobj 0,799721 ** R = 0,986843 Método: GLS * significativo al 5% **significativo al 1% Como podemos ver en la tabla 3, todos los coeficientes son significativos en todos los niveles excepto el de distancia. También observamos que no obtuvimos el signo esperado del estimador de la variable población, esto puede deberse a que hay variables omitidas en el modelo y población podría estar captando parte del efecto de estas. - 13 La variable de los productos de los PBI nos dice que un aumento de ésta de un 1% aumenta el comercio bilateral en un 1.5139%. Este coeficiente mayor en magnitud al estimado en los resultados empíricos. El coeficiente de la variable Dummy que controla por PTA, o sea un tratado de comercio preferencial, es significativo e igual a(6) 0.3141, como vemos este estimado es en magnitud mas chico que el obtenido anteriormente, esto también puede deberse al problema de las variable omitidas. A continuación tenemos la regresión original estimada mediante OLS sin efectos fijos donde tratamos el problema de la heteroscedasticidad usando varianzas consistentes con heteroscedasticidad de White: Tabla 3A : (var. dependiente: Comercio Bilateral) Variable Constante Coeficiente Significancia -14,103060 ** 1,241141 ** Dist -0,630280 ** PTA 0,477239 ** -0,465867 ** Ady 1,242135 ** Leng -0,281763 ** PBIi*PBIj Pobi*Pobj R2 = 0,712925 Método: OLS * significativo al 5% **significativo al 1% Todos los coeficientes son significativos en todos los niveles y tienen las mismas características expuestas anteriormente. Es importante remarcar que la magnitud del coeficiente de la variable dummy que toma el efecto de los tratados de comercio preferenciales es(7) 0.611618, por lo tanto el efecto de este estimado es menor al expuesto en los resultados empíricos. (6) (7) ( e0.273161 – 1 ) = 0.314111 ( e0.477239 – 1 ) = 0.611618 - 14 - ÍNDICE BIBLIOGRÁFICO General: CHACHOLIADES, Miliades, International Trade KRUGMAN, Paul y OBSTFELD, Maurice, Economía Internacional, 5 Edición (2001) JOHNSTON, Jack y DINARDO, John, Econometric Methods, 4 Edición (1997). Especial: AHUMADA, Hildelgart y MARTIRENA-MANTEL, Ana M., Towards a Potencial Monetary Union in Latino America: Testing the Endogeneity Criteria for Mercosur (2001). CERRO, Ana Maria ; PINEDA, Jose, Do Common Cycles exist in Latin American Countrtys?. (2000) FRANKEL, J., Regional Trade Blocks, Institute of International economics, (1997). FRANKEL, J. y ROSE, A. The endogeneity of the optimum currency area criteria, Economic Journal 108 (1998). MUNDELL, R., 1961. A Theory of Economic Review 51, 509-517 Optimum Currency Areas. American ROSE, Andrew K. y ENGEL, Charles, Currency Unions and International Integration (2001). ROSE, Andrew K., The Effect of Common Currencies on international trade: A Meta Analysis, (2002). Otras publicaciones: Anuario Estadístico de América Latina y el Caribe, EDICIONES 1983, 1991, 1995, 1999. CEPAL, www.cepal.org International Trade Stats, WTO web page, www.wto.org Penn World Table, www.datacentre2.chass.utoronto.ca/pwt - 15 -