IX ¿Cómo se calculan los Costos de Importación?

Anuncio

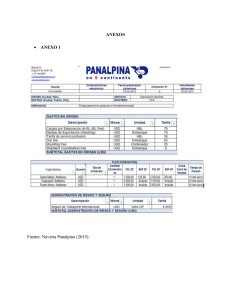

IX Área Comercio Internacional IX Contenido Informe especial ¿Cómo se calculan los Costos de Importación? IX-1 Ficha Técnica Autor : Srta. María Rosario del Pilar Alfaro Cuenca Título : ¿Cómo se calculan los Costos de Importación? Fuente: Actualidad Empresaria, N°209 - Segunda Quincena de Junio 2010 1.Introducción En algunas ocasiones, pensamos que comprar mercancías del extranjero nos resulta más económico que si lo adquirimos en el mercado local, pero, ¿qué pasa si en la realidad no es así?, si los costos y gastos en los que incurrimos no están acordes con nuestras expectativas. Entonces nos preguntamos, ¿será posible prevenir esta situación? La respuesta es que Sí es posible, y para esto debemos anticipadamente analizar cuánto me va a costar traer una mercancía extranjera y si va a resultar rentable para la empresa. Por esta razón en el presente informe, aprenderemos a calcular los costos de importación, los cuales parten del concepto de costos comerciales que son aquellas erogaciones efectuadas por las empresas que tiene como única actividad económica la compra y venta de productos terminados (sometidos a un flujo de gastos, al cual hay que adicionar una tasa de utilidad) y de los costos industriales que son aquellos gastos incurridos por la unidad productora al adquirir los elementos fundamentales del proceso productivo; elementos como la materia prima, mano de obra y gastos de fabricación. Estos gastos son calculados en el área de la actividad industrial. 2.¿Qué entendemos por costos? Los costos son un conjunto de erogaciones monetarias que realiza la empresa para adquirir productos terminados para la venta y erogaciones para la adquisición de N° 209 Segunda Quincena - Junio 2010 materias primas, insumos, gastos generales necesarios para el proceso productivo o para adquirir una unidad de servicios. Ésta definición se acerca a la definición de costos en su aspecto contable, que es el consumo de bienes y servicios en la producción. Esta es una definición objetiva, pero existe la definición subjetiva de costos, como el esfuerzo físico o intelectual necesario para realizar el proceso de producción. Si la unidad productora de la sociedad es una empresa industrial, como es sabido su objetivo fundamental es la producción de bienes para satisfacer las necesidades inconmensurables de la comunidad y cuyo objetivo último y/o finalidad es el lucro, la máxima ganancia va a conseguir el máximo beneficio cuando precisamente sus costos sean mínimos en relación a los precios vigentes en el mercado, y para ello es necesario aplicar el principio de la racionalidad económica. Estas empresas necesitan para llevar hacia adelante el proceso productivo, de ciertos elementos o factores productivos tales como mano de obra, materia prima y gastos indirectos de fabricación, al adquirirlos realiza desembolsos monetarios, estos gastos son los que suelen denominarlos “Costos Industriales” En las empresas mercantiles como es sabido, sus actividades se centran en la compra de mercaderías que añaden un margen de utilidad, y lo lanzan al mercado para la venta. Adquirir y vender estos artículos significa desembolsos de dinero, a estos desembolsos o gastos se le denomina “Costos Comerciales”. Las empresas que prestan servicios, sus actividades son de tipo operacional, prestan servicios a la comunidad como ejemplo se puede señalar a las Compañías de Teléfono, Empresas de Transporte, entre otros y todas estas empresas realizan gastos y se le denomina “Costos de Servicios”. Los contadores definen el costo como los resultados sacrificados o perdidos para alcanzar un objetivo específico, es decir, sumatoria de valores para la obtención de un bien. Para ello, la gerencia desea tener información relacionada con diversos propósitos, quieren tener el costo de algo. Este algo puede ser un producto, o un grupo de productos, un servicio brindado a un paciente en un hospital o a un cliente en el banco, una hora de máquina, un proyecto, a éste se le denomina el objetivo del costo. Informe Especial ¿Cómo se calculan los Costos de Importación? La importancia del costo está en que permite a la dirección del negocio medir el grado de eficiencia de los factores o elementos que intervienen en la producción y comercialización del bien o del servicio, objeto de la empresa y de esta manera poder tomar decisiones para el futuro. Partiendo del párrafo anterior, podemos decir que los costos son importantes ya que: a. Planea estratégicamente, sistematiza de manera anticipada el negocio. b. Logra los resultados tal como se había planeado. c. Da calidad competitiva en el mercado interno y externo. Finalmente podemos decir, que el costo nos va a permitir precisar en qué proporción cada uno de los insumos ingresados a la fabricación se encuentra incorporados a los productos terminados, hallar el costo de productos terminados (Costos Unitarios), elaborar un reporte completo del funcionamiento de la entidad, brindar soporte en las decisiones para fijar políticas de precio de costo y venta. 3. Costo de importación El costo de importación está constituido por el precio original de compra, más todos los gastos incurridos para poner el producto importado en el almacén de la Actualidad Empresarial IX-1 IX Informe Especial empresa. Estos gastos adicionales están constituidos por: flete, seguro, derechos e impuestos que gravan la importación, transporte, acarreo y gastos de aduana en general, por consiguiente atribuye todos los gastos atribuibles directamente al producto, así como también los indirectos, como son los gastos administrativos generados por los entes que apoyan a la operación de compra venta del exterior. No se incluyen en el costo de importación a los gastos financieros, por ser ajenos al valor real de la mercancía importada. Para determinar el momento de registro de los documentos es imprescindible precisar el instante en que el comprador (importador) adquiere legalmente la condición de propietario, lo que se hace a través de términos e indicaciones utilizados en el comercio internacional mencionados en la carta de crédito, facturas y demás documentos complementarios. Así por ejemplo, la adquisición puede ser a Valor FOB (Free on Borrad, traducido como Libre a Bordo). En este caso, se asume la propiedad desde el momento en que es dejada la mercancía en el puerto de embarque. En el Incoterm CFR (Cost and Freight, traducido como Costo y Flete), el derecho de propiedad se origina cuando llega la mercancía al puerto de desembarque. En la actividad de importación participan dos clases de monedas: la de uso corriente del país importador y la del exportador, pudiendo los contratantes convenir en utilizar una tercera considerada “moneda fuerte”. En los libros contables del importador se registra los documentos en moneda extranjera por su equivalente en la moneda de su curso legal, cuya suma ha de ser diferente a la que corresponde a la del monto del pago de la obligación, por efecto de la variación en la cotización de la moneda extranjera en el tiempo, lo que requiere un tratamiento contable adicional de regularización, teniendo usualmente por efecto del incremento del costo de importación. 4. Cálculo del costo de importación El costo de las mercancías importadas está constituido por la suma facturada por el proveedor extranjero, según condición de compra previamente pactada (FOB, CIF, CFR, etc), más todos los gastos incurridos para poner el producto en el almacén de la empresa, como flete, seguro, gastos de despacho, derechos e impuestos de importación, transporte interno, acarreo, gastos de aduana, costos del servicio del Banco local y corresponsal, entre otros. Se excluyen los impuestos que tienen la condición de crédito tributario y los gastos de intereses por financiación de la compra, de haberlos. IX-2 Instituto Pacífico Es necesario controlar minuciosamente los gastos y desembolsos que origina la importación de mercancía, para lo cual se prepara instrucciones escritas sobre políticas de costeo y prácticas de registro a utilizar y gastos que forman parte del costo de adquisición (gastos activables), siendo susceptible que algunos gastos considerados “menores” no formen parte del costo de adquisición, por lo que al recepcionar estos documentos se contabilizan aplicando cuentas de gastos y no la cuenta de control de activo. Esta política de costeo se sustenta en un sentido práctico de “costear” el activo únicamente sumas de relativa importancia, lo que está de acuerdo al PCGA de “Importancia relativa” o de “Significatividad”. Seguro 1.5% Sobretasa 0% Unidad de Medida U Medidas Impositivas para las mercancías de la subpartida nacional 8511.10.90.00 establecidas para su ingreso al país. Gravámenes Vigentes Valor 9% Ad Valórem Impuesto Selectivo al Consumo 0% Impuesto General a las Ventas 17% Impuesto de Promoción Municipal 2% Derechos Específicos N.A. Derecho Antidumping N.A. 1.75% Seguro Sobretasa 0% Unidad de Medida 5. Aplicación práctica La empresa ADJ SAC dedicada a la venta de partes, piezas y accesorios para vehículos automotores, importa mercancías con fecha 12 de abril de 2010 de la empresa SUN & WEST INC., según Anexo 3. Asimismo se efectúan los siguientes desembolsos para la nacionalización de las mercancías según Anexo 2. U Medidas Impositivas para las mercancías de la subpartida nacional 9032.89.90.00 establecidas para su ingreso al país. Gravámenes Vigentes Valor 0% Ad Valórem Impuesto Selectivo al Consumo 0% Impuesto General a las Ventas 17% Se pide: Impuesto de Promoción Municipal 2% Determinar los impuestos aduaneros según la aplicación del Anexo 1, así como la determinación del costo unitario, valor de venta unitario y el precio de venta unitario de los productos asumiendo una utilidad de 50% sobre el costo. Para la percepción del IGV la tasa es 3.50%. El tipo de cambio a considerar para la percepción y despacho aduanero es S/. 3.00. Derechos Específicos N.A. Derecho Antidumping N.A. Seguro 2% Sobretasa 0% Anexo 1 Medidas Impositivas para las mercancías de la subpartida nacional 9305.29.40.00 establecidas para su ingreso al país. Gravámenes Vigentes Valor Unidad de Medida U Medidas Impositivas para las mercancías de la subpartida nacional 9006.99.00.00 establecidas para su ingreso al país. Gravámenes Vigentes Valor 9% Ad Valórem Impuesto Selectivo al Consumo 0% Impuesto General a las Ventas 17% Ad Valórem 9% Impuesto de Promoción Municipal 2% Impuesto Selectivo al Consumo 0% Derechos Específicos N.A. Impuesto General a las Ventas 17% Derecho Antidumping N.A. Impuesto de Promoción Municipal 2% Seguro 2% Derechos Específicos N.A. Sobretasa 0% Derecho Antidumping N.A. Unidad de Medida U Anexo 2 Desembolsos para la nacionalización de mercancías Empresas de Servicios Concepto Monto Adualink Sac Gastos operativos, teledespacho y otros USD 4,790.52 incluido el IGV Adualink Sac Transporte, gastos administrativos S/. 956.88 más IGV (*) Sacex Consulting Sac Handling USD 288.25 incluido el IGV Transmeridian Sac Manipuleo de carga y otros USD 756.50 exonerado del IGV ALSA Descarga contenedor USD 410.22 exonerado del IGV ALSA Gastos varios para la nacionalización de mercancías USD 156.85 más IGV ALSA Gastos administrativos de descarga USD 245.99 incluido el IGV Gamma Cargo Flete Collect USD 4,568.50 (*) Tipo de cambio a utilizar S/. 2.958 N° 209 Segunda Quincena - Junio 2010 IX Área Comercio Internacional Anexo 3 Relación de Mercancías Adquiridas Descripción Partida Arancelaria Cantidad Precio Unitario FOB USD Código 1201 9305.29.40.00 7,000.00 10.25 Código 1202 8511.10.90.00 3,000.00 12.70 Código 1203 9032.89.90.00 10,500.00 13.25 Código 1204 9305.29.40.00 4,500.00 12.70 Código 1205 9032.89.90.00 7,500.00 10.65 Código 1206 8511.10.90.00 7,000.00 11.00 Código 1207 9006.99.00.00 15,600.00 15.80 Solución: Empezaremos por elaborar nuestro cuadro de costos que contiene las mercancías importadas. Los costos que intervienen son como siguen en los cuadros siguientes: (Expresado en Dólares Americanos) Producto Cantidad FOB Unitario FOB Total (1) Partida Arancelaria Distribución (A) 1201 7,000.00 10.25 71,750.00 9305.29.40.00 10.11304% 1202 3,000.00 12.70 38,100.00 8511.10.90.00 5.37013% 1203 10,500.00 13.25 139,125.00 9032.89.90.00 19.60943% 1204 4,500.00 12.70 57,150.00 9305.29.40.00 8.05519% 1205 7,500.00 10.65 79,875.00 9032.89.90.00 11.25824% 1206 7,000.00 11.00 77,000.00 8511.10.90.00 10.85301% 1207 15,600.00 15.80 246,480.00 9006.99.00.00 34.74093% 709,480.00 (1) El FOB Total de cada producto lo calculamos multiplicando el Valor FOB Unitario por la cantidad correspondiente. (A) Para determinar los costos que involucran cada producto importado, es necesario realizar una división respecto del FOB, 100.00% de cada producto entre el FOB Total de todas las mercancías importadas, es decir, se realiza un prorrateo. Esta proporción nos ayudará a calcular la distribución correspondiente para cada gasto en el que se ha incurrido por producto. (Expresado en Dólares Americanos) Seguro (B) Ad Valórem (3) % 462.014 1.5 1,076.250 73,288.264 9.00 6,595.944 2.832 245.334 1.75 666.750 39,012.084 9.00 3,511.088 1.504 895.857 2.00 2,782.500 142,803.357 0.00 0.000 5.491 368.001 1.5 857.250 58,375.251 9.00 5,253.772 2.255 514.333 2.00 1,597.500 81,986.833 0.00 0.000 3.152 495.820 1.75 1,347.500 78,843.320 9.00 7,095.899 3.039 1,587.139 2.00 4,929.600 252,996.739 9.00 22,769.707 9.727 13,257.350 727,305.848 45,226.410 28.00 4,568.50 Monto CIF (C) Tasa de despacho (4) Flete (2) (2) Para el cálculo del flete por producto, realizaremos una multiplicación de la distribución por el flete total, que según Anexo 2, se pagó a Gamma Cargo un flete collect de USD 4,568.50, así tenemos que para el primer ítem se realizó la siguiente operación: (10.11304% x USD 4,568.50) dando como resultado un flete de USD 462.014, esta operación se repite para cada ítem y según la distribución correspondiente. (B) Las mercancías no han sido aseguradas, pero, Aduanas para efectos de calcular la liquidación de los derechos aduaneros, impuestos y demás recargos que grava el régimen de Importación para el Consumo; cuenta con una tabla de porcentajes de seguro aplicable según la partida arancelaria de las mercancías, porcentaje que se aplica sobre el FOB de las mismas; como se puede ver el Anexo 1 nos muestra los porcentajes a aplicar. Por ejemplo, para el primer producto el cálculo del seguro sería de la siguiente forma: (1.5% x USD 71,750.00) dando como resultado un seguro equivalente a USD 1,076.250, esta operación se repite para cada producto y según el porcentaje a aplicar. (C) El cálculo del valor CIF se obtiene de la sumatoria del Valor FOB + Flete + Seguro. N° 209 Segunda Quincena - Junio 2010 % Monto (3) Asimismo, Aduanas establece que los porcentajes del Ad Valórem (derechos arancelarios) son los siguientes: 0%, 9% y 17%; y estos se aplican según la partida arancelaria y en base al Valor CIF. Por ejemplo, para el producto de código 1204, se aplica la tasa de 9% de su Valor CIF (USD 58,375.251), lo cual nos da un resultado de USD 5,253.772. Sin embargo, para el producto de código 1205 no corresponde pagar derechos arancelarios porque según su partida arancelaria (9032.89.90.00) el Ad Valórem es 0%. (4) La Tasa de Despacho Aduanero es aplicable a la tramitación de la DUA destinada al régimen de Importación para el Consumo, para aquellas mercancías cuyo valor en Aduanas declarado sea superior a tres (3) Unidades Impositivas Tributarias (UIT=S/.3,600.00)) vigente a la fecha de numeración de la declaración. Sabemos que el FOB Total de todas las mercancías es equivalente a USD 709,480.00, de aquí se deduce que sí corresponde cancelar ante Aduanas la tasa de despacho aduanero, la cual se calcula de la siguiente manera: 2.35% de la UIT (S/. 84.60), el resultado expresado en dólares americanos (según tipo de cambio = S/. 3.00) nos resulta USD 28.00. Este monto será prorrateado según la distribución correspondiente de cada producto. Actualidad Empresarial IX-3 IX Informe Especial (Expresado en Dólares Americanos) Transmeridian (8) (Manipuleo de carga y otros) Adualink (5)(Gastos operativos, teledespacho y otros) Adualink (6) (Transporte, gastos administrativos) Sacex (7) (Handling) 407.12 32.71 24.50 76.50 216.18 17.37 13.01 40.63 789.41 63.43 47.50 148.34 324.27 26.06 19.51 60.94 453.22 36.42 27.27 85.17 436.90 35.11 26.29 82.10 1,398.55 112.38 84.15 262.82 4,025.65 323.49 242.23 756.50 Para la nacionalización de la mercancía se ha incurrido en desembolsos por los siguientes conceptos: (5), (6), (7), (8), (9), (10) y (11); desembolsos que también deben ser incluidos dentro del costo; y éstos también serán calculados mediante el prorrateo según la distribución correspondiente a cada producto. (Expresado en Dólares Americanos) ALSA (10) (Gastos de nacionalización) ALSA (11) (Gastos administrativos de descarga) COSTO TOTAL (D) 41.49 15.86 20.90 79,429.87 22.03 8.42 11.10 42,186.67 80.44 30.76 40.53 141,226.76 33.04 12.63 16.65 63,267.13 46.18 17.66 23.27 81,081.68 44.52 17.02 22.43 85,259.13 142.51 54.49 71.81 272,973.28 410.22 156.85 206.71 765,424.52 Ahora bien, habíamos mencionado anteriormente que la mercancía no ha venido asegurada, pero que Aduanas, utiliza la tabla de porcentajes de seguro para efectos de calcular los derechos aduaneros de importación y demás recargos de corresponder; sin embargo este importe no forma parte del costo porque no hubo desembolso por parte de la empresa para una compañía asegurada, por lo tanto dicho importe no se toma en cuenta. Para este caso en particular, el costo total se calcula sumando los siguientes conceptos: (1)+(2)+(3)+(4)+(5)+(6)+(7)+(8)+ (9)+(10)+(11). (Expresado en Dólares Americanos) Margen de Utilidad (50%) Valor de Venta Unitario IGV (19%) Precio de Venta Unitario Ventas (F) 119,210.00 11.35 5.68 17.03 3.24 20.27 14.06 7.03 21.09 4.01 25.10 63,270.00 13.45 6.73 20.18 3.83 24.01 211,890.00 14.06 7.03 21.09 4.01 25.10 94,905.00 10.81 5.41 16.22 3.08 19.30 121,650.00 12.18 6.09 18.27 3.47 21.74 127,890.00 17.50 8.75 26.25 4.99 31.24 409,500.00 1’148,315.00 (E) Contando con los costos de los productos podemos ahora sí, determinar el costo unitario, el cual se calcula realizando la siguiente división: (Costo Total/Cantidad). Este caso nos dice que la empresa estimó una utilidad del 50%, el cual se obtiene sobre el costo unitario. De aquí, podemos realizar el cálculo del Valor de Venta Unitario, incrementamos el respectivo IGV y finalmente obtenemos el Precio de Venta Unitario. Para culminar, en base a nuestro cuadro de costos ya podemos determinar nuestro estado de resultados. Saber además, cuanto corresponde pagar por liquidación de adeudos y liquidación de cobranza por percepción del IGV: IX-4 Instituto Pacífico Venta Total 1’148,315.00 Costo Total (765,424.52) Utilidad 382,890.48 Impuesto a la Renta (30%) (114,867.14) Utilidad Neta 268,023.34 Con un margen de utilidad del 50% sobre el costo, podemos ver que la empresa ADJ SAC obtiene una utilidad neta de USD 268,023.34. Liquidación de Adeudos (Expresado en Dólares Americanos) Valor CIF = USD 727,305.848 Ad Valórem 45,226.00 IGV (17%) 131,330.00 IPM (2%) 15,451.00 Tasa de Despacho ALSA (9) (Descarga contenedor) Costo Unitario (E) Estado de Resultados (Expresado en Dólares Americanos) 28.00 Total Formato C de la DUA 192,035.00 Para la liquidación de adeudos, Aduanas considera sólo valores enteros. El IGV y el IPM se aplican en base a la suma del Valor CIF + Ad Valórem; y así, la liquidación que se paga ante Aduanas es equivalente a USD 192, 035.00. Sin embargo, este importe que en un principio se liquida en dólares americanos, al momento de su cancelación éste se efectúa en nuevos soles; y tenemos que el tipo de cambio para esa fecha corresponde a S/. 3.00 nuevos soles; por lo tanto, se pagará un importe de S/. 576,105.00 nuevos soles. Liquidación de Cobranza (Expresado en Dólares Americanos) Valor CIF 502,515.658 Ad Valórem 45,226.00 IGV 131,330.00 IPM 15,451.00 Total Base Imponible 694,522.658 3.50% Percepción IGV 24,308.293 Expresado en Nuevos Soles 72,925.00 Para calcular la liquidación de cobranza por percepción del IGV, Aduanas establece en cuanto al Valor CIF, que sólo se considerarán aquellos valores CIF que hayan sido gravados con el Ad Valórem, es decir, que aquellas mercancías que tengan Ad Valórem 0% se encuentran excluidas. Además, el porcentaje de la percepción del IGV es del 3.50% de la base imponible, lo que en nuevos soles equivale a S/. 72,925.00. Como hemos visto, el caso expuesto refleja los costos comerciales en una importación. Este análisis permite a una empresa evaluar la posibilidad de realizar este tipo de operaciones. 6.Observaciones • Las definiciones de costos fueron tomadas del libro ”Contabilización de Costos de Importación y Exportación” (Instituto Pacifico Sac. Enero 2007). • El régimen de Importación para el Consumo se rige por el procedimiento INTA-PG.01 (versión 5). • El flete se considera “collect” cuando éste es pagado en el país de destino (país importador). • Cuando la mercancía no viene asegurada, Aduanas asigna un porcentaje sobre su Valor FOB. N° 209 Segunda Quincena - Junio 2010