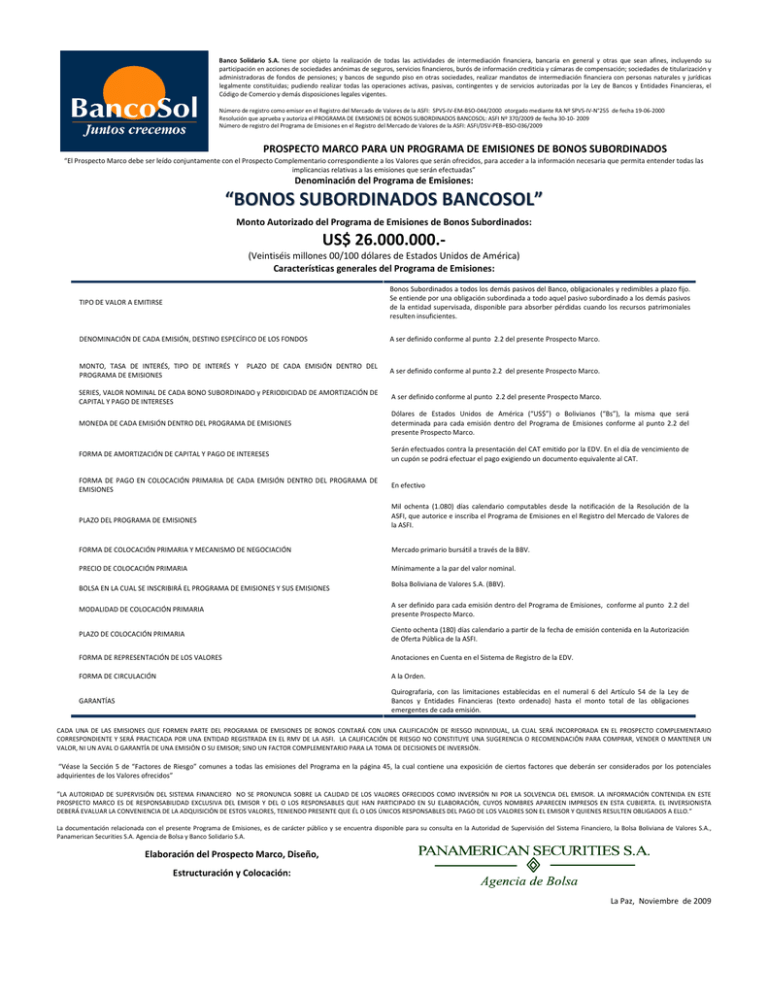

bonos subordinados bancosol - bolsa boliviana de valores sa

Anuncio

Banco Solidario S.A. tiene por objeto la realización de todas las actividades de intermediación financiera, bancaria en general y otras que sean afines, incluyendo su participación en acciones de sociedades anónimas de seguros, servicios financieros, burós de información crediticia y cámaras de compensación; sociedades de titularización y administradoras de fondos de pensiones; y bancos de segundo piso en otras sociedades, realizar mandatos de intermediación financiera con personas naturales y jurídicas legalmente constituidas; pudiendo realizar todas las operaciones activas, pasivas, contingentes y de servicios autorizadas por la Ley de Bancos y Entidades Financieras, el Código de Comercio y demás disposiciones legales vigentes. Número de registro como emisor en el Registro del Mercado de Valores de la ASFI: SPVS-IV-EM-BSO-044/2000 otorgado mediante RA Nº SPVS-IV-N°255 de fecha 19-06-2000 Resolución que aprueba y autoriza el PROGRAMA DE EMISIONES DE BONOS SUBORDINADOS BANCOSOL: ASFI Nº 370/2009 de fecha 30-10- 2009 Número de registro del Programa de Emisiones en el Registro del Mercado de Valores de la ASFI: ASFI/DSV-PEB–BSO-036/2009 PROSPECTO MARCO PARA UN PROGRAMA DE EMISIONES DE BONOS SUBORDINADOS “El Prospecto Marco debe ser leído conjuntamente con el Prospecto Complementario correspondiente a los Valores que serán ofrecidos, para acceder a la información necesaria que permita entender todas las implicancias relativas a las emisiones que serán efectuadas” Denominación del Programa de Emisiones: “BONOS SUBORDINADOS BANCOSOL” Monto Autorizado del Programa de Emisiones de Bonos Subordinados: US$ 26.000.000.(Veintiséis millones 00/100 dólares de Estados Unidos de América) Características generales del Programa de Emisiones: TIPO DE VALOR A EMITIRSE Bonos Subordinados a todos los demás pasivos del Banco, obligacionales y redimibles a plazo fijo. Se entiende por una obligación subordinada a todo aquel pasivo subordinado a los demás pasivos de la entidad supervisada, disponible para absorber pérdidas cuando los recursos patrimoniales resulten insuficientes. DENOMINACIÓN DE CADA EMISIÓN, DESTINO ESPECÍFICO DE LOS FONDOS A ser definido conforme al punto 2.2 del presente Prospecto Marco. MONTO, TASA DE INTERÉS, TIPO DE INTERÉS Y PROGRAMA DE EMISIONES A ser definido conforme al punto 2.2 del presente Prospecto Marco. PLAZO DE CADA EMISIÓN DENTRO DEL SERIES, VALOR NOMINAL DE CADA BONO SUBORDINADO y PERIODICIDAD DE AMORTIZACIÓN DE CAPITAL Y PAGO DE INTERESES A ser definido conforme al punto 2.2 del presente Prospecto Marco. MONEDA DE CADA EMISIÓN DENTRO DEL PROGRAMA DE EMISIONES Dólares de Estados Unidos de América (“US$”) o Bolivianos (“Bs”), la misma que será determinada para cada emisión dentro del Programa de Emisiones conforme al punto 2.2 del presente Prospecto Marco. FORMA DE AMORTIZACIÓN DE CAPITAL Y PAGO DE INTERESES Serán efectuados contra la presentación del CAT emitido por la EDV. En el día de vencimiento de un cupón se podrá efectuar el pago exigiendo un documento equivalente al CAT. FORMA DE PAGO EN COLOCACIÓN PRIMARIA DE CADA EMISIÓN DENTRO DEL PROGRAMA DE EMISIONES En efectivo PLAZO DEL PROGRAMA DE EMISIONES Mil ochenta (1.080) días calendario computables desde la notificación de la Resolución de la ASFI, que autorice e inscriba el Programa de Emisiones en el Registro del Mercado de Valores de la ASFI. FORMA DE COLOCACIÓN PRIMARIA Y MECANISMO DE NEGOCIACIÓN Mercado primario bursátil a través de la BBV. PRECIO DE COLOCACIÓN PRIMARIA Mínimamente a la par del valor nominal. BOLSA EN LA CUAL SE INSCRIBIRÁ EL PROGRAMA DE EMISIONES Y SUS EMISIONES Bolsa Boliviana de Valores S.A. (BBV). MODALIDAD DE COLOCACIÓN PRIMARIA A ser definido para cada emisión dentro del Programa de Emisiones, conforme al punto 2.2 del presente Prospecto Marco. PLAZO DE COLOCACIÓN PRIMARIA Ciento ochenta (180) días calendario a partir de la fecha de emisión contenida en la Autorización de Oferta Pública de la ASFI. FORMA DE REPRESENTACIÓN DE LOS VALORES Anotaciones en Cuenta en el Sistema de Registro de la EDV. FORMA DE CIRCULACIÓN A la Orden. GARANTÍAS Quirografaria, con las limitaciones establecidas en el numeral 6 del Artículo 54 de la Ley de Bancos y Entidades Financieras (texto ordenado) hasta el monto total de las obligaciones emergentes de cada emisión. CADA UNA DE LAS EMISIONES QUE FORMEN PARTE DEL PROGRAMA DE EMISIONES DE BONOS CONTARÁ CON UNA CALIFICACIÓN DE RIESGO INDIVIDUAL, LA CUAL SERÁ INCORPORADA EN EL PROSPECTO COMPLEMENTARIO CORRESPONDIENTE Y SERÁ PRACTICADA POR UNA ENTIDAD REGISTRADA EN EL RMV DE LA ASFI. LA CALIFICACIÓN DE RIESGO NO CONSTITUYE UNA SUGERENCIA O RECOMENDACIÓN PARA COMPRAR, VENDER O MANTENER UN VALOR, NI UN AVAL O GARANTÍA DE UNA EMISIÓN O SU EMISOR; SINO UN FACTOR COMPLEMENTARIO PARA LA TOMA DE DECISIONES DE INVERSIÓN. “Véase la Sección 5 de “Factores de Riesgo” comunes a todas las emisiones del Programa en la página 45, la cual contiene una exposición de ciertos factores que deberán ser considerados por los potenciales adquirientes de los Valores ofrecidos” “LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO NO SE PRONUNCIA SOBRE LA CALIDAD DE LOS VALORES OFRECIDOS COMO INVERSIÓN NI POR LA SOLVENCIA DEL EMISOR. LA INFORMACIÓN CONTENIDA EN ESTE PROSPECTO MARCO ES DE RESPONSABILIDAD EXCLUSIVA DEL EMISOR Y DEL O LOS RESPONSABLES QUE HAN PARTICIPADO EN SU ELABORACIÓN, CUYOS NOMBRES APARECEN IMPRESOS EN ESTA CUBIERTA. EL INVERSIONISTA DEBERÁ EVALUAR LA CONVENIENCIA DE LA ADQUISICIÓN DE ESTOS VALORES, TENIENDO PRESENTE QUE ÉL O LOS ÚNICOS RESPONSABLES DEL PAGO DE LOS VALORES SON EL EMISOR Y QUIENES RESULTEN OBLIGADOS A ELLO.” La documentación relacionada con el presente Programa de Emisiones, es de carácter público y se encuentra disponible para su consulta en la Autoridad de Supervisión del Sistema Financiero, la Bolsa Boliviana de Valores S.A., Panamerican Securities S.A. Agencia de Bolsa y Banco Solidario S.A. Elaboración del Prospecto Marco, Diseño, Estructuración y Colocación: La Paz, Noviembre de 2009