TELEVISA : Resultados 4T10 Alcanza guía anual, Fuerte

Anuncio

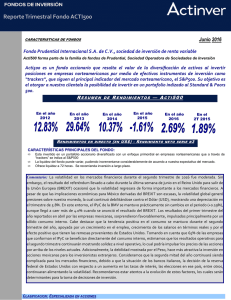

TELEVISA : Resultados 4T10 Alcanza guía anual, Fuerte crecimiento en suscriptores Febrero 17, 2011 TELEVISA Resultados 4T10 100 100 8080 6060 40 40 TELEVI 20 IPC TELEVI 20 IPC 0 1 vo N 0 1 ci D La recuperación económica está contribuyendo al crecimiento en las ventas netas de la compañía, y segmentos como Sky y Cable & Telecom, siguen mejorando, y fueron los principales impulsores de los buenos resultados de la empresa. TELEVISA: Revenues vs. EBITDA 18 50% 16 40% 14 12 30% 10 8 20% 6 4 10% 2 4T10 3T10 2T10 1T10 0% 4T09 0 Source: Company Data, Bloomberg Karla Beatriz Peña Telcos & minería ℡ kbpena@actinver.com.mx +52 (55) 1103 6600 x 5035 Juan Carlos Sotomayor Salinas Director de Análisis jcsotomayor@actinver.com.mx ℡ +52 (55) 1103 6755 Actinver Oficinas Corporativas Guillermo González Camarena 1200, Piso 5, Centro de Ciudad Santa Fé México, D.F. 01210 ACTINVER 1 1 -e n E Fuente: BLOOMBERG, Actinver Sky tuvo un aumento en las ventas netas de un 9% AaA, y los suscriptores aumentaron en 291K durante el trimestre. Sky llegó a registrar suscriptores adicionales netos de más de 1 millón durante 2010. Esto demuestra la exitosa estrategia de la compañía para hacer frente a la competencia. La deuda neta alcanzó MXN 27,000 millones de dólares, y resulta en una razón deuda-neta-a EBITDA de 1.22x. Televisa está cotizando a un múltiplo EV / EBITDA de 7.96x. Esperamos que conforme 2011 avance, el precio de la acción comience a incorporar las mayores regalías que la compañía recibirá por parte de Univisión. Feb-11 0 1 t-c O Dic-10 0 1 -p e S Ene-11 Oct-10 0 1 o g A Nov-10 0 1 l-u J Sep-10 Jul-10 0 1 0 1 -y -n a u M J Fuente: BLOOMBERG, Actinver Ago-10 0 1 -r b A Jun-10 0 1 -r a M Abr-10 0 1 -b e F May-10 0 1 -e n E Mar-10 0 Feb-10 0 3T09 Las señales de TV restringida se incrementaron 15.7% AaA, mientras que la utilidad operativa del segmento aumentó 27.6% AaA, mejorando el margen hasta 59.9% desde el 54.3% registrado el 4T09. Ello se debe a menores costos asociados a la puesta en marcha de Televisa Deportes Network (TDN), que fue lanzado en agosto de 2009, y Foro TV lanzado en febrero de 2010. Todavía debe haber una cierta mejora de margen en el 1T11 comparables para el 1T10 todavía tiene el efecto de la puesta en marcha Foro de TV. Este segmento alcanzó los 26 millones de suscriptores en 2010. 120 120 2T09 La televisión abierta aumentó sus ventas en 2.1% durante el trimestre, alcanzando un 5.5% para el año fiscal 2010, y cumpliendo su guía anual de crecimiento. En cuanto otros segmentos, las señales de TV restringida tuvo un significativo incremento del 15.7% AaA, y las exportaciones de programación también se incrementaron 32% AaA beneficiados por un aumento de 12.6% sobre las regalías de Univisión, respecto del trimestre anterior . 140 140 Ene-10 El aumento de los ingresos fue impulsado por el segmento Cable & Telecomunicaciones de negocios (19.4% AaA en ventas y 39% AaA en utilidad de operación ); el segmento editorial fue el único segmento con un leve descenso en las ventas netas (-0,1% AaA) afectadas en parte por el tipo de cambio. Desempeño Desempeño Relativo Relativo 1T09 Los resultados del 4T10 fueron fuertes, con los ingresos y el EBITDA resultando ligeramente por arriba del consenso, y superando las expectativas de crecimiento en ingresos netos. Televisa registró un aumento AaA del 8.8% en sus ventas netas (+5.3% AaA esperado por el consenso), que asciende a MXN 16,490 millones. El EBITDA aumentó 16.6% AaA (frente al 13.3% esperado por el consenso) y los ingresos netos fueron la sorpresa, mostrando un incremento AaA del 121%, y 9.7% por encima del consenso, llegando a MXN 2,600 millones. Los ingresos operativos se incrementaron en 18.7% AaA; de no haber sido por mayores costos de depreciación y administración, el margen habría mejorado por ~ 350bp, en vez de quedarse lateral como lo hizo en 28.3%. 1 1 1 -b e F TELEVISA : Resultados 4T10 Febrero 17, 2011 Puntos a destacar de la conferencia telefónica • Las compañías de Slim, no se publicitarán más con Televisa. De acuerdo con Televisa, esta decisión debería tener un impacto en los ingresos consolidados de alrededor del 1.5% (4% en ingresos por publicidad). Sin embargo, Televisa explicó que también se trata de una ventana de oportunidad para otros operadores de telecomunicaciones y que aprovechen realizando publicidad de manera más activa en Televisa. Televisa también considera que el acuerdo se ofreció a las compañías de Slim es "justo" y todavía está abierta a negociaciones. • Guía de CAPEX para el 2011: US$850 millones distribuidos de la siguiente manera: Sky US$270 millones; Cablevisión US$200 millones; Cablemás US$120 millones; Bestel US$50 millones; TVI US$ 65 millones, y US$ 145 millones para difusión. El CAPEX en 2010 llegó a US$ 1,011 millones. • En cuanto a la inversión en La Sexta, TELEVISA reconoció el difícil entorno en el mercado español, y dijo que están explorando oportunidades tanto para para participar en la consolidación de la industria en ese país, o maximizar el valor de la inversión. • En cuanto a la reciente prohibición por parte de la COFEPRIS de publicitar una lista de "productos milagrosos", la compañía no prevé ningún impacto significativo. • TELEVISA sigue buscando poder ofrecer servicios de telefonía móvil, y reconoce estos servicios adicionales como parte de su estrategia de crecimiento, sin embargo no hay nada tangible de corto plazo y dijo que continuará explorando oportunidades en este sentido. ACTINVER 2 Disclaimer Certificación de los Analistas Juan Carlos Sotomayor Jaime Ascencio Pablo Duarte Roberto Galván Ramón Ortiz Karla Peña Los analistas responsables de éste reporte, certifican que las opiniones en cuanto a los valores y temáticas mencionadas en el reporte, así como las opiniones o previsiones, reflejan su punto de vista. Ninguna parte de su compensación fue, es o será directa o indirectamente relacionado a una recomendación o comentarios que vienen dentro del documento. Todas las unidades de negocio de Grupo Actinver o sus filiales pueden explorar realizar negocios con cualquier compañía mencionada en este documento. Toda compensación por servicios dada en el pasado o en el futuro, recibido por Grupo Actinver o cualquiera de sus filiales por parte de cualquier compañía mencionada en este reporte no ha tenido y no tendrá ningún efecto en la compensación otorgada a los analistas. Sin embargo, así como ocurre con cualquier otro empleado de Grupo Actinver y sus filiales, la compensación que puedan gozar nuestros analistas será afectada por la rentabilidad de la que goce Grupo Actinver y sus filiales. Guía para nuestra metodología utilizada en nuestras recomendaciones El rendimiento total esperado en cualquier activo bajo cobertura incluye dividendos y otras formas de distribución de riqueza esperadas por ser implementada por los emisores, en adición a la apreciación o depreciación en el precio de las acciones durante los próximos doce meses acorde al precio objetivo definido por nuestros analistas. Los analistas emplean una amplia variedad de métodos para calcular el precio objetivo, entre otros, incluye modelos de flujos descontados, modelos basados en múltiplos ajustados por nivel de riesgo, modelos de Suma de partes, modelos que asumen u escenario de liquidación y/o quiebra, así como modelos de valuación relativa. Cambios en nuestros precios objetivos y/o nuestras recomendaciones. Las compañías bajo cobertura están bajo una constante vigilancia y como resultado de dicha vigilancia nuestros analistas actualizan sus modelos lo que resulta en modificaciones potenciales a los precios objetivos. Cambios en general en cuanto al clima de los negocios, que afecten el costo del capital y/o en sus perspectivas de crecimiento de todas las compañías bajo cobertura o de una industria, o de un grupo de industrias son factores que usualmente derivan revisiones a nuestros precios objetivos y/o recomendaciones. Otros evento micro y/o macroeconómico pueden llegar a afectar de forma importante las perspectivas de una compañía bajo cobertura y, como resultado, dichos eventos pueden llevar a un cambio en nuestros precios objetivos y/o recomendaciones sobre la compañía afectada. Aún cuando las expectativas para alguna compañía no hayan cambiado, nuestras recomendaciones son puestas a revisión en caso de que las cotizaciones hayan cambiado lo suficiente de tal manera que afecte el rendimiento total esperado. Términos tales como “Precio Objetivo, nuestro precio objetivo, rendimiento total esperado, el precio objetivo de los analistas” o cualquier otro termino similar son utilizados en este documento como complemento a nuestras recomendaciones o como una condición que al llegar a modificarse nuestro punto de vista y, de acuerdo con el artículo 188 del Securities Market Act, no implica que Actinver, sus asesores, o compañías relacionadas garanticen o aseguren de forma alguna responsabilidad por los riesgos asociados en cualquier inversión discutida en este documento. Recomendaciones para compañías bajo cobertura que formen parte, o fuera, del Índice de Precios y Cotizaciones (IPyC). Para las acciones, tenemos tres posibilidades: a) COMPRA, b) MANTENER y c) VENTA. Acciones clasificadas como COMPRA: se espera que su rendimiento sea como mínimo de un 5% superior al del Índice (IPyC). Acciones clasificadas como MANTENER: se espera que su rendimiento sea similar al del Índice (IPyC), dentro de un rango de +5/-5%. En muchas de las compañías que se encuentran en esta clasificación suelen ser compañías sólidas que han alcanzado su potencial en un corto lapso de tiempo y aún así deberían de considerarse como una buena inversión. VENTA: se espera que su rendimiento sea cuando menos 5% menor al del Índice (IPyC). Distribución de Recomendaciones al 05 de enero de 2011 Todas las compañías en la BMV COMPRA: 80% MANTENER: 5% VENTA: 15% ACTINVER Octubre 6, 2008 3 Análisis Juan Carlos Sotomayor Salinas Director (52) 55 1103-6758 (52) 55 1103-6600 x5030 jcsotomayor@actinver.com.mx Jaime Ascencio Analista Económico y de Mercados (52) 55 1103-6600 x5032 jascencio@actinver.com.mx Ramón Ortiz Cemento, Construcción y Vi vienda (52) 55 1103-6600 x5034 rortiz@actinver.com.mx Karla Peña Telecomunicaciones (52) 55 1103-6600 x5035 kbpena@actinver.com.mx Pablo Duarte Aeropuertos, Acero y Conglomerados (52) 55 1103-6600 x5031 pduarte@actinver.com.mx Paulino Musi Analista Jr. (52) 55 1103-6600 x5037 pmusi@actinver.com.mx Emilio Alanis Analista Jr. (52) 55 1103-6600 x5036 ealanis@actinver.com.mx David Foulkes Analista Jr. (52) 55 1103-6600 x5045 dfoulkes@actinver.com.mx Roberto Ga lván Análisis Técnico (52) 55 1103 -6600 x5039 rgalvan@actinver.com.mx Mesa de Capitales Jose Pedro Valenzuela Director Adjunto (52) 55 1103-6779 jvalenzu@actinver.com.mx Gerardo Roman Director (52) 55 1103-6690 groman@actinver.com.mx Julie Roberts Ventas Institucionales (210) 298 - 5371 Tulio Chávez Ventas Institucionales (52) 55 1103-6762 mchavez@actin ver.com.mx Sandra Suárez Operador (52) 55 1103-8868 ssuarez@actinver.com.mx Victor Hugo Masse Operador (52) 55 1103-6769 ACTINVER jroberts@actinversecurities.com vmasse@actinver.com.mx Octubre 6, 2008 4