Impuesto al Patrimonio de las Personas Físicas

Anuncio

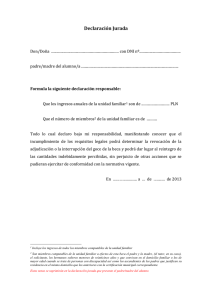

Patrimonio- Declaración anual Impuesto al Patrimonio de las Personas Físicas El IP gravó en 2009 a personas físicas con patrimonio por encima de $ 2.080.000, así como núcleos familiares y sucesiones indivisas, a partir de $ 4.160.000 Por Cr. Eduardo Gutiérrez (eduardogutierrez@kpmg.com) El Impuesto al Patrimonio grava el patrimonio de las personas físicas (PF), núcleos familiares (NF) y sucesiones indivisas (SI) que supere el mínimo no imponible (MNI), al cierre del año civil. Para el año 2009 el Poder Ejecutivo, a través del Decreto N° 606/009 del 30712/2009 fijó dicho mínimo en $ 2.080.000 (USD 106.000 aproximadamente) para personas físicas y sucesiones indivisas y de $ 4.160.000 (aproximadamente USD 212.000) para núcleos familiares. ESTRUCTURA Los sujetos pasivos de este impuesto serán – según lo establecido por el Art. 1 del Título 14 del Texto Ordenado 1996 – las PF, NF y SI, calculado sobre el patrimonio que exceda al mínimo no imponible. Los núcleos familiares podrán constituirse por aquellos cónyuges que vivan en forma conjunta, mientras que las sucesiones indivisas serán considerados sujetos pasivos siempre que no exista declaración de herederos al 31 de diciembre. DETERMINACIÓN DEL PATRIMONIO El patrimonio se determinará como la diferencia entre el activo gravado fiscalmente ajustado y el pasivo computable. El activo gravado a considerar será la totalidad de bienes y derechos que posea el contribuyente, valuados según criterios fiscales. Como ejemplo de algunos criterios de dicha valuación específica se pueden mencionar: - Inmuebles urbanos y suburbanos, los cuales deben computarse por el promedio de los valores reales fijados por la Dirección General de Catastro de los últimos cinco años siempre y cuando el valor real haya aumentado menos de 50%. Si por el contrario, dicho valor aumentó en una proporción mayor al 50%, el incremento se distribuirá 20% cada año. - Inmueble destinado a casa-habitación, al cual se le deducirá el 50% de su valor, con un máximo equivalente al MNI. - Inmuebles arrendados, los cuales deberán valuarse por el menor entre el valor real y 15 veces el arrendamiento anual. - Vehículos, deberán valuarse por el valor de aforo en la Intendencia de Montevideo, sin importar el lugar de empadronamiento. - Medios de transporte marítimo y aéreo, serán valuados por el contribuyente, valuación que puede ser impugnada por la DGI. - Ajuar y muebles de la casa habitación, el valor a considerar será el 10% del total de activos computables incluidos los activos exentos computables para el cálculo del ajuar, menos el pasivo deducible, siempre que dicho valor no exceda al doble del MNI, en cuyo caso el porcentaje a aplicar asciende al 20%. ACTIVOS EXENTOS A su vez, existen otros bienes que no se consideran incluidos (activos exentos) que pueden ser de dos tipos: computables para el cálculo del ajuar, o no computables. Un ejemplo de los primeros son los títulos de deuda pública nacional, las participaciones en el patrimonio de otras sociedades que pagan IP en cabeza propia, inmuebles destinados a la explotación agropecuaria. Otros bienes que se consideran exentos son, por ejemplo, los depósitos en instituciones financieras y obligaciones negociables. PASIVO COMPUTABLE El pasivo computable está dado taxativamente por el Art. 13 del Título 14, el cual se reduce a considerar el promedio anual de los saldos a fin de cada mes de las deudas contraídas en el país con bancos públicos y privados, casas financieras, cooperativas de ahorro y crédito, administradoras de crédito, fondos de inversión cerrados de crédito y fideicomisos. LIQUIDACIÓN DEL IMPUESTO El patrimonio excedente sobre el MNI, será el patrimonio gravado para el impuesto, al cual se le deberá aplicar la alícuota correspondiente, la que varía en forma progresiva entre 0,7% y el 2,75%. Encastre: El pago del saldo del IP podrá efectuarse en DGI o en redes de cobranzas habilitadas CLAVES: Tasa. Las tasas del impuesto van del 0,7% al 2,75% según el monto del patrimonio gravado. Mínimo no Imponible. El mínimo no imponible hasta el cual no se encuentran gravados los bienes asciende a $ 2.080.000 (USD 106.000 aproximadamente) para personas físicas y sucesiones indivisas y de $ 4.160.000 (aproximadamente USD 212.000) para núcleos familiares. Fecha. La fecha prevista para el pago del saldo acaece el 26 de abril de 2010, mientras que la Declaración Jurada de dicho impuesto deberá presentarse el 27 de abril en las dependencias de DGI. Pago a cuenta 2010. En la Resolución de DGI N° 2100/009 de fecha 03 de diciembre de 2009 de establece la posibilidad de efectuar tres pagos a cuenta para el Impuesto al Patrimonio del año 2010 con fechas: 28 de setiembre, 22 de octubre y 22 de diciembre de 2010.