TEMA: Normas para Resolver Expedientes

Anuncio

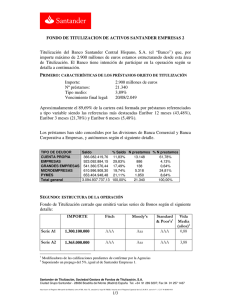

COMISION NACIONAL SUPERVISORA DE EMPRESAS Y VALORES La titularización de activos como mecanismo para potenciar los Mercados de Valores Alejandro Arriarán Quintana Titulización de Activos Concepto.- Titulización es el proceso mediante el cual se constituye un patrimonio, cuyo propósito exclusivo es respaldar el pago de los derechos conferidos a los titulares de valores emitidos con cargo a dicho patrimonio. Comprende asimismo, la transferencia de los activos al referido patrimonio y la emisión de los respectivos valores. Marco Legal • • Ley del Mercado de Valores , Decreto Legislativo Nº 861. Reglamento de los Procesos de Titulización de Activos, Resolución CONASEV Nº 00197-EF/94.10. MODALIDADES Pass Through (traspaso o traslado) Modalidad por la que una persona transfiere en dominio fiduciario parte de sus activos a una entidad emisora, la que a su vez los incorpora en un patrimonio autónomo contra el cual emite los títulos que serán adquiridos o suscritos por los inversionistas. En esta figura, el vehículo de transferencia será el contrato de fideicomiso. MODALIDADES Pay Through (Pago) Dentro de esta modalidad se produce una transferencia real de los activos de la originadora en favor de la entidad emisora, la cual emitirá los nuevos títulos, contra su propio patrimonio. En estos casos el vehículo utilizado son las Sociedades de Propósito Especial ACTIVOS TITULIZABLES • • • • • Carteras o documentos de crédito Títulos inscritos en el Registro Público del Mercado de Valores Activos Inmobiliarios Proyectos específicos Flujos futuros CLASE DE TITULOS • • • Valores de contenido crediticio, en los que el principal y los intereses serán pagados con los recursos provenientes del P.F. Valores de participación, en los que se confiere a su titular una parte alícuota de los recursos provenientes del Patrimonio fideicometido. Valores que combinen ambos derechos Situación del mercado peruano • • • • • • • Fuerte demanda por nuevos instrumentos por parte de los principales inversionistas institucionales (AFPs, Compañías de Seguros y Fondos Mutuos). Se estructura en función de la demanda. Marco regulatorio favorable. No se transfiere propiedad. No existe un mercado secundario desarrollado Marco tributario favorable. Emisiones tienen que ser mayores de US$10M para diluir costos. Evolución de la Titulización de Activos en el Perú 440 500 427 450 400 US 350 $ mil 300 lon es 250 200 234 140 137 150 110 100 100 50 20 25 1998 1999 41 0 2000 2001 2002 2003 2004 2005 2006 Tram. 2006 Evolución de la Titulización Oferta Pública (47 emisiones) Monto inscrito: US$ 1 158 085 000 Monto colocado: US$ 1 064 931 000 Oferta Privada (56 emisiones) Monto inscrito: US$ 1 641 578 096 Situación al 31 de marzo de 2007 valores inscritos deuda: US$ 4 105 710 360 Valores titulización: US$ 633 498 723 Procesos de titulización por Oferta Pública en el Perú PF, Ferreyros PFF, 1997-01 Patrimonio Autónomo Edificios San Isidro. PF, Quimpac – Primera Emisión”, PF, BONOS BRADY, BTB 2000-01 PF, Wong & Metro – Primera Emisión PF, Bonos de titulización Estructurados Soberanos Rendimiento- Euro . PF, Bonos de titulizaciónEstructurados Soberanos Rendimiento S&P P. F. Aguaytía, Eteselva y Termoselva P. F. Tarjetas 2005 – Financiera CMR P.F. Bonos Titulizados Grupo Drokasa P. F. Supermercados Peruanos P.F. Hunt Oil Conmpany of Peru L.L.C. Sucursal del Perú. P.F. Inmuebles Panamericana. P. F. Cineplex. P.F. Municip. Metropolitana de Lima – Peajes Características de dichos procesos • • • • • Alta calificación por parte de las clasificadoras de riesgo (AA, AAA). Ingreso de nuevos participantes al mercado. Diversificación de activos a titulizar. Emisiones a largo plazo. Colocaciones cercanas al 100% de los montos inscritos. VENTAJAS - Originador • • • • Obtención de liquidez Fuente de financiamiento alternativo Reducción de la necesidad de capital Costo de financiamiento menor VENTAJAS - Inversionista • • • Mejores retornos en relación al riesgo. Mayor simplicidad en la evaluación de riesgo. Alta calidad crediticia obtenida a través de coberturas de riesgo (colaterales en efectivo, sobrecolateralización, exceso de flujo de fondos). VENTAJAS - Mercado • • • • Generación de una nueva área de operaciones para los agentes (originadores, estructuradores, fiduciarios, servidores, mejoradores, agentes colocadores etc.) Promoción al desarrollo del mercado de valores al incorporar nuevos instrumentos. Se reemplaza la intermediación financiera tradicional por una mediación directa. Permite superar la brecha entre la demanda y oferta de valores de alta calidad.