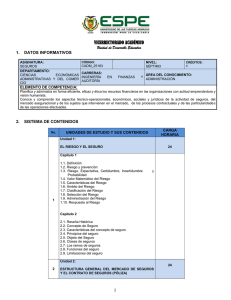

El seguro y reaseguro - Thought Leadership

Anuncio