descargar artículo

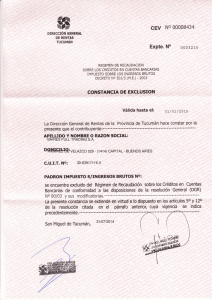

Anuncio

Diario Tributario, Aduanero y Financiero Nro 124 – 24.08.2016 Designación de Agente de Retención y Percepción a través de resoluciones generales. RG 86/00 de la Dirección de Rentas de la Provincia de Tucumán. Inconstitucionalidad del régimen. II Parte Por Luciano Castaldo En este marco normativo, podemos mencionar como requisitos necesarios, para el establecimiento de toda carga pública, los siguientes: -Su establecimiento por Ley formal emanada del órgano en conformidad con los art. 17 y 19 de la Constitución Nacional y art. 22 de la Constitución tucumana. En el fallo "Banco CMF S.A c/ Provincia de Tucumán s/ Inconstitucionalidad, la Sala II de la Cámara en lo Contencioso Administrativo manifestó que para que la carga pública quede encuadrada dentro del marco constitucional, el servicio personal que ella implica debe ser establecido por ley formal. Así las cosas, es evidente que una carga pública impuesta por resolución del Director de Rentas de la Provincia resulta conculcatoria del principio de legalidad delineado por los artículos 17 y 19 de la Constitución Nacional y 22 de la Constitución de Tucumán. - Otro requisito exigido es el deber de respetar el principio de igualdad, dando un trato igualitario a quienes se encuentran en igualdad de condiciones (art. 16 CN.) 1 no estableciendo distinciones con el fin de hostilizar o favorecer arbitrariamente a determinadas clases de personas, tomando bases razonables para las clasificaciones adoptadas. 2 - Dicha carga pública debe fijarse por tiempo determinado (temporalidad), es decir, la duración de esa obligación coactiva de hacer debe ser limitada en el tiempo. - Y por último debe existir una retribución por el gasto que el cumplimiento de esa obligación ocasiona. Todo sujeto al cual se le impone una carga pública, en este caso, actuar como agente de percepción del impuesto sobre los Ingresos Brutos, necesita poner a disposición de la Administración parte de su organización y estructura de trabajo a los efectos de dar cumplimiento con la misma, bajo pena de sanciones coactivas en caso de no dar estricto cumplimiento en tiempo y forma con las obligaciones impuestas, generando con ello gastos al obligado. Es común en la mayoría de las provincias, incluida entre ellas la de Tucumán, que las Direcciones de Rentas designen agentes de retención y percepción por Resolución General, por tiempo indeterminado y designado arbitrariamente a unos sujetos y dispensando a otros que desarrollan la misma actividad de la carga de retener o percibir, afectando con ello su competitividad comercial, infringiendo así todas las garantías constitucionalmente reconocidas al contribuyente. 3- Incidencia de la RG. 86/00 sobre elementos estructurales del impuesto sobre los Ingresos Brutos Para el desarrollo de este punto, resulta necesario hacer una sintética exposición del Impuesto sobre los Ingresos Brutos (IIBB), normado en los artículos 214 y ss. del CTP. Dicha gabela grava el ejercicio habitual y a título oneroso, en jurisdicción de la provincia, del comercio, industria, profesión, oficio, negocio, locaciones de bienes, obras o servicios, o de cualquier otra actividad a título oneroso. El gravamen se determina sobre la base de los ingresos brutos devengados durante el período fiscal por el ejercicio de la actividad gravada. Se considera ingreso bruto el valor o monto total devengado en concepto de venta de bienes, de remuneraciones totales obtenidas por los servicios, la retribución por la actividad ejercida, los intereses obtenidos por préstamos de dinero o plazos de financiación o, en general el de las operaciones realizadas (art. 221). El pago se hará por el sistema de anticipos sobre ingresos, calculado sobre base cierta. (Art. 229) (el subrayado me pertenece). Ahora bien en este contexto normativo, corresponde establecer quién es el destinatario legal del tributo en el presente régimen de percepción reglamentado mediante Resolución General nº 86/00. 1 art. 16 C.N: " La igualdad es la base del impuesto y de las cargas publicas." CSJN, Don Ignacio Unanue y otros c/ Municipalidad de la capital, Fallos 138:313 (1923) 2 Si el destinatario legal del tributo es quien transfiere a título de contribuyente, el hecho imponible es la venta, mientras que, si el destinatario legal es el que adquiere, lo que se grava es la compra. Con la percepción del tributo en la fuente, instaurado a través de la citada Resolución, el impuesto es soportado por quien realiza una compra, efectúa gastos o erogaciones, constituyendo este el primer avasallamiento de la Dirección general de rentas al principio de reserva de ley, haciendo una extensión del hecho imponible del impuesto a la adquisición o compra por vía de resolución, so pretexto de reglamentar el régimen, lo cual es a todas luces contrario al precepto constitucional. Así, en su afán de engrosar las arcas del Estado, tratando de abarcar la mayor cantidad de hechos y sujetos posibles bajo la órbita del impuesto, es que Rentas de la provincia, no tuvo en cuenta tampoco que dicha gabela se debe determinar sobre los ingresos brutos por sistema de anticipos calculados sobre base cierta (art. 229 CTP). Como lo dijo la Sala II de la Cámara Contencioso Administrativo de la Provincia en un reciente fallo3," la percepción reglamentada no tiene en cuenta la certidumbre que exige la ley respecto de los ingresos. En efecto, al aplicarse el impuesto al momento en que el sujeto celebra la compra, se produce un distanciamiento de la base cierta a que alude el texto, y se convierte en una aproximación a la presunción de que tal compra generara en algún momento una ganancia o ingreso para el sujeto, y por ello se determina de antemano el tributo. Claramente este modo de recaudación con alguna certeza en la anticipación no resulta compatible con la base que ordena la ley vigente." En concordancia con ello, la Cámara Contencioso en el mismo caso concluyó que la RG 86/00, incurre en exceso reglamentario al afectar elementos estructurales del impuesto, que deben venir establecidos por Ley formal, declarando la inconstitucionalidad del régimen de percepción impuesto por resolución del Director de Rentas de la Provincia por ser conculcatoria del principio de legalidad delineado en los artículos 17 y 19 de la Constitución Nacional y 22 de la Constitución de Tucumán. CONCLUSION Vimos cómo a lo largo de este trabajo los beneficios que producen las retenciones y percepciones en la fuente llevó a una generalización del sistema a todos los niveles de gobierno, pero la implementación exagerada de dichos sistemas conllevó a un deterioro de la relación fisco, contribuyentes y responsables por deuda ajena, violentando la Dirección General de Rentas de Tucumán garantías constitucionalmente reconocidas al contribuyente tornando en inconstitucional el régimen, resultando imperiosa una modificación del mismo. 3 Excma. Cámara. Cont. Adm. Tucumán Sala II, Abastecedora del Norte S.R.L c/ Provincia de Tucumán, Sentencia nº 173,25-III-2015.