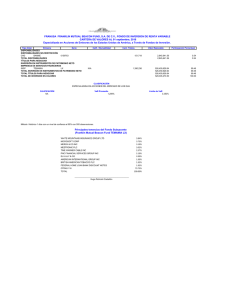

Las potencias globales de venta al menudeo en 2015

Anuncio