ALFA 1T16 Master

Anuncio

!"#!$%&'!'('%)*%+','%%

!

!"#$!%"&'"(&#!)*"!&%!)*"+%!"&,-./&

!

0(10&2345267&89&78:3965&;3&.-<&39&1=8>5&?@A&.%.B&

!!

!

!

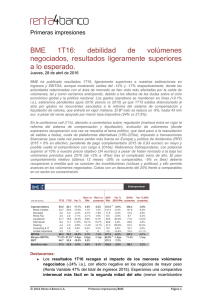

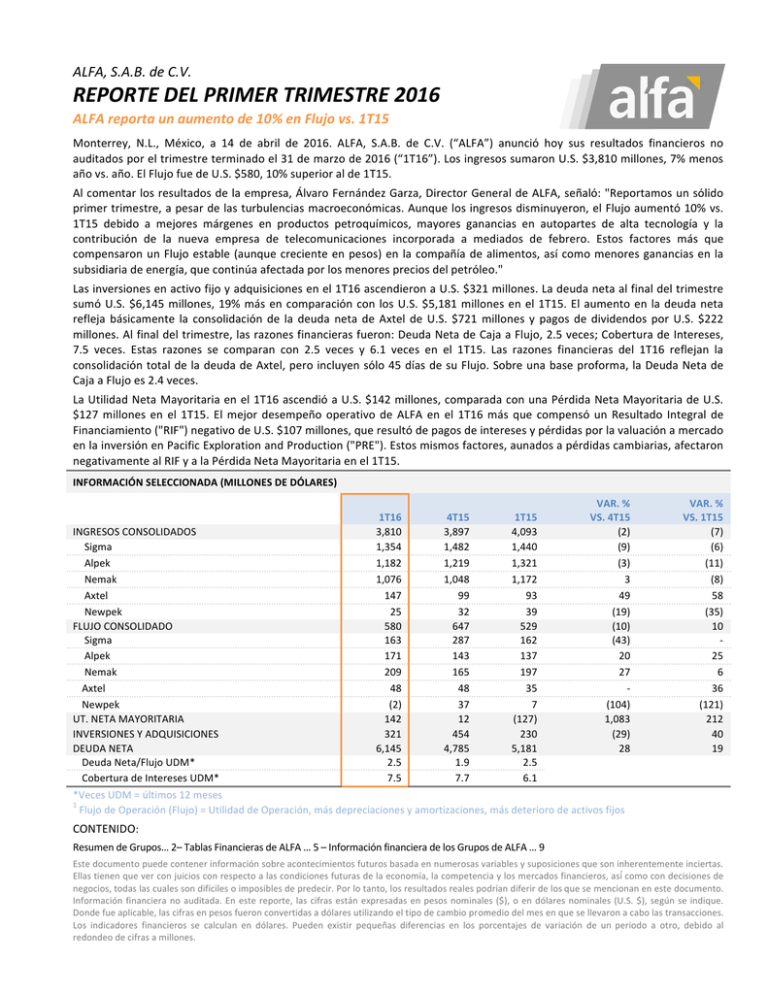

"#$%&''&()! *+,+)! "-./0#)! 1! 23! 4&! 15'/6! 4&! 7829+! :,;:)! <+:+=+! 4&! >+?+! @A:,;:BC! 1$D$0/E! F#(! GDG! '&GD6%14#G! H/$1$0/&'#G! $#!

1D4/%14#G!I#'!&6!%'/J&G%'&!%&'J/$14#!&6!K2!4&!J1'L#!4&!7829!@A2M29BC+!,#G!/$N'&G#G!GDJ1'#$!O+<+!PK)Q28!J/66#$&G)!RS!J&$#G!

1T#!UG+!1T#+!V6!;6DW#!HD&!4&!O+<+!PXQ8)!28S!GDI&'/#'!16!4&!2M2X+!

:6!0#J&$%1'!6#G!'&GD6%14#G!4&!61!&JI'&G1)!Y6U1'#!;&'$Z$4&L![1'L1)!\/'&0%#'![&$&'16!4&!:,;:)!G&T16E]!^_&I#'%1J#G!D$!GE6/4#!

I'/J&'!%'/J&G%'&)!1!I&G1'!4&!61G!%D'5D6&$0/1G!J10'#&0#$EJ/01G+!:D$`D&!6#G!/$N'&G#G!4/GJ/$D(&'#$)!&6!;6DW#!1DJ&$%E!28S!UG+!

2M2X! 4&5/4#! 1! J&W#'&G! JZ'N&$&G! &$! I'#4D0%#G! I&%'#`DaJ/0#G)! J1(#'&G! N1$1$0/1G! &$! 1D%#I1'%&G! 4&! 16%1! %&0$#6#Na1! (! 61!

0#$%'/5D0/E$! 4&! 61! $D&U1! &JI'&G1! 4&! %&6&0#JD$/010/#$&G! /$0#'I#'141! 1! J&4/14#G! 4&! H&5'&'#+! VG%#G! H10%#'&G! JZG! `D&!

0#JI&$G1'#$! D$!;6DW#!&G%156&!@1D$`D&! 0'&0/&$%&!&$!I&G#GC! &$! 61! 0#JI1Ta1! 4&! 16/J&$%#G)!1Ga!0#J#! J&$#'&G!N1$1$0/1G!&$!61!

GD5G/4/1'/1!4&!&$&'Na1)!`D&!0#$%/$b1!1H&0%141!I#'!6#G!J&$#'&G!I'&0/#G!4&6!I&%'E6&#+^!

,1G!/$U&'G/#$&G!&$!10%/U#!H/W#!(!14`D/G/0/#$&G!&$!&6!2M29!1G0&$4/&'#$!1!O+<+!PK72!J/66#$&G+!,1!4&D41!$&%1!16!H/$16!4&6!%'/J&G%'&!

GDJE! O+<+! P9)23X! J/66#$&G)! 2cS! JZG! &$! 0#JI1'10/E$! 0#$! 6#G! O+<+! PX)2Q2! J/66#$&G! &$! &6! 2M2X+! V6! 1DJ&$%#! &$! 61! 4&D41! $&%1!

'&H6&W1! 5ZG/01J&$%&! 61! 0#$G#6/410/E$! 4&! 61! 4&D41! $&%1! 4&! :.%&6! 4&! O+<+! PR72! J/66#$&G! (! I1N#G! 4&! 4/U/4&$4#G! I#'! O+<+! P777!

J/66#$&G+!:6!H/$16!4&6!%'/J&G%'&)!61G!'1L#$&G!H/$1$0/&'1G!HD&'#$]!\&D41!*&%1!4&!>1W1!1!;6DW#)!7+X!U&0&Gd!>#5&'%D'1!4&!e$%&'&G&G)!

R+X! U&0&G+! VG%1G! '1L#$&G! G&! 0#JI1'1$! 0#$! 7+X! U&0&G! (! 9+2! U&0&G! &$! &6! 2M2X+! ,1G! '1L#$&G! H/$1$0/&'1G! 4&6! 2M29! '&H6&W1$! 61!

0#$G#6/410/E$!%#%16!4&!61!4&D41!4&!:.%&6)!I&'#!/$06D(&$!GE6#!3X!4a1G!4&!GD!;6DW#+!<#5'&!D$1!51G&!I'#H#'J1)!61!\&D41!*&%1!4&!

>1W1!1!;6DW#!&G!7+3!U&0&G+!

,1!O%/6/414!*&%1!"1(#'/%1'/1!&$!&6!2M29!1G0&$4/E!1!O+<+!P237!J/66#$&G)!0#JI1'141!0#$!D$1!f-'4/41!*&%1!"1(#'/%1'/1!4&!O+<+!

P27R! J/66#$&G! &$! &6! 2M2X+! V6! J&W#'! 4&G&JI&T#! #I&'1%/U#! 4&! :,;:! &$! &6! 2M29! JZG! `D&! 0#JI&$GE! D$! _&GD6%14#! e$%&N'16! 4&!

;/$1$0/1J/&$%#!@^_e;^C!$&N1%/U#!4&!O+<+!P28R!J/66#$&G)!`D&!'&GD6%E!4&!I1N#G!4&!/$%&'&G&G!(!I-'4/41G!I#'!61!U16D10/E$!1!J&'014#!

&$!61!/$U&'G/E$!&$!f10/H/0!V.I6#'1%/#$!1$4!f'#4D0%/#$!@^f_V^C+!VG%#G!J/GJ#G!H10%#'&G)!1D$14#G!1!I-'4/41G!01J5/1'/1G)!1H&0%1'#$!

$&N1%/U1J&$%&!16!_e;!(!1!61!f-'4/41!*&%1!"1(#'/%1'/1!&$!&6!2M2X+!

!

!"#$%&'(!)"*+,-,((!$"'.'*/&!--$",+*.,*.)-'%,+0**

!

e*[_V<g<!>g*<g,e\:\g<!

!</NJ1!

!:6I&h!

*&J1h

!:.%&6!

!*&iI&h!

;,Ojg!>g*<g,e\:\g!

!</NJ1!

!:6I&h!

!*&J1h!

:.%&6!

*&iI&h!

OM+!*VM:!":lg_eM:_e:!

e*?V_<eg*V<!l!:\mOe<e>eg*V<!!

\VO\:!*VM:!

\&D41!*&%1n;6DW#!O\"o!

>#5&'%D'1!4&!e$%&'&G&G!O\"o!

1213*

K)Q28!

2)KX3!

2)2Q7!

2)8R9

23R!

7X!

XQ8!

29K!

2R2!

78c!

3Q!

@7C!

237!

K72!

9)23X!

7+X!

R+X!

4215*

K)QcR!

2)3Q7!

2)72c!

2)83Q

cc!

K7!

93R!

7QR!

23K!

29X!

3Q!

KR!

27!

3X3!

3)RQX!

2+c!

R+R!

1215*

3)8cK!

2)338!

2)K72!

2)2R7

cK!

Kc!

X7c!

297!

2KR!

2cR!

KX!

R!

@27RC!

7K8!

X)2Q2!

7+X!

9+2!

6'%7*8*

6+7*4215*

@7C!

@cC!

@KC!

K

3c!

@2cC!

@28C!

@3KC!

78!

7R!

k!

@283C!

2)8QK!

@7cC!

7Q!

!

!

6'%7*8*

6+7*1215*

@RC!

@9C!

@22C!

@QC

XQ!

@KXC!

28!

k!

7X!

9!

K9!

@272C!

727!

38!

2c!

!

!

o?&0&G!O\"!p!b6%/J#G!27!J&G&G!

2

!;6DW#!4&!gI&'10/E$!@;6DW#C!p!O%/6/414!4&!gI&'10/E$)!JZG!4&I'&0/10/#$&G!(!1J#'%/L10/#$&G)!JZG!4&%&'/#'#!4&!10%/U#G!H/W#G!

>g*MV*e\g]!

_&GDJ&$!4&