Documento

Anuncio

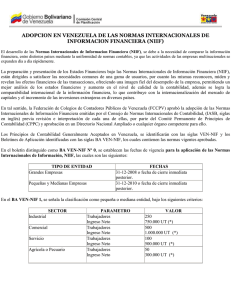

GUIA DE ORIENTACIÓN PARA PRACTICAR LA CONCILIACIÓN FISCAL DE RENTAS EN EL MARCO DE LAS VEN NIF PYMES Introducción La Federación de Colegio de Contadores Públicos de Venezuela (FCCPV) mediante la emisión y aprobación de la Versión N° 5 del Boletín de Aplicación VEN-NIF N° 0 (BA VEN-NIF 0 V5), “Acuerdo Marco para la Adopción de las Normas Internacionales de Información Financiera”, aprobado en el Directorio Nacional Ampliado (DNA) reunido en La Puerta, Estado Trujillo los días 18 y 19 de marzo de 2011, oficializó la aplicación del conjunto de principios contables VEN-NIF para las pequeñas y medianas entidades (VEN-NIF PYME) a partir de los ejercicios iniciados el 01 de enero de 2011, permitiendo la aplicación anticipada para el ejercicio económico inmediato anterior. El conjunto de principios VEN-NIF PYME, como principios de contabilidad generalmente aceptados en nuestro país, ha sido identificado en la Versión N° 0 del Boletín de Aplicación VEN-NIF N° 8 (BA VEN-NIF 8 V0), “Principios de Cont abilidad Generalmente Aceptados en Venezuela (VEN-NIF)”, aprobado por el DNA realizado en marzo de 2011 en el Estado Trujillo y mencionado anteriormente. El BA VEN-NIF 8 V0 enuncia los siguientes pronunciamientos como los VEN-NIF aplicables para las PYME1 ubicadas en Venezuela, los cuales deben ser adoptados de manera conjunta: 1. Boletines de Aplicación (BA VEN-NIF): vigentes a la fecha el BA VEN-NIF N° 0, BA VENNIF N° 2, BA VENNIF N° 4, BA VEN-NIF N° 5, BA VEN-N IF N° 6, BA VEN-NIF N° 7 y BA VEN-NIF N° 8. 2. NIIF para las PYME: Norma Internacional de Información Financiera para Pequeñas y Medianas Entidades (NIIF para las PYMES), versión 2009, aprobada en el Directorio Nacional Ampliado Extraordinario, reunido en Caracas el 17 de octubre de 2009. La aplicación de las VEN-NIF PYME introduce nuevos elementos a considerar, entre ellos, lo relacionado con asuntos tributarios y, en particular, con el impuesto sobre la renta. En este último caso, es necesario tener presente que el nuevo modelo contable contiene bases de reconocimiento y medición que difieren de los establecidos en la normativa que se deroga, VenPCGA (Declaraciones de Principios de Contabilidad (DPC) y Publicaciones Técnicas (PT)) Las nuevas bases de reconocimiento y medición conllevan importes distintos para medir activos, pasivos, ingresos y gastos. La contabilidad es de fundamental importancia para la determinación de la obligación tributaria y para el control que la Administración Tributaria ejerce sobre los contribuyentes. Si la contabilidad se lleva de acuerdo a las disposiciones legales (artículos 145 COT, 90 LISLR y P-2º art. 209 RLISLR), constituye un registro cronológico, sistemático, documentado y verificable de las operaciones realizadas por los contribuyentes, y un medio confiable para la determinación y el control de los tributos. La Ley de Impuesto Sobre la Renta (LISLR) requiere determinar el resultado fiscal que sirve de base para cuantificar el importe del impuesto a pagar (impuesto corriente) Con ese propósito contiene normas que difieren de la normativa contable para determinar el resultado financiero. Adicionalmente, la normativa tributaria establece tratamientos diferenciados para gravar la ganancia de los contribuyentes. La primera diferencia consiste en desagregar la ganancia en dos grupos: los que se gravan y los que no. Los enriquecimientos que se gravan pueden serlo a través de tarifas progresivas o mediante impuestos proporcionales 1 En la siguiente ilustración podemos apreciar de manera gráfica esta situación. Salvo contadas excepciones, las rentas territoriales y extraterritoriales reciben el mismo tratamiento, razón por la que centramos nuestra atención en las primeras. Clasificación del enriquecimiento a los fines del Impuesto Sobre la Renta Enriquecimientos Territoriales Gravables Tarifas I y II I. proporcion. Tarifa III Extraterritoriales Eximidos No sujetos Exentos Exonerados Art. 14 ley Decretos Dividendos s/ util. dic 2000 Gan. fortuitas s/ util. gravadas Dividendos Otras Vta acc. bolsa Para fines del impuesto sobre la renta, la ganancia (enriquecimiento) requiere ser desagregada a los fines de su gravamen. Para el propósito de esta guía de orientación, (archivo de Excel que se acompaña), centraremos nuestra atención en cómo determinar el enriquecimiento neto sujeto a las tarifas 1, 2 y 3, según se trate de personas naturales, personas jurídicas distintas a las que explotan minas e hidrocarburos y contribuyentes que se dedican a la explotación minera y de los hidrocarburos. En este último caso no se trata de una tarifa progresiva sino de impuestos proporcionales. Observamos entonces, que la ganancia (enriquecimiento) total de un sujeto (entidad), debe desagregarse la que está gravada con las tarifas 1, 2 y 3, según corresponda, de la que está sujeta a impuestos proporcionales, rentas eximidas (exentas y exoneradas) y aquellas que no están sujetas al impuesto. A este procedimiento se le llama conciliación fiscal de rentas. ¿A que se denomina conciliación fiscal de rentas? Al procedimiento mediante el cual se determina el enriquecimiento neto sujeto a la aplicación de las tarifas I, 2 y 3 de la Ley de Impuesto Sobre la Renta, a partir de la utilidad o pérdida del ejercicio contable según los libros legales del contribuyente y de conformidad con VEN NIF PYME, antes del ajuste por inflación financiero. La conciliación se practica sobre la base de la información contable en bolívares históricos de los enriquecimientos de fuente tanto territorial como extraterritorial de forma separada, pero incluye el resultado del reajuste por inflación de acuerdo al título IX de la Ley de Impuesto Sobre la Renta para la renta territorial. En efecto, los formularios disponibles en el portal fiscal, están diseñados para que los ingresos, costos y deducciones se trascriban en bolívares históricos, a pesar de que los libros de contabilidad deben incluir el ajuste financiero, Sección 31 de NIIF para las PYMES, porque así lo establece la misma ley: 2 Artículo 90, L.I.S.L.R: Los contribuyentes están obligados a llevar en forma ordenada y ajustados a principios de contabilidad generalmente aceptados en la República Bolivariana de Venezuela, los libros y registros que esta Ley, su Reglamento y las demás Leyes especiales determinen…. Por su parte, la letra f del artículo 192 de la Ley de Impuesto Sobre la Renta que se transcribe a continuación así lo señala. Similar disposición está contenida en el ordinal 18 del artículo 123 del Reglamento de la Ley. Los contribuyentes sujetos al sistema integral de ajuste y reajuste por efectos de la inflación, previsto en este Título, deberán llevar un libro adicional fiscal donde se registran todas las operaciones que sean necesarias, de conformidad con las normas, condiciones y requisitos previstos en el Reglamento de esta Ley y en especial las siguientes: f. Una conciliación entre los resultados Históricos del ejercicio y la renta gravable. ¿Por qué es necesario practicar la conciliación fiscal de rentas? Los ingresos, costos y gastos que reconocen la contabilidad con base en las hipótesis fundamentales del devengo o acumulación y en los criterios establecidos en las distintas secciones de las VEN NIF PYME para tal fin, difieren de los que se consideran disponibles para fines de la Ley de Impuesto Sobre la Renta, por lo que es necesario ajustar el resultado contable para adecuarlo a las disposiciones de la ley. En el artículo 5, la Ley de Impuesto Sobre la Renta establece normas que difieren de las contables, con relación al momento en que los ingresos, costos y gastos están disponibles. También la norma tributaria establece, además de las exenciones, exoneraciones, no sujeciones y rentas presuntas, prohibiciones, límites y condiciones para el reconocimiento de los conceptos determinantes del enriquecimiento neto. De igual manera, algunos enriquecimientos están sujetos a impuestos proporcionales por lo que se excluyen a los fines de determinar el enriquecimiento neto sujeto a las tarifas de la Ley. En términos prácticos, la conciliación fiscal de rentas consiste en: Utilidad o pérdida del ejercicio contable más: Ingresos gravables no contabilizados Costos no imputables contabilizados Gastos no deducibles contabilizados Ganancia por Inflación (de ser el caso) menos: Ingresos contabilizados no gravables Costos imputables no contabilizados Gastos deducibles no contabilizados Pérdida por inflación (de ser el caso) Enriquecimiento neto o pérdida fiscal En la hoja de trabajo (archivo Excel) que se acompaña, se establece la guía para llegar al resultado fiscal a partir del resultado contable (Conciliación Fiscal de Rentas) Es importante señalar, en principio, que el resultado fiscal no debería ser distinto por la aplicación de cualquier modelo contable, ya que se determina con base en las disposiciones de la Ley de Impuesto Sobre la Renta. De lo anteriormente señalado podemos concluir que la adopción de las VEN NIF PYME introduce nuevos elementos e importes a considerar al practicar la conciliación fiscal de rentas, pero no en el resultado fiscal. 3