corresponsabilidad fiscal y solidaridad interterritorial

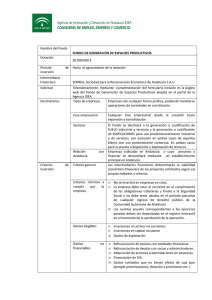

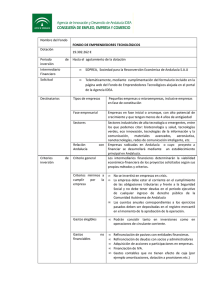

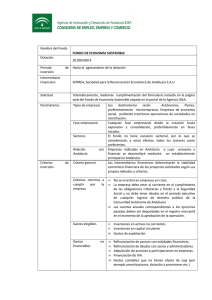

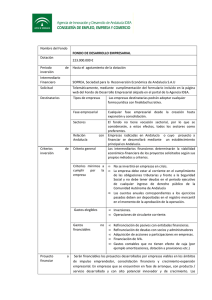

Anuncio

I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CORRESPONSABILIDAD FISCAL Y SOLIDARIDAD INTERTERRITORIAL JOSÉ TANCO MARTÍN-CRIADO Inspector de Finanzas del Estado PURIFICACIÓN DURO ÁLVAREZ Administradora de Gestión Financiera de la Junta de Andalucía Resulta adecuado, en pleno fragor de la batalla dialéctica sobre la modificación del sistema de financiación autonómico, realizar un análisis de la corresponsabilidad y la solidaridad y de las imprescindibles relaciones entre ambas. Es obligado clarificar y delimitar conceptos que van a ser utilizados a lo largo de esta ponencia y, en este sentido, es necesario examinar los de corresponsabilidad y solidaridad. 1.- CORRESPONSABILIDAD FISCAL Y AUTONOMÍA FINANCIERA. En primer lugar, hay que poner de manifiesto que la expresión corresponsabilidad fiscal carece de reconocimiento legal y su definición es un problema meramente doctrinal propio de la teoría de la Hacienda Pública. Se debe, por tanto, precisar el sentido del concepto buscando el significado que se le ha atribuido a lo largo de estos últimos años. En este sentido, y ya de forma tradicional, se han venido barajado distintos argumentos que justifican la atribución de determinado grado de corresponsabilidad fiscal a las CC.AA, tales como la consecución de un mayor grado de autonomía financiera y, por ende, política, y la mejor y más eficiente asignación de los recursos. Así, y de acuerdo con el primero de los argumentos reseñados, la corresponsabilidad fiscal puede ser considerada como la obtención de autonomía financiera en la vertiente de los ingresos fiscales, pero, a su vez, la obtención de autonomía financiera significa el incremento de la capacidad de decisión sobre la cuantía y la estructura de los ingresos. De las diversas fuentes de ingresos que constituyen la financiación autonómica, la Comunidad únicamente tiene capacidad de decisión sobre dos de ellas, los ingresos tributarios y la apelación al crédito. Por tanto, la atribución de un mayor grado de corresponsabilidad fiscal a las CC.AA se traduciría en un incremento de la capacidad de decisión de las mismas sobre la cuantía de los ingresos tributarios y su composición cualitativa y, en este sentido, la corresponsabilidad fiscal quedaría ligada de forma inmediata con el incremento de los recursos financieros y con la competencia sobre su composición. El segundo argumento al que tradicionalmente se ha aludido para la justificación de un incremento de la corresponsabilidad fiscal de las CC.AA ha sido el efecto de la misma sobre la eficiencia en la asignación de los recursos para la prestación de los servicios públicos. Si se supone que la prestación de un conjunto de servicios a un determinado colectivo debe tener como contrapartida la exacción a ese mismo colectivo 1 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA de los impuestos necesarios para costear la provisión de dichos servicios, se cumplirían las reglas del mercado y la igualdad entre coste y beneficio conduciría a una asignación eficaz de los recursos entre los usos alternativos, públicos y privados. En cualquier caso, este argumento a favor de la corresponsabilidad fiscal requiere que la imposición autonómica recaiga sobre bienes, actividades, negocios o rendimientos que se produzcan, estén situados o tengan lugar en el territorio de la Comunidad impositora. En otro caso, tendría lugar la exportación fiscal, y aunque jurídicamente el punto de conexión atribuyera el rendimiento de la figura impositiva a esa Comunidad Autónoma, tal circunstancia invalidaría la justificación de la atribución de esa figura tributaria a los entes regionales para la consecución eficaz de la asignación de los recursos. Por otra parte, para que este argumento a favor de la corresponsabilidad fiscal de las CC.AA sea sostenible es necesario que se cumpla otra condición y es que los ciudadanos identifiquen perfectamente la prestación de los servicios públicos con el coste que se les cobra mediante el pago de los impuestos. Los ciudadanos demandan bienes públicos en unas ciertas cuantías, acordes con lo que estiman que son sus necesidades; si los contribuyentes identificaran esa demanda de bienes públicos con los impuestos que pagan, parece una estimación racional el suponer que la demanda sería menor que si ésta no tuviese coste; si la demanda de los servicios públicos llevara consigo el pago de tasas o precios públicos es evidente que se identificaría con exactitud demanda con coste. Pero esa no es la situación general, el Estado debe cumplir una serie de funciones como asegurar la estabilidad, el equilibrio interterritorial, la redistribución de la renta etc., y para ello precisa unos recursos que detrae de los contribuyentes a través de un sistema tributario con carácter más o menos progresivo. La atribución de los recursos al conjunto de las funciones descritas no permite adscribir impuestos a funciones. Resulta, pues, muy imaginativo admitir que cuando se sube el Impuesto sobre las Labores del Tabaco el contribuyente lo va a asimilar al mayor coste de la educación o a la mejora de las carreteras. En este sistema tributario, compuesto, además de por las tasas, hoy ya de escasa importancia cuantitativa, por figuras impositivas sobre las que incide el peso de la recaudación de recursos, es difícil encontrar impuestos tan transparentes que nos permitan discernir a través de ellos la financiación de determinados servicios y que eviten cualquier ilusión fiscal en esa materia. Las figuras impositivas existentes no permiten su fácil adscripción al coste de determinadas funciones estatales, ya sean centrales o regionales. Los sistemas tributarios están diseñados para realizar otras funciones distintas a las que realiza el precio en el mercado. La música podrá sonar bien, pero no existen razones técnicas demostradas que nos permitan considerar válida la utilización de las figuras impositivas como elementos eficaces para eliminar la ilusión financiera. Al inicio de esta Ponencia se ha escrito que la corresponsabilidad fiscal no tiene reconocimiento legal desde el punto de vista de la financiación autonómica, tanto en lo que se refiere a la Constitución como a la LOFCA. Realmente, corresponsabilidad fiscal no puede referirse más que compartir responsabilidad con la Hacienda Central en la consecución de recursos suficientes para la prestación de los servicios públicos. En definitiva, desde el punto de vista jurídico, corresponsabilidad y autonomía financiera pretenden una misma finalidad. Incluso puede efectuarse una doble interpretación de esta misma finalidad: La primera de las interpretaciones, considera como punto de partida que ambos conceptos tienen la misma significación y estima que la pretensión de la autonomía financiera y, por tanto, de la 2 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA corresponsabilidad fiscal, es alcanzar la capacidad de decisión sobre la cuantía de los ingresos y sobre su composición. En este sentido, no se trataría de un concepto absoluto sino relativo, y ambos conceptos, corresponsabilidad y autonomía financiera, pueden alcanzarse en diferentes grados. La segunda interpretación, partiría de la idea de que existe una diferencia cualitativa entre la autonomía financiera y la corresponsabilidad fiscal, de forma, que aquella es un principio constitucional reconocido expresamente en el artículo 156.1 de la C.E. que dice: "Las CC.AA gozaran de autonomía financiera para el desarrollo y ejecución de sus competencias con arreglo a los principios de coordinación con la Hacienda Estatal y de solidaridad entre todos los españoles.", mientras que la corresponsabilidad fiscal no sería más que un instrumento para la consecución de la autonomía financiera. El examen del citado Art. 156.1 pone de manifiesto el carácter instrumental de la autonomía financiera. Así el Profesor Ramallo Massanet refiriéndose a la Hacienda Autonómica dice que ésta se "configura como actividad media de sus competencias finales sustantivas, en lugar de configurarla como competencia ella misma, como se hace con el Estado, el cual si tiene competencia exclusiva sobre la Hacienda General y Deuda del Estado (Art. 149.1.18)"; en definitiva, puede ser considerada como el instrumento o medio para poder llevar a cabo sus competencias. 2.- SOLIDARIDAD INTERTERRITORIAL Y AUTONOMÍA FINANCIERA. La Constitución Española de 1978 reconoce el principio de solidaridad interterritorial y le da especial relevancia a lo largo de su articulado, ligando en todo momento este principio y el de autonomía financiera. Así, la Constitución comienza ligando autonomía y solidaridad cuando en su Art.2 "reconoce y garantiza el derecho a la autonomía y la solidaridad entre las nacionalidades y regiones". Por su parte, el Titulo VIII de nuestra Constitución, en el Art.137, reconoce la autonomía de las CC.AA para la gestión de sus intereses; y en el Art.138, garantiza la realización efectiva del principio de solidaridad. Esta ligazón entre ambos principios se detecta, igualmente, con carácter específico en los aspectos financieros, cuando el transcrito Art.156.1 hace especial mención de la solidaridad al reconocer el principio de autonomía financiera con dos límites o condicionantes, el principio de coordinación con la Hacienda Estatal y el de solidaridad entre todos los españoles. Es decir, la Constitución pone de manifiesto la estrecha ligazón entre ambos principios, ya que cada vez que referencia a la autonomía financiera a renglón seguido se preocupa de contrabalancearla con el principio de solidaridad. Finalmente, el Art.158 en sus dos apartados regula las asignaciones de nivelación de servicios y el FCI, cuya finalidad es hacer efectivo el principio de solidaridad. La anterior adscripción del FCI a hacer efectivo el principio de solidaridad no quiere decir, en modo alguno, que con él quede terminada la intervención de este principio en la financiación autonómica; la solidaridad debe de impregnar cada uno de los instrumentos utilizados, además de servir como elemento de mediación entre los principios de Unidad y de Autonomía. Así en la Sentencia 135/1992 del Tribunal Constitucional se reconoce en el Fundamento Jurídico 7º: 1º) Que es un factor de equilibrio entre la unidad de la Nación Española y la autonomía de las nacionalidades y regiones. 3 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA 2º) Que tiene un indudable aspecto financiero al servir de contrapeso a la autonomía financiera en el artículo 156.1; en este aspecto podríamos hablar de solidaridad financiera. 3º) Dispone de un instrumento específico cuya finalidad es corregir los desequilibrios económicos territoriales que es el Fondo de Compensación Interterritorial. Con todo ello se pone de manifiesto que resulta imprescindible la consideración conjunta de solidaridad y autonomía. Incluso podría ampliarse esta consideración a la coordinación con la Hacienda del Estado, aunque en este momento no constituye parte del análisis que se está realizando. Podríamos dar un paso más y asegurar que la Constitución reconoce los principios de autonomía y solidaridad, pero lo que está reclamando es una autonomía solidaria. Después de todo lo expuesto, resulta evidente que cualquier modificación que se desee introducir en los componentes y en la normativa sobre la que se basa el Método para la aplicación del Sistema de Financiación de las Comunidades Autónomas para el quinquenio 1992-1996 debía haberse llevado a cabo con una consideración conjunta de todos sus componentes y del conjunto de relaciones que existen entre ellos, fundamentalmente, para el caso que nos ocupa, entre autonomía y solidaridad. La Constitución y la LOFCA de 1980, antes de la modificación de 1996, dedican mayor interés al desarrollo de la autonomía del gasto que a la del ingreso. La propia Memoria de la LOFCA hace especial hincapié en la materia, al considerar que con los instrumentos financieros que se ponen a disposición de las CC.AA, cada una de ellas tiene margen suficiente para elegir el grado de autonomía financiera en los ingresos que considere más conveniente a sus intereses. Hay que destacar que el conjunto de los tributos actualmente cedidos apenas alcanza el 20% de la financiación de los servicios transferidos. Las anteriores reflexiones ponen de relieve que en el momento de aprobación de la LOFCA existía otra valoración de la autonomía financiera dentro del sistema de financiación autonómica y, desde luego, se atribuía mayor importancia a conseguir un alto grado de solidaridad que al diseño de un sistema tributario propio de las CC.AA. Incluso puede afirmarse que la LOFCA estima poco conveniente tal circunstancia, a la vista de sus consideraciones sobre la atribución de la financiación ligada a la recaudación territorializada de los impuestos estatales. Así, su Exposición de Motivos dice: "El margen de amplitud que el presente proyecto de Ley ofrece por la forma en que se articulan los recursos, permite graduar, a voluntad de cada Comunidad Autónoma, la dosis de autonomía financiera deseada en cada momento según sean sus particulares deseos y situación. Con ello se asegura también que el tránsito desde el actual sistema de financiación pública centralizada a través de la Hacienda estatal, hasta un esquema de financiación múltiple, constituye un proceso en el tiempo que tiene idénticas posibilidades finales para todos, pero estas pueden alcanzarse con ritmos diferentes decididos en cada caso por sus protagonistas." La situación actual, en este aspecto, queda reflejada por los 799.771,1 millones de pesetas que representa la recaudación normativa de los Tributos Cedidos y Tasas frente a los 4.051.335,7 millones de pesetas a que se eleva la financiación de los servicios transferidos. Por tanto, únicamente un 19,7% de la financiación autonómica procede de figuras gestionadas por las CC.AA; tal vez un 21% o un 22%, si la Comunidad Autónoma de Madrid accediera al resto de los tributos que le quedan por ceder. En cualquier caso, la situación no varía esencialmente. La concepción que la LOFCA tenía, antes de su modificación por la Ley Orgánica 3/1996, de 27 de diciembre, de una autonomía financiera suficiente está compuesta por ese 21% por ciento más el rendimiento de los instrumentos que quedan por utilizar, tales podrían ser:el IVA en fase minorista y los impuestos especiales sobre el consumo en fase minorista. 4 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA Cualquiera de las figuras impositivas a que se refieren los dos apartados anteriores precisan modificaciones tributarias aunque no de la transcendencia de la recientemente experimentada por el IRPF. 3.- FIGURAS IMPOSITIVAS DE POSIBLE CESIÓN. Tradicionalmente, las figuras impositivas del sistema tributario se recogen en dos bloques de imposición, directa e indirecta. El análisis del conjunto de figuras tributarias para encontrar aquellas con suficiente capacidad recaudadora que no introduzcan distorsiones en la financiación autonómica, o que sean tales que puedan ser corregidas fácilmente y sin gran coste para la Hacienda del Estado, nos conduce, en una primera aproximación, a exigir que tales figuras den lugar a una recaudación que esté conectada fuertemente con lo que pagan los residentes en las respectivas CC.AA. El “Informe sobre el actual Sistema de Financiación Autonómica y sus problemas”, realizado por encargo del Consejo de Política Fiscal y Financiera por un Grupo de Estudio constituido por cuatro expertos en financiación autonómica, realiza en su "Segunda Parte" un análisis de las características que deben reunir las figuras tributarias susceptibles de integrar un sistema tributario autonómico; los denominan Tributos Compartidos y los criterios de selección son: - Potencia y estabilidad recaudatoria. - No trasladables. - Generadores de patrones distributivos alternativos. - Administración asequible. Si se da por supuesto la imposibilidad de retrotraer la cesión de las figuras hoy cedidas a las CC.AA, teníamos en el sistema impositivo estatal cuatro grupos de figuras susceptibles de ser cedidas: a) El Impuesto sobre la Renta de las Personas Físicas. b) El Impuesto sobre Sociedades. c) El Impuesto sobre el Valor Añadido. d) Los Impuestos Especiales. Según los citados autores, la aplicación de los anteriores criterios, pone de manifiesto que ninguno de los impuestos es de fácil gestión y que respecto al resto de los criterios es positiva la respuesta en el IRPF y en el IVA minoristas, pero no en la fase de fabricantes y mayoristas. En cuanto a los II.EE su consideración es diferente, dado que el artículo 11 de la LOFCA establece que son susceptible de cesión: "Los impuestos sobre consumos específicos en su fase minorista, salvo los recaudados mediante monopolios fiscales". En primer lugar, hay que considerar desaparecida la limitación de "excepto los recaudados mediante monopolios fiscales" al haber desaparecido estos, pero hay que tener en cuenta que en nuestra normativa sobre los impuestos especiales no existe fase minorista al tratarse de impuestos sobre la fabricación, tales como: - El I.E. sobre Bebidas Alcohólicas, con cuatro componentes. - El I.E. sobre las Labores del Tabaco. - El I.E. sobre Hidrocarburos. 5 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA Tampoco existe fase minorista en el I.E. sobre determinados Medios de Transporte aunque realmente se trata de una figura impositiva que parece diseñada para ser cedida a las CC.AA, ya que se encuentra perfectamente territorializada. Una consideración de las otras seis figuras que componen los II.EE, obliga a hacer a su vez otra distinción entre ellas. Tanto el I.E. sobre las Labores del Tabaco como el I.E. sobre Hidrocarburos resultan de gestión sencilla por tener un número muy reducido de sujetos pasivos. Además, y aunque se trata de impuestos de fabricación, los sistemas de distribución empleados identifican de forma perfecta las cantidades vendidas en cada Comunidad Autónoma de cada tipo de mercancía y, por lo tanto, permitan distribuir la recaudación de forma muy fácil en función del consumo. En cuanto al I.E sobre Bebidas Alcohólicas, en sus cuatro componentes, puede resultar de mayor dificultad fijar los puntos de conexión u otros criterios de distribución, ya que el número de sujetos pasivos, con la actual normativa, es considerablemente superior y no existe un conocimiento del consumo con la precisión de los otros dos impuestos especiales. 4.- ANÁLISIS DE LA IMPOSICIÓN SOBRE LA RENTA La imposición sobre la renta debe basarse sobre alguna o sobre las dos figuras que el sistema tributario estatal tiene establecidas, el IRPF y el Impuesto sobre Sociedades para la renta de las personas jurídicas. Respecto al Impuesto sobre Sociedades hay que destacar su dificultad para adscribirlo a la Hacienda Autonómica. Como el Libro Blanco pone de manifiesto, aparte de cierta potencia recaudatoria no cumple ningún requisito más; los puntos de conexión carecen de racionalidad y cualquiera que sea el que se elija incrementa considerablemente la presión fiscal indirecta, encontrándose dificultades permanentes para la gestión de una figura de estas características. Las razones anteriores, unidas a la distribución sumamente irregular de su rendimiento, no hacen del Impuesto sobre Sociedades un impuesto apropiado para que pueda ser objeto de cesión a las Comunidades Autónomas. Por su parte, el IRPF también tiene serias dificultades para su adscripción a la Hacienda Autonómica, aunque goza de ventajas importantes. Entre estas ventajas se encuentran su gran capacidad recaudadora y, en este sentido, es la figura más importante del sistema impositivo estatal; no es trasladable y, desde luego, admite una gran amplitud de patrones distributivos ya que las CC.AA pueden recurrir a él con distintas intensidades. Sin embargo, y a pesar de estas ventajas aludidas, es necesario sopesar ciertas características del Impuesto que obligan a su tratamiento con ciertas cautelas. El IRPF es un impuesto sintético de carácter progresivo y cuya recaudación es la más importante del sistema impositivo. Si un Gobierno debe realizar una política de redistribución de rentas, no cabe duda que esta figura impositiva es la más adecuada; si su escala de tipos de gravamen y sus deducciones y desgravaciones tienen una finalidad relacionada con la mencionada redistribución de rentas o el desarrollo económico, no resulta un instrumento adecuado para ser utilizado por un grupo de Administraciones a las cuales no les resulta posible dar cumplimiento a esos objetivos. El carácter progresivo de esta figura tributaria añade nuevas dificultades. Su característica esencial es que la recaudación se incrementará en mayor porcentaje que lo haga la renta en igualdad de condiciones. Este "céteris paribus" tiene dos aspectos distintos. Uno primero, relativo a la normativa del Impuesto; naturalmente, la normativa condicionará el rendimiento. Un segundo aspecto, hace referencia al grado de fraude fiscal existente, aunque no existe fundamento alguno de carácter estadístico, o estudios serios que 6 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA puedan hacer pensar que para un mismo tipo de rentas existe más fraude en unas regiones de España que en otras. Por tanto, es necesario mantener que se trata de un impuesto progresivo que crecerá más que proporcionalmente a como lo hagan las rentas de las distintas CC.AA. No obstante, estas conclusiones sobre la imposición directa están fundadas en la creencia de que se cede el IRPF con la parte de progresividad correspondiente. Sin embargo, no necesariamente tiene porque ser así. El Grupo de Estudio redactor del Libro Blanco considera conveniente la cesión de una fracción del IRPF con las características de un impuesto proporcional, es decir atribuyendo un cierto número de puntos de la Tarifa del Impuesto a las CC.AA, quedando la totalidad de la progresividad en manos del Estado. 5.- ANÁLISIS DE LA IMPOSICIÓN SOBRE EL CONSUMO En cuanto a los impuestos sobre el consumo, es también evidente que si no se modifica la normativa y el fraude no se reduce de forma importante, su recaudación variará conforme lo hagan los gastos de consumo según criterios diferentes; la recaudación procedente del consumo general sometido al IVA, crecerá conforme lo hagan los gastos de consumo, ponderados por los tipos impositivos a que se encuentren sujetos; la recaudación procedente de los impuestos sobre consumos específicos, según varíen los gastos específicos sometidos a los diferentes tipos de imposición. Es indudable que los gastos de consumo, en una situación normal, tenderán a crecer como lo haga el PIB o ligeramente por debajo, debido a que una mayor renta inducirá un crecimiento del ahorro más que proporcional aunque, ciertamente, se pueden producir circunstancias especiales que favorezcan o reduzcan el ahorro y, viceversa, el gasto. Naturalmente, sobre estas modificaciones se superpondrán las modificaciones introducidas en los tipos impositivos. Sobre estas posibles modificaciones es necesario hacer algunas consideraciones. En el caso del IRPF existe una fuerte presión que intenta crear una corriente de opinión de carácter individualista y conservador que pretende minorar la progresividad del Impuesto, tendencia en cierto modo patrocinada por el propio Gobierno. Por tanto, resulta altamente probable que en breve espacio de tiempo, el necesario para clarificar la situación para la entrada en la moneda única, se produzca una reducción de la tributación de renta; por el contrario, de acuerdo con la misma tendencia anterior y para compensar la rebaja de la imposición directa, se tenderá a subir la tributación indirecta. Por tanto, una consecuencia inmediata será que el crecimiento nominal del PIB debe dar lugar a un crecimiento más que proporcional del IRPF y a un crecimiento equivalente o ligeramente inferior de los impuestos sobre el consumo y que sobre esas tendencias deberán sobreponerse las modificaciones normativas que se produzcan. 6.- CRITERIO DE EQUIDAD. En el apartado anterior se han expuesto las figuras impositivas que podrían ser objeto de cesión para incrementar la autonomía financiera y por tanto la responsabilidad fiscal de las CC.AA; en anteriores apartados expusimos las razones que avalaban la consideración de que era imposible modificar criterios de autonomía financiera sin introducir modificaciones en los de solidaridad. Ello además es congruente con el propio concepto de sistema, que estaría integrado por un conjunto de acciones e instrumentos que persiguen uno o varios objetivos y, asimismo, por el conjunto de relaciones existentes entre unos y otros, de tal forma que la modificación, supresión o introducción de uno o varios de los objetivos o instrumentos obliga a modificar el resto. La sustitución de la participación en el conjunto de los ingresos tributarios del Estado por participaciones territorializadas de algunos de esos 7 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA mismos tributos o por la cesión de algunas de esas figuras tributarias obliga a modificar, a su vez, los elementos de solidaridad del sistema. El Sistema de Financiación se inicia con la aplicación de un criterio de equidad para la cuantificación de las necesidades financieras de cada Comunidad Autónoma en atención a su nivel competencial. La determinación de este criterio de equidad es imprescindible para la concreción de los patrones redistributivos del Sistema. Los autores del Libro Blanco destacan esta idea definiendo el criterio de equidad como aquel que ha de permitirnos derivar el patrón redistributivo deseable, el que se pretende alcanzar y sólo contando con esta referencia podremos instrumentar las políticas redistributivas más adecuadas y conocer sus consecuencias. Aunque ya se ha apuntado anteriormente, es bueno incidir en la idea de que estamos hablando de la solidaridad del Sistema de Financiación y que esto no implica que el Estado no pueda hacer efectivo este principio con otras actuaciones, como es el FCI, que no pertenece al Sistema, aunque esté íntimamente relacionado con él. La última vez que el CPFF aprobó unos criterios con esta finalidad fue para el anterior quinquenio de 1992-1996. Para el sistema actual se ha limitado a dar por buena la estimación realizada para el anterior quinquenio y añadirle el coste efectivo de las transferencias de servicios realizadas a lo largo de dicho quinquenio. En el Acuerdo del CPFF de 20 de enero de 1992 el criterio de equidad estuvo formado por dos conjuntos de variables. Uno primero, constituido por cinco variables distributivas: población, superficie, dispersión, insularidad y unidades administrativas, que en todo caso aportaban recursos a las CC.AA según los valores de esas variables. Un segundo conjunto estuvo formado por dos variables redistributivas: pobreza relativa y esfuerzo fiscal; son variables de suma cero que constituyen una perecuación horizontal al detraer recursos de unas Comunidades para entregarlo a otras. Algunas de las variables enumeradas no tienen valores permanentes a lo largo del tiempo, para algunas la variación es muy pequeña, pero otras tienen modificaciones sensibles. Entre las constantes están la superficie, la insularidad y las unidades administrativas (provincias o islas). La dispersión puede ser variable pero de escasa entidad y, finalmente, tienen valores claramente diferentes las otras tres: población, esfuerzo fiscal y pobreza relativa. Las consecuencias de la variación de los valores del criterio de equidad deben recogerse con cierta periodicidad, precisamente para que siga siendo criterio de equidad. El incumplimiento de este requisito constituye una grave falta del nuevo sistema aprobado para este quinquenio, por tratarse precisamente de falta de equidad en la determinación de la financiación inicial, el "cuanto" no se ajusta en su cuantificación a criterios racionales de equidad. 7.-POSIBLES FUENTES DE RECURSOS PARA CUBRIR LA FINANCIACIÓN INICIAL. Los posibles recursos que se pueden utilizar para cubrir la financiación inicial o Financiación Fuera Fondo de las CC.AA en el año base, que viene determinada y cuantificada por la aplicación del criterio de equidad deseado, serán todos los previstos en la LOFCA. Así, los actuales tributos cedidos se podrán ampliar con aquellos que son susceptibles de cesión, se incluirán las participaciones territorializadas y, desde luego, se mantendrá la PIE. En consecuencia, en una propuesta alternativa los recursos de las haciendas autonómicas se pueden desglosar en los siguientes grupos: 1º) Las Tasas y los tributos actualmente cedidos: a) El Impuesto sobre el Patrimonio. b) El Impuesto sobre Sucesiones y Donaciones. 8 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA c) El I. sobre Transmisiones Patrimoniales. d) El I. sobre Actos Jurídicos Documentados. e) Las Tasas sobre el Juego. 2º) La participación territorializada del rendimiento del Impuesto sobre la Renta de las personas Físicas. 3º) La cesión o participación territorializada del rendimiento de los Impuestos Especiales siguientes: a) Sobre Determinados Medios de Transporte. b) Sobre las Labores del Tabaco. c) Sobre Hidrocarburos. 5º) La participación territorializada del IVA. 6º) La participación territorializada en el rendimiento financiero del Organismos Estatales, como es la Organismo Nacional de Loterías y Apuestas del Estado (ONLAE). 7º) La participación en los ingresos tributarios del Estado. Con este conjunto de recursos las CC.AA pueden alcanzar grados de autonomía financiera muy semejantes e, incluso, puede quedar margen para una posible inclusión de la financiación sanitaria en el sistema LOFCA previsible a corto plazo, ya que la sanidad se financia casi en un 95% a través de impuestos y, por tanto, ha perdido su financiación específica vía Cuotas de la Seguridad Social. En el Método para el quinquenio 1992-1996 la evolución de la PIE se realizaba conforme lo hacían los ingresos impositivos del Estado ampliados con las Cuotas de la Seguridad Social y al Desempleo, conjunto que, desde el Acuerdo del CPFF que informó favorablemente el Método para el quinquenio 1987-1991, se viene denominando ITAE, iniciales de Ingresos Tributarios Ajustados Estructuralmente; este componente para el ejercicio de 1995, último año de que se disponen datos, es el siguiente: - IRPF............................................................................5.227,5 Miles Millones. - I.Sociedades y otros......................................................1.360,9 Miles Millones. - IVA..............................................................................2.942,1 Miles Millones. - I.E. Tabaco......................................................................381,4 Miles Millones. - I.E. Hidrocarburos........................................................1.286,2 Miles Millones. - I.E.Deter.Medios Trans................................................. ..121,0 Miles Millones. - Resto I. E..................................................................... .....23,0 Miles Millones. Suma Cap.I y II........................................................11.442,1 Miles Millones. - Cuotas S.S. y Desempleo...............................................7.627,5 Miles Millones. Total ITAE..............................................................19.069,6 Miles Millones. Según la restricción inicial contenida en el Cuadro nº1 del Acuerdo del CPFF de 23 de septiembre de 1996 la PIE es de 2.086,5 miles de millones. Dado que el denominador para calcular el porcentaje de participación es el ITAE, es evidente que la participación lo es en el mencionado ITAE. Por tanto, una participación en el ITAE es equivalente a una participación en cada uno de sus componentes del mismo porcentaje; el porcentaje de participación del conjunto de las CC.AA es del: (2.086,5/19.069,6)x100 = 10,941% 9 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA La conclusión inmediata es que si se cedieran al conjunto de las CC.AA el 10,941% de cada uno de los impuestos directos e indirectos y de las cotizaciones a la SS y al Desempleo y al mismo tiempo se les dedujera esa cuantía de la PIE, es evidente que a la Hacienda Estatal le resultaría financieramente indiferente, tanto en el año de la restricción inicial que sería el año base como en la evolución posterior. Sin embargo, en esta situación, las CC.AA tendrían distorsiones motivadas tanto por el diferente grado de evolución de cada uno de los impuestos cedidos como por el diferente grado de autonomía financiera alcanzado por cada una de ellas. Si bien es cierto, que en el supuesto de que las CC.AA se encontraran en una situación de similar nivel competencial sería fácil eliminar el segundo tipo de distorsiones motivadas por el grado dispar de autonomía financiera. Los problemas empiezan a surgir cuando tres partidas de importancia recaudatoria no son susceptible de ser cedidas: - el Impuesto sobre Sociedades, - las Cotizaciones a la Seguridad Social, y - las Cotizaciones al Desempleo. Si se eliminan esas tres partidas, el porcentaje medio de la participación de las Comunidades Autónomas en el resto de la recaudación impositiva es del: (2.086,5/10.181,2) x 100 = 20,49% Sin embargo, la evolución del 20,49% de cada uno de los restantes componentes no sería equivalente a la del ITAE y la Hacienda estatal podría salir beneficiada o perjudicada con el cambio, dependiendo del ritmo de evolución de las tres figuras no susceptibles de cesión. Desde el punto de vista de las CC.AA, existiría el inconveniente derivado del diferente grado de autonomía financiera que conseguirían cada una de ellas, aunque podría solucionarse en gran medida si se decidiera que todas las CC.AA deberían tener, al menos, un cierto porcentaje de su financiación procedente de la participación en los ingresos del Estado, tal vez un porcentaje comprendido entre el 5% y el 10%. Con respecto a la solución al problema planteado sobre el perjuicio o beneficio que este sistema podría conllevar para la Hacienda Estatal, el equilibrio se conseguiría atribuyendo distintos porcentajes de cesión, de tal forma que la variación de esta combinación de porcentajes resultara lo más semejante posible a la variación del ITAE. Las variaciones tendenciales de las principales magnitudes son: FIGURAS 93/97 FIGURAS 93/97 IRPF 1,0738 S.S. y D 1,0726 IVA 1,0840 ITAE 1,0770 I.Espc. 1,1053 VAB. 1,0658 Si se desglosa el apartado de impuestos especiales en las figuras de posible cesión o participación territorializada y el resto, tendríamos el cuadro siguiente: 10 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA FIGURAS 93/97 FIGURAS 93/97 LAB.TABAC 1,1285 HIDROCAR. 1,0668 MATRICUL. 1,0334 RESTO Con objeto de ajustarnos con la mayor exactitud posible a la realidad, se puede determinar el global de la financiación que correspondería a cada una de las CC.AA cuando las del Art.143 de la CE. hayan accedido a las competencias de educación; para ello se aplicarán a los valores de las variables de las CC.AA del Art.143, los coeficientes de cada variable resultantes del modelo aprobado para el quinquenio 1992-1996 y el índice de evolución predominante en dicho período, con lo cual todas las CC.AA tendrán el mismo tratamiento. Resulta inadmisible que a unas CC.AA se les apliquen valores objetivos, las del Art.151, y a las restantes se les pudiera considerar por coste efectivo, de los servicios educativos manteniendo a perpetuidad las irregularidades de la territorialización del gasto en que se haya podido incurrir por la Administración del Estado antes de las transferencias de los servicios. La aplicación del anterior criterio da lugar al Cuadro nº1, adjunto, en el que la financiación global asciende a 3.895.832,2 millones de pesetas y la parte correspondiente a la PIE a 3.096.055,2 millones de pesetas para el año 1996 (Cuadro nº2). Sí a la anterior cifra se le añade los resultados de la aplicación de la variable población según los dados correspondientes a 1 de enero de 1995, la FFF para el año 1996 se elevaría hasta 4.051.335,7 millones de pesetas, y la cuantía de la PIE a 3.251.558,6 millones de pesetas. Dado que las figuras impositivas susceptibles de cesión suman 10.610.700 millones de pesetas de 1996, se llega a la conclusión de que sería necesario ceder el 30,64% de cada una de dichas figuras impositivas, para cubrir la totalidad de la PIE en dicho año. La cesión de un mismo porcentaje para cada uno de los impuestos resulta extremadamente compleja, so pena de que existiese una Administración Tributaria común, situación poco probable a corto plazo. En consecuencia debe fijarse el porcentaje que procedería ceder de cada figura impositiva, de tal forma que su evolución conjunta se aproxime a la del ITAE y por tanto a la neutralidad frente a la Administración del Estado. Una alternativa posible sería: FIGURAS MILLONES % CESIÓN % TOTAL I.E. Tabaco 420,1 100,0 11,83 I.E.Med. Transp. 128,7 100,0 3,63 Part. en IRPF. 1.561,5 30,0 43,99 Part. I.E.Hidrc. 682,4 50,0 19,22 Part. IVA. 539,8 15,0 15,21 ONLAE 217,1 100,0 6,12 TOTAL 3.549,6 100,0 Con la solución propuesta y tomando los índices de crecimiento del cuadro anterior para cada figura impositiva, resultaría un crecimiento medio del 7,69%, mientras que el ITAE crecerá al 7,70%. Se trataría, desde el punto de vista de la Hacienda Estatal, de una buena solución. 11 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA Quedaría por solucionar las diferencias de crecimiento que tendrían lugar entre las propias CC.AA como consecuencia del diferente grado de autonomía atribuible a cada figura impositiva y del diferente crecimiento de cada una de ellas. Estas diferencias tienen un instrumento natural para su corrección que no es otro que la asignación quinquenal de la financiación a través de criterios objetivos, con lo cual cada cinco años se volverían a equilibrar las necesidades de recursos, y complementado con un instrumento de nivelación que mantenga durante el quinquenio el equilibrio que objetivamente se estableció al inicio del mismo. Ese instrumento encargado de mantener el equilibrio a lo largo del quinquenio podría actuar anualmente o en los años segundo y cuarto del quinquenio y debería de hacerlo a través de los valores de las variables que han servido para asignar los recursos, de tal forma que la Comunidad con mayor porcentaje de crecimiento significaría que los valores iniciales de sus variables se han incrementado en esos porcentajes y la alternativa podría ser: a) Equiparar todos los valores. b) Que el resto de los valores no puedan diferir en mas de un cierto porcentaje. Para terminar, en este apartado, apuntar que una segunda alternativa a este modelo de cesión de tributos que se ha planteado podría ser la sustitución del 30% del IRPF con topes, por la cesión de un cierto porcentaje sobre la base imponible, dejando en la Hacienda estatal la totalidad de la progresividad del impuesto y evitando la casi totalidad de las distorsiones que se producen con la aplicación de dicho Modelo. 8.FORMULACIÓN DE DOS MODELOS DE FINANCIACIÓN AUTONÓMICA PARA EL QUINQUENIO 1997-2001 Con este análisis previo realizado, se va a proceder a formular los dos modelos alternativos de financiación autonómica que se han esbozado en el apartado anterior para el quinquenio 1997-2001, considerando como año base 1996: Como operaciones previas a esta formulación y tal y como se ha comentado anteriormente, se ha estimado la FFF del Modelo para el año base 1996, bajo tres consideraciones: 1.- En primer lugar, y para que la aplicación de los Modelos permitan una mayor participación de todas las CC.AA en los nuevos mecanismos financieros, se ha considerado que las CC.AA del Art.143 han asumido las competencias en educación. Bajo este supuesto, la financiación alcanzaría la cifra de 3.895.832,2 millones de pesetas. (Cuadro n°1). 2.- En segundo lugar, y puesto que la variable población es la más dinámica de todas y la que mayor financiación reporta a las CC.AA, se ha procedido a actualizarla con los últimos valores conocidos, a 1 de enero de 1995. En el cuadro n° 2 se observa como esta operación va a suponer, aproximadamente, 155.503,4 millones de pesetas más para las CC.AA. 3.- En tercer y último lugar, se ha procedido a corregir la variable esfuerzo fiscal, reduciéndola en el mismo porcentaje en que las CC.AA van a participar en el IRPF, esto es, en un 30% (Modelo n° 1). De esta forma se evita la redundancia con la que se premia o castiga a las Comunidades por su esfuerzo fiscal en este impuesto. Para el caso en el que se ha sustituido la participación de las Comunidades en el 30% de las cuotas líquidas del IRPF por un 5% en la base imponible, también se ha mantenido esta reducción de la variable esfuerzo fiscal en un 30%, ya que, en términos globales, el 5% de la base imponible equivale aproximadamente al 30% de la cuota líquida. En el Cuadro n° 2 se observa como esta operación no va a restar ni a inyectar recursos al Sistema, ya que se trata de una variable redistributiva o 12 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA de suma cero. Lo que sí supondrá será una alteración de las cantidades que redistribuye, positiva o negativamente, cada Comunidad Autónoma. Con estos supuestos, en el Modelo nº1 (Cuadro nº 4), los mecanismos financieros que vendrían a cubrir la financiación inicial en el año base 1996 serían los siguientes: 1º) Las Tasas y los tributos actualmente cedidos: a) El Impuesto sobre el Patrimonio. b) El Impuesto sobre Sucesiones y Donaciones. c) El I. sobre Transmisiones Patrimoniales. d) El I. sobre Actos Jurídicos Documentados. e) Las Tasas sobre el Juego. 2º) La atribución del 30% del rendimiento territorializado del Impuesto sobre la Renta de las personas Físicas con topes. 3º) La cesión del rendimiento territorializado de los Impuestos Especiales siguientes: a) Sobre Determinados Medios de Transporte. b) Sobre las Labores del Tabaco. 4º) La participación territorializada de un 75% del rendimiento del Impuesto Especial de Hidrocarburos. Hay que señalar que hemos elevado la participación de este impuesto de un 50%, tal y como resultaba del análisis del apartado anterior que debía ser el porcentaje de participación para que junto con el resto de los tributos resultara un modelo de corresponsabilidad fiscal más o menos neutral para la Hacienda del Estado, a un 75% con la intención de aproximar aquellas CC.AA que tienen un menor grado de autonomía financiera al nivel medio. 5º) La participación territorializada del 15% del rendimiento del IVA. 6º) La participación territorializada en el rendimiento financiero del Organismo Nacional de Loterías y Apuestas del Estado (ONLAE). 7º) La participación en los ingresos tributarios del Estado. El Modelo nº2 (Cuadro nº 5) formulado coincidiría con el anterior, pero se sustituiría la atribución del 30% del rendimiento territorializado del IRPF con topes, por la atribución de un 5% sobre la base imponible territorializada del mismo. Básicamente, la diferencia fundamental entre ambos modelos estriba en que en el primero de ellos se atribuye a las CC.AA un 30% de la progresividad del IRPF con topes mientras que en el segundo de ellos, aún cuando cuantitativamente se atribuye una cantidad semejante al 30% de la cuota líquida, la progresividad del impuesto queda en manos del Estado. Por lo demás, los dos modelos son básicamente iguales, y en ambos se ha considerado la cesión o participación territorializada en todos los tributos susceptibles de cesión. Se ha supuesto que cada Comunidad Autónoma va participando en los impuestos sucesivamente, de manera que si después de la participación en el IRPF dispone de resto suficiente, asumirá el IE sobre determinados Medios de Transporte y así, sucesivamente, y por el orden que aparece en los cuadros, es decir: IRPF, Medios de Transporte, Tabacos, Hidrocarburos, IVA y por último, la participación en el ONLAE. 13 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA Se observa como todas las CC.AA, participan tanto del 30% de la Cuota líquida del IRPF, en el Modelo nº1, como del 5% de la Base imponible de este impuesto, en el Modelo nº2, y de la cesión del IE sobre Determinados Medios de Transporte. Sin embargo, en el resto de los mecanismos financieros algunas CC.AA no participan, como es el caso de Cataluña, en el Modelo nº1, que no participa en Tabacos, Hidrocarburos y ONLAE o el caso de Madrid, en el Modelo nº2, que no participa en Hidrocarburos, IVA y ONLAE. En ambos modelos existirá una partida residual constituida por la PIE, que será la que alcanzará el criterio de equidad subyacente en el Modelo y que venía dado, como se comentó anteriormente, por el juego de variables y ponderaciones atribuidas por el Modelo aplicable en el quinquenio 1992-1996. De esta manera, para el año base 1996, los modelos son neutrales desde el punto de vista cuantitativo y a las CC.AA les resulta indiferente, la aplicación de uno de estos modelos planteados, o de cualquier otro. Sin embargo, cualitativamente la adopción de un determinado modelo de financiación no es indiferente, ni siquiera en el año base, ya que los grados de autonomía financiera alcanzados dependerán de la combinación elegida entre subvenciones procedentes del Estado e ingresos tributarios y, dentro de estos últimos, de la combinación que se haga de los distintas figuras y de sus pesos en el Sistema. Así, en los Modelos n°1 y n°2, y en términos globales, el grado de autonomía financiera es bastante mayor, un 86,68% y un 89,40% respectivamente, que la conseguida en un Sistema en el que los únicos elementos que proporcionen autonomía financiera sean los actuales tributos cedidos y las tasas (Modelo de 1992), que no alcanza un 20%. Es decir, se produce una sustitución drástica de las transferencias procedentes del Estado a favor de un incremento en participaciones territorializadas. Sin embargo, también es cierto que este mayor grado de autonomía financiera, se consigue de forma bastante desigual de unas CC.AA. Mientras que en el Modelo de 1992, la menor autonomía financiera estaba más igualitariamente distribuida, con una desviación estándar de 5,81, en los nuevos modelos la mayor autonomía financiera está mucho más desigualitariamente distribuida, con desviaciones estándares de 10,02 y el 8,72 respectivamente. En este sentido, se observa como en el Modelo nº1 algunas CC.AA como Madrid, Cataluña, Cantabria, Castilla y León y Valencia consiguen una autonomía superior al 95% y, por tanto, un peso de la PIE inferior al 5%; y otras Comunidades como Extremadura y Andalucía no alcanzan el 80% de autonomía financiera, a pesar de que estas Comunidades han participado en un 75% del Impuesto sobre Hidrocarburos. En el Modelo nº2 las diferencias entre CC.AA se acortan. Mención aparte merece la Comunidad Autónoma de Canarias, que posee un régimen financiero especial, por el cual goza de competencias impositivas en el ámbito del IVA e impuestos especiales al no ser aplicación en su territorio el esquema de armonización europea. Es una especie de concierto impositivo, pero sin cupo, por lo que hay que hacer caso omiso a los porcentaje de autonomía financiera que resultan de los cuadros adjuntos, ya que no son representativos de la realidad financiera canaria. Por este motivo, y para evitar distorsiones, esta Comunidad se ha excluido para el cáculo de la medida de dispersión. En el Modelo nº 1, además, se han introducido unos topes mínimos y máximos a la evolución de la participación territorializada por IRPF, tal y como se definieron en el "Procedimiento para la Aplicación de la corresponsabilidad fiscal en el sistema de Financiación de las Comunidades Autónomas" para el ejercicio 1995, según el cual la ganancia adicional que cada Comunidad Autónoma obtenga por aplicación de la participación territorializada del IRPF, no podrá ser inferior ni superior, respectivamente, al 0,5% ó 2% de su FFF teórica para dicho ejercicio. 14 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA Para conocer los efectos de los dos modelos a lo largo del quinquenio, se han hecho funcionar de manera que los tributos cedidos y las tasas evolucionan normativamente a la misma tasa que la PIE y para el resto de los mecanismos financieros se ha tomado las estimaciones que hemos realizado sobre la evolución real que los mismos experimentarán para el quinquenio 1997-2001. La estimación del índice de evolución, ITAE, se ha realizado tomando en consideración las declaraciones realizadas por el propio Gobierno, según el cual se va asistir en los próximos años a una reducción del IRPF y, por tanto, del ITAE que va a evolucionar a tasas muy similares a como lo haga el PIB nominal. Bajo estas premisas, la tasa de evolución que se ha aplicado para el año 2001 ha sido de un 1,349593. Los financiación, y su desglose por mecanismos financieros, para el año 2001 resultante de la aplicación de los dos modelos se recoge en los cuadros nº6 y nº7. 9.- EFECTOS SOBRE LA SOLIDARIDAD DEL SISTEMA Como ya se explicó anteriormente, la solidaridad del Sistema viene dada por el criterio de equidad esbozado en el artículo 13 de LOFCA, y precisado en el Acuerdo del Consejo de Política Fiscal y Financiera de 20 de enero de 1992. Los efectos que sobre la solidaridad del Sistema tiene un cambio en los criterios de autonomía y corresponsabilidad fiscal se concretan en una alteración de la distribución de la financiación que las Comunidades obtienen del Sistema pactado en 1992, y por el cual se consensuó un determinado grado de diferencias en la financiación per cápita que cada Comunidad Autónoma percibiría; diferencias que venían a poner de manifiesto las diferentes necesidades de financiación de las CC.AA para que, a igualdad de esfuerzo fiscal, pudiesen prestar el mismo nivel de servicios públicos. La sustitución de la participación en los ingresos del Estado, por participaciones territorializadas en los tributos, provocan que la financiación adicional o ganancia global que las CC.AA obtienen por la aplicación de ambos Modelos se distribuya conforme a criterios radicalmente diferentes al criterio de equidad. Así, la financiación per cápita adicional resultante del Modelo nº1, posee una dispersión entre CC.AA de 1.043,1 pesetas, y la del Modelo nº2, de 1.904,3 pesetas. Hay que tener en cuenta, que en este análisis se han establecido unos topes mínimos y máximos al rendimiento del 30% del IRPF atribuido a las CC.AA. Es decir, se ha limitado considerablemente el grado de progresividad que pasa a manos de las CC.AA. En este sentido, las diferencias de financiación que se produzcan entre unas Comunidades y otras van estar comprendidas en un intervalo de un 2,5% de la financiación teórica para dicho ejercicio. Si estos límites no operasen, caso de la reciente cesión del IRPF realizada a las Comunidades Autónomas, el grado de dispersión o de reparto de la ganancia adicional del Sistema respecto a lo pactado en 1992, sería considerablemente mayor. Así , en el supuesto que se eliminasen los topes mínimos y máximos, la dispersión de las financiaciones adicionales per cápita se elevaría a 2.113,2 pesetas. Muy significativa resulta ver la proporción de ganancia adicional que percibe la Comunidad más beneficiada respecto a la menos beneficiada. Así, en el Modelo nº1 la Comunidad que más pesetas adicionales por habitante percibe, obtiene 5,88 pesetas por cada 1 pesetas de más que recibe la Comunidad menos beneficiada; en el Modelo nº2 y sin tener en cuenta las CC.AA que pierden respecto al Modelo de 1992, la Comunidad más beneficiada percibe 5,64 pesetas más por persona por cada 1 pesetas más por persona que percibe la menos beneficiada; y, por último, en el supuesto de que 15 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA eliminásemos los topes a la participación en el 30% del IRPF, la Comunidad más beneficiada percibiría 211,5 pesetas más por persona, por cada 1 peseta de más por persona que percibiese la Comunidad menos beneficiada. 10.- CONCLUSIONES Con el análisis realizado en esta Ponencia, en el que se han simulado dos Modelos de corresponsabilidad muy similares, y tomando como punto de partida el grado de solidaridad establecido en el Sistema a través del criterio de equidad contenido en el artículo 13 de la LOFCA, podemos extraer las siguientes conclusiones: 1.- Es imposible introducir modificaciones en los criterios que determinan la autonomía financiera del Sistema sin afectar a los criterios de solidaridad subyacentes en el Modelo de Financiación Autonómica. 2.- Mantener la situación de equilibrio entre el grado de autonomía financiera y solidaridad pactados por las distintas partes supone acompañar los nuevos instrumentos de corresponsabilidad fiscal con medidas que mantengan el grado de solidaridad del Sistema, que viene dado por la combinación de variables y ponderaciones que miden las necesidades de servicios públicos de los ciudadanos 3.- En términos generales, un determinado modelo de corresponsabilidad fiscal que incremente considerablemente el grado de autonomía financiera de las CC.AA y, en consiguiente, reduzca las participaciones no territorializadas de éstas en los Impuestos del Estado, va a dejar reducido el criterio de equidad, medido a través de la PIE, a proporciones ridículas, frente a los ingresos que las Comunidades autónomas van a obtener vía participaciones territorializadas, que no responden a ningún criterio de equidad ni, por tanto, de solidaridad interterritorial. 4.- Consecuencia de lo anterior es que la ganancia adicional que un nuevo Sistema va a tener respecto al de 1992, va a estar desigualmente distribuida, ya que dicha distribución no se rige por criterios de equidad. 5.- Además ,esta “injusta” distribución de la ganancia será todavía más dispar en modelos de corresponsabilidad fiscal basados en impuestos progresivos, en los cuales la recaudación crece a mayor ritmo que la base imponible, que en impuestos proporcionales. Cuánto más progresivo sea el impuesto y mayor porcentaje del mismo se atribuya a las CC.AA, mayores serán las diferencias de financiación entre unas CC.AA y otras. En líneas generales, se han esbozado las consecuencias, que puede acarrear el cambio en los criterios de autonomía financiera sobre la solidaridad del Sistema de Financiación. Las líneas de estudio, en este tema no están agotadas con el contenido de esta Ponencia, sino que quedan abiertas otras cuestiones tan interesantes de abordar, como es el diseño del mecanismo nivelador que actuando a lo largo de quinquenio pueda restablecer el criterio de equidad alterado por un nuevo modelo de corresponsabilidad fiscal. Nosotros esperamos acometer en breve esta tarea para poder presentarlo en los distintos foros que sobre el Sistema de Financiación Autonómica se organicen.. BIBLIOGRAFÍA * “Acuerdo de 20 de enero de 1992 del Consejo de Política Fiscal y Financiera sobre el Sistema de Financiación Autonómica en el período 1992-1996”. * “Acuerdo de 23 de septiembre de 1996 del Consejo de Política Fiscal y Financiera sobre el Sistema de Financiación de las Comunidades Autónomas para el quinquenio 1997-2001”. 16 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA * Informe sobre el Actual Sistema de Financiación Autonómica y sus problemas, C. Monasterio, F.Pérez, J.V. Sevilla y J. Solé. * Informe sobre la financiación de las Comunidades Autónomas, Dirección General de Coordinación con las Haciendas Territoriales. M.E.H. * Recaudación y estadísticas de la Reforma Tributaria (1985-95), Dirección General de Tributos. M.E.H. * Bases para la Modificación del Sistema de Financiación Autonómica. Comunidad Autónoma de Andalucía. 17 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO Nº 1 DETERMINACIÓN DE LA FINANCIACIÓN FUERA FONDO POR EL MÉTODO DEL QUINQUENIO 1992-1996 (Supuesto: Comunidades Autónomas art.143 con competencias en Educación) AÑOS 1990 Y 1996 VARIABLES DISTRIBUTIVAS Comunidad Autónoma Población Superficie Unidades Administrativ as Dispersión Andalucía 443.754,5 24.546,4 1.757,2 680,6 Canarias 95.025,6 2.037,0 1.269,1 241,8 Cataluña 388.283,8 8.981,2 976,2 Galicia 182.161,9 8.279,1 976,2 Valencia 244.338,5 6.555,1 781,0 273,3 1.353.564,3 50.398,8 5.759,8 8.639,8 Aragón 78.870,1 13.402,8 781,0 Asturias 73.307,5 2.971,7 390,5 Baleares 44.008,6 1.410,3 683,4 60,0 Cantabria 34.122,7 1.487,7 390,5 205,2 Castilla y León 170.510,5 26.494,3 1.952,5 1.302,4 Castilla-La Mancha 110.808,1 22.285,5 1.171,5 Total art. 151 Extremadura VARIABLES REDISTRIBUTIVAS Insularidad TOTAL Pobreza Relativa Esfuerzo Fiscal TOTAL (cifras en milones de pesetas) Ajustes F.F.F F.F.F 1990 1996 470.738,7 25.498,4 -8.537,2 487.699,9 0,0 487.699,9 753.939,6 120.173,0 -408,9 -1.915,6 117.848,5 1.298,5 119.147,0 187.650,0 781,8 399.023,0 -23.068,6 6.961,7 382.916,1 10.589,4 393.505,5 602.628,2 6.662,3 198.079,5 10.306,3 -3.145,2 205.240,6 0,0 205.240,6 311.112,0 251.947,9 -1.623,6 -5.988,9 244.335,4 -7.170,8 237.164,6 362.614,2 1.439.962,1 10.703,6 -12.625,2 1.438.040,5 4.717,1 1.442.757,6 2.217.944,0 324,5 93.378,4 -1.995,0 294,6 91.678,0 1.606,2 93.284,2 143.070,9 1.490,6 78.160,3 158,1 95,5 78.413,9 -205,9 78.208,0 120.433,8 52.941,5 -3.943,9 -1.000,1 47.997,5 -780,6 47.216,9 72.693,2 36.206,1 295,2 276,9 36.778,2 0,0 36.778,2 56.611,7 200.259,6 2.873,2 -3.042,3 200.090,5 1.999,8 202.090,3 309.924,0 348,6 134.613,7 3.960,3 -4.731,4 133.842,6 0,0 133.842,6 205.116,6 21.599,4 21.599,4 6.779,2 72.831,1 11.701,7 585,7 133,8 85.252,3 6.369,7 -2.318,6 89.303,4 1.049,1 90.352,5 138.333,9 Madrid 313.587,3 2.248,8 390,5 164,0 316.390,6 -18.440,0 26.125,1 324.075,7 0,0 324.075,7 499.712,6 Murcia 65.762,5 3.183,2 390,5 205,0 69.541,3 601,8 -2.755,6 67.387,5 0,0 67.387,5 103.946,5 La Rioja 16.917,7 1.415,9 390,5 54,2 18.778,4 -583,0 -318,9 17.876,5 342,6 18.219,1 28.045,1 980.726,1 86.602,0 7.126,6 4.288,4 6.779,2 1.085.522,2 -10.703,6 12.625,2 1.087.443,8 4.011,2 1.091.455,0 1.677.888,2 2.334.290,3 137.000,8 12.886,4 12.928,2 28.378,6 2.525.484,3 0,0 0,0 2.525.484,3 8.728,3 2.534.212,6 3.895.832,2 Total art. 143 Total Territorio Común Indice Evolución 1996/1990: PIB 1996/1990 1,4765865 Nota. La F.F.F de 1996 incluye el coste de los servicios transferidos en el período 1992-1995. Fuentes: Consejo de Política Fiscal y Financiera, INE y elaboración propia. 18 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA &8$'521 RESTRICCIÓN FINANCIERA INICIAL EN EL AÑO BASE 1996 PARA EL NUEVO SISTEMA (Supuesto: Comunidades Autónomas art.143 con competencias en Educación) (Cifras en millones de pesetas) Comunidad Autónoma PIE (1) Tributos Cedidos (2) Tasas (3) Actualización Total Variable FFF Población (4)=(1)+(2)+(3) Corrección Variable Esfuerzo Fiscal F.F.F Valoración 1996 Andalucía 630.400,0 106.903,5 16.636,1 753.939,6 44.328,0 3.781,8 802.049,4 Canarias 150.235,9 34.411,2 3.002,9 187.650,0 15.722,3 848,6 204.220,9 Cataluña 407.942,3 182.543,1 12.142,8 602.628,2 22.200,8 -3.083,9 621.745,2 Galicia 264.959,8 40.758,8 5.393,4 311.112,0 1.206,1 1.393,2 313.711,4 Valencia 254.284,6 103.199,2 5.130,4 362.614,2 24.523,5 2.652,9 389.790,7 1.707.822,6 467.815,8 42.305,6 2.217.944,0 107.980,8 5.592,7 2.331.517,5 Aragón 110.801,2 29.946,6 2.323,1 143.070,9 -1.149,3 -130,5 141.791,1 Asturias 97.298,5 20.293,4 2.841,9 120.433,8 -1.380,0 -42,3 119.011,5 Baleares 58.751,3 12.905,7 1.036,2 72.693,2 10.380,0 443,0 83.516,2 Cantabria 47.965,1 7.662,0 984,6 56.611,7 1.440,5 -122,7 57.929,6 Castilla y León 261.272,6 41.970,8 6.680,6 309.924,0 -4.603,6 1.347,7 306.668,1 Castilla-La Mancha 180.346,8 21.300,1 3.469,7 205.116,6 2.863,8 2.095,9 210.076,3 Extremadura 125.729,1 10.677,3 1.927,5 138.333,9 -2.286,4 1.027,1 137.074,6 Madrid 396.937,3 90.904,4 11.870,9 499.712,6 32.533,2 -11.572,8 520.673,0 Murcia 87.263,7 15.464,6 1.218,2 103.946,5 9.053,7 1.220,7 114.220,9 La Rioja 21.867,0 5.822,7 355,4 28.045,1 670,6 141,3 28.857,0 Total art. 143 1.388.232,6 256.947,6 32.708,1 1.677.888,3 47.522,6 -5.592,7 1.719.818,2 Total Territorio Común 3.096.055,2 724.763,4 75.013,7 3.895.832,3 155.503,4 0,0 4.051.335,7 Total art. 151 Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), INE y elaboración propia. 19 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA &8$'521 RESTRICCIÓN FINANCIERA INICIAL EN EL AÑO BASE 1996 PARA EL NUEVO SISTEMA (Supuesto: Comunidades Autónomas art.143 con competencias en Educación) (Cifras en millones de pesetas) Comunidad Autónoma PIE (1) Tributos Cedidos (2) Tasas (3) Total FFF (4)=(1)+(2)+(3) Grado Autonomía Financiera (5)=(2)+(3)/(4) Porcentaje PIE (6)=(1)/(4) Andalucía 678.509,8 106.903,5 16.636,1 802.049,4 15,40 84,60 Canarias 166.806,8 34.411,2 3.002,9 204.220,9 18,32 81,68 Cataluña 427.059,3 182.543,1 12.142,8 621.745,2 31,31 68,69 Galicia 267.559,2 40.758,8 5.393,4 313.711,4 14,71 85,29 Valencia 281.461,1 103.199,2 5.130,4 389.790,7 27,79 72,21 1.821.396,1 467.815,8 42.305,6 2.331.517,5 21,88 78,12 Aragón 109.521,4 29.946,6 2.323,1 141.791,1 22,76 77,24 Asturias 95.876,2 20.293,4 2.841,9 119.011,5 19,44 80,56 Baleares 69.574,3 12.905,7 1.036,2 83.516,2 16,69 83,31 Cantabria 49.283,0 7.662,0 984,6 57.929,6 14,93 85,07 Castilla y León 258.016,7 41.970,8 6.680,6 306.668,1 15,86 84,14 Castilla-La Mancha 185.306,5 21.300,1 3.469,7 210.076,3 11,79 88,21 Extremadura 124.469,8 10.677,3 1.927,5 137.074,6 9,20 90,80 Madrid 417.897,7 90.904,4 11.870,9 520.673,0 19,74 80,26 Murcia 97.538,1 15.464,6 1.218,2 114.220,9 14,61 85,39 La Rioja 22.678,9 5.822,7 355,4 28.857,0 21,41 78,59 Total art. 143 1.430.162,5 256.947,6 32.708,1 1.719.818,2 16,84 83,16 Total Territorio Común 3.251.558,6 724.763,4 75.013,7 4.051.335,7 19,74 80,26 Desviación Estándar: 5,81 5,81 Total art. 151 Fuentes:Dirección General de Coordinación con las Haciendas Territoriales (MEH), INE y elaboración propia. 20 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO Nº 4 MODELO Nº 1 DESGLOSE DE LOS MECANISMOS FINANCIEROS EN EL AÑO BASE 1996 (Supuesto: Comunidades Autónomas art.143 con competencias en educación) (Cifras en millones de pesetas) Comunidad Autónoma F.F.F Tributos Tasas 1996 Cedidos (3) (1) (2) Participaci ón Cesión Cesión Participaci Participaci Participaci ón ón ón Impuesto s/ Impuesto s/ 30% C.L del IRPF Determina dos (4) Medios 75% Labores del Impuesto s/ Tabaco Hidrocarbu (6) ros Total Recursos 15% IVA Rendimient Tributarios os (8) (10)=(2)+....+(9) ONLAE P.I.E Grado Porcentaje (11)=(1)(10) Autonomía PIE Financiera (13)=(11)/(1 ) (12)=(10)/(1 ) (9) Transporte (7) (5) Andalucía 802.049,4 Canarias 204.220,9 34.411,2 3.002,9 Cataluña 621.745,2 182.543,1 12.142,8 Galicia 313.711,4 40.758,8 5.393,4 Valencia 389.790,7 103.199,2 5.130,4 2.331.517,5 467.815,8 42.305,6 Aragón 141.791,1 29.946,6 Asturias 119.011,5 Baleares 83.516,2 Total art. 151 Cantabria 106.903,5 16.636,1 183.908,8 18.037,7 75.699,1 160.468,5 13.448,5 30.365,8 605.467,9 196.581,5 75,49 24,51 52.323,0 0,0 0,0 363.300,6 26.139,1 0,0 0,0 0,0 0,0 16.646,6 9.641,4 99.378,5 104.842,4 48,66 51,34 0,0 600.772,1 20.973,0 96,63 3,37 87.223,8 10.664,6 151.583,4 15.434,6 19.921,5 89.988,4 60.031,5 0,0 5.934,8 12.405,1 272.290,5 41.420,9 86,80 13,20 8.193,8 29.089,2 372.662,1 17.128,6 95,61 4,39 838.339,6 70.275,9 155.652,1 250.456,9 44.223,6 81.501,5 1.950.571,1 380.946,4 83,66 16,34 2.323,1 55.810,0 3.850,0 16.328,5 0,0 2.647,6 7.212,1 118.117,7 23.673,4 83,30 16,70 20.293,4 12.905,7 2.841,9 45.417,8 1.036,2 33.031,1 3.236,2 11.339,3 27.604,5 2.809,5 0,0 113.542,6 5.468,9 95,40 4,60 3.090,8 17.317,5 0,0 1.765,1 4.656,8 73.803,2 9.713,0 88,37 11,63 57.929,6 7.662,0 984,6 20.489,1 1.620,0 6.967,3 14.134,9 1.230,7 2.837,5 55.926,1 2.003,5 96,54 3,46 Castilla y León 306.668,1 41.970,8 6.680,6 93.967,6 8.052,5 28.394,3 110.919,6 5.651,4 0,0 295.636,7 11.031,3 96,40 3,60 Castilla-La Mancha 210.076,3 21.300,1 3.469,7 46.930,7 4.359,5 21.667,7 72.823,9 3.481,5 9.363,5 183.396,7 26.679,6 87,30 12,70 Extremadura 137.074,6 10.677,3 1.927,5 23.098,0 2.132,1 13.216,8 25.803,1 1.943,2 3.742,8 82.540,9 54.533,7 60,22 39,78 Madrid 520.673,0 90.904,4 11.870,9 363.595,8 27.957,2 0,0 0,0 14.428,1 0,0 508.756,4 11.916,5 97,71 2,29 Murcia 114.220,9 15.464,6 1.218,2 28.884,1 3.188,6 14.998,0 32.701,7 2.194,2 6.350,2 104.999,5 9.221,4 91,93 8,07 La Rioja 28.857,0 5.822,7 355,4 11.918,8 912,3 3.339,2 0,0 591,1 1.435,0 24.374,5 4.482,5 84,47 15,53 1.719.818,2 256.947,6 32.708,1 723.143,0 58.399,2 133.568,6 283.987,6 36.742,4 35.597,9 1.561.094,4 158.723,9 90,77 9,23 ###### 724.763,4 75.013,7 ###### 128.675,1 289.220,8 534.444,5 80.966,0 117.099,4 3.511.665,5 539.670,2 86,68 13,32 Desviación Estándar : 10,02 10,02 Total art. 143 Total Común Territorio Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), Dirección General de Tributos (MEH) y elaboración propia. 21 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO Nº 5 MODELO Nº 2 DESGLOSE DE LOS MECANISMOS FINANCIEROS EN EL AÑO BASE 1996 (Supuesto: Comunidades Autónomas art.143 con competencias en educación) (Cifras en millones de pesetas) Comunidad Autónoma F.F.F 1996 (1) Tributos Cedidos (2) Tasas (3) Participación 5% B.I del IRPF (4) Cesión Cesión Participación Impuesto s/ Impuesto s/ 75% Impuesto Determinados Labores del s/ Medios Tabaco Hidrocarburos Transporte (6) (7) (5) Participación 15% IVA (8) Participación Total Rendimientos Recursos ONLAE Tributarios (9) (10)=(2)+.... +(9) P.I.E (11)=(1)(10) Grado Porcentaj Autonomía e Financiera PIE (12)=(10)/(1) (13)=(11)/ (1) Andalucía 802.049,4 106.903,5 16.636,1 225.577,5 18.037,7 75.699,1 160.468,5 13.448,5 30.365,8 647.136,6 154.912,8 80,69 19,31 Canarias 204.220,9 34.411,2 3.002,9 57.988,7 0,0 0,0 0,0 0,0 9.641,4 105.044,2 99.176,6 51,44 48,56 Cataluña 621.745,2 182.543,1 12.142,8 355.387,5 26.139,1 0,0 0,0 16.646,6 0,0 592.859,0 28.886,1 95,35 4,65 Galicia 313.711,4 40.758,8 5.393,4 101.129,1 10.664,6 19.921,5 89.988,4 5.934,8 12.405,1 286.195,7 27.515,7 91,23 8,77 Valencia 389.790,7 103.199,2 5.130,4 176.246,5 15.434,6 60.031,5 0,0 8.193,8 0,0 368.236,0 21.554,7 94,47 5,53 2.331.517,5 467.815,8 42.305,6 916.329,3 70.275,9 155.652,1 250.456,9 44.223,6 52.412,3 1.999.471,5 332.045,9 85,76 14,24 Aragón 141.791,1 29.946,6 2.323,1 62.391,1 3.850,0 16.328,5 0,0 2.647,6 7.212,1 124.698,8 17.092,2 87,95 12,05 Asturias 119.011,5 20.293,4 2.841,9 51.476,4 3.236,2 11.339,3 27.604,5 0,0 0,0 116.791,7 2.219,8 98,13 1,87 Baleares 83.516,2 12.905,7 1.036,2 35.605,9 3.090,8 17.317,5 0,0 1.765,1 4.656,8 76.378,0 7.138,2 91,45 8,55 Cantabria 57.929,6 7.662,0 984,6 23.116,5 1.620,0 6.967,3 14.134,9 1.230,7 0,0 55.716,0 2.213,6 96,18 3,82 Castilla y León 306.668,1 41.970,8 6.680,6 109.783,7 8.052,5 28.394,3 110.919,6 0,0 0,0 305.801,4 866,6 99,72 0,28 Castilla-La Mancha 210.076,3 21.300,1 3.469,7 60.272,4 4.359,5 21.667,7 72.823,9 3.481,5 9.363,5 196.738,4 13.338,0 93,65 6,35 Extremadura 137.074,6 10.677,3 1.927,5 30.748,2 2.132,1 13.216,8 25.803,1 1.943,2 3.742,8 90.191,0 46.883,6 65,80 34,20 Madrid 520.673,0 90.904,4 11.870,9 318.532,6 27.957,2 68.710,0 0,0 0,0 0,0 517.975,1 2.697,9 99,48 0,52 Murcia 114.220,9 15.464,6 1.218,2 36.152,2 3.188,6 14.998,0 32.701,7 2.194,2 6.350,2 112.267,6 1.953,3 98,29 1,71 La Rioja 28.857,0 5.822,7 355,4 13.392,5 912,3 3.339,2 0,0 591,1 1.435,0 25.848,3 3.008,7 89,57 10,43 Total art. 143 1.719.818,2 256.947,6 32.708,1 741.471,5 58.399,2 202.278,6 283.987,6 13.853,3 32.760,4 1.622.406,3 97.412,0 94,34 5,66 Total Territorio Común 4.051.335,7 724.763,4 75.013,7 1.657.800,8 128.675,1 357.930,7 534.444,5 58.076,9 85.172,7 3.621.877,8 429.457,9 89,40 10,60 Desviación Estándar : 8,72 8,72 Total art. 151 Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), Dirección General de Tributos (MEH) y elaboración propia. 22 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO Nº 6 MODELO Nº 1 FINANCIACIÓN EN EL AÑO 2001 (Cifras en millones de pesetas) Comunidad Autónoma P.I.E (1) Tributos Cedidos (2) Tasas (3) Cesión Participació Participació Participació Cesión n n n Impuesto s/ Impuesto s/ 15% IVA 75% 30% C.L del Determinado Labores del (8) Tabaco Impuesto s/ IRPF s (6) Hidrocarbur con topes Medios os (4) Transporte (7) (5) Participació Total Total Grado Porcentaje n Recursos Recursos Autonomía PIE Rendimiento Tributarios (11)=(1)+(10) Financiera (13)=(1)/(11) s (10)=(2)+....+ (12)=(10)/(11 ONLAE (9) ) (9) Andalucía 265.305,0 144.276,2 22.452,0 253.614,3 24.509,5 108.441,2 216.567,2 18.150,0 38.755,3 826.765,6 1.092.070,6 75,71 24,29 Canarias 141.494,5 46.441,1 4.052,7 76.127,1 0,0 0,0 0,0 0,0 12.305,2 138.926,0 280.420,5 49,54 50,46 Cataluña 28.305,1 246.358,9 16.387,8 507.090,0 35.517,7 0,0 0,0 22.466,2 0,0 827.820,5 856.125,6 96,69 3,31 Galicia 55.901,4 55.007,8 7.278,9 120.908,2 14.491,0 28.538,1 121.447,8 8.009,6 15.832,4 371.513,9 427.415,2 86,92 13,08 Valencia 23.116,7 139.276,9 6.924,0 215.097,1 20.972,4 85.996,9 0,0 11.058,2 37.126,0 516.451,6 539.568,2 95,72 4,28 514.122,6 631.360,9 57.095,3 1.172.836,6 95.490,6 222.976,2 338.015,0 59.683,9 104.018,9 2.681.477,5 3.195.600,1 83,91 16,09 Aragón 31.949,4 40.415,7 3.135,2 76.277,6 5.231,3 23.391,0 0,0 3.573,2 9.204,6 161.228,6 193.178,0 83,46 16,54 Asturias 7.380,8 27.387,8 3.835,4 62.098,6 4.397,3 16.243,9 37.254,9 3.791,7 0,0 155.009,6 162.390,4 95,45 4,55 Baleares 13.108,6 17.417,4 1.398,4 46.832,8 4.199,7 24.807,9 0,0 2.382,1 5.943,4 102.981,8 116.090,4 88,71 11,29 2.703,9 10.340,6 1.328,8 28.042,8 2.201,3 9.980,8 19.076,4 1.660,9 3.621,4 76.253,1 78.957,0 96,58 3,42 Castilla y León 14.887,8 56.643,5 9.016,1 128.887,4 10.941,7 40.675,6 149.696,3 7.627,1 0,0 403.487,7 418.375,5 96,44 3,56 Castilla-La Mancha 36.006,6 28.746,5 4.682,7 68.421,3 5.923,7 31.039,6 98.282,7 4.698,7 11.950,5 253.745,6 289.752,2 87,57 12,43 Extremadura 73.598,4 14.410,0 2.601,3 33.131,8 2.897,2 18.933,5 34.823,7 2.622,5 4.776,9 114.196,9 187.795,3 60,81 39,19 Madrid 16.082,5 122.683,9 16.020,9 494.219,8 37.988,2 0,0 0,0 19.472,1 0,0 690.384,9 706.467,4 97,72 2,28 Murcia 12.445,1 20.870,9 1.644,1 41.304,1 4.332,6 21.485,1 44.134,0 2.961,3 8.104,6 144.836,6 157.281,8 92,09 7,91 La Rioja 6.049,5 7.858,3 479,6 16.864,5 1.239,6 4.783,5 0,0 797,7 1.831,5 33.854,7 39.904,2 84,84 15,16 Total art. 143 214.212,6 346.774,7 44.142,6 996.080,7 79.352,6 191.341,0 383.267,8 49.587,3 45.432,9 2.135.979,6 2.350.192,2 90,89 9,11 Total Territorio Común 728.335,2 978.135,6 101.238,0 2.168.917,3 174.843,3 414.317,2 721.282,8 109.271,2 149.451,8 4.817.457,2 ####### 86,87 13,13 Indice Evolución 01/96: 1,349593 Desviación Estándar : 9,88 9,88 Total art. 151 Cantabria Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), Dirección General de Tributos (MEH), INE y elaboración propia. 23 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO Nº 7 MODELO Nº 2 FINANCIACIÓN EN EL AÑO 2001 (Cifras en millones de pesetas) Comunidad Autónoma P.I.E Tributos Tasas (1) Cedidos (3) Participació n 5% B.I del IRPF (2) Cesión Cesión Impuesto s/ Impuesto s/ Participació n Determinado s Labores del Tabaco Medios (6) (4) 75% Impuesto s/ Participació n 15% IVA Participació n Rendimiento s (8) Hidrocarbur os ONLAE Total Total Grado Recursos Tributarios recursos Autonomía PIE (11)=(1)+(10) Financiera (13)=(1)/(11) (10)=(2)+....+ (9) Porcentaje (12)=(10)/(11 ) (9) Transporte (7) (5) Andalucía 209.069,2 144.276,2 22.452,0 307.709,3 24.509,5 108.441,2 216.567,2 18.150,0 38.755,3 880.860,6 1.089.929,8 80,82 19,18 Canarias 133.848,1 46.441,1 4.052,7 84.904,8 0,0 0,0 0,0 0,0 12.305,2 147.703,7 281.551,8 52,46 47,54 Cataluña 38.984,5 246.358,9 16.387,8 499.324,0 35.517,7 0,0 0,0 22.466,2 0,0 820.054,5 859.039,0 95,46 4,54 Galicia 37.134,9 55.007,8 7.278,9 138.879,2 14.491,0 28.538,1 121.447,8 8.009,6 15.832,4 389.484,8 426.619,8 91,30 8,70 Valencia 29.090,1 139.276,9 6.924,0 256.008,7 20.972,4 85.996,9 0,0 11.058,2 0,0 520.237,2 549.327,3 94,70 5,30 448.126,9 631.360,9 57.095,3 1.286.826,0 95.490,6 222.976,2 338.015,0 59.683,9 66.892,8 ####### ####### 86,02 13,98 Aragón 23.067,6 40.415,7 3.135,2 82.451,6 5.231,3 23.391,0 0,0 3.573,2 9.204,6 167.402,6 190.470,2 87,89 12,11 Asturias 2.995,8 27.387,8 3.835,4 69.717,1 4.397,3 16.243,9 37.254,9 0,0 0,0 158.836,4 161.832,2 98,15 1,85 Baleares 9.633,7 17.417,4 1.398,4 50.704,6 4.199,7 24.807,9 0,0 2.382,1 5.943,4 106.853,6 116.487,2 91,73 8,27 Cantabria 2.987,5 10.340,6 1.328,8 30.471,7 2.201,3 9.980,8 19.076,4 1.660,9 0,0 75.060,5 78.048,0 96,17 3,83 1.169,6 56.643,5 9.016,1 145.630,2 10.941,7 40.675,6 149.696,3 0,0 0,0 412.603,4 413.773,0 99,72 0,28 Castilla-La Mancha 18.000,8 28.746,5 4.682,7 85.151,7 5.923,7 31.039,6 98.282,7 4.698,7 11.950,5 270.476,0 288.476,8 93,76 6,24 Extremadur a 63.273,8 14.410,0 2.601,3 44.040,7 2.897,2 18.933,5 34.823,7 2.622,5 4.776,9 125.105,8 188.379,6 66,41 33,59 Madrid 3.641,1 122.683,9 16.020,9 430.348,6 37.988,2 98.429,0 0,0 0,0 0,0 705.470,6 709.111,7 99,49 0,51 Murcia 2.636,1 20.870,9 1.644,1 51.253,4 4.332,6 21.485,1 44.134,0 2.961,3 8.104,6 154.785,9 157.422,0 98,33 1,67 La Rioja 4.060,6 7.858,3 479,6 19.037,2 1.239,6 4.783,5 0,0 797,7 1.831,5 36.027,5 40.088,0 89,87 10,13 131.466,5 346.774,7 44.142,6 1.008.806,8 79.352,6 289.770,0 383.267,8 18.696,3 41.811,5 2.212.622,3 ####### 94,39 5,61 Total Territorio Común 579.593,4 978.135,6 101.238,0 ####### 174.843,3 512.746,2 721.282,8 78.380,3 108.704,3 ####### ####### 89,56 10,44 Indice Evolución 01/96: 1,349593 Desviación Estándar : 8,59 8,59 Total 151 art. Castilla León Total 143 y art. Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), Dirección General de Tributos (MEH), INE y elaboración propia. 24 I Congreso de Ciencia Regional de Andalucía: Andalucía en el umbral del siglo XXI PONENCIA CUADRO N° 8 COMPARACIÓN DE LOS DOS MODELOS FORMULADOS CON EL MODELO DE 1992 FINANCIACIÓN PARA EL AÑO 2001 (Supuesto: Comunidades Autónomas Art.143 con competencias en educaión) MODELO 1992 Financiación Total Comunidad Autónoma Andalucía Millones pesetas Porcentaje s/ total MODELO N° 1 Financiación per cápita Financiación Total Pesetas Millones pesetas Indice Porcentaj e s/ total Financiación per cápita Pesetas Indice MODELO N° 2 Diferencia per càpita con el Modelo 1992 Pesetas Indice Financiación Total Millones pesetas Porcentaje s/ total Financiación per cápita Pesetas Indice Diferencia per càpita con el Modelo 1992 Pesetas Indice 1.082.440,3 19,80% 147.982,6 1,019 1.092.070,6 19,69% 149.299,2 1,014 1.316,6 0,635 1.089.929,8 19,64% 149.006,5 1,011 1.023,9 0,465 Canarias 275.615,0 5,04% 168.933,7 1,164 280.420,5 5,06% 171.879,2 1,167 2.945,4 1,420 281.551,8 5,07% 172.572,6 1,171 3.638,9 1,653 Cataluña 839.102,9 15,35% 134.755,2 0,928 856.125,6 15,44% 137.488,9 0,934 2.733,7 1,318 859.039,0 15,48% 137.956,8 0,936 3.201,6 1,455 Galicia 423.382,7 7,74% 149.868,9 1,032 427.415,2 7,71% 151.296,4 1,028 1.427,4 0,688 426.619,8 7,69% 151.014,8 1,025 1.145,9 0,521 Valencia 526.058,8 9,62% 130.575,4 0,899 539.568,2 9,73% 133.928,6 0,910 3.353,2 1,616 549.327,3 9,90% 136.351,0 0,925 5.775,6 2,624 3.146.599,6 57,55% 142.853,2 0,984 3.195.600,1 57,62% 145.077,8 0,985 2.224,6 1,072 ####### 57,77% 145.571,2 0,988 2.718,0 1,310 Aragón 191.360,3 3,50% 158.717,9 1,093 193.178,0 3,48% 160.225,5 1,088 1.507,7 0,727 190.470,2 3,43% 157.979,7 1,072 -738,2 -0,335 Asturias 160.617,1 2,94% 143.745,7 0,990 162.390,4 2,93% 145.332,7 0,987 1.587,1 0,765 161.832,2 2,92% 144.833,2 0,983 1.087,5 0,494 Baleares 112.712,9 2,06% 143.039,5 0,985 116.090,4 2,09% 147.325,9 1,001 4.286,3 2,066 116.487,2 2,10% 147.829,4 1,003 4.789,9 2,176 78.181,3 1,43% 144.276,6 0,994 78.957,0 1,42% 145.708,0 0,990 1.431,4 0,690 78.048,0 1,41% 144.030,6 0,977 -246,1 -0,112 Castilla y León Castilla-La Mancha Extremadur a Madrid 413.877,1 7,57% 160.145,2 1,103 418.375,5 7,54% 161.885,8 1,099 1.740,6 0,839 413.773,0 7,45% 160.104,9 1,086 -40,3 -0,018 283.517,5 5,19% 162.874,0 1,122 289.752,2 5,22% 166.455,7 1,131 3.581,7 1,726 288.476,8 5,20% 165.723,0 1,125 2.849,0 1,294 184.995,0 3,38% 168.095,0 1,158 187.795,3 3,39% 170.639,5 1,159 2.544,5 1,227 188.379,6 3,39% 171.170,4 1,162 3.075,4 1,397 702.696,6 12,85% 135.612,3 0,934 706.467,4 12,74% 136.340,0 0,926 727,7 0,351 709.111,7 12,78% 136.850,3 0,929 1.238,0 0,562 Murcia 154.151,7 2,82% 138.878,3 0,957 157.281,8 2,84% 141.698,2 0,962 2.819,9 1,359 157.422,0 2,84% 141.824,6 0,962 2.946,3 1,339 La Rioja 38.945,2 0,71% 145.206,3 1,000 39.904,2 0,72% 148.782,0 1,010 3.575,8 1,724 40.088,0 0,72% 149.467,4 1,014 4.261,1 1,936 2.321.054,6 42,45% 148.420,3 1,022 2.350.192,2 42,38% 150.283,6 1,021 1.863,2 0,898 ####### 42,23% 149.893,3 1,017 1.472,9 0,669 ####### 100,00% 145.164,7 1,000 ####### 100,00% 147.239,2 1,000 2.074,5 1,000 ####### 100,00% 147.365,7 1,000 2.201,0 1,000 Total 151 art. Cantabria Total 143 art. Total Territorio Común Desviación Estandar: 1.043,1 1.904,3 Fuentes: Dirección General de Coordinación con las Haciendas Territoriales (MEH), Dirección General de Tributos (MEH), INE y elaboración propia. 25