estatuto tributario municipal

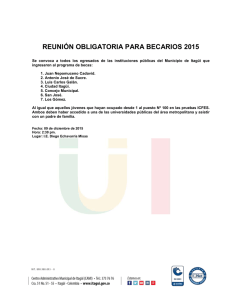

Anuncio