Ayudantia 3

Anuncio

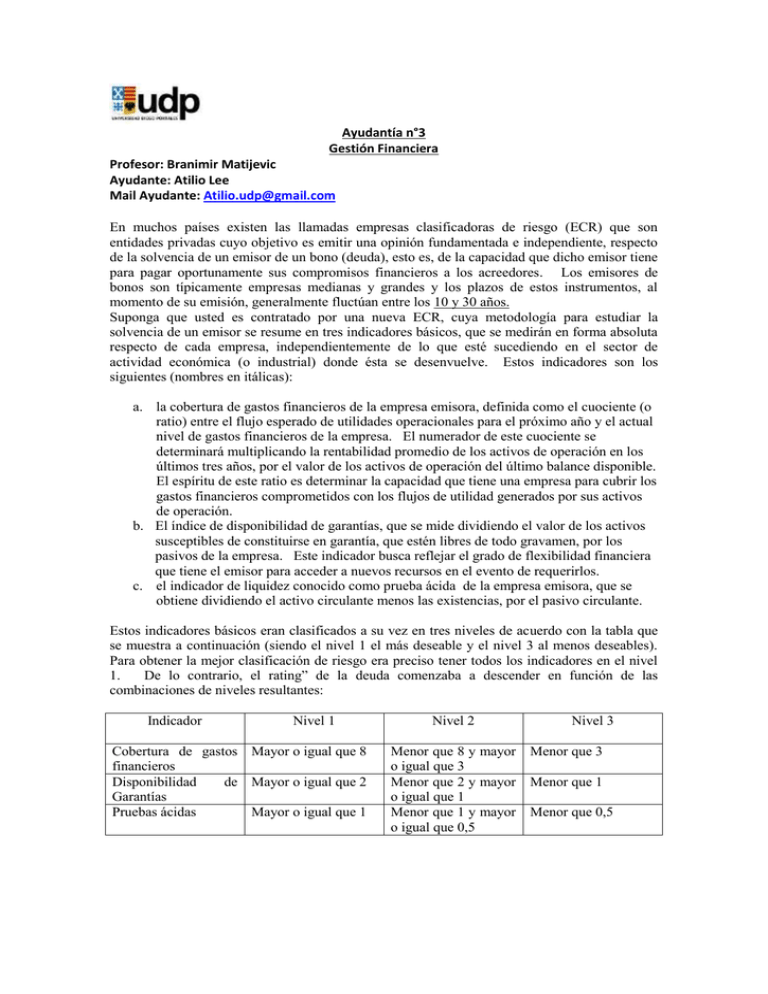

Ayudantía n°3 Gestión Financiera Profesor: Branimir Matijevic Ayudante: Atilio Lee Mail Ayudante: Atilio.udp@gmail.com En muchos países existen las llamadas empresas clasificadoras de riesgo (ECR) que son entidades privadas cuyo objetivo es emitir una opinión fundamentada e independiente, respecto de la solvencia de un emisor de un bono (deuda), esto es, de la capacidad que dicho emisor tiene para pagar oportunamente sus compromisos financieros a los acreedores. Los emisores de bonos son típicamente empresas medianas y grandes y los plazos de estos instrumentos, al momento de su emisión, generalmente fluctúan entre los 10 y 30 años. Suponga que usted es contratado por una nueva ECR, cuya metodología para estudiar la solvencia de un emisor se resume en tres indicadores básicos, que se medirán en forma absoluta respecto de cada empresa, independientemente de lo que esté sucediendo en el sector de actividad económica (o industrial) donde ésta se desenvuelve. Estos indicadores son los siguientes (nombres en itálicas): a. la cobertura de gastos financieros de la empresa emisora, definida como el cuociente (o ratio) entre el flujo esperado de utilidades operacionales para el próximo año y el actual nivel de gastos financieros de la empresa. El numerador de este cuociente se determinará multiplicando la rentabilidad promedio de los activos de operación en los últimos tres años, por el valor de los activos de operación del último balance disponible. El espíritu de este ratio es determinar la capacidad que tiene una empresa para cubrir los gastos financieros comprometidos con los flujos de utilidad generados por sus activos de operación. b. El índice de disponibilidad de garantías, que se mide dividiendo el valor de los activos susceptibles de constituirse en garantía, que estén libres de todo gravamen, por los pasivos de la empresa. Este indicador busca reflejar el grado de flexibilidad financiera que tiene el emisor para acceder a nuevos recursos en el evento de requerirlos. c. el indicador de liquidez conocido como prueba ácida de la empresa emisora, que se obtiene dividiendo el activo circulante menos las existencias, por el pasivo circulante. Estos indicadores básicos eran clasificados a su vez en tres niveles de acuerdo con la tabla que se muestra a continuación (siendo el nivel 1 el más deseable y el nivel 3 al menos deseables). Para obtener la mejor clasificación de riesgo era preciso tener todos los indicadores en el nivel 1. De lo contrario, el rating” de la deuda comenzaba a descender en función de las combinaciones de niveles resultantes: Indicador Nivel 1 Cobertura de gastos Mayor o igual que 8 financieros Disponibilidad de Mayor o igual que 2 Garantías Pruebas ácidas Mayor o igual que 1 Nivel 2 Menor que 8 y mayor o igual que 3 Menor que 2 y mayor o igual que 1 Menor que 1 y mayor o igual que 0,5 Nivel 3 Menor que 3 Menor que 1 Menor que 0,5 A juicio del Gerente General de la nueva ECR, la metodología expuesta capturaba lo esencial para medir la solvencia de un emisor de deuda (bono) de largo plazo. Según sus palabras, “es cierto que el uso de datos contables tiene una seria de problemas que son muy relevantes, como por ejemplo el hecho de que algunas cifras son stocks y no flujos, que se trata de información histórica que no necesariamente se puede proyectar al futuro, o que las utilidades y flujos de caja no siempre son sinónimos entre sí, por la presencia de la base devengada, y así sucesivamente. Sin embargo, cuando estos indicadores de origen contable se calculan para cientos de empresas de diferentes rubros, como típicamente lo hacen las ECR, los eventuales problemas que surgen de la contabilidad pierden relevancia en el agregado, por cuanto están presentes en todas las comparaciones que se hacen entre las distintas compañías”. Se pide: Sobre la base de la información entregada responda las siguientes preguntas: 1. Emitir una opinión fundamentada, respecto de cuál de los tres índices que se proponen en la Tabla anterior, podría ser más adecuado para calificar la solvencia de un emisor de bonos, por parte de una ECR. 2. Usted decide aplicar la metodología de la nueva ECR a dos empresas emisora de bonos. La primera es una reconocida línea aérea internacional dedicada fundamentalmente al transporte de carga y pasajeros a nivel mundial, mientras que la segunda es una pequeña empresa sanitaria encargada de la distribución de agua potable y de alcantarillado en Coyhaique. Para su sorpresa, ambas empresas obtienen la misma clasificación de riesgo, lo que lo llevo a usted a pensar que tal vez sea preciso agregar otros indicadores a la metodología de la ECR, para poder emitir una opinión más fundada respecto de la solvencia de los emisores de bonos. A ustedes les solicita su opinión, justificando brevemente, para elegir, tres indicadores adicionales a los mencionados en la Tabla anterior, que a su juicio son imprescindibles para emitir una opinión más fundada respecto de la solvencia de cualquier emisor de bonos. Estos indicadores pueden ser de naturaleza cuantitativa (por ejemplo la rotación de las cuentas por cobrar) o cualitativa (por ejemplo empresa multinacional versus empresa nacional), (y no pueden estar basados en proyecciones futuras). En otras palabras, reconociendo que en la mayoría de los casos las deudas se pagan finalmente con los flujos de caja futuros que genere la operación a Ud. se lo pide elegir tres indicadores que estén basados en información actual o pasada, y que sean factibles de obtener en cualquier empresa, con el objeto de pronunciarse acerca de la solvencia del emisor. Solución 1) Lo que hay que tratar de ver es cuál de los 3 indicadores es mejor para medir la solvencia a LP de la compañía, por lo tanto, el indicador tres queda descartado porque mide liquidez a CP (1 año cuando se pide entre 10 y 30 años). En este punto siempre es importante ver que es lo que se pide y ver las características de los indicadores, si son a Largo plazo(más de 1 año) o Corto plazo(hasta 1 año) El segundo indicador podríamos clasificarlo como indicador de máxima capacidad de endeudamiento de la empresa. Va a ser relevante sólo si los activos que se señala en la descripción de este ratio sean de LP. Si este índice es bueno, quiere decir que le empresa puede poner estos activos como garantías y de esta forma pedir plata para poder pagar las cuotas de los bonos si en algún momento se ve complicada de caja. Es un indicador que por sí sólo no es suficiente, pero con la poca información del enunciado parece ser bastante óptimo. Tienen que saber qué es lo que hacen todos los indicadores estudiados en clases para saber cual es el mejor indicador para el análisis de esta empresa. El primer indicador muestra la capacidad de la empresa para pagar los intereses actuales de la deuda que tiene. Si bien es cierto es un indicador bastante usado, tiene ciertas complicaciones para este caso: Se está calculando contra una utilidad operacional proyectada, que no necesariamente se va a cumplir. No se sabe cuál es el nivel de endeudamiento actual de la empresa y cómo cambiará con la emisión de los bonos, puede que su nivel de endeudamiento aumente demasiado y este indicador cambie mucho luego de haber emitido los bonos. Lo otro que no se sabe es qué tipo de bonos serán los que se emitirán, por lo que este indicador será mucho más relevante en un bono que se paguen sólo intereses y el capital al vencimiento que en uno que se vaya amortizando capital mes a mes. A pesar de todo lo anterior, si este indicador fuera malo, quiere decir que la empresa está superada en el endeudamiento y está en un período riesgoso. En resumen, lo mejor es hacer una combinación entre el 1 y el 2, si hubiera que elegir sólo uno me quedaría con el 2. 2) En primer lugar, NO se pueden comparar ratios de empresas de distinto rubro. Luego, con respecto a los indicadores, no me interesa precisión, sino que los elegidos o inventados realmente sean indicadores que midan solvencia a LP, como D/P, D/A, etc. indicadores como el GLO (o DOL) también me parecen buenos a pesar de que si bien no miden solvencia, miden qué tan expuesta está la empresa ante un cambio en el mercado (y numero las ventas) a futuro. Esta es una pregunta de solemne, si bien la explicación es muy larga, no necesariamente deben poner todo eso en la prueba, necesitan tener claro cuales ratios usar, en que consisten esos ratios, si son a largo plazo o a corto plazo, etc. Cualquier duda sobre este ejercicio me mandan un mail y yo contestare lo antes posible, pero no me manden mails el dia anterior a las 12 de la noche.