Comercio al día: publicación sobre el sector comercio, restaurantes

Anuncio

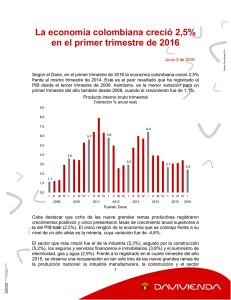

Comercio al día: publicación sobre el sector comercio, restaurantes y turismo* Septiembre de 2014 Ventas y PIB Crecimiento real de las ventas de comercio minorista 10 La economía colombiana creció 4.3% real anual en el segundo trimestre de 2014 y en el consolidado del primer semestre el incremento fue de 5.4%, superando lo ocurrido un año atrás. El PIB del sector comercio presentó una variación de 5.2% durante el segundo trimestre de este año. Si bien registró una moderación en su crecimiento con respecto a lo ocurrido en el primer trimestre de 2014, en el agregado del primer semestre su crecimiento fue prácticamente igual al de la economía colombiana. PIB colombiano y de comercio (Var % reales mismo trimestre año anterior) 12 10 8 PIB total PIB comercio 6 5.2 4 4.3 2 0 jun-10 dic-10 jun-11 dic-11 jun-12 dic-12 jun-13 dic-13 jun-14 Fuente: Dane. El Dane también informó que las ventas minoristas crecieron 5.2% real anual en julio. Aunque este dato repuntó con respecto a lo ocurrido en junio, el resultado de julio fue inferior al crecimiento promedio del primer semestre, el cual fue cercano a 7.5%. Var% frente al mismo mes del año anterior 8 5.7 6 5.2 4 2 Var% del promedio móvil de tres 0 -2 jul-12 nov-12 mar-13 jul-13 nov-13 mar-14 jul-14 Fuente: Dane y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. Las mayores contribuciones al incremento de las ventas en julio provinieron de la comercialización de las siguientes mercancías: autopartes y lubricantes para vehículos (1.4 p.p), alimentos y bebidas no alcohólicas (1.3 p.p) y vehículos y motocicletas (1.2% p.p). La única agrupación de mercancías que presentó una reducción en sus ventas fue la de prendas de vestir y textiles, cuyo disminución real fue de 0.8% anual. Ventas en Bogotá En el primer trimestre de este año las ventas en la capital del país aumentaron 3.1% real frente al mismo periodo de 2013. Esta variación fue la más baja en cuatro años. El grupo de mercancías que más aportó al crecimiento de las ventas correspondió al componente de vehículos, repuestos y lubricantes. La contribución de ese grupo representó el 35% del crecimiento de las ventas en Bogotá. De otro lado, la comercialización de equipos de informática, libros y ferretería registró una reducción de 0.8% anual, con lo cual le restó al crecimiento total de las ventas reales en Bogotá 0.1 puntos porcentuales. El crecimiento de los niveles de comercialización de vehículos, repuestos y lubricantes, junto con los electrodomésticos, muebles de uso de doméstico y productos de aseo para el hogar, constituyeron las agrupaciones con tendencias marcadas de recuperación. Ventas de comercio minorista en Bogotá por grupos de mercancías (var% real anual frente al mismo trimestre del año anterior) 13.0 Vehículos, repuestos y lubricantes 5.7 Textiles, confecciones y calzado 4.3 5.2 Electrodomésticos y aseo hogar 0.6 I-14 En términos reales las ventas crecieron 2.4% anual en julio, el crecimiento más bajo del año. La nueva metodología utilizada por el Dane para medir las ventas minoristas sigue sugierendo lo que ya se venía describiendo bajo la metodología anterior: una desaceleración de las ventas. Opinión empresarial y de consumo Los resultados de la encuesta de opinión de Fenalco indicaron que en agosto los comerciantes percibieron una moderación de las ventas con respecto a lo ocurrido en julio de este año. A pesar de lo anterior, el balance de respuestas siguió sugiriendo que el crecimiento de las ventas fue superior al ser comparado con lo ocurrido un año atrás. I-13 3.1 Farmacéuticos y aseo personal Percepción de ventas (Balance de respuestas) 3.4 25 0.7 Alim, bebidas y cigarrillos 6.5 19 20 -0.8 Oficina, libros, ferretería y otros 10.1 -3 2 7 12 15 17 Fuente: Dane y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. 10 5 Hipermercados y grandes almacenes En julio pasado el valor de las ventas de Hipermercados y grandes almacenes fue 3,13 billones de pesos, un año atrás había sido de 2,97 billones de pesos. Así, durante los primeros siete meses de 2014 las ventas ascendieron a los 21,3 billones de pesos, lo que implicó un crecimiento de 7.8% frente a las ventas del año anterior. 0 ago-11 dic-11 abr-12 ago-12 dic-12 abr-13 ago-13 dic-13 abr-14 ago-14 Fuente: Fenalco. En agosto la confianza de los consumidores (ICC) tuvo un comportamiento similar a lo ocurrido con la percepción de los comerciantes sobre las ventas: un mejoramiento respecto al mismo mes del año anterior, pero una disminución frente al mes inmendiatemente anterior. En agosto pasado el ICC llegó a los 20 puntos, una cifra que se mantiene por encima de la media histórica. El aumento de la confianza de los consumidores respecto a lo ocurrido un año atrás obedeció a una mejor percepción sobre la compra de bienes durables y en menor medida por un mejoramiento sobre las expectativas del país. Índice de Confianza del Consumidor principales ciudades (promedio móvil de tres meses) 24 Bquilla 32 28 Cali 31 ago-13 13 Medellín ago-14 13 24 Bogotá 27 0 5 10 15 20 25 30 35 Fuente: Fedesarrollo. A nivel regional se pudo determinar que el mejoramiento de la confianza de los consumidores se dio practicamente en las cuatro principales ciudades del país, esto al comparar los resultados de agosto de 2014 (promedio móvil de tres meses) con respecto a los del mismo mes de 2013. El mayor aumento del ICC a nivel de ciudades se dio en Barranquilla. Este resultado estuvo impulsado en buena medida por un mayor optimismo para la compra de bienes durables. En Medellín se siguió registrando el ICC más bajo al interior de las principales cuatro ciudades, situación que se ha agudizado desde junio de este año. Cartera de consumo y tasas de interés La Superintendencia Financiera reportó que el valor de la cartera de consumo fue de 82,9 billones de pesos en junio de este año. Al comparar el anterior resultado con el saldo de junio de 2013 el crecimiento resultó ser de 11.9%, y de 0.8% si se le compara con mayo de 2014. Al descontar el efecto inflacionario del IPC, el crecimiento anual de la cartera de consumo del sistema resultó ser de 8.8%. Si bien se ha venido dando una estabilidad relativa en el crecimiento desde marzo de 2014 en torno a ese incremento, la perspectiva para el cierre del año consiste en una mayor expansión de dicha cartera por efecto de una mayor liquidez en el mercado y una menor transmisión de la política monetaria sobre las tasas de interés, tema que será detallado en el siguiente párrafo. Crecimiento de la cartera de consumo (var % real mismo año anterior) Tarjetas de crédito 25 20 15 8.8 10 5 Según la Superintendencia Financiera el número de tarjetas de crédito vigentes fue de 12.2 millones a junio de 2014. Dichas unidades fueron superiores en 9.4% con respecto a lo ocurrido en junio de 2013. 0 jun-12 dic-12 jun-13 dic-13 jun-14 Fuente: Superfinanciera y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. Con base en las cifras de Asobancaria sobre las tasas de interés de crédito de consumo, puede inferirse que el efecto de los incrementos de la tasa de política monetaria sobre las correspondientes al crédito de consumo no ha sido eficiente. Por ejemplo, con información al 5 de septiembre y haciendo el ejercicio comparativo con respecto a lo ocurrido un mes atrás y un año atrás, se concluye que las tasas de interés para créditos con plazo entre 31 y 365 días, y los superiores a 1,825 días han disminuido. En el caso del plazo de más corto plazo la reducción promedio de la tasa de interés para crédito de consumo fue de 95 p.b con respecto a lo ocurrido en el mes anterior, y de 57 p.b en términos comparativos con lo ocurrido un año atrás. Para el mayor plazo las reducción mensual fue de 34 p.b y la anual de 35 p.b. En plazos entre 366 y 1825 días sí se dieron incrementos en las tasas de interés. Las variaciones promedio fluctuaron entre 11 p.b y 38 p.b. Por su parte, las compras nacionales han venido creciendo a tasas promedio de 9.5% anual durante 2014 (a junio). En el primer semestre de 2013 la variación fue del orden de 11%. En tanto, las compras internacionales han registrado una dinámica mucho menor, incluso en el balance de los primeros seis meses de este año se dio una reducción de 0.3%. Valor de las compras nacionales con tarjetas de crédito 30% 3,000 2,516 25% 2,500 20% 2,000 15% 1,500 10% 1,000 7.0% 500 0 5% Variación % frente al mismo mes del año anterior dic-11 Miles de millones de pesos -5 jun-11 0% jun-11 oct-11 feb-12 jun-12 oct-12 feb-13 jun-13 oct-13 feb-14 jun-14 Fuente: Superfinanciera. Hoteles, restaurantes y agencias de viajes El Dane informó que durante junio la tasa de ocupación hotelera (TOH) fue de 48.8%. La TOH de junio fue inferior con respecto a la presentada en el mismo mes de 2013, a su vez fue uno de los niveles más bajos de los últimos tres años. El promedio del último año (a junio) señala que la TOH fue de 52.6%, levemente por debajo de lo ocurrido a junio de 2013. Aunque la tasa de ocupación hotelera no ha tenido un repunte durante este año, los ingresos sí han mostrado una mayor expansión: en lo corrido del año estos aumentaron 3.1% real. A diferencia de lo ocurrido con los restaurantes las agencias de viajes han mostrado una tendencia creciente en la generación de ingresos, en especial durante los primeros tres meses del año. En el segundo semestre se dio una desacleración con lo cual el crecimiento real del primer semestre de 2014 fue de 6.4%. Ingresos reales agencias de viajes (var% del promedio móvil semestral) Tasa de ocupación hotelera (promedio móvil de doce meses) 15.0 54 10.0 54 6.4 5.0 53 53 52.6 0.0 52 -5.0 52 51 -10.0 II-08 IV-08 II-09 IV-09 II-10 IV-10 II-11 IV-11 II-12 IV-12 II-13 IV-13 II-14 51 50 jun-11 Fuente: Dane y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. dic-11 jun-12 dic-12 jun-13 dic-13 jun-14 Fuente: Dane y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. En el segmento de restaurantes 2014 se ha caracterizado por una moderación en el crecimiento de los ingresos: en el segundo trimestre de 2014 el incremento real fue de 2.5%, en el segundo trimestre de 2013 la variación fue de 10.3%. En contraste para se periodo las ventas minoristas en general de alimentos creció 6.8% real y las de bebidas alcohólicas 4.1%. Ingresos de los restaurantes Turismo receptivo En los primeros cinco meses de 2014 el número de personas que ingresaron al país (sin incluir zonas transfronterizas) fue de 1.126.600 personas, 7.8% más que en el periodo enero-mayo de 2013. De ese total 66.1% correspondió a no residentes, el 16.7% a viajeros en cruceros internacionales y 17.2% fueron colombianos residentes en el exterior. (var% real frente al mismo trimestre del año anterior) Turismo receptivo: número de personas 12 enero-mayo 10 2014 250,000 8 2013 200,000 6 150,000 4 2.5 100,000 2 50,000 0 II-11 IV-11 II-12 IV-12 II-13 IV-13 II-14 0 enero febrero marzo Fuente: Dane y cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. Fuente: Ministerio de industria, comercio y turismo. abril mayo TABLA DE INDICADORES Total ventas del comercio al por menor 1/ Ventas Comercio total Variación porcentual frente al mismo mes del año anterior Jul 2014 (último dato) 5.2 jun-14 3.5 jul-13 n.d Comercio sin combustibles 5.2 3.6 5.5 Comercio sin vehículos ni combustibles 4.9 5.1 3.3 Precios promedio ventas del comercio Comercio total 1.5 1.4 n.d Comercio sin combustibles Comercio sin vehículos ni combustibles 1.5 1.3 1.4 1.2 -0.6 0.2 Ventas del comercio por grupos 1/ Grupo Alimentos Licores y cigarrilos Textiles y prendas de vestir Calzado y artículos de cuero Farmacéuticos Aseo Personal y cosméticos Artículos de uso doméstico Productos de aseo para el hogar Electrodomésticos, informática y telecomunicaciones Libros y útiles escolares Ferreterías, vidrios y pinturas Repuestos y lubricantes Vehículos y motocicletas Otras Combustibles Variación porcentual frente al mismo mes del año anterior Jul 2014 (último dato) 5.4 4.1 -0.8 1.8 2.4 2.3 0.4 7.4 2.4 5.9 8.8 13.2 6.4 3.5 1.7 jun-14 5.0 2.2 -3.1 2.2 -3.4 0.4 -1.2 4.9 20.8 0.7 2.5 5.2 -4.0 3.6 -3.1 jul-13 1.3 0.3 -0.6 9.8 -0.5 3.8 -0.5 1.4 12.4 -6.7 6.6 7.5 15.4 6.1 n.d agosto-14 19.0 julio-14 22.0 agosto-13 7.0 Indicador de expectativas próximos 6 meses Consumidores 4/ 56.0 58.0 47.0 Índice de confianza del consumidor (Nacional) Índice de confianza del consumidor (Bogotá) 20.0 22.3 26.7 28.9 13.4 17.0 Índice de confianza del consumidor (Cali) Índice de confianza del consumidor (Medellín) 7.9 30.5 15.5 39.8 0.0 17.2 Índice de confianza del consumidor (Barranquilla) 28.7 26.3 21.4 Percepciones de: Comerciantes* 3/ Indicador crecimiento de ventas Tasas de interés crédito de consumo 2/ Promedio sistema bancario Porcentajes Semana terminada en: sep-5 de 2014 (último dato) Cuatro semanas atrás Plazos 31-365 366-1095 1096-1825 más de 1825 19.7 22.8 18.0 15.2 Cartera de consumo*** 2/ Valor útlimo dato (miles de millones de pesos) 82,921 20.6 22.5 17.6 15.5 Un año atrás 20.3 22.7 17.6 15.5 Variación porcentual trimestral real**. Trimestre terminado en: junio-14 marzo-14 2.1 0.2 Variación porcentual trimestral nominal* junio-13 2.1 junio-14 3.1 junio-13 2.9 Fuentes: 1/ Dane, 2/ Asobancaria y Superfinanciera, 3/ Fenalco, 4/ Fedesarrollo. n.a no aplica, n.d no disponible * Balance de respuestas positivas-negativas. **con respecto al período inmediatamente anterior *** incluye leasing y establecimientos financieros con cooperativas. marzo-14 1.7 *Informe elaborado por la Dirección Ejecutiva de Estudios Económicos del Grupo Bolívar. Director: Andrés Langebaek. Especialista: Rogelio A Rodríguez Castillo. Dirección de Estudios Económicos Grupo Bolívar Director: Andrés Langebaek Rueda alangebaek@davivienda.com Ext: 59100 Análisis Fiscal y Externo: María Isabel García migarciag@davivienda.com Ext: 59101 Jefe de Análisis de Mercados: Silvia Juliana Mera sjmera@davivienda.com Ext: 59130 Análisis Sector Financiero: Ana Isabel Mejía aimejia@davivienda.com Ext: 59105 Análisis Sectorial: Rogelio A Rodríguez C rarodriguez@davivienda.com Ext: 59104 Análisis de Perspectivas de Largo Plazo :Carlos Hernandez Análisis Sectorial: Daniel Rey dhreys@davivienda.com Ext: 59120 Análisis de Inflación y Mercado Laboral: Hugo Carrillo chernandezg@davivienda.com Ext: 59004 hacarrillo@davivienda.com Ext: 59103 Practicantes: Óscar Cubillos Sergio Andrés Camacho Diana Pulido Teléfono: (571) 330 00 00 Dirección: Av. El Dorado No. 68C - 61 Piso 9 Bloomberg: DEEE<GO>/DAVI<GO> Para nosotros es importante conocer sus comentarios, si tiene alguno por favor remitirlo a: eseconomicosdavivienda@davivienda.com Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Se pueden presentar errores sobre los cuales el Banco Davivienda no asume responsabilidad alguna, razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones.