Un año pobre y de caídas en la productividad

Anuncio

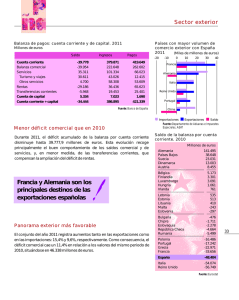

6 / MERCADO GLOBAL Mercados del Vino y la Distribución / Especial Anuario 2012 Un año pobre y de caídas en la productividad La disminución más llamativa se encuentra en Francia con un descenso de un 16,8% y la producción italiana que retrocede nuevamente en 2012 en 2,7 millones En 2012 se ha registrado en Europa un nivel de producción inferior de 19 millones de hectolitros Un tractor descarga en la bodega la uva recogida que a lo largo de la campaña de 2012 fue menor en la mayoría de los países. Óscar Varela La producción mundial de vino durante la pasada campaña puede definirse como de moderadamente desequilibrada en cuanto a valores regionales. Según se desprende de los últimos datos de la OIV, mientras el viejo mundo reduce su producción de forma notable, el nuevo mundo se estabiliza y se afianza como motor mundial del mercado vinícola. Puede decirse que en este 2012 ha existido un variabilidad de más o menos el 10% en el nivel de producción de vino respecto al año 2011, y podemos enmarcar la producción mundial de vino de 2012 entre 247,2 y 254,7 millones de hl, es decir entre un 7,2% y 4,6% menos que en 2011 (250,9 millones de hl. de media: -15,9 millones de hl. respecto a 2011). Se trata, pues, de una producción global de vino que puede calificarse como muy escasa, particularmente en la Unión Europea. En este sentido, la producción en el viejo continente sufrió un retroceso del 10% con respecto a 2011. Se ha registrado en 2012 un nivel de producción inferior de casi 19 millones de hl. respecto a la última media regis- trada (2007-2011, 159,9 millones de hl.). De hecho, la producción 2012 alcanza, excluyendo zumos y mostos, los 141,3 millones de hl. (frente a los 157,2 millones de hl. del año pasado). Por países, en comparación con la campaña de 2011, la disminución más llamativa se encuentra en Francia, que ha bajado un 16,8%, un retroceso que en cifras suponen más de 8,5 millones de hl. Menos, si bien la producción de 2011 fue bastante elevada, de unos 50,8 millones de hl. La producción italiana (sólo vino) retrocede nuevamente en 2012 en 2,7 millones de hl. (-6,3%), después de una ya escasa producción en 2011, y apenas supera los 40 millones de hl. de vino. Debe también notarse que, aun registrando retrocesos importantes en su producción, Hungría y Austria registran reducciones muy importantes con -32 y -25%, respectivamente. Dentro de este panorama tan preocupante, únicamente Alemania, Grecia y Portugal registraron producciones en aumento en 2012, pero con referencia a producciones en 2011 bastante modestas. Datos de producción de vino Chile registra en este ejercicio una nueva producción récord, alcanzando los 12,6 millones de hectolitros Datos de producción europea de vino /campaña 2012/13 Fuente: OIV Por otro lado, en el llamado nuevo mundo, contando el conjunto compuesto por los principales países del hemisferio sur, Estados Unidos y Suiza, el nivel de producción (excluyendo zumos y mostos) alcanza en 2012 los 72,3 millones de hl. Una dato que da muestras de estabilidad en la producción por primera vez desde 2010. Pero los datos generales no deben dejar de lado un análisis más particular, en el que la evolución se muestra con cifras muy dispares. Así, Estados Unidos, con 20,5 millones de hl. de vino registraría una producción bastante elevada de vino en 2012, con un aumento del 6,9% con respecto a 2011. Por su parte, en América del Sur, Chile registra una nueva producción récord, alcanzando los 12,6 6 / MERCADO GLOBAL Mercados del Vino y la Distribución / Especial Anuario 2012 Un año pobre y de caídas en la productividad La disminución más llamativa se encuentra en Francia con un descenso de un 16,8% y la producción italiana que retrocede nuevamente en 2012 en 2,7 millones En 2012 se ha registrado en Europa un nivel de producción inferior de 19 millones de hectolitros Un tractor descarga en la bodega la uva recogida que a lo largo de la campaña de 2012 fue menor en la mayoría de los países. Óscar Varela La producción mundial de vino durante la pasada campaña puede definirse como de moderadamente desequilibrada en cuanto a valores regionales. Según se desprende de los últimos datos de la OIV, mientras el viejo mundo reduce su producción de forma notable, el nuevo mundo se estabiliza y se afianza como motor mundial del mercado vinícola. Puede decirse que en este 2012 ha existido un variabilidad de más o menos el 10% en el nivel de producción de vino respecto al año 2011, y podemos enmarcar la producción mundial de vino de 2012 entre 247,2 y 254,7 millones de hl, es decir entre un 7,2% y 4,6% menos que en 2011 (250,9 millones de hl. de media: -15,9 millones de hl. respecto a 2011). Se trata, pues, de una producción global de vino que puede calificarse como muy escasa, particularmente en la Unión Europea. En este sentido, la producción en el viejo continente sufrió un retroceso del 10% con respecto a 2011. Se ha registrado en 2012 un nivel de producción inferior de casi 19 millones de hl. respecto a la última media regis- trada (2007-2011, 159,9 millones de hl.). De hecho, la producción 2012 alcanza, excluyendo zumos y mostos, los 141,3 millones de hl. (frente a los 157,2 millones de hl. del año pasado). Por países, en comparación con la campaña de 2011, la disminución más llamativa se encuentra en Francia, que ha bajado un 16,8%, un retroceso que en cifras suponen más de 8,5 millones de hl. Menos, si bien la producción de 2011 fue bastante elevada, de unos 50,8 millones de hl. La producción italiana (sólo vino) retrocede nuevamente en 2012 en 2,7 millones de hl. (-6,3%), después de una ya escasa producción en 2011, y apenas supera los 40 millones de hl. de vino. Debe también notarse que, aun registrando retrocesos importantes en su producción, Hungría y Austria registran reducciones muy importantes con -32 y -25%, respectivamente. Dentro de este panorama tan preocupante, únicamente Alemania, Grecia y Portugal registraron producciones en aumento en 2012, pero con referencia a producciones en 2011 bastante modestas. Datos de producción de vino Chile registra en este ejercicio una nueva producción récord, alcanzando los 12,6 millones de hectolitros Datos de producción europea de vino /campaña 2012/13 Fuente: OIV Por otro lado, en el llamado nuevo mundo, contando el conjunto compuesto por los principales países del hemisferio sur, Estados Unidos y Suiza, el nivel de producción (excluyendo zumos y mostos) alcanza en 2012 los 72,3 millones de hl. Una dato que da muestras de estabilidad en la producción por primera vez desde 2010. Pero los datos generales no deben dejar de lado un análisis más particular, en el que la evolución se muestra con cifras muy dispares. Así, Estados Unidos, con 20,5 millones de hl. de vino registraría una producción bastante elevada de vino en 2012, con un aumento del 6,9% con respecto a 2011. Por su parte, en América del Sur, Chile registra una nueva producción récord, alcanzando los 12,6 MERCADO GLOBAL / 7 Mercados del Vino y la Distribución / Especial Anuario 2012 millones de hl. lo que supone un 20% más respecto a 2011. Sin embargo, Argentina registra una producción de vino en neto menor (11,8 millones de hl. frente a 15,5 en 2011, lo que supone, un 24% menos) aunque según los datos que va dando la vendimia de este 2013 la producción por hectárea ha aumentado cerca de un 20%. En cuanto a Brasil, uno de los países que está en auge en la exportación de vino, pero que a la vez muestra unas regulaciones de importación que han supuesto enfrentamientos con países vecinos, su producción de vino es de 2,9 millones de hl. baja 0,5 millones de hl. (-14%) con respecto a 2011, un dato que supone un retroceso llamativo. Por lo que se refiere al resto de países productores, la OIV destaca que en Sudáfrica, la producción de vino ha aumentado nuevamente, y alcanza los 10,0 millones de hl. (frente a los 9,3 Mhl en 2010 y 2011). La producción australiana, por otro lado, se recupera ligeramente para alcanzar los 11,6 millones de hl. (+4,2% con respecto a 2011), y la producción neozelandesa retrocede algo (1,9 millones de hl. en 2012) y baja en 0,4 millones Situación del vino español en el mundo El Gobierno español se ha comprometido a poner en marcha y apoyar medidas para fomentar la internacionalización de las empresas españolas. Dentro de este marco, el Ministerio de Agricultura, Alimentación y Medio Ambiente (MAGRAMA) en coordinación con otros ministerios e instituciones, quiere impulsar una estrategia que permita incidir en los aspectos relacionados con la mejora de las condiciones para que las empresas agroalimentarias consigan mayor presencia en el mercado internacional. El Ministerio ha presentado las “Líneas Estratégicas para la Internacionalización del Sector Agroalimentario”, un documento que define los principales datos del sector del vino. Producción: Tercer productor de vino y mosto a nivel mundial tras Italia y Francia, y primer país del mundo en superficie de viñedo plantada. Comercio Exterior: Presenta una cuota de mer- cado del 22% a nivel mundial respecto al volumen (segunda posición). Junto con Italia y Francia supon- dría el 59% del total. La tendencia del consumo de vino en España es decreciente, mientras que la de las exportaciones es creciente lo que, en aras de un equilibrio de mercado a precios apropiados para la producción, refuerza la importancia de la internacio- nalización en este sector. Entre los años 2000-2011 las exportaciones se han incrementado un 105% en valor y un 135 % en volumen. Las cifras sugieren que debe continuar incrementándose el esfuerzo expor- tador, incidiendo especialmente en el incremento del valor de nuestras exportaciones vitivinícolas. cada- mente exportador: la cobertura en volumen se sitúa en el 3.200%, porcentaje 3,35 veces al correspon- diente a la cobertura en valor. El saldo en 2012 se situó en 2.582 millones de euros. mercado exterior (el 61% tuvo como destino la UE-27). En los vinos con ITGs, el porcentaje comer- cializado en el exterior se reduce al 28%. Destinos: La UE-27 es el destino del 75% en valor y del 73% en volumen de la exportación de vinos y mostos. Entre los años 2000-2011 el porcentaje de incremento de las exportaciones con destino UE-27 fue del 52% y hacia terceros países fue del 140% en valor. Destacar la expansión en China, con incrementos entre 2009 y 2010 del 172% en valor y del 386% en volumen. campa- ña 2009/10 el 37% de los vinos DOP se comercializó en el na y Hong Kong, Rusia y otros países de la antigua URSS, Brasil, Ja- Balanza comercial española: Carácter mar- Calidad diferenciada (DOPs, ITGs): En la Países destino en expansión: EE.UU, Chi- pón y México. A medio y largo plazo, India, Corea del Sur, Colombia, Perú. Perfil empresarial: El sector cuenta con aproxima- damente 4.200 bodegas, en su mayor parte MICROPYMES, de las cuales un número importante son cooperativas agrarias. Fortalezas: un alto número de agentes económicos presentan alta capacidad de innovación y se dispone de una amplia diversificación de la oferta. Base exportadora: 79 bodegas exportan más de 5 millones de euros y 5 exportan más de 50 millones, suponiendo el 68% de lo exportado aunque repre- sentan solo el 2,3% de las bodegas exportadoras. 8 / MERCADO GLOBAL Mercados del Vino y la Distribución / Especial Anuario 2012 de hl., es decir un 17,4% menos respecto a 2011, si bien es cierto que esta referencia supuso una cosecha de récord. El consumo se estabiliza Viñedos en Argentina, uno de los principales países exportadores a nivel mundial en estos momentos. El nuevo mundo toma las riendas del comercio global Argentina, Sudáfrica, Australia muestran datos positivos y de recuperación de las exportaciones con respecto a 2011 La suma de las exportaciones de todos los países que forman parte del mercado global del vino alcanzarían en 2012 los 101,4 Millones de hl., es decir, desciende un -0,2% respecto a 2011, y supone una pausa en la evolución de la tendencia al alza del comercio internacional, que apenas había sido afectada por la crisis financiera en campañas anteriores, según se desprende de los datos de la OIV y la OMC. Frente a lo sucedido en los dos años anteriores, la cuota de mercado mundial de los cinco primeros países exportadores de la UE disminuye hasta alcanzar 62,3% (frente a 65,4% en 2011), en beneficio del conjunto formado por los principales países del hemisferio sur y de EE.UU. (28,2% frente a 25,7% en 2011). El comercio internacional se estabiliza en 2012 y se mantiene el dato anecdótico de que más de 4 litros por cada 10 consumidos en el mundo han cruzado previamente una frontera, si bien este indicador de internacionalización. En líneas generales puede resumirse que los exportadores mundiales de vino se concentran en envasados y espumosos por el encarecimiento del granel, a excepción de Sudáfrica, que aumenta su venta a granel. Las exportaciones de vino del conjunto de los 11 principales vendedores mundiales crecieron un 9,8% en valor y apenas un 1% en volumen en el interanual a septiembre de 2012, con una subida media de precios del 8,7%. La escasez de la producción 2012 es en parte responsable del alto en la tendencia alcista en la UE, pero este factor no es determinante por sí mismo. En principio, una reducción del volumen disponible para la exportación es favorable para una disminución de la cuota de granel en las exportaciones vinícolas, pero esto es solo de forma indirecta. El descenso en el crecimiento del comercio internacional no afectó a todos los países de la misma manera. Italia, sigue a la cabeza de las exportaciones en volumen con 21,5 millones de hl., y España, se instala en segundo lugar con 19,1 millones de hl. exportados en 2012. Ambos países registran un Argentina registra un aumento de sus ventas al exterior de 0,6 millones de hectólitros Más de cuatro litros por cada 10 consumidos en el mundo han cruzado previamente una frontera retroceso, cada uno de ellos, de 1,7 y 2,9 millones de hl., respectivamente (-7% y 13% con respecto a 2011). La cuota de granel de los dos ha disminuido entre 2011 y 2012, y ambos han registrado producciones muy escasas tanto en 2011 como en 2012. En cuanto a Francia, ha experimentado una recuperación de sus exportaciones, llegando a 15 millones de hl. en 2012, un aumento de +0,8 millones de hl., +6% con respecto a 2011. De esta forma, Francia factura 725 millones de euros más que en el interanual 2011, e Italia sigue como primer proveedor en volumen, a pesar de las pérdidas registradas por reducción de sus ventas de granel. En América del Sur, después del retroceso de las exportaciones chilenas en 2011, el regreso a la normalidad hizo que sus exportaciones recuperaran la tendencia precedente: 7,5 millones de hl. exportados en 2012, un 13% más que en 2011. Argentina registra un aumento de sus ventas al exterior de 0,6 millones de hl. más que en 2011, alcanzando así los 3,7 millones de hl. Las cuotas de las exportaciones de granel aumentaron en estos dos países entre 2011 y 2012. En cuanto a Estados Unidos, registró en 2012 un crecimiento más bien modesto, sólo creció en 0,1 millones de hl. en sus exportaciones, con un cómputo global de vino enviado al exterior de 4,3 millones de hl. Las exportaciones de Sudáfrica también au- mentan y superan en 2012 (con 4,2 Mhl, +17% con respecto a 2011) el récord anterior de 2008. La cuota de granel está aumentando mucho, y también podría considerarse como muy elevada en 2012, casi la mitad de las exportaciones de granel estuvieron destinadas en 2012 al Reino Unido y a Alemania, y entre 2011 y 2012 Reino Unido ha experimentado un aumento de sus importaciones del 50% en volumen, mientras que Alemania mantenía su cuota estable en un 10% del vino importado con origen en Sudáfrica. En Australia, las exportaciones se recuperaron en 2012, con 7,2 millones de hl. un aumento del 3% frente a 2011, mientras que las exportaciones de Nueva Zelanda mantienen su evolución regular, alcanzando 1,6 millones de hl. Un 4% más con respecto a 2011, lo que representa alrededor de las tres cuartas partes de su producción. Por lo que respecta a las importaciones, EE.UU sustituye a Reino Unido como mercado líder en compra de vinos. Estados Unidos invirtió un 14,3% más que en 2011 y se establece como primer importador mundial de vino en valor con 3.847,6 millones de euros, superando a los 3.730 millones invertidos por Reino Unido (+8,4%). Destaca, por otro lado, el gran desarrollo del mercado asiático, con China y Japón ganando progresivamente cuota de mercado tanto en valor como en volumen, un 3,3% en volumen y un 12,1% en valor en el interanual a septiembre de 2012. El año vinícola 2012 experimentó un comienzo bastante satisfactorio en lo que se refiere al consumo de vino, y en el balance final se confirma un alto en el retroceso del consumo mundial provocado por la crisis que se daba desde 2010, aunque sin poder aún volver al ritmo de desarrollo de la demanda mundial previa a la crisis. El consumo mundial de vino en 2012 se sitúa entre 240,4 y 250,1 millones de hl., es decir, una media de 245,2 millones de hl. (+1,4 Mhl con respecto a 2011: +0,6%) según datos de la FAO y la OIV. El consumo mundial de vino en 2012 se sitúa entre 240,4 y 250,1 millones de hectolitros, según datos de la FAO y la OIV En una primera aproximación, se ve una situación prácticamente de estabilidad de los consumos en 2012 con respecto al último año en el norte de Europa, y un descenso en el sur del continente asociado a la crisis económica principalmente, así como a la reducción del gasto por hogar (-6%). En líneas generales, el consumo de vino global de los países analizados en Europa se revelaría estable con respecto al consumo de 2011, cuando fue de 121 millones de hl. Así, en los países tradicionalmente productores/consumidores europeos, se nota cierta recuperación del consumo francés en un poco más de 30 millones El viñedo en el mundo Fuente: OIV Mercados del Vino y la Distribución / Especial Anuario 2012 LA GAMA VERY BY FAMILLE CASTEL Desde hace años somos testigos del enorme desarrollo en Europa de una categoría de bebidas a base de vino con otros ingredientes incorporados. Las mezclas con base de vino siempre han gustado. En España, por ejemplo, encontramos desde la típica sangría que se ha hecho famosa a nivel mundial hasta el tinto de verano, donde se incorpora gaseosa al vino bien fresco. VeRy representa precisamente este concepto de mezclar el vino con otros ingredientes para obtener resultados originales y refrescantes. Inicialmente se desarrolla el vino blanco con pomelo y tras su éxito entre los consuimidores se continúa el desarrollo de la gama con el maridaje de vino blanco con lima y con melocotón. Actualmente la familia Castel sigue buscando nuevos maridajes de vino y frutas, primando el equilibrio de sabores y la delicadeza de la cata. EL SELLO DE CALIDAD DE LA FAMILIA CASTEL Famille Castel, es la marca internacional del Grupo Castel, por lo que la gama VeRy se beneficia de la experiencia y del saber hacer de esta casa que se dedica a la creación y comercialización de vinos desde 1949. VeRy se destaca por su calidad y un equilibrio optimo entre los sabores y aromas de sus vinos. VeRy utiliza únicamente aromas naturales en sus creaciones. Además los vinos VeRy tienen únicamente 10° lo que contribuye a una sensación de ligereza en boca y resulta en un vino suave ideal para beber durante el día. Tras el éxito contundente que ha tenido VeRy en su pais de lanzamiento, Francia (25% de cuota de mercado en un mercado estimado en 38 millones de euros en el año 2012), el lanzamiento en el extranjero representa un interés evidente para Famille Castel. También es una oportunidad de dar una imagen moderna de los vinos franceses en el extranjero y renovar el interés de los consumiVeRy de la Famila Castel es una gama BABV de 3 bebidas dores con la creación de un aromatizadas a base de vino maridado con frutas: nuevo segmento. • VeRy Grapefruit: Vino Rosado & Pomelo Actualmente existe una tendencia en el sector de la • VeRy Peach: Vino Blanco & Melocotón gastronomía a buscar pro• VeRy Lime: Vino Blanco & Lima ductos innovadores que sorprendan y fidelicen al cliente. El lanterreno de juego de los vinos VeRy al ser zamiento de VeRy en algunos países exun producto muy innovador a la vez que tranjeros en mayo 2012 revela niveles muy accesible. positivos de aceptación y suscita un vivo interés entre los consumidores que buscan ¿COMO CONSUMIR VERY? sensaciones nuevas. Los mercados objetiVeRy se consume muy frio, y es óptimo vos en Europa son por el momento Polopara tomar antes de las comidas o cenas nia, la Republica Checa, Alemania, Italia y como aperitivo. VeRy es el acompañante España. En realidad el mundo entero es el perfecto para consumir entre amigos en Publicidad / 9 casa, en un bar, una terraza e incluso en discotecas. Además es la bebida que estaban esperando todos a los que no les gustan las burbujas. PUBLICO OBJETIVO El publico objetivo son las mujeres y los jóvenes, este es el segmento que mejor ha acogido esta bebida en Francia, pero en realidad VeRy gusta a un publico muy variado por su originalidad y sabor inconfundible. VeRy gusta incluso al publico que no bebe vino. ¿QUE ES LA CATEGORIA BABV? Los BABV son maridajes de vino y de aromas o zumos de frutas. La denominación de BABV esta muy extendida en Francia y también aplica a bebidas comercializadas en España como la sangría preparada. Para el consumidor un bebida BABV es un aperitivo trendy para adultos, afrutado, fresco, y practico, que se puede consumir en cualquier momento del año y en eventos muy diversos. Actualmente las grandes marcas de distribución en Francia posicionan los BABV en el sector del vino, generalmente en las estanterías donde se exponen los vinos rosados. Este posicionamiento es intuitivo para el cliente cuando empieza a conocer el producto. Dicho esto, se entiende que el posicionamiento del producto en la superficie de venta debe de adaptarse a los factores específicos y singulares del mercado y de la empresa que los distribuye. La Cava Del Sumiller | Calle Serrano, 25 | 28001 Madrid | Tel.: +34916735615 | Fax: +34916729867 | Info@lacavadelsumiller.com 10 / MERCADO GLOBAL de hl. (+0,9 millones de hl. respecto a 2011), pero con una demanda interna que, sin embargo, sigue registrando una tendencia a la baja desde 1995 a un ritmo de 0,4 millones de hl. menos cada año. El aumento del consumo alemán (+0,3 millones de hl. con respecto a 2011) y una estabilización aparente de los consumos portugués y griego en niveles cercanos a 4,5 y 3 millones de hl. respectivamente, estabilizan algo el índice. Por último, los consumos de España e Italia siguen retrocediendo, -0,6 y -0,4 millones de hl. respectivamente respecto a 2011. Si bien este índice viene marcado por la merma enorme de los mercados internos de ambos países, en especial en el caso de nuestro país, desde 2006. La evolución del resto de los países puede considerarse favorable. Estados Unidos va camino a convertirse en el primer mercado mundial de vino en volumen, el consumo interno alcanza los 29 millones de hl. en 2012 , un 2% más que en 2011). El crecimiento sigue estable, aunque algo resentido por la crisis, ya que entre 2001 y 2007 el consumo había crecido más de un millón de hl. por año. En cuanto a China, el consumo Mercados del Vino y la Distribución / Especial Anuario 2012 En la imagen unos remolques durante la época de vendimia, en la bodega Cuatro Rayas, esperan para comenzar una de las jornadas de trabajo. Las ventas de vino a granel, en retorceso El consucmo creció en 1,5 millones de hectolitros en China en 2012, con un aumento de un 9% con respecto al ejercicio anterior sigue aumentando. Entre 2011 y 2012 creció en 1,5 millones de hl. y en el último balance ha subido a 17,8 millones de hl. Un aumento de +9% con respecto a 2011. Ya el pasado 2012 se benefició del desarrollo de la producción interna (entrada en producción de las plantaciones recientes) más que con el aumento de las importaciones. La tendencia apunta a un autoabastecimiento cada vez mayor del gigante asiático. Por último, hay que señalar que en 2012, Argentina, Sudáfrica, Australia y Nueva Zelanda registraron demandas internas que, cuantitativamente, fueron más o menos equivalentes a las de 2011, es decir menos de 10 millones de hl. al año, manteniendo estable el consumo. Entre el resto de países productores / consumidores, únicamente Chile, Hungría y la República Checa registraron una disminución en su consumo. Datos: OIV Datos: OIV El 2012 se cerró con un retroceso de las ventas en volumen cercano al 20% hasta situarse en 9,97 millones de hectolitros, pero con un fuerte incremento en valor del 8% hasta superar los 465 millones de euros. Las ventas exteriores de vino a granel supusieron el 45% del volumen total exportado que en esta ocasión se quedó en los 20,6 millones de hectolitros. Los mayores compradores de vino a granel en España fueron, por este orden, Francia con 3,25 millones de hectolitros por un importe de 135 millones de euros, Alemania con 1,57 millones de hectolitros por un total de casi 64 millones de euros e Italia, con 1,19 millones de hectolitros y 54 millones de euros. España por su parte aumentó ostensiblemente las importaciones con 71,5 millones de litros por importe de 40,5 millones de euros. De ellos, 43 millones de litros fueron sin denominación, pero casi 22 millones correspondieron a vinos con denominación de variedad, seis millones con indicación geográfica y medio millón de litros con denominación de origen. El precio de compra, con una media de 0,57 euros el litro, osciló entre los 0,50 y los 0,56 euros el litro, con excepción del medio millón de litros de alta gama por el que se pagaron una media de 2,89 euros el litro. En Chile se adquirieron 38,5 millones de litros por valor de 19 millones de euros, más de 18 millones de litros en Portugal por más de 8 millones de euros, casi 6,5 millones de litros en Italia por casi 5 millones de euros y más de cuatro millones en Argentina y Sudáfrica, respectivamente. Mercados del Vino y la Distribución / Especial Anuario 2012 Publicidad / 11