Gráficas de Múltiplos

Anuncio

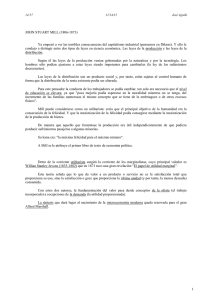

Latin American Equity Research MÉXICO México, 10 de Mayo, 2011 MÚLTIPLOS Indicadores de Valuación de las Compañías Mexicanas Equipo de Análisis de México 52 57 80 00 40,000 IPyC Nominal (puntos) 35,000 30,000 25,000 20,000 15,000 10,000 5,000 0 96 96 97 98 99 00 01 02 03 04 05 06 07 Publicación Elaborada por el Departamento de Análisis en México 08 09 10 11 Indicadores de Valuación de las Compañías Mexicanas MÚLTIPLOS En el presente documento presentamos de forma gráfica algunos de los principales indicadores de valuación de las compañías mexicanas, con el propósito de que sirva como una herramienta para la toma de decisiones de inversión por parte de nuestros clientes. Dado que el mercado accionario mexicano ha alcanzado niveles de valuación relativamente altos bajo algunos indicadores, es recomendable invertir de manera selectiva. Es por eso que presentamos esta información como un instrumento complementario para lograr una idea más clara de donde se ubica cada emisora en términos de valuación dentro de un contexto histórico de largo plazo. Sin embargo, es preciso señalar que los reportes elaborados por nuestros analistas en torno a algunas de las principales emisoras permiten tener una mejor visión de las empresas en términos de valuación así como de sus perspectivas de crecimiento y de rentabilidad. En esta ocasión estamos mostrando los múltiplos Forward tanto del P/U (Precio/Utilidad) como del FV/EBITDA (Valor de la Empresa/Flujo Operativo). A diferencia del múltiplo P/U tradicional que considera el precio de la acción entre la utilidad de los últimos doce meses, el múltiplo P/U Forward considera el precio de la acción entre la utilidad de los próximos doce meses. La ventaja de este indicador es que en la valuación se incorpora el crecimiento de las utilidades que la empresa presentará durante el siguiente año. De esta forma, al ver el nivel actual de la gráfica del P/U dicho punto ya incorpora el crecimiento de las utilidades esperado para los próximos doce meses. Lo anterior aplica de manera similar para el múltiplo FV/EBITDA Forward. Dentro de la página dedicada a cada emisora se presentan dos indicadores de capitalización y cuatro múltiplos de valuación. En lo que respecta a los primeros, aquí se presenta la información correspondiente al valor de la empresa visto desde dos puntos de vista distintos: a) Valor de mercado: no es más que el precio por acción multiplicado por el número de acciones en circulación; y b) Firm Value: este concepto representa el valor de todos los activos de la empresa valuados a valor de mercado. Ambos indicadores vienen expresados en miles de millones de pesos. Firm Value = Valor de Mercado + Deuda Neta + (Capital minoritario * P/VL) En términos contables los activos totales de una empresa están compuestos por la suma del pasivo más el capital contable (tanto mayoritario como minoritario). El Firm Value representa el valor de todos los activos de la empresa pero valuados a valor de mercado, es decir, el valor de mercado del capital contable mayoritario está representado por el valor de mercado de las acciones de la empresa, el capital contable minoritario se valúa a valor de mercado al multiplicar el capital minoritario por el múltiplo P/VL y el valor nominal de la deuda neta generalmente corresponde con su valor de mercado. En otras palabras, dependiendo de las fuentes de financiamiento del negocio, una parte de los flujos de efectivo corresponden a los accionistas (tanto mayoritarios como minoritarios) y otra parte corresponde a los acreedores. En lo que respecta a la valuación, hemos incluido cuatro de los múltiplos de valuación más utilizados para poder analizar la valuación relativa de las compañías. Es importante tener en mente que la gráfica de cada múltiplo representa un parámetro de referencia para determinar con que premio o descuento está cotizando actualmente la empresa con respecto a su valuación histórica. En ese sentido, es conveniente ubicar en que nivel de valuación la acción ha cotizado durante un periodo amplio de tiempo y no únicamente tomar como referencia la valuación máxima que ha alcanzado. Hay que tomar en cuenta que en ciertas ocasiones los niveles máximos son resultado de distorsiones del mercado (burbuja de Nasdaq, devaluaciones, entre otras), de distorsiones en la información financiera de las empresas derivadas de escisiones o adquisiciones o en algunos casos de fuertes tasas de crecimiento en sus utilidades que no necesariamente son sostenibles en el tiempo. Precio / Utilidad: este múltiplo da a los inversionistas una idea de que tanto están pagando por la capacidad de generación de utilidades de la empresa. Precio / Valor en Libros: relaciona el valor de mercado de la empresa con respecto a su capital contable, las empresas que cotizan a descuento en valor en libros relativo a las empresas comparables se consideran subvaluadas. Hay que tomar en cuenta que los bajos múltiplos de precio / valor en libros pueden operar como una medida del riesgo, dado que las empresas con precios muy por debajo de su valor en libros tienen más probabilidades de tener problemas y quebrar. Hay que evaluar si el rendimiento adicional justifica el riesgo que se corre al invertir en esas empresas. Indicadores de Valuación de las Compañías Mexicanas Firm Value / EBITDA: es un múltiplo de valuación que relaciona el valor total de la empresa con el flujo operativo que genera esa compañía. Tiene la ventaja sobre el P/U el que es un múltiplo más estable en el tiempo y no se distorsiona por los ajustes contables derivados de la devaluación y la inflación. Una de las desventajas que presenta este indicador es que no considera los cambios que ocurren en las tasas de impuestos a través del tiempo. El EBITDA (Earnings Before Interests Depreciation & Amortization) representa el flujo operativo de la empresa y equivale a la utilidad de operación más la depreciación. Dado que la depreciación es un cargo a los resultados de la empresa que no representa una salida de efectivo, se suma de regreso a la utilidad de operación para tener una idea del desempeño operativo de la empresa con una definición de flujo más amplia y que presenta menos volatilidad. Firm Value / Ventas: representan una alternativa adicional para analizar la valuación relativa de la compañía comparando el Firm Value con las ventas de la empresa. El atractivo de los múltiplos es que son simples y fáciles de utilizar. Pueden ser utilizados para obtener estimaciones de valor rápidamente para empresas y activos y son particularmente útiles cuando existe un gran número de empresas comparables cotizando en los mercados financieros y el mercado en promedio las está valuando correctamente. En el mismo sentido, son fácilmente utilizados equivocadamente o manipulados, especialmente cuando se utilizan compañías comparables. Dado que no existen dos empresas exactamente iguales en términos de riesgo y crecimiento, la definición de empresas “comparables” es subjetiva. El otro problema al utilizar múltiplos basados en empresas comparables es que construye sobre los errores (sobrevaluación o subvaluación) que el mercado puede estar cometiendo al valuar estas empresas p. Ej. Empresas tecnológicas a principios del 2000. Consideramos que el análisis cuidadoso de los múltiplos de valuación que aquí se presentan puede contribuir a una mejor toma de decisiones de inversión. Arturo Espinosa 5269 1924 aespinosa@santander.com.mx MÚLTIPLOS FORWARD ALFA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 160 100 90 140 80 120 70 60 100 50 80 40 30 60 20 40 10 - 20 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 FV / EBITDA 35 10 30 9 8 25 7 20 6 15 5 10 4 5 3 - 2 03 04 05 06 07 08 09 10 11 03 P / VL 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / VENTAS 2.0 1.1 1.8 1.0 1.6 0.9 1.4 0.8 1.2 0.7 1.0 0.6 0.8 0.5 0.6 0.4 0.4 0.3 0.2 03 04 05 06 07 08 09 10 11 03 04 ALSEA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 14 16 12 14 12 10 10 8 8 6 6 4 4 2 2 - 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 07 08 09 10 11 FV / EBITDA 80 14 70 12 60 10 50 40 8 30 6 20 4 10 - 2 03 04 05 06 07 08 09 10 03 11 P / VL 04 FV / VENTAS 4.5 2.25 4.0 2.00 3.5 1.75 3.0 1.50 2.5 1.25 2.0 1.00 1.5 0.75 1.0 0.50 0.5 0.25 03 04 05 06 07 08 09 10 11 03 04 05 06 AMX VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 1,600 1,600 1,400 1,400 1,200 1,200 1,000 1,000 800 800 600 600 400 400 200 200 - - 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 FV / EBITDA 10 22 20 9 18 8 16 14 7 12 6 10 5 8 4 6 3 4 03 04 05 06 07 08 09 10 03 11 P / VL 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / VENTAS 4.2 10 3.8 8 3.4 6 3.0 2.6 4 2.2 2 1.8 1.4 03 04 05 06 07 08 09 10 11 03 04 ARA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 30 30 25 25 20 20 15 15 10 10 5 5 - 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 FV / EBITDA 16 30 14 25 12 20 10 8 15 6 10 4 5 2 03 04 05 06 07 08 09 10 11 P / VL 03 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / VENTAS 3.5 3.5 3.0 3.0 2.5 2.5 2.0 2.0 1.5 1.5 1.0 1.0 0.5 0.5 03 04 05 06 07 08 09 10 11 03 04 ARCA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 60 60 55 55 50 50 45 45 40 40 35 35 30 30 25 25 20 20 15 15 07 08 09 10 11 P/U 07 08 09 10 11 08 09 10 11 08 09 10 11 FV / EBITDA 10 17 16 9 15 14 8 13 12 7 11 6 10 9 5 8 7 4 07 08 09 10 11 P / VL 07 FV / VENTAS 3.5 2.2 2.0 3.0 1.8 2.5 1.6 1.4 2.0 1.2 1.5 1.0 0.8 1.0 07 08 09 10 11 07 ASUR VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 25 25 20 20 15 15 10 10 5 5 - 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 07 08 09 10 11 FV / EBITDA 12 35 11 30 10 9 25 8 20 7 6 15 5 4 10 3 5 2 03 04 05 06 07 08 09 10 11 P / VL 03 04 FV / VENTAS 1.6 6.5 6.0 1.4 5.5 1.2 5.0 4.5 1.0 4.0 0.8 3.5 3.0 0.6 2.5 0.4 2.0 0.2 1.5 03 04 05 06 07 08 09 10 11 03 04 05 06 AXTEL VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 40 45 35 40 30 35 25 30 20 25 15 20 10 15 10 5 05 06 07 08 09 05 10 P/U 06 07 08 09 10 06 07 08 09 10 08 09 10 FV / EBITDA 12 80 70 10 60 50 8 40 6 30 20 4 10 - 2 05 06 07 08 09 10 P / VL 05 FV / VENTAS 4.5 4.0 4.0 3.5 3.5 3.0 3.0 2.5 2.5 2.0 2.0 1.5 1.5 1.0 1.0 0.5 0.5 05 06 07 08 09 10 05 06 07 BIMBO VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 140 160 120 140 100 120 80 100 60 80 40 60 20 40 20 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 09 10 11 FV / EBITDA 24 12 22 11 20 10 18 9 16 8 14 7 12 6 10 5 8 4 03 04 05 06 07 08 09 10 11 P / VL 03 04 05 06 07 08 FV / VENTAS 1.50 3.00 2.75 1.25 2.50 2.25 1.00 2.00 0.75 1.75 1.50 0.50 1.25 1.00 0.25 03 04 05 06 07 08 09 10 11 03 04 05 06 07 08 09 10 11 BOLSA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 16 18 14 16 12 14 10 12 8 10 6 8 4 6 4 Ene-09 2 Jul-09 Ene-10 Jul-10 Ene-09 Ene-11 P/U Jul-09 Ene-10 Jul-10 Ene-11 Jul-10 Ene-11 FV / EBITDA 24 16 22 14 20 12 18 10 16 8 14 6 12 4 10 8 Ene-09 Jul-09 Ene-10 Jul-10 Ene-11 P / VL 2 Ene-09 Jul-09 Ene-10 FV / VENTAS 7.0 3.3 3.0 6.0 2.8 2.5 5.0 2.3 4.0 2.0 1.8 3.0 1.5 1.3 2.0 1.0 0.8 Ene-09 Jul-09 Ene-10 Jul-10 Ene-11 1.0 Ene-09 Jul-09 Ene-10 Jul-10 Ene-11 CEMEX VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 350 600 550 300 500 250 450 400 200 350 150 300 250 100 200 50 150 - 100 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 06 07 08 09 10 11 FV / EBITDA 16 12 11 14 10 12 9 10 8 7 8 6 6 5 4 4 03 04 05 06 07 08 09 10 03 11 P / VL 04 05 11 FV / VENTAS 2.0 2.4 1.8 2.2 1.6 2.0 1.4 1.8 1.2 1.6 1.0 1.4 0.8 1.2 0.6 1.0 0.4 0.2 0.8 03 04 05 06 07 08 09 10 11 03 04 05 06 07 08 09 10 11 FEMSA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 300 350 250 300 200 250 150 200 100 150 50 100 - 50 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 10 11 10 11 FV / EBITDA 30 10 25 9 20 8 15 7 10 6 5 5 - 4 03 04 05 06 07 08 09 10 11 P / VL 03 04 05 06 07 08 09 FV / VENTAS 2.8 2.00 2.6 1.75 2.4 2.2 1.50 2.0 1.8 1.25 1.6 1.4 1.00 1.2 1.0 0.75 03 04 05 06 07 08 09 10 11 03 04 05 06 07 08 09 GAP VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 35 35 30 30 25 25 20 20 15 15 10 Feb-06 Feb-07 Feb-08 Feb-09 Feb-10 Feb-11 P/U 10 Feb-06 Feb-07 Feb-08 Feb-09 Feb-10 Feb-11 Feb-08 Feb-09 Feb-10 Feb-11 Feb-08 Feb-09 Feb-10 Feb-11 FV / EBITDA 26 16 24 14 22 20 12 18 10 16 14 8 12 6 10 8 Feb-06 Feb-07 Feb-08 Feb-09 Feb-10 Feb-11 P / VL 4 Feb-06 Feb-07 FV / VENTAS 10 1.4 9 1.2 8 1.0 7 6 0.8 5 0.6 4 0.4 Feb-06 Feb-07 Feb-08 Feb-09 Feb-10 Feb-11 3 Feb-06 Feb-07 GCARSO VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 210 230 190 210 170 190 150 170 130 150 110 130 90 110 70 90 50 70 30 50 10 30 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / EBITDA 20 26 24 18 22 16 20 18 14 16 12 14 10 12 10 8 8 6 6 4 4 03 04 05 06 07 08 09 10 11 P / VL 03 04 FV / VENTAS 3.0 4.0 3.5 2.5 3.0 2.0 2.5 2.0 1.5 1.5 1.0 1.0 0.5 0.5 03 04 05 06 07 08 09 10 11 03 04 GEO VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 40 45 35 40 35 30 30 25 25 20 20 15 15 10 10 5 5 - 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 09 10 11 FV / EBITDA 30 14 25 12 20 10 15 8 10 6 5 4 - 2 03 04 05 06 07 08 09 10 11 P / VL 03 04 FV / VENTAS 3.0 5.0 4.5 2.5 4.0 3.5 2.0 3.0 2.5 1.5 2.0 1.5 1.0 1.0 0.5 0.5 03 04 05 06 07 08 09 10 11 03 04 05 06 07 08 GMEXICO VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 450 500 400 450 400 350 350 300 300 250 250 200 200 150 150 100 100 50 50 - 04 05 06 07 08 09 10 11 P/U 04 05 06 07 08 09 10 11 06 07 08 09 10 11 06 07 08 09 10 11 FV / EBITDA 12 35 30 10 25 8 20 6 15 4 10 2 5 - 04 05 06 07 08 09 10 11 P / VL 04 05 FV / VENTAS 4.5 7 4.0 6 3.5 5 3.0 4 2.5 3 2.0 2 1.5 1 1.0 - 0.5 04 05 06 07 08 09 10 11 04 05 GFAMSA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 30 25 25 20 20 15 15 10 10 5 5 - 07 08 09 10 11 P/U 07 08 09 10 11 FV / EBITDA 70 18 60 16 14 50 12 40 10 30 8 20 6 10 4 - 2 07 08 09 10 11 P / VL 07 08 09 10 11 FV / VENTAS 3.6 2.25 3.2 2.00 2.8 1.75 2.4 1.50 2.0 1.25 1.6 1.00 1.2 0.8 0.75 0.4 0.50 - 0.25 07 08 09 10 11 07 08 09 10 11 GMODELO VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 300 250 250 200 200 150 150 100 100 50 50 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 06 07 08 09 10 11 FV / EBITDA 26 12 24 11 10 22 9 20 8 18 7 16 6 14 5 12 4 03 04 05 06 07 08 09 10 11 P / VL 03 04 FV / VENTAS 4.0 3.5 3.5 3.0 3.0 2.5 2.5 2.0 2.0 1.5 1.5 03 04 05 06 07 08 09 10 11 03 04 05 GRUMA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 25 50 45 20 40 35 15 30 10 25 20 5 15 10 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / EBITDA 18 12 16 11 10 14 9 12 8 10 7 8 6 6 5 4 4 2 3 - 2 03 04 05 06 07 08 09 10 11 P / VL 03 04 FV / VENTAS 3.8 1.1 3.4 1.0 3.0 0.9 2.6 0.8 2.2 0.7 1.8 0.6 1.4 0.5 1.0 0.4 0.6 0.2 0.3 03 04 05 06 07 08 09 10 11 03 04 HOMEX VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 45 50 40 45 35 40 30 35 25 30 20 25 15 20 10 15 10 5 04 05 06 07 08 09 04 10 P/U 05 06 07 08 09 10 06 07 08 09 10 06 07 08 09 10 FV / EBITDA 14 32 28 12 24 10 20 8 16 6 12 4 8 4 2 04 05 06 07 08 09 04 10 P / VL 05 FV / VENTAS 4.5 3.0 4.0 2.5 3.5 3.0 2.0 2.5 1.5 2.0 1.5 1.0 1.0 0.5 0.5 04 05 06 07 08 09 10 04 05 ICA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 40 60 35 50 30 40 25 30 20 15 20 10 10 5 - 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 06 07 08 09 10 11 FV / EBITDA 30 25 28 26 20 24 22 15 20 10 18 16 5 14 12 - 10 03 04 05 06 07 08 09 10 03 11 P / VL 04 FV / VENTAS 3.0 3.0 2.5 2.5 2.0 2.0 1.5 1.5 1.0 1.0 0.5 0.5 - 03 04 05 06 07 08 09 10 11 03 04 05 ICH VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 30 32 28 25 24 20 20 16 15 12 10 8 5 4 - 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 06 07 08 09 10 11 FV / EBITDA 25 25 20 20 15 15 10 10 5 5 - 03 04 05 06 07 08 09 10 03 11 P / VL 04 FV / VENTAS 1.0 1.4 1.2 0.8 1.0 0.6 0.8 0.4 0.6 0.2 0.4 - 0.2 03 04 05 06 07 08 09 10 11 03 04 05 KIMBER VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 90 90 80 80 70 70 60 60 50 40 50 30 40 20 30 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 FV / EBITDA 20 11.0 10.0 18 9.0 16 8.0 14 7.0 12 6.0 10 5.0 03 04 05 06 07 08 09 10 11 P / VL 03 04 05 06 07 08 09 10 05 06 07 08 09 10 11 FV / VENTAS 11 3.3 10 3.1 9 2.9 8 2.7 7 2.5 6 2.3 5 2.1 4 1.9 3 1.7 2 03 04 05 06 07 08 09 10 11 03 04 11 KOF VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 200 200 180 180 160 160 140 140 120 120 100 100 80 80 60 60 40 40 20 20 03 04 05 06 07 08 09 10 11 03 04 P/U FV / EBITDA 24 9.0 22 8.5 05 06 07 08 09 10 11 05 06 07 08 09 10 11 05 06 07 08 09 10 11 8.0 20 7.5 18 7.0 16 6.5 14 6.0 12 5.5 10 5.0 8 4.5 03 04 05 06 07 08 09 10 03 11 04 P / VL FV / VENTAS 2.4 1.7 1.6 2.2 1.5 2.0 1.4 1.8 1.3 1.6 1.2 1.1 1.4 1.0 1.2 0.9 1.0 0.8 03 04 05 06 07 08 09 10 11 03 04 LIVEPOL VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 130 130 110 110 90 90 70 70 50 50 30 30 10 10 03 04 05 06 07 08 09 10 11 03 04 P/U FV / EBITDA 28 16 05 06 07 08 09 10 11 05 06 07 08 09 10 11 05 06 07 08 09 10 11 26 14 24 22 12 20 18 10 16 14 8 12 10 6 8 6 4 03 04 05 06 07 08 09 10 11 03 04 P / VL FV / VENTAS 3.3 2.4 2.2 2.8 2.0 1.8 2.3 1.6 1.4 1.8 1.2 1.0 1.3 0.8 0.8 0.6 03 04 05 06 07 08 09 10 11 03 04 MEXCHEM VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 100 100 90 90 80 80 70 70 60 60 50 50 40 40 30 30 20 20 10 10 07 08 09 10 11 P/U 07 08 09 10 11 08 09 10 11 08 09 10 11 FV / EBITDA 20 11 18 10 9 16 8 14 7 12 6 10 5 8 4 6 3 4 2 07 08 09 10 11 P / VL 07 FV / VENTAS 2.5 6 5 2.0 4 1.5 3 1.0 2 1 0.5 07 08 09 10 11 07 OMA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 18 18 16 16 14 14 12 12 10 10 8 8 6 6 4 Ene-07 Ene-08 Ene-09 Ene-10 Ene-11 4 Ene-07 P/U FV / EBITDA 30 16 Ene-08 Ene-09 Ene-10 Ene-11 Ene-08 Ene-09 Ene-10 Ene-11 Ene-10 Ene-11 28 14 26 24 12 22 20 10 18 8 16 14 6 12 10 Ene-07 Ene-08 Ene-09 Ene-10 4 Ene-07 Ene-11 P / VL FV / VENTAS 2.25 9 2.00 8 1.75 7 1.50 6 1.25 5 1.00 4 0.75 3 0.50 Ene-07 Ene-08 Ene-09 Ene-10 Ene-11 2 Ene-07 Ene-08 Ene-09 PE&OLES VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 200 200 175 180 160 150 140 125 120 100 100 75 80 60 50 40 25 20 - 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / EBITDA 30 20 18 25 16 20 14 12 15 10 10 8 6 5 4 - 2 03 04 05 06 07 08 09 10 11 03 04 P / VL FV / VENTAS 5.5 4.0 5.0 3.5 4.5 3.0 4.0 3.5 2.5 3.0 2.0 2.5 2.0 1.5 1.5 1.0 1.0 0.5 0.5 03 04 05 06 07 08 09 10 11 03 04 SARE VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 8 11 7 10 9 6 8 5 7 4 6 3 5 2 4 1 3 2 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 05 06 07 08 09 05 06 10 11 FV / EBITDA 16 12 14 11 12 10 10 9 8 8 6 7 4 6 2 5 4 03 04 05 06 07 08 09 10 03 11 P / VL 04 10 11 FV / VENTAS 2.4 2.4 2.2 2.2 2.0 1.8 2.0 1.6 1.8 1.4 1.2 1.6 1.0 1.4 0.8 0.6 1.2 0.4 1.0 0.2 - 0.8 03 04 05 06 07 08 09 10 11 03 04 07 08 09 10 11 SORIANA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 90 90 80 80 70 70 60 60 50 50 40 40 30 30 20 20 10 10 - 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 05 06 05 06 07 08 09 10 11 FV / EBITDA 16 50 45 14 40 12 35 10 30 25 8 20 6 15 4 10 2 5 03 04 05 06 07 08 09 10 03 11 04 P / VL FV / VENTAS 2.4 1.2 07 08 09 10 11 2.2 1.0 2.0 1.8 0.8 1.6 1.4 0.6 1.2 1.0 0.4 0.8 0.6 0.2 03 04 05 06 07 08 09 10 11 03 04 07 08 09 10 11 TELMEX VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 450 550 500 400 450 350 400 300 350 250 300 200 250 200 150 03 04 05 06 07 08 09 10 03 11 P/U 04 05 06 07 08 09 10 11 10 11 FV / EBITDA 23 10 21 9 19 17 8 15 7 13 11 6 9 5 7 5 4 03 04 05 06 07 08 09 10 11 P / VL 03 04 05 06 07 08 09 05 06 07 08 09 FV / VENTAS 13.5 4.2 11.5 3.8 9.5 3.4 7.5 3.0 5.5 2.6 3.5 2.2 1.5 1.8 03 04 05 06 07 08 09 10 11 03 04 10 11 TLEVISA VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 225 250 200 225 200 175 175 150 150 125 125 100 100 75 75 50 50 25 25 03 04 05 06 07 08 09 10 03 11 P/U 05 06 07 08 09 10 11 06 07 08 09 10 11 06 07 08 09 10 11 FV / EBITDA 26 13 24 12 22 11 20 10 18 9 16 8 14 7 12 6 10 5 03 04 04 05 06 07 08 09 10 03 11 P / VL 04 05 FV / VENTAS 5.5 5.5 5.0 5.0 4.5 4.5 4.0 4.0 3.5 3.5 3.0 3.0 2.5 2.5 2.0 2.0 1.5 1.0 1.5 03 04 05 06 07 08 09 10 11 03 04 05 URBI VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 55 55 50 50 45 45 40 40 35 35 30 30 25 25 20 20 15 15 10 May-04 May-05 May-06 May-07 May-08 May-09 May-10 May-11 P/U 10 May-04 May-05 May-06 May-07 May-08 May-09 May-10 May-11 May-06 May-07 May-08 May-09 May-10 May-11 May-10 May-11 FV / EBITDA 30 16 14 25 12 20 10 8 15 6 10 4 5 May-04 May-05 May-06 May-07 May-08 May-09 May-10 May-11 P / VL 2 May-04 FV / VENTAS 3.8 4.0 3.4 3.6 3.0 3.2 2.6 2.8 2.2 2.4 1.8 2.0 1.4 1.6 1.0 1.2 0.6 May-04 May-05 May-05 May-06 May-07 May-08 May-09 May-10 May-11 0.8 May-04 May-05 May-06 May-07 May-08 May-09 WALMEX VALOR DEL MERCADO (Miles de Mill. de P$) FIRM VALUE (Miles de Mill. de P$) 700 700 600 600 500 500 400 400 300 300 200 200 100 100 03 04 05 06 07 08 09 10 11 P/U 03 04 05 06 07 08 09 10 11 FV / EBITDA 30 20 28 18 26 16 24 14 22 20 12 18 10 16 8 14 03 04 05 06 07 08 09 10 03 11 P / VL 04 05 06 07 08 09 10 11 05 06 07 08 09 10 11 FV / VENTAS 6.5 2.0 6.0 1.8 5.5 1.6 5.0 1.4 4.5 1.2 4.0 1.0 3.5 0.8 3.0 2.5 0.6 03 04 05 06 07 08 09 10 11 03 04 DIRECTORIO DEL ÁREA DE ANÁLISIS (MÉXICO) NOMBRE FUNCIÓN TELÉFONO E-MAIL ANÁLISIS ECONÓMICO Héctor Chávez Director 5269-1925 hchavez@santander.com.mx Rafael Camarena Economía 5269-1927 rcamarena@santander.com.mx Salvador Orozco Mercado de Dinero 5269-1933 sorozco@santander.com.mx Susana Ortega Asistente 5269-1918 sortega@santander.com.mx Gonzalo Fernández Estrategia 5269-1931 gofernandez@santander.com.mx Joaquín Ley Comercio y Consumo 5269-1921 jley@santander.com.mx Paloma Campos Comercio, Consumo, Telecomunicaciones y Medios 5269-2200 pcampos@santander.com.mx Rogelio Urrutia Cemento y Construcción 5257-8172 rurrutiac@santander.com.mx Luis Miranda Grupos Industriales y Acero 5269-1926 lmiranda@santander.com.mx 52-69-19-00 bmunoz@santander.com.mx ANÁLISIS FUNDAMENTAL Berenice Muñoz Grupos Industriales y Acero Boris Molina Sector Financiero Gregorio Tomassi Telecomunicaciones y Medios Victoria Santaella Minería y Metales (212)350-3977 5269-2102 (212)350-3919 bmolina@santander.us gtomassi@santander.com.mx vsantaella@santander.us SERVICIOS DE ANÁLISIS Arturo Espinosa Director de Servicios de Análisis 5269-1924 aespinosa@santander.com.mx Maria Isabel García Deuda Corporativa 5269-2228 mgarciame@santander.com.mx Rubén Flores Análisis Técnico 5269-1928 rflores@santander.com.mx Román Villegas Sistemas 5269-1929 rvillegas@santander.com.mx Miguel Angel Guerrero Edición y Difusión 5269-1930 maguerrero@santander.com.mx El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de Mota-Engil, Fintech Advisory, Banamex, BBVA Bancomer, GF Banorte, Scotiabank, Santander y HSBC. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de Mexichem, Advent, Eolia y Santander. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin.