Cafe-Negocios-240914

Anuncio

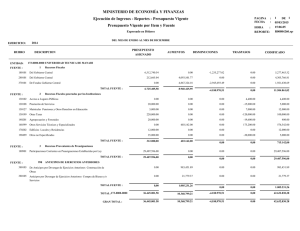

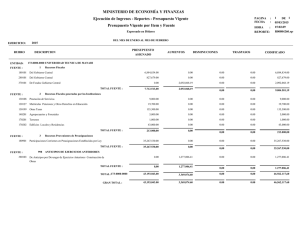

10 c&n el observador Miércoles 24 de setiembre de 2014 profesionaLes impuestos y legal ¿Cómo optimizar los anticipos de impuestos anuales? Principales aspectos fiscales vinculados a la limitación de anticipos en el IRAE y en el IP Las cLaves por cra. agustina navarro nn agustinanavarro@kpmg.com D e acuerdo con lo establecido en las normas fiscales, la cuantificación de los pagos a cuenta del futuro impuesto se lleva a cabo en función de la situación fiscal de la empresa al cierre del ejercicio inmediato anterior. Para el caso del IRAE, a efectos de determinar el monto de dichos anticipos se deberá obtener la relación entre el monto del impuesto y las ventas, servicios y otras rentas brutas que originen rentas gravadas. Dicha relación se deberá aplicar a los ingresos mencionados de cada mes del ejercicio siguiente. En cuanto al IP, los referidos pagos a cuenta se determinarán aplicando la alícuota del 11% al impuesto generado en el ejercicio anterior, abatido en el monto cuando corresponda. Sin embargo, no necesariamente los impuestos de un ejercicio económico son menores a los del ejercicio siguiente, por lo que, de detectarse hechos u operaciones que visiblemente alteren la situación fiscal de las empresas de un año a otro, corresponde revisar si los anticipos que se realizarían no van a exceder el monto de los impuestos anuales. Limitación de anticipos Existen distintas alternativas que permiten reducir el monto de los anticipos anuales. Una posibilidad consiste en dejar de efectuar anticipos (salvo el mínimo obligatorio para el caso de IRAE, previsto en el artículo 93 del Título 4 del T.O. de 1996) sobre la base de lo dispuesto en el artículo 31 del Código Tributario, que dispone que estos son obligaciones que nunca nn nn pLanificación tributaria . Permite optimizar aspectos que inciden económica y financieramente en el ciclo de vida de las empresas. cese De anticipos. Un cambio en la realidad económica de la empresa puede llevarnos a cuestionar si los anticipos que habría que abonar no superarán el monto del impuesto anual. provisorias. Las declaraciones juradas en tal calidad, habilitan a los contribuyentes a limitar sus anticipos sin correr el riesgo de que les reclamen sanciones. I. GUIMaraEns pueden exceder el monto del impuesto finalmente determinado. Si bien esta solución resulta sumamente simple, implica un riesgo, puesto que en caso de que los impuestos finalmente liquidados, al cierre del ejercicio, superen los anticipos ya efectuados, se deberán abonar -además del saldo del impuesto- las multas y recargos por no haberse efectuado los anticipos en fecha. Otra posibilidad consiste en la presentación de declaraciones juradas provisorias. Dicho régimen habilita a los contribuyentes a limitar sus anticipos sin correr el riesgo de que la Administración Fiscal reclame sanciones, en caso que al cierre del ejercicio surgiera de la liquidación del impuesto un saldo a pagar. Declaración jurada provisoria Las normas fiscales establecen que si los contribuyentes estiman que los pagos a cuenta previstos Existen distintas alternativas que permiten reducir el monto de los anticipos anuales para el impuesto excederán a su adeudo por el ejercicio, podrán efectuarlos hasta el monto concurrente del impuesto estimado. A tales efectos, en lo que refiere al IRAE, los contribuyentes deberán presentar una declaración jurada provisoria estimando las rentas gravadas del año en base a las obtenidas en el período comprendido entre el comienzo del ejercicio y el cierre del segundo mes anterior al que se debe realizar el pago. En lo que respecta al IP, el contribuyente tendrá la obligación de realizar los pagos a cuenta, hasta tanto estime que tales pagos excederán su adeudo por el ejercicio en curso. La presentación de la declaración jurada provisoria debe realizarse en base a la estimación del patrimonio fiscal al cierre del tercer mes anterior a la fecha que deba realizarse el pago. Finalmente resulta importante destacar que dicha declaración deberá ser presentada ante DGI únicamente dentro de los plazos fijados para realizar los anticipos y una vez presentada, se deberá continuar presentando provisorias por el resto del período. El monto del anticipo de cada mes se calcula restando a la suma de anticipos que correspondería realizar hasta el mes correspondiente los ya efectuados hasta el mes anterior. otro mecanismo El otro mecanismo previsto por las normas del IRAE es especialmente apropiado para limitar los anticipos, cuando en el ejercicio anterior se han obtenido ganan- cias no habituales o en el corriente se espera sufrir pérdidas no habituales. Consiste en aplicar el cociente: ganancias netas normales/ ingresos normales del ejercicio anterior, a los ingresos normales de los meses transcurridos desde el comienzo del ejercicio corriente. La cifra obtenida se deberá proporcionar al año y adicionarle las ganancias no habituales y restarle las pérdidas de la misma índole que se estimen para todo ese ejercicio. El límite de los anticipos resultará de aplicar a la cifra anterior la tasa del impuesto, con la deducción de los anticipos realizados a cuenta del impuesto del ejercicio en curso. Igual que en el otro mecanismo, deberá presentarse declaración en cada uno de los meses, siendo el límite a los anticipos el monto que haga arribar en forma acumulativa al impuesto estimado para todo ese año. l