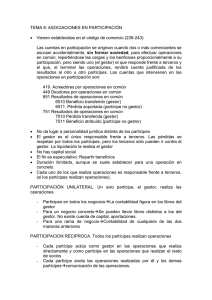

El contrato de cuentas en participación

Anuncio