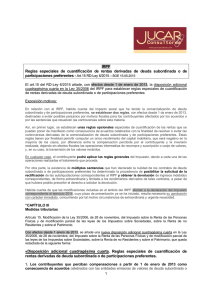

RD-ley 6/2015, de 15 de mayo de 2015. Reglas especiales

Anuncio

RD-ley 6/2015, de 15 de mayo de 2015. Reglas especiales de cuantificación de rentas derivadas de deuda subordinada o de participaciones preferentes. El pasado viernes, 15 de mayo, se publicó en el BOE el Real Decreto-ley 6/2015, de 14 de mayo, por el que se modifica la Ley 55/2007, de 28 de diciembre, del Cine, se conceden varios créditos extraordinarios y suplementos de créditos en el presupuesto del Estado y se adoptan otras medidas de carácter tributario, el cual introduce novedades en el ámbito del IRPF, en relación con el tratamiento fiscal aplicable a contribuyentes afectados por la comercialización de deuda subordinada y participaciones preferentes. Concretamente, con efectos desde 1 de enero de 2013, se añade una nueva disposición adicional cuadragésima cuarta a la LIRPF que tiene por objeto: 1.- Regular reglas especiales de cuantificación de las rentas que se hayan podido generar como consecuencia de la percepción de una compensación por parte del contribuyente. La aplicación de estas reglas especiales tiene carácter opcional y permiten computar un único rendimiento del capital mobiliario, generalmente negativo, por diferencia entre la compensación percibida por el contribuyente y la inversión realizada, dejando sin efectos fiscales las operaciones intermedias de recompra y suscripción o canje de valores, y, en su caso, la transmisión de los valores recibidos. De este modo, lo dispuesto en la mencionada DA, será aplicable a los contribuyentes que perciban compensaciones a partir del 1 de enero 2013 como consecuencia de acuerdos celebrados con las entidades emisoras de valores de deuda subordinada o de participaciones preferentes, y afectará a los siguientes conceptos: o o o a dichas compensaciones, a las rentas positivas o negativas que, en su caso, se hubieran generado con anterioridad, derivadas de la recompra y suscripción o canje por otros valores, así como a las rentas obtenidas en la transmisión de estos últimos. Estos contribuyentes podrán optar entre: o Computar como RCM, en el ejercicio en que se perciba la compensación, la diferencia entre la compensación percibida y la inversión inicialmente realizada. A estos efectos, la compensación se incrementa en el importe recibido por la transmisión de los valores o, si no se hubiesen transmitido, en el importe de la valoración dada a los mismos para computar la compensación. Asimismo, las retenciones sobre las compensaciones que Mayo 2015 Gabinete de Estudios 1 se hubiesen practicado antes del 15 de mayo de 2015, se entenderán correctamente realizadas. La recompra y suscripción o canje por otros valores y la transmisión de éstos, realizada antes o con motivo del acuerdo con la entidad emisora carecerá de efectos tributarios. De este modo, en caso de presentar autoliquidación complementaria no habrá sanción, ni intereses de demora ni recargos. Dicha autoliquidación deberá presentarse entre la fecha del acuerdo y los tres meses siguientes a la finalización del plazo de presentación de la autoliquidación en la que se imputen las compensaciones que se han detallado en el párrafo anterior. En caso de que el plazo de la autoliquidación hubiera finalizado con anterioridad al 15 de mayo de 2015, la autoliquidación debe practicarse en el plazo de tres meses desde la entrada en vigopr del RD Ley 6/2015 (i.e. 15 de mayo de 2015), es decir, antes del 15 de agosto 2015. o Aplicar el tratamiento fiscal que proceda conforme a las normas generales del impuesto (RCM o variación patrimonial), aunque con las siguientes particularidades (para contribuyentes que perciban compensaciones en 2013 o 2014): Podrán minorar el rendimiento del capital mobiliario derivado de la compensación percibida en la parte del saldo negativo de la BI General que proceda de pérdidas patrimoniales generadas en menos de un año, derivadas de la transmisión de acciones recibidas por las operaciones de recompra y suscripción o canje que no hubiese podido ser objeto de compensación. El importe de dicha minoración reducirá el saldo pendiente de compensar en ejercicios siguientes. 2.- Posibilidad de solicitar la rectificación de la autoliquidación cuando el contrato hubiese sido declarado nulo por sentencia judicial. En los supuestos en los que se hubiese declarado la nulidad de los contratos de deuda subordinada o de participaciones preferentes, se establece la posibilidad de solicitar la rectificación de las autoliquidaciones de IRPF y obtener la devolución de ingresos indebidos, aunque hubiese prescrito el derecho a solicitar la devolución. Cuando hubiese prescrito el derecho a solicitar la devolución, la rectificación de la autoliquidación solo afectará a los rendimientos de la deuda subordinada y de las participaciones preferentes, y a las retenciones que se hubieran podido practicar por tales rendimientos Por último, mencionar que el propio Real Decreto-Ley establece que a los efectos de lo dispuesto en esta Disposición Adicional se establece un formulario especial en el que se identificarán las autoliquidaciones afectadas. Mayo 2015 Gabinete de Estudios 2