Nutrición a base de mayores precios

Anuncio

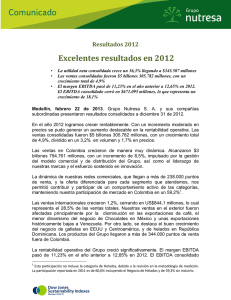

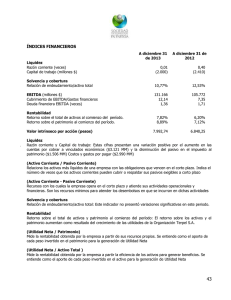

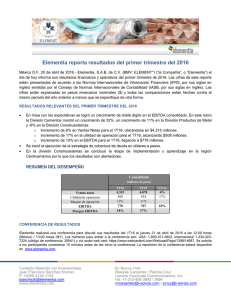

NUTRESA Nutrición a base de mayores precios Resultados Corporativos 02 de mayo de 2016 NUTRESA Nutrición a base de mayores precios Nutrición a base de mayores precios Consideramos los resultados de Nutresa como Neutrales. La estrategia de incremento de precios y la devaluación de la tasa de cambio tuvieron un impacto positivo sobre los ingresos. A pesar de que un aumento de los costos y de los gastos de ventas provocaron una reducción de 25 pbs en el margen EBITDA, este se encuentra cerca del rango superior del guidance. Por otro lado, mayores gastos financieros relacionados con la adquisición de El Corral y un incremento en las tasas de indexación de la deuda se tradujeron en estabilidad de la utilidad neta. Es importante monitorear el comportamiento de los volúmenes, ya que estos mostraron una ligera contracción durante el primer trimestre. Por otro lado, los niveles de apalancamiento le brindan mayor flexibilidad para aprovechar futuras oportunidades de crecimiento inorgánico. Resultados Financieros: • Estrategia de incremento de precios impulsa los ingresos: Los ingresos registraron una variación positiva de 21,9% A/A en el 1T16, explicado principalmente por la devaluación del peso colombiano, la estrategia de incremento de precios y la adquisición del Grupo El Corral. Es importante destacar que los volúmenes en Colombia presentaron una dinámica negativa (0,5% A/A) y que la compañía manifestó que su comportamiento dependerá en parte del comportamiento de la inflación en los próximos trimestres. Mientras en Colombia todas las unidades de negocio mostraron números positivos, en el mercado internacional el segmento de Chocolates se vio afectado por el aumento en el precio del cacao, mientras que TMLUCH perdió participación de mercado por darle mayor prioridad a la rentabilidad que al volumen (incremento de precios). Equity Research and Strategy Felipe Campos felipe.campos@alianzavalores.com.co Omar Suárez omar.suarez@alianzavalores.com.co Datos Relevantes Cap. Mcdo (bn COP) 11,9 Último Precio 25.920 % Precio YTD 14,6% Dividend yield 1,9% Margen EBITDA 13,4% ROE 5% Precio/Valor Libros 1,4 Beta Ajustado 0,8 Precio/UPA 27,5 Deuda Neta/EBITDA 2,86 EBITDA/Intereses 4,5 (%) Colcap 7,3 Colcap vs Nutresa (1 año) • Aunque crecimiento de costos y gastos reducen el Margen EBITDA, este se ubica en el rango superior del guidance: A pesar de que el precio de las materias primas que utiliza Nutresa presentaron una reducción importante en el 1T16, la mayoría de estos mostraron un incremento cuando se mira en pesos colombianos, lo cual generó un aumento de 23% A/A en los costos. Por otro lado, los gastos de venta presentaron una variación positiva de 25,6% A/A por la adquisición de El Grupo el Corral. A pesar de que el margen EBITDA presentó una reducción de 25 pbs, cerrando el primer trimestre en 13,4%, este se ubica en el rango superior del guidance (12%-14%). • Mayores gastos financieros reducen margen neto: La utilidad neta registró un débil crecimiento en el 1T16 (0,9% A/A), explicado por un incremento en el gasto financiero relacionado con la adquisición de El Corral y mayores costos de fondeo, ya que la deuda está indexada a diferentes indicadores que han presentado un incremento importante (IBR, DTF, IPC). NUTRESA Nutrición a base de mayores precios Nutresa mira más allá de las fronteras • Proceso de internacionalización con paso firme: La compañía manifestó que busca avanzar en el proceso de internacionalización, en el cual busca aumentar su exposición al mercado internacional expandiendo todas las categorías en las distintas geografías donde tiene presencia. Las ventas internacionales ya representan el 40,5% del total de la compañía, mientras que hace un año estas constituían el 36,9%. Dinámica relación Deuda Neta/EBITDA • Estrategia de precios busca sacar ventaja de elasticidad precio de la demanda: La compañía ha incrementado los precios para defender sus márgenes de rentabilidad, política que ha sido exitosa en los productos con menor elasticidad precio de la demanda, los cuales han logrado percibir los beneficios de mayores precios acompañados de mayores volúmenes. • Sólida generación de EBITDA reduce niveles de apalancamiento: Consideramos como positivo que la relación entre Deuda Neta y EBITDA se mantenga por debajo de 3x, lo cual le brinda mayor flexibilidad para aprovechar las oportunidades de crecimiento inorgánico. El guidance para este indicador en el 2016 se ubica entre 2,5x y 2,7x. Por otro lado, es importante destacar que el deterioro en la relación entre EBITDA e Intereses se debe principalmente a un incremento en el costo de fondeo por un aumento en las tasas de indexación. • A pesar de debilidad de los volúmenes, participación de mercado sigue en ascenso: La participación de mercado en Colombia registró un leve incremento en el 1T16, alcanzando 61,2%. Este comportamiento fue liderado por el segmento de cárnicos (+0,6%) y de galletas (+0,7%). Nutresa Cifras en COP miles de millones % Var A/A 1T15 1T16 Ingresos Operacionales Costo de Ventas Utilidad Bruta Utilidad Operacional Utilidad Neta EBITDA 1.726 973 753 199 151 235 2.104 1.196 908 233 153 281 22% 23% 21% 17% 1% 20% Margen Bruto Margen Operacional Margen Neto Margen EBITDA 43,6% 11,5% 8,8% 13,6% 43,1% 11,1% 7,2% 13,4% -50 pbs -43 pbs -151 pbs -25 pbs Participación de Ventas por Negocio Estrategia e Investigaciones Económicas Felipe Campos Gerente de Investigaciones Económicas +57(1) 6447730 ext. 3188 fcampos@alianza.com.co Ricardo Pérez Gerente de Estrategia +57(1) 6447730 ext. 3177 jperez@alianza.com.co Omar Suárez Analista Senior Acciones +57(1) 6447730 ext. 3331 osuarez@alianza.com.co Camilo Quiroga Estudiante en práctica +57(1) 6447730 ext. 3376 cquiroga@alianza.com.co Carlos Suárez Analista Renta Fija +57(1) 6447730 ext. 3291 casuarez@alianza.com.co Catalina Guevara Analista Macroeconómico +57(1) 6447730 ext. 3343 sguevara@alianza.com.co Disclaimer Legal El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. Estos apuntes y opiniones no buscan imponer términos ni condiciones comerciales o legales ni tampoco se constituyen en suministro formal de información al mercado de valores. Su finalidad es la de exponer un punto de vista sobre la situación general del mercado según el criterio particular de la entidad. El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. En consecuencia, Alianza Valores S.A. y sus funcionarios, no aceptan ni asumen ninguna responsabilidad respecto de cualquier decisión tomada o no tomada solo con base en la información contenida en este documento. La Asesoría y el consejo profesional especializado deben ser buscados en todas las circunstancias. www.alianzavalores.com.co www.alianza.com.co Disclaimer Legal El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. Estos apuntes y opiniones no buscan imponer términos ni condiciones comerciales o legales ni tampoco se constituyen en suministro formal de información al mercado de valores. Su finalidad es la de exponer un punto de vista sobre la situación general del mercado según el criterio particular de la entidad. El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. En consecuencia, Alianza Valores y Alianza Fiduciaria y sus funcionarios, no aceptan ni asumen ninguna responsabilidad respecto de cualquier decisión tomada o no tomada solo con base en la información contenida en este documento. La Asesoría y el consejo profesional especializado deben ser buscados en todas las circunstancias.