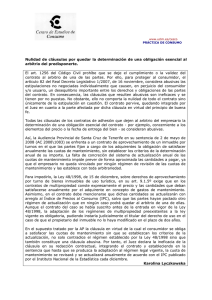

Catálogo de cláusulas abusivas

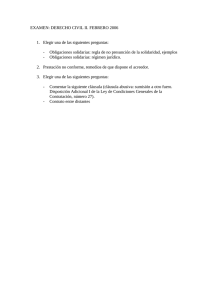

Anuncio