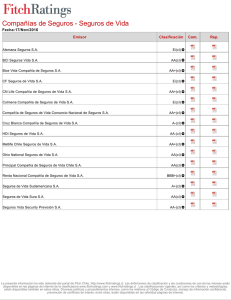

anexo - Superintendencia Financiera de Colombia

Anuncio

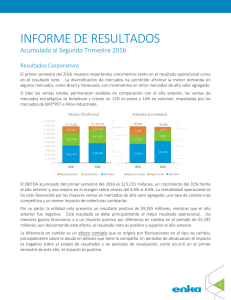

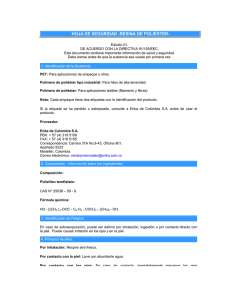

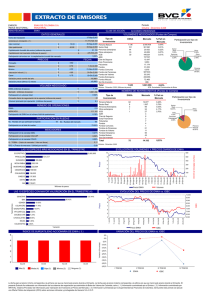

FITCHRATINGS COLOMBIA SOCIEDAD CALIFICADORA DE VALORES DECIDIÓ AFIRMAR LA CALIFICACIÓN “B (col)” (B sencilla) A LOS BONOS ORDINARIOS ENKA DE COLOMBIA S.A. El Comité Técnico de Calificación de FitchRatings Colombia S.A. S.C.V, en reunión del 11 de Noviembre de 2009, después de efectuar el correspondiente estudio y análisis, con ocasión de la revisión periódica de la Emisión de Bonos Ordinarios efectuada por ENKA DE COLOMBIA S.A., en adelante ENKA, decidió afirmar la calificación “B” (B sencilla), con perspectiva estable según consta en el Acta No. 1402 de la misma fecha. Al respecto, es necesario precisar que es una calificación altamente especulativa. Implica una calidad crediticia significativamente más vulnerable respecto de otros emisores del país. Los compromisos financieros actualmente se están cumpliendo, pero existe un margen limitado de seguridad y la capacidad de continuar con el pago oportuno depende del desarrollo favorable y sostenido del entorno económico y de negocios. La calificación de FitchRatings refleja la vulnerabilidad de los ingresos operativos de la compañía frente a fluctuaciones económicas y de la tasa de cambio, en un mercado competido y sensible al precio. También refleja el reciente desempeño operativo y la recuperación en su capacidad de generación de EBITDA, producto de las políticas y estrategias desarrolladas por la administración. Asimismo, tuvo en consideración la evolución del nivel de endeudamiento y los indicadores de cobertura. ENKA se encuentra en un negocio cíclico, expuesta a las fluctuaciones de precios y de volumen, riesgos que se ven incrementados por el destino de sus exportaciones y la exposición a las variaciones de la tasa de cambio. No obstante, la estrategia de la empresa de mantener una fuerte posición de liquidez a partir de un manejo eficiente de los recursos de capital de trabajo, sumada al reciente desarrollo de una estrategia de gestión de riesgo cuyo objetivo es reducir la volatilidad de los precios y proteger la posición de la empresa ante las fluctuaciones internacionales del tipo de cambio, se considera una fortaleza para lograr mayor estabilidad en sus resultados operacionales. ENKA enfrenta una fuerte competencia en el mercado en el que participa, donde empresas extranjeras (principalmente asiáticas) cuenta con ventajas competitivas derivadas de una mayor escala de su operación. Adicionalmente, los resultados de ENKA son sensibles a las variaciones en la demanda y en el tipo de cambio que pueden afectar la estabilidad de los flujos de la compañía. Por otro lado, a pesar de que ENKA cuenta con operaciones en Ecuador y Venezuela que contribuyen a una mayor diversificación de sus ingresos, estos países presentan un nivel de riesgo soberano superior al de Colombia lo que implica un mayor nivel de riego de convertibilidad y transferencia de los recursos. Los resultados operativos muestra una evolución favorable. A pesar del fuerte decrecimiento de los ingresos las políticas de control de costos y gastos aplicadas desde el año pasado han incidido positivamente sobre la generación de EBITDA y el margen de EBITDA de la compañía. Si bien a septiembre de 2009, las ventas disminuyeron en un 29,8% respecto al mismo periodo de 2008, para los últimos doces meses terminado en septiembre de 2009 la compañía registró un EBITDA de $10.329 millones y un margen de EBITDA de 3,8%. Fitch reconoce los esfuerzos realizados por la administración para la recuperación de su EBITDA a pesar de la menor demanda de sus productos, y espera que este continúe con el mejor desempeño mostrado en el último trimestre del presente año. La compañía presenta una posición de liquidez robusta. Gracias al énfasis dado por la administración para mantener un manejo conservador de su capital de trabajo y a los resultados obtenidos a partir del acuerdo de reestructuración, lleva a que hoy en día ENKA registre una caja de $84.663 millones. Es así que, la compañía ha contado con los recursos suficientes para adelantar diferentes proyectos de inversión para apoyar la dinámica del negocio, así como también ha atendido de forma oportuna las obligaciones derivadas de la deuda. CONTACTOS: Diego Mauricio Barreto Natalia O´Byrne + 57 (1) 326 9999 Ext. 1170 + 57 (1) 326 9999 Ext. 1100 diego.barreto@fitchratings.com natalia.obyrne@fitchratings.com La calificación de riesgo crediticio de Fitch Ratings Colombia S.A. Sociedad Calificadora de Valores constituye una opinión profesional y en ningún momento implica una recomendación para comprar, vender o mantener un valor, ni constituye garantía de cumplimiento de las obligaciones del calificado. La información ha sido obtenida de fuentes que se presumen confiables y precisas; por consiguiente la firma no se hace responsable por errores, omisiones o por los resultados obtenidos del uso de esta información. Miembros del Comité Técnico de Calificación que participaron en la reunión en la cual se asignó la(s) presente(s) calificación(es)*: Glaucia Calp, Carlos Ramírez, Milena Carrizosa, María Paula Moreno y Natalia O´Byrne. *Las hojas de vida de los Miembros del Comité Técnico podrán consultarse en la página web de la Sociedad Calificadora: www.fitchratings.com.co