1 cal-f-12-for-06 r1_FF_CARDIF_RP_13

Anuncio

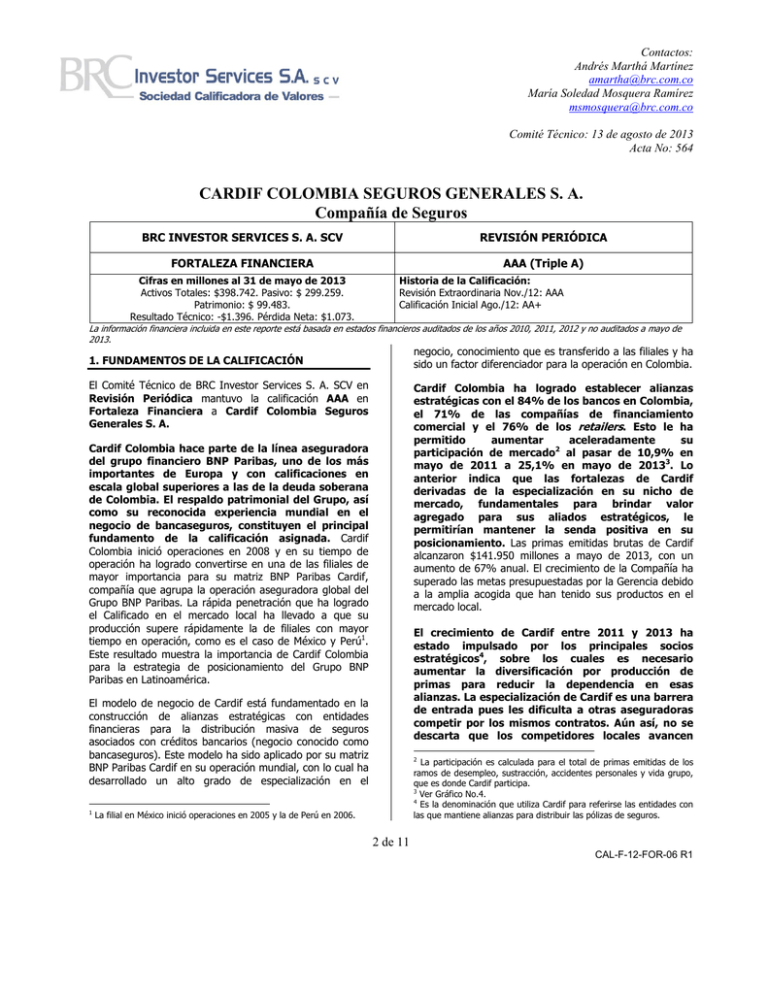

Contactos: Andrés Marthá Martínez amartha@brc.com.co María Soledad Mosquera Ramírez msmosquera@brc.com.co Comité Técnico: 13 de agosto de 2013 Acta No: 564 CARDIF COLOMBIA SEGUROS GENERALES S. A. Compañía de Seguros BRC INVESTOR SERVICES S. A. SCV REVISIÓN PERIÓDICA FORTALEZA FINANCIERA Cifras en millones al 31 de mayo de 2013 Activos Totales: $398.742. Pasivo: $ 299.259. Patrimonio: $ 99.483. Resultado Técnico: -$1.396. Pérdida Neta: $1.073. AAA (Triple A) Historia de la Calificación: Revisión Extraordinaria Nov./12: AAA Calificación Inicial Ago./12: AA+ La información financiera incluida en este reporte está basada en estados financieros auditados de los años 2010, 2011, 2012 y no auditados a mayo de 2013. negocio, conocimiento que es transferido a las filiales y ha sido un factor diferenciador para la operación en Colombia. 1. FUNDAMENTOS DE LA CALIFICACIÓN El Comité Técnico de BRC Investor Services S. A. SCV en Revisión Periódica mantuvo la calificación AAA en Fortaleza Financiera a Cardif Colombia Seguros Generales S. A. Cardif Colombia ha logrado establecer alianzas estratégicas con el 84% de los bancos en Colombia, el 71% de las compañías de financiamiento comercial y el 76% de los retailers. Esto le ha permitido aumentar aceleradamente su participación de mercado2 al pasar de 10,9% en mayo de 2011 a 25,1% en mayo de 20133. Lo anterior indica que las fortalezas de Cardif derivadas de la especialización en su nicho de mercado, fundamentales para brindar valor agregado para sus aliados estratégicos, le permitirían mantener la senda positiva en su posicionamiento. Las primas emitidas brutas de Cardif alcanzaron $141.950 millones a mayo de 2013, con un aumento de 67% anual. El crecimiento de la Compañía ha superado las metas presupuestadas por la Gerencia debido a la amplia acogida que han tenido sus productos en el mercado local. Cardif Colombia hace parte de la línea aseguradora del grupo financiero BNP Paribas, uno de los más importantes de Europa y con calificaciones en escala global superiores a las de la deuda soberana de Colombia. El respaldo patrimonial del Grupo, así como su reconocida experiencia mundial en el negocio de bancaseguros, constituyen el principal fundamento de la calificación asignada. Cardif Colombia inició operaciones en 2008 y en su tiempo de operación ha logrado convertirse en una de las filiales de mayor importancia para su matriz BNP Paribas Cardif, compañía que agrupa la operación aseguradora global del Grupo BNP Paribas. La rápida penetración que ha logrado el Calificado en el mercado local ha llevado a que su producción supere rápidamente la de filiales con mayor tiempo en operación, como es el caso de México y Perú1. Este resultado muestra la importancia de Cardif Colombia para la estrategia de posicionamiento del Grupo BNP Paribas en Latinoamérica. El crecimiento de Cardif entre 2011 y 2013 ha estado impulsado por los principales socios estratégicos4, sobre los cuales es necesario aumentar la diversificación por producción de primas para reducir la dependencia en esas alianzas. La especialización de Cardif es una barrera de entrada pues les dificulta a otras aseguradoras competir por los mismos contratos. Aún así, no se descarta que los competidores locales avancen El modelo de negocio de Cardif está fundamentado en la construcción de alianzas estratégicas con entidades financieras para la distribución masiva de seguros asociados con créditos bancarios (negocio conocido como bancaseguros). Este modelo ha sido aplicado por su matriz BNP Paribas Cardif en su operación mundial, con lo cual ha desarrollado un alto grado de especialización en el 1 2 La participación es calculada para el total de primas emitidas de los ramos de desempleo, sustracción, accidentes personales y vida grupo, que es donde Cardif participa. 3 Ver Gráfico No.4. 4 Es la denominación que utiliza Cardif para referirse las entidades con las que mantiene alianzas para distribuir las pólizas de seguros. La filial en México inició operaciones en 2005 y la de Perú en 2006. 2 de 11 CAL-F-12-FOR-06 R1 CARDIF COLOMBIA SEGUROS GENERALES S. A. rápidamente en construir este conocimiento y en un futuro profundicen en el nicho de mercado de bancaseguros, más aún teniendo en cuenta las sinergias que históricamente han explotado los grupos financieros colombianos. El proceso de alistamiento para poder entrar en producción con un socio estratégico es de alta complejidad y requiere de importantes inversiones en adecuación de procesos, tecnología y capacitación. El conocimiento que tiene Cardif de estos procesos constituye una ventaja competitiva pues los competidores locales aún no tienen este tipo de experiencia. Aún así, es probable que estos competidores incursionen con mayor fuerza en bancaseguros motivados por la baja siniestralidad que han presentado esos productos. veces para Cardif, muy superior al 1,82 observado en los pares y el 1,73 del sector, y demuestra la alta capacidad patrimonial de la Aseguradora. Cardif ha mantenido indicadores de siniestralidad incurrida5 con un desempeño sobresaliente frente a lo observado en los pares y el sector, esta es una fortaleza del Calificado que se podría mantener en el futuro por las adecuadas políticas de suscripción y la alta atomización de los productos de bancaseguros. Aún así, la alta representatividad de los seguros asociados con el desempleo en el total de las primas6 puede llegar a ser una amenaza para esta estabilidad, pues ello implica que la siniestralidad podría verse presionada al alza ante un escenario de deterioro en el mercado laboral. Entre mayo de 2012 y mayo de 2013, la siniestralidad incurrida de Cardif pasó de 14,9% a 18,3% y mantuvo un mejor desempeño en relación con el 23,6% registrado por los pares comparables y el 48,8% del sector (ver Gráfico No.1). De acuerdo con la información de Cardif, el incremento en la siniestralidad ha sido controlado pues responde a una mayor aceptación de siniestros por parte de la aseguradora, particularmente para el ramo de vida grupo, el cual representó el 16% del total de primas y cuya siniestralidad pasó de 22,6% a 42,6%, aunque mantiene un mejor comportamiento que el presentado en sector, en el que el indicador pasó de 47,2% a 56,5%. Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Gráfico No.1: Siniestralidad incurrida7 60% 50% 48,8% 40% 30% 23,6% 20% 18,3% Cardif Sector 10% Peer mar‐09 may‐09 jul‐09 sep‐09 nov‐09 ene‐10 mar‐10 may‐10 jul‐10 sep‐10 nov‐10 ene‐11 mar‐11 may‐11 jul‐11 sep‐11 nov‐11 ene‐12 mar‐12 may‐12 jul‐12 sep‐12 nov‐12 ene‐13 mar‐13 may‐13 0% El indicador de eficiencia8 en gastos administrativos de Cardif ha presentado una continua mejora e inclusive ha alcanzado un nivel mejor que el de los pares comparables (ver Gráfico No.2), lo que se debe al crecimiento del negocio y al desarrollo de economías de escala. Este indicador podría continuar la tendencia positiva en la medida en que la Compañía continúe logrando sus metas de producción. Al corte de mayo de 2013, los costos administrativos y de personal consumieron un 56% de las primas devengadas, lo que implica un nivel de eficiencia superior al de los pares quienes presentaron un indicador de 71,7%, aunque mantiene una brecha negativa frente al sector, en el que el indicador fue de 34,7%. Gráfico No.2: Indicador de eficiencia en gastos administrativos y de personal 200% 180% 160% 140% Cardif 120% Sector 100% Peer 80% En abril de 2012, la Matriz de Cardif realizó una capitalización por $27.500 millones y en noviembre del mismo año una adicional por $22.000 millones, lo que llevó a que el capital social alcanzara $132.427 millones a mayo de 2013. Estas inyecciones de capital evidencian el compromiso del accionista por continuar soportando el crecimiento de la operación, lo cual es un elemento favorable para el perfil de riesgo del Calificado. Al corte de mayo de 2013, la relación entre el patrimonio técnico y el patrimonio adecuado exigido por la regulación fue de 3,42 71,7% 60% 56,0% 40% 34,7% 20% may‐13 ene‐13 mar‐13 nov‐12 jul‐12 sep‐12 may‐12 ene‐12 mar‐12 nov‐11 jul‐11 sep‐11 may‐11 ene‐11 mar‐11 nov‐10 jul‐10 sep‐10 mar‐10 may‐10 0% Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV Entre mayo de 2012 y mayo de 2013, el índice combinado9 de Cardif mejoró al pasar de 103% a 7 Siniestros incurridos / Primas devengadas. Gastos Administrativos y de Personal / Primas Devengadas. 9 El índice combinado es un análisis de estructura de costos del negocio asegurador que suma los indicadores de siniestros, comisiones netas y 8 5 6 Siniestros incurridos / Primas devengadas. Ver Gráfico No.5. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. 101,2%, con lo cual obtuvo un mejor desempeño frente al 102,8% del sector, aunque menor que el de los pares comparables de 84,9%. En caso de que se cumplan las proyecciones de producción de primas y se mantenga un bajo nivel de siniestralidad, dicha relación mantendría la tendencia positiva hasta situarse por debajo del 100% en 2014, acorde con las proyecciones del Calificado. El resultado técnico de Cardif fue de -$1.396 millones a mayo de 2013 y presentó una mejora de 27% frente a lo observado en el mismo periodo de 2012. Teniendo en cuenta que Cardif tiene muy pocos competidores en un nicho de mercado con alto potencial de crecimiento y que la demanda por sus productos ha mostrado una dinámica importante desde 2011, las primas emitidas mantendrían un crecimiento acelerado y, asumiendo que las economías de escala permitirán mejorar la eficiencia en gastos y la siniestralidad se mantenga controlada, ello debería traducirse en un resultado técnico creciente. 30% 20% ‐20% Cardif Sector ‐30% Peer ‐40% may‐13 ene‐13 mar‐13 nov‐12 jul‐12 sep‐12 may‐12 ene‐12 mar‐12 nov‐11 jul‐11 sep‐11 may‐11 ene‐11 mar‐11 nov‐10 jul‐10 sep‐10 mar‐10 may‐10 ‐50% Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Entre mayo de 2012 y mayo de 2013, la rentabilidad implícita de las inversiones11 pasó de 6,4% a 4,5%, situación que también afectó negativamente el resultado de la Compañía. A pesar de lo anterior, los datos históricos muestran que las utilidades derivadas del portafolio han sido menos representativas en la estructura de ingresos del Calificado que en la de los pares y el sector, lo que implica que los resultados de Cardif presentan una menor dependencia en la gestión del portafolio. Cardif Colombia aplica políticas conservadoras respecto a la exposición al riesgo de mercado, esto debido a que las políticas de la Matriz exigen que el portafolio de inversiones sea utilizado como un instrumento para gestionar la liquidez, más que para generar utilidades a través de posiciones especulativas. No obstante, la alta proporción de inversiones clasificadas como negociables podría generar volatilidad sobre el estado de pérdidas y ganancias ante variaciones no esperadas en las tasas de interés. En 2013 este impacto podrá ser significativo dada la desvalorización que registraron los títulos de deuda pública a tasa fija durante los meses de mayo a julio, títulos en los cuales Cardif concentra el 50% de su portafolio de inversiones. Al corte de mayo de 2013, la totalidad de las inversiones se encontraban clasificadas como negociables, mientras que en el sector la proporción era de 67,7%. Además, el 54% del total de inversiones del Calificado correspondía a títulos TES tasa fija con una duración promedio de 2 años. Dada la coyuntura que enfrentó el mercado durante los meses de mayo y julio, asociada con la desvaloración de los TES tasa fija, la rentabilidad de las inversiones probablemente se verá impactada. De acuerdo con la información enviada por el Calificado, el cubrimiento del portafolio de inversiones en relación con las reservas técnicas se gastos respecto de las primas devengadas. Se interpreta como la relación porcentual entre los costos totales y los ingresos por suscripción de pólizas, de forma que un índice superior al 100% implica un resultado técnico negativo. . ‐2,6% ‐10% Gráfico No.3: Rentabilidad sobre el patrimonio10 1 8,8% 0% Los indicadores de rentabilidad de Cardif Colombia han presentado un menor desempeño frente a los de los pares y el sector (ver Gráfico No.3), debido a que la Compañía lleva poco tiempo en operación y ha tenido que asumir costos importantes relacionados con la ampliación de la capacidad instalada. Durante 2012 la Compañía logró mantener utilidades netas positivas; sin embargo, en 2013 los resultados fueron impactados por el incremento de los costos asociados con la puesta en marcha de nuevas alianzas estratégicas y la ampliación de la capacidad instalada, factores por los que los costos de operación presentaron un incremento de 190% y el resultado neto fue $1.073 millones al corte de mayo. Teniendo en cuenta que estos factores son coyunturales y que asignamos una alta probabilidad al cumplimiento de las metas de producción y siniestralidad del Calificado, la rentabilidad recuperaría la tendencia positiva en 2014. Al cierre de mayo de 2013, la rentabilidad sobre el patrimonio (ROE) de la Compañía fue de -2,6%, muy inferior al 8,8% del sector y el 18,6% de los pares. 10 18,6% 10% 11 1 1 1 Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. ha mantenido siempre por encima de 100%. La razón de cubrimiento12 fue de 135% en promedio entre mayo de 2012 y mayo de 2013, porcentaje que se compara favorablemente frente al 113% del sector. El calce entre activos y pasivos es adecuado dado que la duración estimada de las reservas es de 20 meses y la duración del portafolio ha sido de 18 meses, en promedio. El portafolio es administrado bajo políticas conservadoras en términos de exposición al riesgo de crédito, pues al menos un 50% de las inversiones deben estar en TES y el resto en emisores con las máximas calificaciones de riesgo crediticio. depósito de valores, con lo cual puede realizar un arqueo de los títulos independiente al que realiza el administrador de las inversiones. Así mismo, definió nuevos parámetros para calcular los cupos de contraparte y emisor, con el objetivo de tener una mejor medición del riesgo de crédito. Cardif Colombia cuenta con contratos de reaseguros para enfrentar contingencias de liquidez asociadas con eventos catastróficos que impliquen un desembolso importante por materialización de siniestros, para ello cuenta con una reconocida reaseguradora extranjera con una calificación de riesgo global superior a la de la deuda soberana colombiana. La Calificadora pondera favorablemente las avanzadas metodologías que utiliza Cardif Colombia para constituir reservas y gestionar el riesgo de suscripción, estas se fundamentan en estándares internacionales que exceden en desarrollo técnico a los estándares que actualmente exige el regulador local. Lo anterior es complementado con un equipo de actuarios altamente capacitados que siguen los lineamientos globales establecidos por el Grupo BNP Paribas. Lo anterior permite anticipar que Cardif Colombia no se vería afectado por la nueva regulación para la constitución de reserva que actualmente está en trámite13, pues sus metodologías ya implementan los estándares bajo los cuales se está desarrollando la nueva normativa. De acuerdo Colombia, al contingencias patrimonio de 2. DESCRIPCIÓN DE LA COMPAÑÍA Cardif Colombia Seguros Generales S. A. fue constituida en enero de 2008 y en mayo del mismo año recibió autorización de la Superintendencia Financiera para operar en los ramos de Vida Grupo, Desempleo, Accidentes Personales y Sustracción. La Compañía hace parte del grupo financiero francés BNP Paribas que ejerce el control accionario a través de sus filiales BNP Paribas Assurance y Cardif Assurance Risques Divers, como muestra la Tabla No. 1. En 2013, Cardif llevó a cabo avances importantes para la gestión del riesgo financiero. De manera particular, adquirió nuevas herramientas que contribuyen a la gestión del riesgo de mercado y también mejoró la metodología para establecer los cupos de emisor y contraparte. Estos elementos contribuyen a que la Compañía realice un mejor seguimiento a la gestión de la fiduciaria que se encarga de realizar las labores del front office, de forma que mitigan, parcialmente, los riesgos identificados en la calificación inicial en relación con el nivel de desarrollo del middle office. Sin embargo, persisten las oportunidades de mejora respecto a las metodologías para la medición del riesgo de liquidez, pues no se cuentan con proyecciones del flujo de caja bajo escenarios de estrés para diferentes ventanas de tiempo. En 2013, Cardif adquirió un software que le permite calcular automáticamente la exposición a riesgo de mercado y así contrastar la información proveniente de la fiduciaria encargada de administrar el portafolio de inversiones. También se implementó un nuevo mecanismo que le permite a la Aseguradora tener un acceso directo al 12 13 con la información enviada por Cardif cierre de mayo de 2013 no existen judiciales en contra que puedan afectar el la Entidad. Tabla No.1: Composición accionaria Accionista Participación B NP P aribas A ssurance Cardif A ssurance Risques Divers 94,89% 5,11% Fuente: Cardif Colombia Seguros Generales S. A. % BNP Paribas Cardif, matriz controlante de Cardif Colombia, tiene presencia en Europa, Asia y Latinoamérica con más de 85 millones de asegurados. Es pionero en el modelo de negocio conocido como Bancaseguros, con lo cual ha logrado convertirse en el primer proveedor mundial de seguros asociados con los créditos bancarios. En América Latina tiene presencia en Chile (desde 1997), Argentina (1998), Brasil (1999), México (2005) y Perú (2006). Siguiendo su plan de crecimiento selectivo y estratégico, incursionó en Colombia en 2008 al considerar que el país tiene un alto potencial de crecimiento y fundamentos macroeconómicos adecuados. Cardif Colombia implementa el modelo de negocio de bancaseguros que ha utilizado su Matriz en otros países de la región, este consiste en firmar alianzas con entidades financieras para comercializar masivamente seguros Inversiones / Reservas Técnicas. Conocido como el proyecto Tower Watson. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. asociados con los créditos a través los canales de distribución de sus aliados. Cardif ha sido pionero en este tipo de negocios en Colombia, logrando en sus primeros 5 años de operación firmar alianzas con algunas de las entidades financieras más importantes del país, lo que le ha permitido convertirse en el líder del mercado de bancaseguros. Gráfico No.5: Evolución de las primas emitidas brutas por ramo a. Datos en millones de pesos 140.000 20.436 120.000 22.946 100.000 Posición de mercado y ramos de seguros 22.696 80.000 A mayo de 2013, las primas emitidas brutas de Cardif alcanzaron $141.950 millones, cifra que representa un incremento de 66,9% frente a lo registrado en el mismo periodo de 2012. La producción de primas de la Compañía representa un 3,8% del total del sector de seguros generales; sin embargo, al observar la participación de mercado sólo para los ramos en los que opera Cardif, la participación del Calificado muestra un rápido aumento al pasar de 10,9% en mayo de 2011 a 25,1% en mayo de 2013, como muestra el Gráfico No.4. 13.062 7.267 60.000 11.141 40.000 75.872 6.952 53.567 20.000 26.485 7.450 ‐ may‐10 may‐11 Desempleo b. Vida Grupo may‐12 Accidentes Personales may‐13 Sustracción Participación porcentual 9% 17% Gráfico No.4: Participación de mercado en los ramos en los que participa Cardif14 14% 15% 9% 9% 9% 13% 16% 16% 25% 89% 66% 63% 53% 17% 11% may‐10 3% may‐11 mar‐13 may‐13 nov‐12 ene‐13 jul‐12 sep‐12 mar‐12 may‐12 nov‐11 ene‐12 jul‐11 sep‐11 mar‐11 may‐11 nov‐10 ene‐11 jul‐10 sep‐10 mar‐10 may‐10 nov‐09 ene‐10 jul‐09 sep‐09 mar‐09 may‐09 Desempleo Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Vida Grupo may‐12 Accidentes Personales may‐13 Sustracción Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Los ramos de Sustracción, Vida Grupo y Accidentes Personales también han presentado una dinámica positiva con altas tasas de crecimiento en la producción de primas, lo que ha contribuido para mejorar la diversificación de los ingresos de la Aseguradora. La evolución positiva en la participación de mercado se debe al crecimiento en la producción de primas. El Gráfico No.5 muestra que el ramo de desempleo ha liderado el crecimiento al representar el 53% del total de la producción a mayo de 2013. Cardif ha sido pionero en la colocación de seguros asociados con el desempleo y es la primera aseguradora que emitió pólizas en este ramo (diciembre de 2008). La Aseguradora ha mantenido el liderazgo en este tipo de productos pues representa el 66% del total de primas emitidas brutas a mayo de 2013, no obstante, dicha participación ha disminuido frente al 72% presentado al cierre de 2011, situación relacionada con la entrada de nuevos competidores en ese nicho de mercado. 3. ANÁLISIS DOFA Fortalezas 14 La participación es calculada sobre las primas emitidas brutas. Solamente se tiene en cuenta los ramos donde participa Cardif: sustracción, desempleo, accidentes personales y vida grupo. Respaldo patrimonial del Grupo BNP Paribas. Trayectoría de BNP Paribas Cardif en la región. Especialista en productos de bancaseguros. Rápido crecimiento en su nicho de mercado. Alianzas estratégicas con algunas de las entidades financieras mejor posicionadas en segmentos de consumo masivo. Metodologías actuariales que siguen las mejores prácticas de la industria. Excelente nivel de siniestralidad en relación a otras aseguradoras comparables. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. 4. CONTINGENCIAS Solvencia patrimonial superior al del sector y los pares. De acuerdo Colombia, al contingencias patrimonio de Oportunidades El incipiente desarrollo del mercado de bancaseguros en Colombia ofrece un alto potencial de crecimiento. Profundizar en productos complementarios a los seguros asociados con créditos. Incursión en Colombia de potenciales socios estratégicos extranjeros, quienes ya tienen relaciones comerciales con otras filiales de Cardif en la región. Actual cartera de socios estratégicos facilita entablar relaciones comerciales con nuevos clientes. con la información enviada por Cardif cierre de mayo de 2013 no existen judiciales en contra que puedan afectar el la Entidad. Debilidades Moderada concentración del volumen de primas en los principales socios estratégicos. Pocos ramos autorizados para operar. Costos de alistamiento de los proyectos generan una menor eficiencia en gastos frente a los pares y el sector. Sistema de Administración de Riesgo de Líquidez en desarrollo. Amenazas Incursión de competidores locales en su nicho de mercado. Incremento en el desempleo podría aumentar siniestralidad. Cambios regulatorios encaminados a reglamentar los productos de bancaseguros. Fuga de personal por baja oferta de actuarios en el mercado laboral. Variaciones no esperadas en las tasas de interés podrían afectar la valoración del portafolio y, por esta vía, el resultado de la Compañía. La visita técnica para el proceso de calificación fue realizada con la oportunidad suficiente por la disponibilidad del cliente, y la entrega de la información se cumplió en los tiempos previstos y de acuerdo con los requerimientos de la Calificadora. Es necesario mencionar que ha sido revisada la información pública disponible para contrastarla con la información entregada por el Calificado. Se aclara que la Calificadora de Riesgos no realiza funciones de auditoría; por lo tanto, la Administración de la Entidad asume entera responsabilidad sobre la integridad y veracidad de toda la información entregada, la cual ha servido de base para la elaboración del presente informe. 5. ESTADOS FINANCIEROS Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 7 de 11 CARDIF COLOMBIA SEGUROS GENERALES S.A. BRC INVESTOR SERVICES S. A. - SOCIEDAD CALIFICADORA DE VALORES CARDIF COLOMBIA SEG GENERALES SA (Cifras en millones de pesos colombianos) BALANCE GENERAL Activos Disponible Inversiones Negociables Títulos Deuda Negociables Títulos Participativos Hasta Vencimiento Títulos Deuda Disponibles para la Venta Títulos Deuda Disponibles para la Venta Títulos Participa Provisiones Valorizaciones Desvalorizaciones Cuentas x Cobrar Actividad Aseguradora Coaseguradores Reaseguradores Siniestros Pendientes Reaseguradores Primas por Recaudar Provisiones Cartera Cargos Diferidos Comisiones a Intermediarios Gastos Anticipados Costos Contratos No Proporcionales Otros Activos Total Activo Pasivos Obligaciones Financieras Reservas Técnicas dic-10 dic-11 dic-12 may-12 may-13 4.979 42.041 38.369 34 3.639 ‐ ‐ ‐ ‐ ‐ 10.831 ‐ ‐ ‐ 10.000 10 ‐ 17.865 1.851 ‐ ‐ 1.926 77.643 4.851 83.143 79.269 3.404 469 ‐ ‐ ‐ ‐ ‐ 17.702 ‐ ‐ ‐ 11.009 ‐ ‐ 44.188 8.716 2.827 919 4.175 156.886 5.106 160.003 156.152 3.598 254 ‐ ‐ ‐ ‐ ‐ 30.523 ‐ ‐ ‐ 16.514 209 ‐ 84.888 12.697 1.324 51 3.968 285.811 5.438 122.917 118.319 4.124 473 ‐ ‐ ‐ ‐ ‐ 23.129 ‐ ‐ ‐ 12.345 63 ‐ 50.352 10.808 11.017 9.374 2.496 215.349 8.569 255.078 247.295 7.531 252 ‐ ‐ ‐ ‐ ‐ 27.866 ‐ ‐ ‐ 14.576 2.456 ‐ 101.833 13.446 1.049 42 4.347 398.742 132 73 30.540 77.626 24 144.778 58 102.934 5 172.913 ANALISIS HORIZONTAL Var % Var % may-12 / maydic-11 / dic-12 13 5% 92% 97% 6% ‐46% ANALISIS VERTICAL may-12 may-13 92% 46% ‐53% ‐94% ‐5% 82% 58% 108% 109% 83% ‐47% 0% 0% 0% 0% 0% 20% 0% 0% 0% 18% 3823% 0% 102% 24% ‐90% ‐100% 74% 85% 3% 57% 55% 2% 0% 0% 0% 0% 0% 0% 11% 0% 0% 0% 6% 0% 0% 23% 5% 5% 4% 1% 100% 2% 64% 62% 2% 0% 0% 0% 0% 0% 0% 7% 0% 0% 0% 4% 1% 0% 26% 3% 0% 0% 1% 100% ‐67% 87% ‐91% 68% 0% 76% 0% 58% 72% 50% De Riesgos en Curso 28.327 72.599 131.610 94.994 155.074 81% 63% 70% 52% Siniestros Avisados Siniestros no Avisados Siniestros Pendientes Reaseguradores 902 2.031 5.787 3.490 5.322 1.310 2.996 7.381 4.450 12.517 ‐ ‐ ‐ ‐ ‐ 185% 146% 53% 181% 0% 3% 3% 0% 2% 4% 0% 47% 9% 0% 0% 0% 5% 0% 0% 0% Cuentas x Pagar Actividad Aseguradora Coaseguradores Reaseguradores Siniestros Liquidados x Pagar 1.972 ‐ ‐ 10 7.212 10.623 12.152 14.025 ‐ ‐ ‐ ‐ ‐ 53 ‐ 73 108 305 117 766 183% 15% 0% 0% 557% Obligaciones Intermediarios Otros Pasivos 921 276 379 1.369 1.562 12.450 21.091 29.832 20.683 112.316 37% 41% 14% 443% 1% 15% 1% 38% Total Pasivo Patrimonio 45.094 106.002 185.256 135.827 299.259 75% 120% 100% 100% Capital Social Resultados de Ejercicios Anteriores Resultados del Ejercicio Total Patrimonio 54.928 (10.078) (12.302) 32.549 60% 43% ‐102% 98% 20% ‐1% ‐194% 25% 139% ‐40% 1% 100% 133% ‐32% ‐1% 100% 82.927 (22.379) (9.664) 50.884 132.427 (32.043) 171 100.555 110.427 (32.043) 1.138 79.523 132.427 (31.872) (1.073) 99.483 Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 8 de 20 CARDIF COLOMBIA SEGUROS GENERALES S. A. ESTADO DE RESULTADOS TECNICO (Millones de Pesos) dic-10 dic-11 dic-12 may-12 may-13 39.209 39.209 34.565 4.645 ‐ (20.231) (20.231) ‐ 18.978 ‐ (1.761) (1.761) (1.761) ‐ ‐ ‐ (1.731) (782) (948) (3.492) 125.197 125.197 113.541 11.656 ‐ (44.271) (44.271) ‐ 80.926 ‐ (8.573) (8.573) (8.573) ‐ ‐ ‐ (2.815) (1.129) (1.686) (11.389) 251.471 251.471 161.093 90.378 ‐ (59.011) (59.011) ‐ 192.460 ‐ (22.614) (22.614) (22.614) ‐ ‐ ‐ (8.140) (3.756) (4.385) (30.754) 85.037 85.037 59.442 25.594 ‐ (22.396) (22.396) ‐ 62.641 ‐ (6.424) (6.424) (6.424) ‐ ‐ ‐ (2.912) (1.458) (1.454) (9.336) 141.950 141.950 86.895 55.055 ‐ (23.464) (23.464) ‐ 118.486 ‐ (16.983) (16.983) (16.983) ‐ ‐ ‐ (4.671) 465 (5.137) (21.655) ‐ 1 ‐ ‐ 1 ‐ (1.032) (23.939) (18.015) (5.924) (10) (2) 0 3 ‐ 1.455 ‐ ‐ 1.455 ‐ (4.539) (69.698) (60.113) (9.584) ‐ (2.909) ‐ 2.909 ‐ 31.464 ‐ (72) 31.535 ‐ (10.574) (123.717) (113.146) (10.572) (209) (63.071) ‐ 63.071 ‐ 7.085 ‐ ‐ 7.085 ‐ (3.355) (44.710) (40.274) (4.435) (63) (14.169) ‐ 14.169 ‐ 22.241 ‐ (30) 22.271 ‐ (7.092) (66.406) (60.448) (5.958) (2.429) (44.543) ‐ 44.543 (24.982) (9.496) 1.063 0 1.063 ‐ ‐ 5.202 1.797 464 (12.302) (75.691) (6.154) 3.442 (7) 3.448 ‐ ‐ 9.941 3.410 420 (9.664) (166.108) (4.402) 9.839 32 9.806 ‐ ‐ 11.446 6.844 663 171 (55.212) (1.907) 3.203 5 3.198 ‐ ‐ 6.128 6.501 530 1.138 (98.228) (1.396) 4.671 (13) 4.684 ‐ ‐ 9.088 5.121 380 (1.073) Primas Devengadas Primas Retenidas Primas Emitidas Brutas Emitidas Aceptadas Primas Cedidas Reservas Técnicas De riesgos en curso Matemática Total Primas Devengadas Siniestros Incurridos Siniestros Retenidos Siniestros Pagados Brutos Siniestros Pagados Salvamentos y Recobros Salvamentos parte Reaseg. Reembolsos Reserva de Siniestros Avisados No Avisados [IBNR] Total Siniestros Incurridos Otros Ingresos y Gastos Actividad Aseguradora Coaseguros Reaseguros Comisiones Contratos No Proporcionales Participación de Utilidades Otros Gastos por Comisiones Gastos Administrativos y de Personal Gastos Administrativos Gastos de Personal Provisiones Otros Ingresos y Gastos Ingresos Gastos Total Otros Ingresos y Gastos Actividad Aseguradora RESULTADO TÉCNICO Producto del Portafolio de Inversiones Ingresos netos Venta de Inversiones Ingresos netos Valoración de Inversiones Provisiones netas Dividendos Provisiones de Otros Activos Otros Ingresos y Gastos Impuesto de Renta RESULTADO DEL EJERCICIO ANALISIS HORIZONTAL Var % Var % dic-11 / dic-12 may-12 / may13 101% 101% 42% 675% 67% 67% 46% 115% 33% 33% ‐5% ‐5% 138% 89% 164% 164% 164% ‐164% ‐164% ‐164% 189% 233% 160% 170% ‐60% 132% ‐253% ‐132% 2063% 214% 2068% 214% 133% 78% 88% 10% 2068% ‐111% ‐49% ‐50% ‐34% ‐3780% ‐214% 2068% 214% 119% ‐28% 186% ‐583% 184% ‐78% 27% 46% ‐393% 46% 15% 101% 58% ‐102% 48% ‐21% ‐28% ‐194% ANALISIS VERTICAL may-12 may-13 136% 136% 95% 41% 0% ‐36% ‐36% 0% 100% 120% 120% 73% 46% 0% ‐20% ‐20% 0% 100% ‐10% ‐10% ‐10% 0% 0% 0% ‐5% ‐2% ‐2% ‐15% ‐14% ‐14% ‐14% 0% 0% 0% ‐4% 0% ‐4% ‐18% 0% 11% 0% 0% 11% 0% ‐5% ‐71% ‐64% ‐7% 0% ‐23% 0% 23% 0% 19% 0% 0% 19% 0% ‐6% ‐56% ‐51% ‐5% ‐2% ‐38% 0% 38% ‐88% ‐3% 5% 0% 5% 0% 0% 10% 10% 1% 2% ‐83% ‐1% 4% 0% 4% 0% 0% 8% 4% 0% ‐1% Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 9 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. PEER INDICADORES dic-10 dic-11 dic-12 may-12 may-13 may-12 SECTOR may-13 may-12 may-13 Razón de Cubrimiento 1,74 1,23 1,22 1,32 1,55 1,53 1,57 1,10 1,27 Siniestralidad Retenida 4,5% 6,8% 9,0% 7,6% 12,0% 20,6% 19,5% 38,5% 41,6% Siniestralidad Incurrida 18,4% 14,1% 16,0% 14,9% 18,3% 26,5% 23,6% 48,4% 48,8% 126,1% 86,1% 64,3% 71,4% 56,0% 59,4% 71,7% 32,6% 34,7% Gastos Admon y Perso. / Primas Devengada Comisiones / Primas Devengadas 5,4% 5,6% 5,5% 5,4% 6,0% 29,3% 43,8% 17,1% 17,4% 5,6% 4,3% 5,1% 5,1% 3,9% 9,9% 20,5% 8,7% 10,1% Producto de Inversiones / Primas Devengad Rentabilidad de las Inversiones 2,5% 4,1% 6,1% 6,4% 4,5% 8,6% 8,7% 8,5% 9,4% Resultado Técnico / Primas Devengadas ‐50,0% ‐7,6% ‐2,3% ‐3,0% ‐1,2% 13,8% 15,1% ‐1,6% ‐2,8% Resultado Neto / Primas Devengadas ‐64,8% ‐11,9% 0,1% 1,8% ‐0,9% 14,5% 23,1% 5,2% 4,7% Indice Combinado 150,0% 107,6% 102,3% 103,0% 101,2% 86,2% 84,9% 101,6% 102,8% ROE ‐37,8% ‐19,0% 0,2% 3,5% ‐2,6% 20,9% 18,6% 9,9% 8,8% ROA ‐15,8% ‐6,2% 0,1% 1,3% ‐0,6% 5,7% 4,4% 2,5% 2,2% Pasivo / Patrimonio 138,5% 208,3% 184,2% 170,8% 300,8% 254,3% 310,8% 279,3% 291,6% CALIFICACIÓN DE FORTALEZA FINANCIERA Las escalas entre AA y CC pueden tener un signo (+) o (-), que indica si la calificación se aproxima a la categoría inmediatamente superior o inferior, respectivamente. ◘ Grados de inversión ESCALA DEFINICIÓN AAA La calificación AAA es la más alta otorgada por BRC, lo que indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es sumamente fuerte. AA La calificación AA indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es muy fuerte. No obstante, las compañías con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en la máxima categoría. A La calificación A indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es fuerte. No obstante, las compañías con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en categorías superiores. BBB La calificación BBB indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es adecuada. Sin embargo, las compañías con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en categorías superiores. ◘ Grados de no inversión o alto riesgo ESCALA DEFINICIÓN BB La calificación BB indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es limitada. Las compañías con esta calificación sugieren una menor probabilidad de incumplimiento en comparación con aquellas calificadas en categorías inferiores. B CCC CC D La calificación B indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es baja. Las compañías con esta calificación sugieren una considerable probabilidad de incumplimiento. La calificación CCC indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es muy baja. Las compañías con esta calificación actualmente sugieren una alta probabilidad de incumplimiento. La calificación CC indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es sumamente baja. Las compañías con esta calificación actualmente sugieren una probabilidad muy alta de incumplimiento. La calificación D indica que la Aseguradora ha incumplido con sus obligaciones. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 10 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 11 de 11