Circular 06 11 2014_modificaciones tributación sistemas

Anuncio

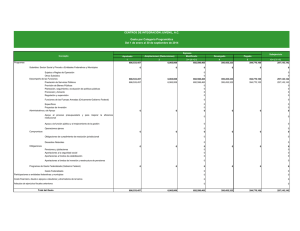

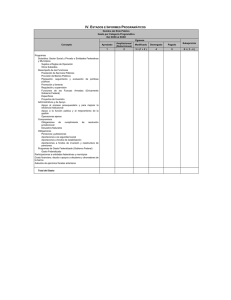

Circular relativa al cambio en la tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 (Vigente a 6 de noviembre de 2014) C/ Castillo 34 , 4º. 38002. Santa Cruz de Tenerife tel. 922 288 527 fax 922 888 333 www.assap.es info@assap.es 1 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Introducción El pasado 6 de agosto de 2014, se publicó en el Boletín Oficial de las Cortes Generales (BOCG) el Proyecto de Ley por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de No Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias. Este texto normativo que está siendo objeto de discusión y enmiendas en el Senado introduce, entre otras, novedades en el ámbito de la tributación tanto de las aportaciones que puedan efectuarse como del rescate de los derechos consolidados incluidos los rendimientos generados, las cuales les detallaremos en el presente documento De esta manera, debido a la relevancia de esta medida, y al importante efecto que puede tener sobre los Impuestos sobre la Renta de las Personas Físicas (IRPF) de los contribuyentes que se estén planteando tanto efectuar aportaciones o realizar el rescate de los planes de previsión social de los que resulten beneficiarios, hemos decidido mostrarle las principales modificaciones introducidas por el Gobierno en materia de planes de pensiones y asociados en el marco de la reforma fiscal, incorporando un ejemplo que le permita apreciar la diferente tributación de las aportaciones a un plan de pensiones y del rescate del mismo en los ejercicios 2014 o 2015, de forma que pueda tomar decisiones eficientes desde un punto de vista fiscal. 2 1. Novedades en el tratamiento de los sistemas de previsión social en el IRPF a partir de 1 de enero de 2015. 3 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Novedades introducidas por la reforma f iscal Se producen las siguientes modificaciones en la tributación de los sistemas de previsión social: 1. Rebaja de la reducción máxima por aportaciones y contribuciones a sistemas de previsión social prevista en el artículo 52 de la LIRPF a los 8.000 euros anuales con el límite del 30% de la suma de los rendimientos netos del trabajo y de actividades económicas. Hasta ahora, la reducción máxima permitida por las aportaciones efectuadas ascendía a 10.000 euros, 12.5000 euros en el caso de contribuyentes mayores de 50 años, con el límite del 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos durante el ejercicio, 50% si se trata de contribuyentes con una edad superior a los 50 años. 2. En cambio, se incrementa el límite máximo para las aportaciones a los planes de pensiones a favor del cónyuge, desde los 2.000 euros actuales hasta los 2.500 euros. 3. Se mantiene el régimen transitorio para rescatar los derechos consolidados y la rentabilidad generada, en forma de capital, con la posibilidad de aplicar la reducción del 40% para las aportaciones efectuadas hasta 31 de diciembre de 2006. Resultando únicamente de aplicación si el rescate se produjera en el ejercicio en el que el beneficiario se jubilara o en los dos años siguientes. No obstante, para quienes se hubieran jubilado entre 2011 y 2014, se establece el plazo de ocho años desde que se hubiera producido la jubilación para rescatar el plan de pensiones pudiendo aplicar este beneficio fiscal. Y para aquellos que lo hubieran hecho con anterioridad a 2011, podrían aplicar la reducción anterior si el rescate tienen lugar antes del 31 de diciembre de 2018. 4 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Novedades introducidas por la reforma f iscal 4. Hasta ahora, un contribuyente podía únicamente recuperar las aportaciones realizadas si ocurría las contingencias de fallecimiento, accidente o enfermedad grave y paro de larga duración. Sin embargo, con la reforma se introduce la posibilidad de efectuar el rescate anticipado de las aportaciones a planes de pensiones, planes de previsión asegurados, planes de previsión social empresarial y contratos de seguros concertados con mutualidades de previsión social que tuvieran más de 10 años de antigüedad, así como los rendimientos generados por las mismas, tributando estos importes como rendimientos del trabajo en el IRPF. Así, a partir de 1 de enero de 2015 se podrá disponer de los derechos correspondientes a esa fecha y los que tuviera hasta 31 de diciembre de 2014 una vez que transcurran los 10 años, con lo que estos importes no podrán hacerse líquidos antes de 1 de enero de 2025. 5. Finalmente, se reduce la duración mínima de los Planes Individuales de Ahorro Sistemático (PIAS) de 10 a 5 años. El PIAS consiste en un seguro de vida que permite obtener una renta vitalicia asegurada a partir de las aportaciones efectuadas, estando exentos de tributación los rendimientos generados hasta la constitución de la renta siempre y cuando se cumplan determinados requisitos, estando entre ellos la antigüedad. De esta forma se equipara este plazo de 5 años al exigido a los nuevos Planes de Ahorro 5. Este nuevo producto de ahorro a largo plazo se podrá adoptar en forma de seguro o cuenta bancaria, consistiendo el beneficio fiscal en la exención de rentas positivas que se acumulen en el pazo de 5 años, si se garantiza la restitución del 85% de la inversión, existiendo un límite de inversión de 5.000 euros anuales y no pudiendo los contribuyentes ser titulares de más de un Plan Ahorro 5. 5 2. Caso práctico 6 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Caso práctico Considerando que la mejor manera de apreciar el efecto de las medidas comentadas es con un caso práctico, planteamos a continuación un ejemplo sobre el distinto tratamiento que recibirán en el IRPF tanto las aportaciones a un plan de pensiones realizadas por un contribuyente como el ejercicio del rescate del mismo, a partir del 1 de enero de 2015, con respecto a la misma situación en 2014 (con anterioridad a la entrada en vigor de la Reforma Fiscal). Para ello supondremos que estamos ante un contribuyente de 65 años de edad, residente en la Comunidad Autónoma Canaria, que ha obtenido unos rendimientos netos del trabajo de 40.000 euros y que suele efectuar todos los años aportaciones al plan de pensiones del que es titular. a) Tributación de las aportaciones en 2014 y en 2015: A continuación, mostraremos cuál sería la tributación de este contribuyente en ambos ejercicios si realizara una aportación que le permitiera reducir su base imponible en los límites máximos contemplados en la normativa para cada uno de estos ejercicios: 2014 2015 Rendimientos netos del trabajo 40.000,00 40.000,00 Base imponible (A) 40.000,00 40.000,00 Reducción máxima aportación planes de pensiones (B) 12.500,00 8.000,00 Base liquidable (C=A-B) 27.500,00 32.000,00 Mínimo personal y familiar 6.069,00 6.700,00 Cuota íntegra 5.818,29 6.568,11 7 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Caso práctico Como podrá comprobar, ante idénticas circunstancias, la tributación será superior en el ejercicio 2015 como consecuencia de la limitación a la reducción por las aportaciones al plan de pensiones efectuadas en cada ejercicio, aunque este efecto se ha visto minorado como consecuencia del incremento del mínimo personal y familiar y la bajada de los tipos de gravamen establecidos para 2015. b) Tributación del rescate del plan de pensiones en 2014 y en 2015: Una vez analizado el impacto en el IRPF de las modificaciones introducidas respecto de las aportaciones a los planes de pensiones, ahora valoraremos las diferencias en la tributación en el caso de que el contribuyente decida efectuar el rescate del plan de pensiones en 2014 y en 2015. Para ello, consideraremos que el importe a rescatar es de 25.000 euros, de los cuales 10.000 euros se corresponden con aportaciones realizadas con anterioridad a 1 de enero de 2.007. 2014 Aportaciones realizadas hasta 31/12/2006 (A) 2015 10.000,00 10.000,00 Reducción 40% (B=40%*A) 4.000,00 4.000,00 Importe que tributa (C=A-B) 6.000,00 6.000,00 Aportaciones efectuadas a partir de 01/01/2007 (D) 15.000,00 15.000,00 Resto de rendimientos netos del trabajo (E) 40.000,00 40.000,00 Base liquidable (F=C+D+E) 61.000,00 61.000,00 Mínimo personal y familiar 6.069,00 6.700,00 19.281,07 17.490,57 Cuota íntegra A través del ejemplo, se puede apreciar que la cuota íntegra del ejercicio 2015 es inferior a la de 2014 como consecuencia de la bajada de los tipos de gravamen y el incremento en el mínimo personal y familiar prevista para el próximo año. 8 3. Conclusiones 9 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Conclusiones 1. La realización de aportaciones a sistemas de previsión social en 2015 supondrá una mayor tributación como consecuencia de que la reducción máxima de la base imponible permitida es menor debido a que disminuyen los límites de las mismas a raíz de la reforma fiscal con respecto a los fijados hasta este ejercicio. 2. Este efecto se verá minorado debido a la bajada de los tipos impositivos y del incremento en el mínimo personal y familiar previstos en el Proyecto de Ley. 3. En cambio, resultaría más beneficioso efectuar el rescate del plan de pensiones en 2015 para de este modo poder aprovechar la disminución del tipo de gravamen y el aumento del mínimo personal y familiar respecto de los vigentes en la actualidad. 4. Se contempla el incremento del límite máximo para las aportaciones a los planes de pensiones a favor del cónyuge, desde los 2.000 euros actuales hasta los 2.500 euros 5. Con la reforma se mantiene la posibilidad de aplicar la reducción del 40% al importe correspondiente a las aportaciones efectuadas hasta 31 de diciembre de 2006 cuando el contribuyente opte por rescatar los derechos consolidados del plan de pensiones en forma de capital. Si bien es cierto que sólo resulta de aplicación si el rescate se realiza en el ejercicio en el que se jubila el contribuyente o en los dos años siguientes. No obstante, para jubilaciones realizadas entre 2011 y 2014 se establece un plazo máximo de 8 años para realizar el rescate, y paras aquellos que se hubieran jubilado con anterioridad a 2011 la recuperación del dinero se ha de producir con anterioridad a 31 de diciembre de 2018. 6. A partir de 1 de enero de 2015, se introduce la posibilidad de disponer de los derechos consolidados en los planes de pensiones individuales y asociados con una antigüedad superior a 10 años, sin necesidad de que ocurra la contingencia de fallecimiento, accidente o enfermedad grave, o paro de larga duración necesario hasta ahora. 7. Se prevé reducir la duración mínima de los PIAS de 10 a 5 años para equipararlos al nuevo Plan Ahorro 5. 10 Tributación de los sistemas de previsión social en el ámbito del IRPF a partir del 1 de enero de 2015 Datos de contacto Más allá de nuestra experiencia, conocimiento y dedicación, assap es una firma que se puede adaptar a sus necesidades y a las de su organización, aportándole una solución a medida. Asimismo, colaboramos ampliamente con otras firmas y profesionales de solvencia en Canarias, lo que nos permite dar soluciones integrales e innovadoras. Por todo ello, estaríamos encantados de poder ofertar nuestros servicios profesionales de consultoría, servicios fiscales y legales y de auditoría, aportando nuestro conocimiento y experiencia. Esperamos que todas estas consideraciones hayan sido de su interés, y quedamos a su disposición, en caso de necesitar mayor información, en Dirección: C/ Castillo, 34, 4º, 38003 – Santa Cruz de Tenerife Teléfono: 922 288 527 Fax: 922 888 333 E-mail: info@assap.es 11 Titular. Adobe Caslon Pro. 28 Subtitular. Adobe Caslon Pro. 20 Cuerpo de Texto: Adobe Caslon Pro 16. Lorem ipsum dolor sit amet, consectetur adipiscing elit. Proin aliquam tristique dui ut sodales. Donec sit amet lacus augue. Duis congue scelerisque interdum. Donec sit amet posuere erat. Nam condimentum lacus eget tortor ullamcorper iaculis. Sed dictum tincidunt velit tincidunt mollis. Vestibulum rhoncus ipsum eu sem consequat sit amet fermentum turpis dictum. Phasellus vehicula, risus tincidunt ultrices egestas, purus turpis imperdiet dui, feugiat interdum libero ipsum ut lacus. C/ Castillo 34, 4º. 38003. Santa Cruz de Tenerife tel. 922 288 527 fax 922 888 333 www.assap.es info@assap.es 12