1 TRIPTICO DE LAS INFORMACIONES

Anuncio

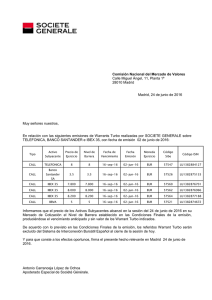

TRIPTICO DE LAS INFORMACIONES COMPLEMENTARIAS DE EMISION DE WARRANTS REGISTRADAS EN LA C.N.M.V. CON FECHA 27 DE NOVIEMBRE DE 2001, SOBRE DETERMINADOS INDICES BURSATILES, DETERMINADAS ACCIONES ESPAÑOLAS Y EXTRANJERAS Y TIPOS DE CAMBIO LAS INFORMACIONES COMPLEMENTARIAS DE EMISION DE WARRANTS SE COMPLEMENTAN CON EL FOLLETO PROGRAMA DE EMISIÓN DE WARRANTS DE SANTANDER CENTRAL HISPANO INVESTMENT, S.A., REGISTRADO EN LA C.N.M.V. CON FECHA 29 DE NOVIEMBRE DE 2000. Los warrants son valores que contienen una apuesta sobre la evolución del precio de un Activo Subyacente. El Emisor no garantiza la rentabilidad de la inversión efectuada ni hace recomendación alguna sobre la evolución del Activo. Es preciso que el inversor adquiera los warrants con un juicio fundado sobre el riesgo de su inversión y sobre las expectativas de evolución del Activo Subyacente, asumiendo que podrá obtener una rentabilidad negativa en caso de que la evolución del Activo Subyacente sea contraria a la esperada, o se produzca cualquier supuesto extraordinario que afecte a dicho Activo, pudiendo incluso llegar a perder parte o la totalidad de la inversión efectuada. - Además el inversor debe tener en cuenta que en la valoración del warrant intervienen otros factores, además de la evolución del precio del Activo Subyacente, tales como: la evolución de la volatilidad (que es una estimación subjetiva de la entidad que le ofrece contrapartida) el paso del tiempo la evolución de los tipos de interés la rentabilidad por dividendos. El efecto de estos factores tiene que analizarse conjuntamente; así es posible que, a pesar de que la evolución del subyacente sea favorable, el valor del warrant en un momento determinado se reduzca como consecuencia de la evolución negativa de alguno o algunos de los mencionados factores. El Emisor advierte que las rentabilidades pasadas del Activo Subyacente no presuponen rentabilidades futuras y las expectativas sobre el comportamiento del Activo Subyacente pueden modificarse en cualquier momento durante el plazo de vigencia del warrant. La inversión en warrants requiere una vigilancia constante de la posición, ya que los warrants conllevan un alto riesgo si no se gestionan adecuadamente. Un beneficio puede convertirse en pérdida, estando dicha pérdida limitada al importe invertido (la prima). Las emisiones ligadas a índices bursátiles no están promovidas de ninguna forma por, ni han sido realizadas en colaboración o por indicación tácita o expresa de los promotores de los índices bursátiles subyacentes de los warrants. La realización de estas emisiones, en modo alguno vincula a los promotores con los suscriptores ni con el Emisor, ni establece para los promotores ninguna obligación en relación con las emisiones o con el Emisor y/o suscriptores. Los promotores en ningún caso tienen la obligación de tomar en consideración las necesidades del Emisor y/o los suscriptores en cuanto a la composición, determinación y cálculo del Indice. Los promotores, en ningún caso garantizan implícita o explícitamente los resultados obtenidos con la utilización del índice correspondiente o el nivel del índice correspondiente en cualquier momento y no se hacen responsables, en ningún caso, de errores en el cálculo del índice correspondiente, ni de obligación alguna de comunicarlo al Emisor o a los suscriptores en caso de que dichos errores se produzcan. Para aquellos subyacentes con cotización en divisa distinta al euro, el inversor debe tener presente la existencia de Riesgo de Tipo de Cambio, tanto en el caso de ejercicio de los Warrants como en la cotización diaria, puesto que el precio del warrant está determinado en euros y el Precio de Ejercicio en divisa distinta. Los warrants de estas emisiones son de ejercicio americano y, por tanto, podrán ser ejercitados en cualquier momento entre la Fecha de Desembolso y la Fecha de Vencimiento. El número mínimo de Warrants para los que se solicite el ejercicio no podrá ser inferior a cien, salvo el día hábil anterior a la Fecha de Vencimiento. En dicha fecha se atenderán todas las peticiones de ejercicio que se presenten. Los warrants no ejercitados por los tenedores serán ejercitados de forma automática por el Emisor en la fecha de Vencimiento. 1 El inversor debe considerar que las emisiones sobre determinadas acciones se refieren a valores de empresas de sectores innovadores de alta tecnología y otros sectores que ofrecen grandes posibilidades de crecimiento futuro, aunque con un riesgo mayor que los sectores tradicionales. PRIMERO.- CARACTERÍSTICAS DE LA EMISIÓN DE WARRANTS SOBRE BURSATILES, DETERMANADAS ACCIONES Y TIPOS DE CAMBIO DETERMINADOS INDICES El Emisor es Santander Central Hispano Investment, S.A. con domicilio social en Madrid, Plaza de Canalejas, 1, y se halla inscrita en el Registro Mercantil de Madrid al tomo 4.078, folio 172, sección 8, hoja M-67840. El Garante de las emisiones de warrants de Santander Central Hispano Investment, S.A. es Banco Santander Central Hispano, S.A., que tiene su domicilio social en Santander, Paseo Pereda 9 al 12, y se halla inscrita en el Registro Mercantil de Santander, Hoja 286, Folio 64, Libro 5º de Sociedades, Inscripción 1ª. El Programa de Emisión de Warrants de Santander Central Hispano Investment, S.A. se encuentra registrado en la Comisión Nacional de Mercado de Valores con fecha 29 de noviembre de 2000. El Programa de Emisión, así como las Informaciones Complementarias de las emisiones individuales se encuentran a disposición de cualquier inversor que lo solicite en el domicilio social de la Entidad emisora, en la Oficina del Garante sita en Paseo de la Castellana, 75 (Departamento de Warrants), Madrid, y en las sucursales de Banco Santander Central Hispano, S.A.. BANCO SANTANDER CENTRAL HISPANO, S.A. DARA LIQUIDEZ A LOS TITULARES DE WARRANTS, DE CONFORMIDAD CON LO CONVENIDO MEDIANTE CONTRATO DE CONTRAPARTIDA SUSCRITO CON EL EMISOR. LA CANTIDAD MINIMA A COMPRAR SERA DE UN WARRANT NATURALEZA Y DENOMINACIÓN DE LOS VALORES QUE SE OFRECEN, CON INDICACIÓN DE SU CLASE Y SERIE: Se trata de Emisiones Call Warrants (Warrants de compra) y Put Warrants (Warrants de venta) con las características indicadas en la Tabla 1. Tabla 1:Características de las emisiones SUBYACENTE TIPO EUR/USD EUR/USD EUR/USD IBEX IBEX IBEX IBEX IBEX IBEX NASDAQ 100 NASDAQ 100 NASDAQ 100 EUROSTOXX 50 EUROSTOXX 50 EUROSTOXX 50 BBVA BBVA BBVA INDITEX INDITEX INDRA INDRA REPSOL REPSOL REPSOL TELEFONICA MOVILES TELEFONICA TELEFONICA TELEFONICA TELEFONICA TELEFONICA TPI TERRA TERRA ZELTIA ZELTIA ZELTIA KPN Call Call Put Call Call Call Call Put Put Call Call Put Call Call Put Put Call Call Call Put Call Put Call Call Put Call Call Call Call Call Put Call Call Call Call Call Put Call PRECIO EJERCICIO 1.00 0.95 0.85 8000 9000 10000 11000 7000 8000 1700 2100 1500 3800 4300 3500 Eur 12.00 Eur 14.00 Eur 16.00 Eur 21.00 Eur 18.50 Eur 11.00 Eur 9.00 Eur 16.00 Eur 18.00 Eur 14.00 Eur 11.00 Eur 14.00 Eur 16.00 Eur 18.00 Eur 19.00 Eur 13.00 Eur 6.00 Eur 10.00 Eur 12.00 Eur 11.00 Eur 13.00 Eur 8.50 Eur 7.00 DE VENCIMIENTO 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 20 de Junio de 2003 20 de Junio de 2003 20 de Junio de 2003 20 de Junio de 2003 20 de Junio de 2003 20 de Junio de 2003 21 de Marzo de 2003 21 de Marzo de 2003 20 de Junio de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 20 de Junio de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 20 de Junio de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 21 de Marzo de 2003 2 TAMAÑO EMISIÓN 2.000.000 2.000.000 1.000.000 1.000.000 1.000.000 1.000.000 1.000.000 500.000 500.000 500.000 500.000 500.000 500.000 500.000 500.000 500.000 1.000.000 1.000.000 250.000 250.000 250.000 250.000 1.000.000 1.000.000 500.000 500.000 3.000.000 3.000.000 3.000.000 3.000.000 1.000.000 250.000 1.000.000 1.000.000 250.000 250.000 250.000 150.000 RATIO 10 10 10 0.001 0.001 0.001 0.001 0.001 0.001 0.005 0.005 0.005 0.01 0.01 0.01 1 1 1 0.5 0.5 1 1 0.5 0.5 0.5 0.5 0.5 0.5 0.5 0.5 0.5 1 0.5 0.5 0.5 0.5 0.5 1 KPN NOKIA NOKIA DEUTSCHE TELEKOM Call Call Call Call Eur 10.00 Eur 28.00 Eur 40.00 Eur 25.00 21 de Marzo de 2003 20 de Junio de 2003 20 de Junio de 2003 21 de Marzo de 2003 150.000 1.000.000 1.000.000 500.000 1 0.10 0.10 0.10 Los warrants se liquidarán exclusivamente por diferencias, otorgando al titular el derecho a percibir en euros, en la Fecha de Pago, la diferencia positiva por la que el Precio de Liquidación esté por encima (Call) o por debajo (Put) del Precio de Ejercicio indicado para cada serie en la Tabla 1 en la Fecha de Ejercicio. El vencimiento para cada serie será el mostrado en la Tabla 1. El Precio de Emisión de cada Warrant se calculará tomando como referencia el valor de cierre del subyacente del día hábil anterior a la Fecha de Emisión publicado en el Mercado de Cotización de cada acción, índice o divisa: En el caso de acciones españolas: el Mercado Continuo Para acciones extranjeras: para Deutsche Telekom AG la bolsa de Frankfurt, para Nokia OYJ la bolsa de Helsinki y para Koninklijke Ptt Nederland, NV la bolsa de Amsterdam. Para el tipo de cambio Eur/Usd: tipo de cambio euro / dólar fijado por el Banco Central Europeo en dicha fecha y que aparezca (sólo a efectos informativos) en la página ECB37 del sistema de información electrónico Reuters Al tratarse de Warrants de estilo americano, la fecha de Ejercicio será cualquier día hábil entre la Fecha de Desembolso y las 17:00 horas del día hábil anterior a la Fecha de Vencimiento. Como Fecha de Valoración o fecha en la que el Agente de Cálculo deba determinar el Precio de Liquidación por haberse ejercitado warrants, se tomará: Para warrants sobre el tipo de cambio Eur /Usd: será el día hábil en el que se ejerciten warrants si el aviso de ejercicio de los mismos se realiza al menos media hora antes de la hora en que el Banco Central Europeo publique el tipo de cambio correspondiente o en caso de aviso posterior se tomará como Fecha de Valoración el día hábil siguiente. En el caso de warrants no ejercitados con anterioridad a la Fecha de Vencimiento, la Fecha de Valoración será la Fecha de Vencimiento. Para el resto de warrants: el día hábil siguiente al día en el que se ejerciten warrants si el aviso de ejercicio de los mismos se realiza antes de las 17:00 horas o, en caso de aviso posterior a las 17:00, dos días hábiles siguientes al de recepción del aviso. En el caso de warrants no ejercitados con anterioridad a la Fecha de Vencimiento, la Fecha de Valoración será la Fecha de Vencimiento. El Precio de Liquidación es: para las acciones españolas, el precio de apertura de las correspondientes acciones subyacentes a que se refiere cada Warrant, según lo indicado en la Tabla 1; para las acciones extranjeras y los índices Nasdaq 100 y Eurostoxx 50, el precio de oficial de cierre de las correspondientes acciones o índices subyacentes a que se refiere cada warrant, teniendo en cuenta que para el Nasdaq 100 hay que aplicar al precio de liquidación el tipo de cambio euro/dólar fijado por el Banco Central Europeo en la correspondiente Fecha de Valoración; en el caso del Ibex 35, el precio medio diario; y para tipos de cambio, el tipo de cambio Euro/dólar fijado por el Banco Central Europeo. Los precios de liquidación mencionados se tomarán, para cada subyacente, de su Mercado de Cotización respectivo tal y como éstos se detallan en el apartado Precio de Emisión anterior. El tamaño de cada emisión es el mostrado para cada serie en la Tabla 1 (número de warrants total de la emisión) Todos los Warrants referidos en la Tabla 1 está previsto que coticen en las Bolsas de Madrid y de Barcelona, donde se podrán negociar desde la Fecha de Admisión a cotización hasta el día anterior al vencimiento. Fecha de Emisión, significa el 28 de Noviembre de 2001 Fecha de Pago, significa la fecha en la que se hará efectivo por el Emisor el Importe de Liquidación que, en su caso, resulte a favor del titular de los warrants. Será 3 días hábiles después de la Fecha de Ejercicio. Agente de Cálculo, significa Banco Santander Central Hispano, S.A. Fecha de Desembolso, significa la fecha en que se hace efectivo el pago de la prima o precio de emisión del warrant, que será el segundo día hábil siguiente a la Fecha de Emisión. La emisión de los Warrants referidos en la Tabla 1 se realizará en España y se encuentra sujeta a la legislación española. PERIODO DE SUSCRIPCIÓN El Período de Suscripción se iniciará a las 09:00 del día de la Fecha de Emisión y finalizará a las 10:00 del mismo día. Se prevé que Banco Santander Central Hispano, S.A. suscriba la totalidad de los warrants a emitir y que posteriormente los colocará en el mercado secundario, una vez que estén admitidos a negociación en las Bolsas de Madrid y Barcelona. No existirá límite máximo de suscripción durante ese período. El número mínimo de warrants a suscribir será 100. En la colocación posterior en el mercado secundario, el importe mínimo de suscripción será de 100 warrants. COMPROMISO DE ADMISIÓN A COTIZACIÓN El Emisor tiene previsto que los warrants a emitir estén admitidos a negociación en las Bolsas de Madrid y de Barcelona antes de un mes para todas las emisiones menos las de subyacente tipo de cambio en las que el plazo será de 2 meses (plazos contados desde la Fecha de Emisión). MÉTODO DE CÁLCULO DE LA PRIMA. PRECIO A PAGAR POR LOS SUSCRIPTORES. MODELO DE VALORACIÓN UTILIZADO PARA CADA TIPO DE EMISIÓN. El método de cálculo utilizado por el Emisor para determinar la Prima a pagar por los suscriptores de los warrants a emitir estará basado en la aplicación del modelo de valoración de opciones Binomial o Cox, Ross, Rubinstein. Todos los métodos de valoración de opciones parten de la hipótesis fundamental de que los precios de los activos subyacentes siguen una distribución estadística normal o lognormal. PLAZO DE LAS EMISIONES: La fecha de vencimiento de las emisiones es el referido en la Tabla 1 para cada emisión. RÉGIMEN JURÍDICO DE LOS VALORES: Los warrants objeto de la presente emisión constituyen valores negociables de carácter atípico y carentes, por tanto, de un régimen legal específico en el Derecho Español. 3 Independientemente de su atipicidad legal, los warrants a emitir son, a todos los efectos, valores negociables, tal y como este término se define en el artículo 2.1 del Real Decreto 291/1992 sobre emisiones y ofertas públicas de venta de valores, y por lo tanto les será aplicable el régimen jurídico general de aplicación a los valores negociables. FORMA DE REPRESENTACIÓN: La representación de los warrants será mediante anotaciones en cuenta y corresponderá la llevanza del registro contable al Servicio de Compensación y Liquidación de Valores, con domicilio en Madrid, calle Pedro Texeira número 8, y a las Entidades Adheridas al mismo. PROCEDIMIENTO PARA EL CÁLCULO DE LAS LIQUIDACIONES DEBIDAS A LOS SUSCRIPTORES Cada warrant dará derecho a su titular a recibir del Emisor, en la Fecha de Pago resultante del ejercicio del warrant, la cantidad que se obtiene de aplicar las siguientes fórmulas: Cada warrant dará derecho a su titular a recibir del Emisor, en euros, en la Fecha de Pago establecida para cada emisión, la cantidad resultante de aplicar para cada warrant las siguientes fórmulas: Para los Call warrants: N xMax [( Pf Paridad Importe de Liquidación = )] - Pi , 0 Para los Put Warrants: N xMax [( Pi - Pf ),0] Paridad Importe de Liquidación = Donde: N: Número de warrants que se van a ejercitar Paridad: Número de warrants necesarios para tener el derecho sobre una unidad de Activo Subyacente. La paridad es el inverso del ratio. Pi: Precio de Ejercicio del Subyacente Pf: Precio de Liquidación del Subyacente PERIODO DE VIGENCIA DE LOS WARRANTS Y AMORTIZACION DE LOS MISMOS El período de vigencia de los warrants a emitir bajo los Folletos de Información Complementaria de referencia es hasta el vencimiento indicado para cada serie en la Tabla 1. Estos warrants no atribuirán a sus titulares derecho alguno de reembolso, sino el derecho a percibir los importes que, en su caso, y de conformidad con lo previsto en el presente tríptico, resulten a favor de los mismos en esta emisión. PROCEDIMIENTO A SEGUIR PARA EL EJERCICIO DE SUS DERECHOS POR PARTE DE LOS TENEDORES DE LOS WARRANTS. El Periodo de Ejercicio de los valores será desde la Fecha de Desembolso hasta el día hábil anterior a la Fecha de Vencimiento. Los avisos de ejercicio habrán de ser presentados en las Sucursales de Banco Santander Central Hispano, S.A. por fax, correo ó en persona. Los avisos de ejercicio serán irrevocables, en el deberá constar el número de warrants que se desea ejercitar, que deberán ser como mínimo 100, salvo el día hábil anterior a la Fecha de Vencimiento, así como la identificación de los mismos. Los avisos de ejercicio relativos a los warrants sobre tipo de cambio euro dólar habrán de ser recibidos al menos media hora antes de la hora en que el Banco Central Europeo publique el tipo de cambio correspondiente, para ser ejecutados ese día. Los avisos de ejercicio recibidos después de la publicación del tipo de cambio tendrán Fecha de Ejercicio el día hábil siguiente a la recepción del aviso. En el caso de las restantes emisiones dichos avisos habrán de ser recibidos antes de las 17:00 para ser ejecutados el día hábil siguiente y los avisos de ejercicio recibidos después de las 17:00 tendrán Fecha de Ejercicio dos días hábiles siguientes a la recepción del aviso. El límite final para dar aviso de ejercicio sería, por tanto, antes de las 17:00 del día hábil anterior a la Fecha de Vencimiento. Llegada la hora límite para dar aviso de ejercicio, los warrants no ejercitados por los tenedores serán ejercitados automáticamente por el Emisor en la Fecha de Vencimiento. El abono del Importe de Liquidación se hará con fecha valor el tercer día hábil siguiente a la Fecha de Ejercicio. REGIMEN FISCAL De acuerdo con la legislación fiscal española vigente, el Emisor interpreta que el tratamiento fiscal de las emisiones, es el siguiente: a) Impuesto sobre Sociedades (Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades y Real Decreto 531/1997, de 14 de abril, por el que se aprueba el Reglamento del Impuesto sobre Sociedades). Cuando el suscriptor de los warrants sea un sujeto pasivo de este Impuesto, la prima pagada por su adquisición constituye valor de adquisición del warrant, el cual deberá activarse en balance y valorarse conforme a las reglas de valoración contable. Lo mismo ocurrirá respecto de las sociedades que adquieran los warrants en el mercado secundario en relación con el precio satisfecho.Si se produce la transmisión del warrant antes del vencimiento, la diferencia entre el precio de transmisión y el valor 4 neto contable tendrá la consideración de renta gravable.Si se produce el ejercicio del warrant a vencimiento, la renta generada tendrá la naturaleza de renta gravable por su diferencia con el valor neto contable del warrant. Si llegado el vencimiento del warrant no se produjera una liquidación positiva, existirá una renta gravable negativa por el valor neto contable del warrant. Las rentas expresadas no están sometidas a retención. b) Impuesto sobre la Renta de las Personas Físicas (Ley 40(1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias y Real Decreto 214/1999, de 5 de febrero, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas) Cuando el suscriptor de los warrants sea sujeto pasivo de este Impuesto, la prima satisfecha por la suscripción inicial del warrant tendrá la consideración de valor de adquisición. Lo mismo ocurrirá respecto de los que adquieran los warrants en el mercado secundario en relación con el precio satisfecho. Si se produce la transmisión del warrant antes del vencimiento se generará una ganancia o pérdida patrimonial por la diferencia entre el valor de transmisión y el valor de adquisición. En caso de liquidación positiva del warrant al vencimiento, la renta generada tendrá la calificación de ganancia patrimonial, calculada por la diferencia entre el importe obtenido al vencimiento y el valor de adquisición. Si llegado el vencimiento del warrant no existiera una liquidación positiva se producirá una pérdida patrimonial por el valor de adquisición del warrant. Las ganancias patrimoniales expresadas no están sometidas a retención. Las ganancias o pérdidas patrimoniales expresadas se integrarán en la parte general de la base imponible del impuesto, salvo que haya transcurrido más de un año desde la fecha de adquisición del warrant, en cuyo caso dicha ganancia o pérdida patrimonial se integrará en la parte especial de la base imponible gravada al tipo del 18%. c) Impuesto sobre la Renta de No Residentes (Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de No Residentes y Normas Tributarias, y Real Decreto 326/1999, de 26 de febrero, por el que se aprueba el Reglamento del Impuesto sobre la Renta de No Residentes). Están exentas de tributación en España las ganancias patrimoniales derivadas de bienes muebles (entre los que se incluyen los warrants) obtenidos por residentes en un Estado miembro de la Unión Europea distinto de España, siempre que no operen a través de un establecimiento permanente en España ni se hayan obtenido a través de un país o territorio considerado como paraíso fiscal con arreglo al Real Decreto 1080/1991 de 5 de julio. Las ganancias patrimoniales obtenidas por no residentes, derivadas de valores (entre los que se incluyen los warrants) emitidos por entidades residentes en España, se consideran rentas obtenidas en España y están sujetas al Impuesto sobre la Renta de No Residentes al 35%, salvo que exista un Convenio para evitar la doble imposición suscrito entre España y el Estado de residencia del perceptor, en cuyo caso se aplicarán las disposiciones de dicho Convenio. No obstante, por normativa interna española, están exentas las rentas derivadas de las transmisiones de valores (entre los que se incluyen los warrants) realizadas en mercados secundarios oficiales de valores españoles, obtenidas por no residentes sin mediación de establecimiento permanente en España, que sean residentes en un Estado que tenga suscrito con España un Convenio para evitar la doble imposición con cláusula de intercambio de información (todos los países con Convenio, excepto Suiza). La residencia fiscal, tanto en un Estado miembro de la Unión Europea como en un Estado con Convenio para evitar la doble imposición suscrito con España, deberá acreditarse mediante el correspondiente certificado de residencia fiscal, de conformidad con lo previsto en la legislación vigente. CLAUSULA DE RENTABILIDAD Rendimiento Efectivo previsto para el inversor: Los warrants carecen de rendimiento explícito y el rendimiento efectivo previsto para el suscriptor dependerá de la evolución del precio del Activo Subyacente y de las condiciones de ejercicio de los warrants de cada emisión. Las fórmulas para calcular esta rentabilidad por warrant vendrán determinadas por las siguientes expresiones, aplicables tanto en la Fecha de Ejercicio como en una eventual fecha de transmisión del warrant: A) Si el warrant es ejercitado ó vendido antes de un año desde la fecha de compra: Po * (1 +r*d) = Precio de Liquidación 365 B) Si el warrant es ejercitado ó vendido despues de un año desde la fecha de compra: Po * (1 +r)d/365 = Precio de Liquidación Donde en ambas fórmulas A) y B), r = T.I.R. para el suscriptor. Po = Importe de la Inversión Inicial d = Días transcurridos desde la inversión (fecha de compra ó suscripción) 5