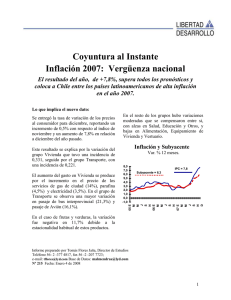

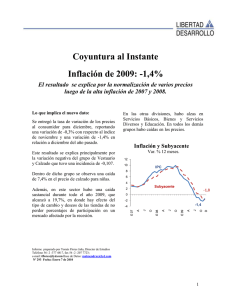

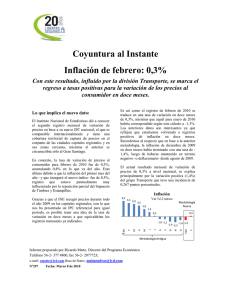

Modelos univariados de series de tiempo

Anuncio