bonos obligatoriamente convertibles en acciones ordinarias del

Anuncio

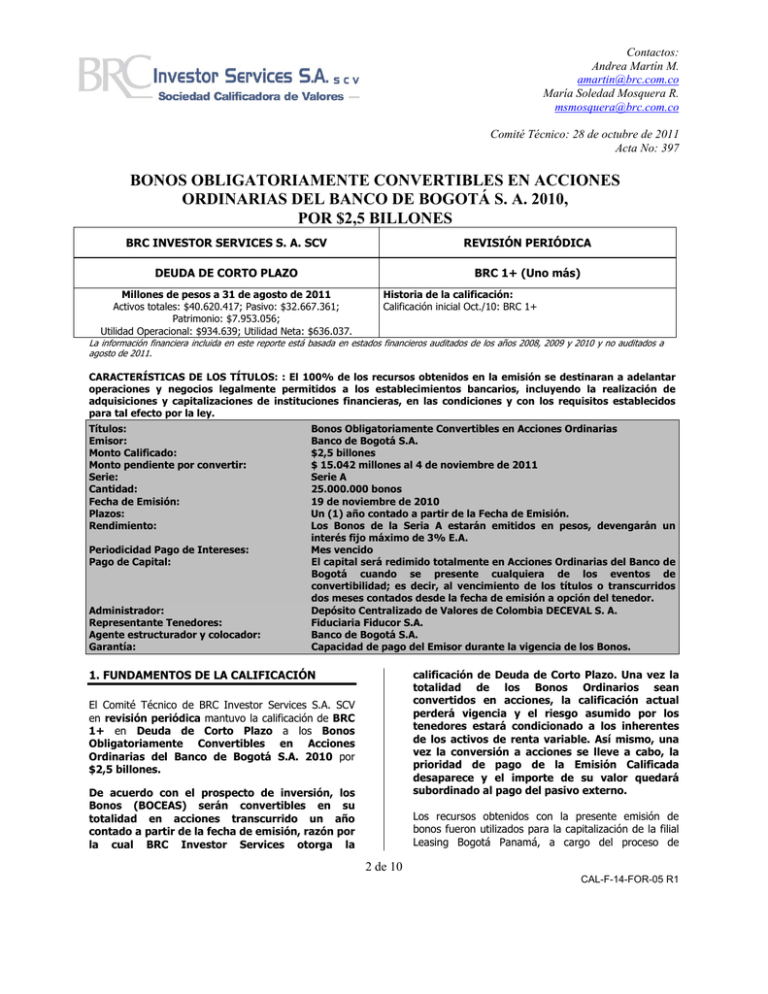

Contactos: Andrea Martín M. amartin@brc.com.co María Soledad Mosquera R. msmosquera@brc.com.co Comité Técnico: 28 de octubre de 2011 Acta No: 397 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S. A. 2010, POR $2,5 BILLONES BRC INVESTOR SERVICES S. A. SCV REVISIÓN PERIÓDICA DEUDA DE CORTO PLAZO BRC 1+ (Uno más) Millones de pesos a 31 de agosto de 2011 Activos totales: $40.620.417; Pasivo: $32.667.361; Patrimonio: $7.953.056; Utilidad Operacional: $934.639; Utilidad Neta: $636.037. Historia de la calificación: Calificación inicial Oct./10: BRC 1+ La información financiera incluida en este reporte está basada en estados financieros auditados de los años 2008, 2009 y 2010 y no auditados a agosto de 2011. CARACTERÍSTICAS DE LOS TÍTULOS: : El 100% de los recursos obtenidos en la emisión se destinaran a adelantar operaciones y negocios legalmente permitidos a los establecimientos bancarios, incluyendo la realización de adquisiciones y capitalizaciones de instituciones financieras, en las condiciones y con los requisitos establecidos para tal efecto por la ley. Títulos: Emisor: Monto Calificado: Monto pendiente por convertir: Serie: Cantidad: Fecha de Emisión: Plazos: Rendimiento: Periodicidad Pago de Intereses: Pago de Capital: Administrador: Representante Tenedores: Agente estructurador y colocador: Garantía: Bonos Obligatoriamente Convertibles en Acciones Ordinarias Banco de Bogotá S.A. $2,5 billones $ 15.042 millones al 4 de noviembre de 2011 Serie A 25.000.000 bonos 19 de noviembre de 2010 Un (1) año contado a partir de la Fecha de Emisión. Los Bonos de la Seria A estarán emitidos en pesos, devengarán un interés fijo máximo de 3% E.A. Mes vencido El capital será redimido totalmente en Acciones Ordinarias del Banco de Bogotá cuando se presente cualquiera de los eventos de convertibilidad; es decir, al vencimiento de los títulos o transcurridos dos meses contados desde la fecha de emisión a opción del tenedor. Depósito Centralizado de Valores de Colombia DECEVAL S. A. Fiduciaria Fiducor S.A. Banco de Bogotá S.A. Capacidad de pago del Emisor durante la vigencia de los Bonos. calificación de Deuda de Corto Plazo. Una vez la totalidad de los Bonos Ordinarios sean convertidos en acciones, la calificación actual perderá vigencia y el riesgo asumido por los tenedores estará condicionado a los inherentes de los activos de renta variable. Así mismo, una vez la conversión a acciones se lleve a cabo, la prioridad de pago de la Emisión Calificada desaparece y el importe de su valor quedará subordinado al pago del pasivo externo. 1. FUNDAMENTOS DE LA CALIFICACIÓN El Comité Técnico de BRC Investor Services S.A. SCV en revisión periódica mantuvo la calificación de BRC 1+ en Deuda de Corto Plazo a los Bonos Obligatoriamente Convertibles en Acciones Ordinarias del Banco de Bogotá S.A. 2010 por $2,5 billones. De acuerdo con el prospecto de inversión, los Bonos (BOCEAS) serán convertibles en su totalidad en acciones transcurrido un año contado a partir de la fecha de emisión, razón por la cual BRC Investor Services otorga la Los recursos obtenidos con la presente emisión de bonos fueron utilizados para la capitalización de la filial Leasing Bogotá Panamá, a cargo del proceso de 2 de 10 CAL-F-14-FOR-05 R1 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 presencia en la región4. Al cierre de 2010, los activos del BAC International Bank, Inc. sumaban US$8.409 millones, su cartera ascendía a US$5.356 millones, los depósitos a US$6.033 millones, el patrimonio a US$930 millones y las utilidades a US$151,2 millones. adquisición del 100% de las acciones de la Holding BAC Credomatic GECF Inc. El 9 de diciembre de 2010, Leasing Bogotá S.A. Panamá efectuó la compra de la totalidad de las acciones de BAC Credomatic GECF, Inc., de conformidad con los términos del contrato de compraventa de acciones. Por la orientación del BAC a las colocaciones en cartera de consumo, la gestión de riesgos conservadora del Banco de Bogotá ha limitado la exposición a riesgos cambiarios, crediticios y de mercado a los que pueden estar expuestas las operaciones de esta filial. Dentro de los aspectos que fundamentan la calificación del Banco de Bogotá de AAA en Deuda de Largo Plazo y BRC 1+ en Deuda de Corto Plazo se encuentran sus fortalezas corporativas y financieras como filial del Grupo 1 Aval , uno de los grupos económicos más importantes de Colombia. A agosto de 2011, el Banco de Bogotá se destaca por ser el establecimiento de crédito de mayor tamaño del Grupo Aval, y el segundo del sector bancario por nivel de activos, patrimonio y resultados del ejercicio con una participación de mercado del 14,60%, 21,59% y 16,80%, respectivamente. La fusión con Leasing Bogotá ha permitido complementar su portafolio de productos, ampliar la red de distribución y su base de clientes. En este sentido, en el periodo analizado la participación de las operaciones de leasing en la cartera del Banco fue de 2,7%. 2. ANÁLISIS FINANCIERO DEL EMISOR A AGOSTO DE 2011 Rentabilidad Entre agosto de 2010 y agosto de 2011, el dinamismo de la cartera de créditos del Banco de Bogotá se reflejó en el aumento de 13,7% del margen neto de intereses. Lo anterior compensó el incremento del costo de los pasivos derivado del alza en las tasas de interés y resultó en un crecimiento de 8,8% del margen neto de intereses. No obstante, como se aprecia en la tabla 1, la eficiencia sobre el activo5 fue inferior a la presentada por el sector y sus pares. Una de las fortalezas del Banco de Bogotá ha sido la favorable evolución de los indicadores de calidad de la cartera tanto por vencimientos como por riesgo C, D y E como resultado de las medidas estratégicas implementadas para fortalecer los procesos de originación, seguimiento y cobranza. La proporción de los castigos de cartera respecto al total de cartera bruta del Banco resultó similar a la de sus pares e inferior al sector; no obstante, este rubro mostró un crecimiento de 24% entre agosto de 2010 y agosto de 2011. El margen neto diferente de intereses presentó un aumento de 6,3% explicado por los dividendos recibidos de sus filiales y el dinamismo de los servicios financieros. Por su parte, los gastos de provisiones mostraron una disminución de 30% por las recuperaciones de cartera, que suponen una mayor efectividad de las políticas de cobranza del Banco. De lo anterior, la utilidad neta del Banco de Bogotá mostró un crecimiento de 9,3% al sumar $636.037 millones. Como resultado del desempeño financiero del Banco, y el crecimiento de 57% en el patrimonio y en el activo, derivado de la adquisición del BAC y de la fusión con Leasing Bogotá, los indicadores de rentabilidad mostraron una tendencia decreciente durante el periodo analizado. No obstante, se destaca que el ROA y el margen operacional se mantuvieron por encima del sector, mientras que el ROE continúa rezagado. Con la adquisición del BAC Credomatic2, el Banco de Bogotá amplió su cobertura geográfica e incrementó la diversificación de su cartera de créditos. No obstante, representa un reto para la Compañía en términos de gestión de riesgo y de inversiones acorde con una mayor integración a los mercados internacionales. El BAC ha demostrado alto posicionamiento en la colocación de créditos de consumo en Centroamérica3 y amplia Tabla 1. Indicadores de rentabilidad* BANCO DE BOGOTÁ Dic 09 Ingreso neto Intereses / Activos Gtos Operativos / Activos 1 Principalmente bancos comerciales y sus compañías filiales (fiduciarias, leasings, una firma comisionista de bolsa, almacenadoras, corporaciones financieras) y la mayor administradora de fondos de pensiones en el país. Estas seis entidades son: Banco de Bogotá, Banco de Occidente, Banco Popular, Banco AV Villas, Leasing de Occidente y AFP Porvenir. 2 El 16 de marzo de 2011, Moody’s otorgó la calificación de Baa3 en Deuda de Largo Plazo a BAC International Bank, Inc. 3 El BAC Credomatic es el tercer grupo financiero en términos de colocación de cartera a nivel centroamericano y el mayor proveedor de tarjetas de crédito de esta región. Gtos Provisiones / Activos Margen operacional Dic 10 ago-10 PARES ago-11 ago-10 SECTOR ago-11 ago-10 ago-11 8,5% 5,2% 4,1% 3,6% 4,9% 4,6% 4,9% 4,6% 4,95% 3,86% 3,02% 2,59% 3,44% 3,25% 3,48% 3,29% 2,8% 2,2% 1,8% 1,3% 2,8% 2,1% 2,5% 2,0% 3,60% 2,80% 2,40% 2,08% 1,94% 1,73% 2,04% 1,83% ROE 18,4% 15,2% 11,5% 8,0% 11,3% 10,6% 11,6% 10,3% ROA 2,53% 2,09% 1,84% 1,57% 1,53% 1,36% 1,54% 1,36% Gastos Admon / Ingresos Operativos 58,4% 73,9% 73,7% 71,5% 70,9% 70,3% 71,7% 71,0% Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A.*Indicadores no anualizados. 4 Tiene presencia en Guatemala, El Salvador, Honduras, Nicaragua, Costa Rica, Panamá, Grand Cayman y Bahamas. Ingresos netos de intereses sobre activos. 5 Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 Calidad del Activo o Cartera Si bien el Banco ha mejorado sus indicadores de cobertura respecto a su comportamiento histórico, continuaron por debajo de los registrados por el agregado bancario y por su grupo comparable. Una de las oportunidades de mejora para el Banco será incrementar los niveles de cubrimiento con el fin de limitar la exposición al riesgo de crédito de darse un escenario de deterioro de la cartera. Al cierre de agosto de 2011, la cartera bruta del Banco de Bogotá ascendió a $25,02 billones, con un crecimiento de 25,45%, similar al registrado por el sector de 27,54% y de los pares de 26,72%. El mayor dinamismo se presentó en el segmento comercial y el de consumo, que mostraron incrementos anuales de 25,09% y 28,23%, respectivamente, y representaron 80% y 19% del portafolio de créditos. Tabla 4. Indicadores de cubrimiento de cartera por vencimiento y por riesgo (C, D y E) La calidad de la cartera del Banco por vencimiento y por riesgos C,D y E fue superior a la del sector y la de sus pares. Lo anterior como resultado del menor deterioro de la cartera y no por efecto denominador: en términos absolutos la cartera vencida decreció 6% y la cartera bruta aumentó 24%. No obstante, el dinamismo reciente de la cartera podría derivar en mayores índices de morosidad, por lo cual su evolución será un aspecto de seguimiento por parte de BRC. BANCO DE BOGOTÁ dic-10 ago-10 ago-11 dic-09 PARES ago-10 ago-11 SECTOR ago-10 ago-11 Cobertura Cartera y Leasing 135,2% 159,3% 142,9% 154,8% 148,7% 176,6% 140,8% 164,5% Cobertura de Cartera y Leasing Comercial 160,2% 186,2% 168,8% 172,6% 163,9% 220,0% 164,7% 208,3% Cobertura de Cartera y Leasing Consumo 101,5% 118,1% 107,1% 124,5% 135,3% 140,5% 123,4% 131,6% Cobertura Cartera y Leasing CDE 46,9% 50,6% 50,1% 43,6% 66,2% 66,7% 60,7% 60,5% Cubrimiento Cartera + Leasing Comercial C,D y E 41,5% 46,8% 45,3% 38,8% 65,9% 63,5% 58,3% 56,2% Cubrimiento Cartera + Leasing Consumo C,D y E 58,0% 59,6% 60,6% 56,7% 63,6% 65,3% 61,7% 61,9% Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. Tabla 2. Indicadores de calidad de cartera dic-09 BANCO DE BOGOTÁ dic-10 ago-10 ago-11 PARES ago-10 ago-11 SECTOR ago-10 ago-11 Total Cartera Vencida/Total Cartera 2,9% 2,2% 2,7% 2,0% 3,6% 2,6% 3,6% 2,8% Comercial 2,1% 1,7% 2,0% 1,6% 2,9% 1,8% 2,8% 1,9% Consumo 6,5% 4,6% 5,9% 3,8% 5,4% 4,5% 5,4% 4,4% % Comercial / Total Cartera 80,6% 81,3% 80,7% 80,4% 65,4% 64,7% 62,3% 61,4% % Consumo / Total Cartera 18,1% 17,7% 18,2% 18,6% 23,6% 24,7% 26,9% 28,1% Total Cartera CDE / Total Cartera 4,7% 3,7% 4,3% 3,1% 4,3% 3,4% 4,7% 3,9% Comercial C, D y E 4,0% 3,4% 3,9% 3,0% 3,6% 2,9% 4,2% 3,6% Consumo C, D y E 7,4% 5,0% 6,3% 3,8% 6,3% 4,9% 6,0% 4,7% Capital El patrimonio de la Entidad ascendió a $7,95 billones, con un crecimiento de 57% explicado por la capitalización vía Boceas que se realizó a finales del año pasado y por la fusión con Leasing Bogotá. Lo anterior permitió mantenerse como una de las entidades de mayor tamaño en el sector bancario (segundo lugar). Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. Con la colocación de los BOCEAS, el indicador de Como se aprecia en la tabla 3, la proporción de los castigos de cartera respecto al total de cartera bruta del Banco de Bogotá resultó similar a la de sus pares e inferior a la del sector. Sin embargo, la velocidad de castigos promedio se mantuvo en 26%6, por lo cual fue uno de los aspectos que explicó la favorable evolución de la calidad de cartera, junto con una mayor efectividad de las políticas de otorgamiento, seguimiento y cobranza. Tabla 3. Indicadores de calidad con castigo solvencia pasó de 14,41% a 17,49% entre agosto de 2010 y agosto de 2011, mejorando su capacidad para cubrir pérdidas inesperadas, incluso con el crecimiento de los activos ponderados por riesgo con la adquisición del BAC Credomatic. Así mismo, el patrimonio técnico del Banco fue de $6,98 billones, liderando los resultados de este rubro en el sector7. Gráfico 1. Relación de solvencia 20,00% 18,00% BANCO DE BOGOTA PARES COMPARABLES SECTOR ago-10 ago-11 ago-10 ago-11 ago-10 ago-11 14,00% Calidad de cartera (sin castigos) 2,7% 2,0% 3,6% 2,6% 3,6% 2,8% 12,00% Calidad de cartera (con castigos) 6,6% 5,9% 8,6% 6,3% 8,9% 7,2% 8,00% BANCO DE BOGOTA Saldo de cartera bruta* 19.944.051 25.020.391 78.928.132 100.015.575 146.021.866 186.233.154 6,00% PARES Saldo castigado* 806.949 1.002.123 4.532.643 3.993.882 8.269.077 8.561.432 4,00% SECTOR Monto castigado % del total cartera bruta 4,0% 4,0% 5,7% 4,0% 5,7% 4,6% Diferencia en puntos entre cartera con y sin castigos 383 390 499 373 530 443 16,00% 10,00% 2,00% jun‐11 ago‐11 dic‐10 abr‐11 oct‐10 feb‐11 jun‐10 ago‐10 dic‐09 abr‐10 oct‐09 feb‐10 jun‐09 ago‐09 dic‐08 feb‐09 abr‐09 oct‐08 jun‐08 abr‐08 ago‐08 dic‐07 feb‐08 Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A.*Indicadores no anualizados. oct‐07 ago‐07 0,00% Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. 7 Durante el año de duración de la emisión de BOCEAS el monto colocado se computa en el patrimonio adicional; sin embargo, en la medida que en que los BOCEAS se han convertido, han pasado a computar al patrimonio básico de Banco de Bogotá. 6 Entre agosto de 2010 y agosto de 2011, la tasa de crecimiento de los castigos fue de 24%, y un año atrás fue de 27%. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 bancos y repos interbancarios) mientras que el indicador de riesgo de liquidez (IRL) a 30 días se ubicó en $1,2 billones, lo que representa 3,67% de los pasivos con costo, inferior a la proporción promedio de sus pares comparables de 14,10%. No obstante, bajo un escenario de estrés de liquidez a 30 días calculado por el Banco, la cobertura de activos líquidos sería de 142%. El desempeño sobresaliente del indicador de activos productivos sobre pasivos con costo frente a sus pares y el sector, se explica principalmente por los menores saldos vencidos de la cartera de crédito. Estos indicadores indican que la productividad es mayor que la de su grupo de pares AAA y demuestran la flexibilidad del Banco ante cambios coyunturales que puedan afectar su operación. En particular, la relación de activos líquidos sobre el Tabla 5. Indicadores de capital BANCO DE BOGOTÁ dic-09 dic-10 PEER ago-10 ago-11 ago-10 total de activos resulta menor que la de sus pares y el sector, lo cual se explica porque en promedio 74% del portafolio está clasificado como disponibles para la venta, con el fin de reducir el impacto del alza en las tasas sobre el estado de resultados de la Compañía y para llevar a cabo operaciones de liquidez con el emisor. SECTOR ago-11 ago-10 ago-11 Activos Productivos / Pasivos con Costo 149,8% 145,4% 155,5% 157,4% 143,8% 139,7% 139,4% 137,3% Activos Impro - prov / Patrim+Prov+Cap Gtia 19,09% 11,34% 14,47% 9,25% 24,12% 19,38% 22,06% 17,05% Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. Entre agosto de 2010 y agosto de 2011, el portafolio del Banco de Bogotá tuvo un crecimiento de 51% al sumar $10,58 billones, con lo cual su participación en los activos se incrementó de 22% a 26%. El portafolio es una fuente de liquidez importante para el Banco, por lo cual es importante que mantenga sus características estructurales para limitar la exposición al riesgo de mercado. Esto último teniendo en cuenta que en el último año, el Ver sobre el patrimonio técnico fue de 5,39% mientras que para el grupo comparable y el sector esta proporción fue de 4,15% y 4,68%, respectivamente. Gráfico 2. inversiones 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% Composición 28% 37% del 18% 12% 66% 79% portafolio 7% Tabla 6. Indicadores de liquidez BANCO DE BOGOTÁ dic-09 Dic07 Dic08 Dic09 Dic10 69% 13% Ago10 82% Ago11 NEGOCIABLES DISPONIBLES PARA LA VENTA HASTA EL VENCIMIENTO DERECHOS DE TRANSFERENCIA PEER ago-11 ago-10 SECTOR ago-11 ago-10 ago-11 Activos Liquidos / Total Activos 13,7% 9,7% 11,0% 7,6% 14,8% 12,9% 14,7% 13,2% Activos Líquidos / Depósitos y Exigib 18,1% 15,2% 15,7% 11,8% 23,1% 20,7% 22,4% 20,7% 100,4% Cartera Bruta / Depósitos y Exigib 84,3% 91,3% 88,7% 92,5% 101,1% 108,1% 95,1% CDT´s / Total pasivo 27,3% 18,4% 23,6% 21,9% 21,4% 17,2% 23,0% 20,1% Cartera+Leasing/Depósitos y Exigibilidades 84,3% 92,7% 89,9% 95,1% 106,7% 114,1% 99,1% 105,4% Crédito Inst Finan / Total Pasivos 6,1% 13,1% 7,6% 13,2% 10,4% 11,6% 11,9% 13,5% Bonos / Total Pasivos 1,6% 9,0% 2,3% 1,5% 8,3% 11,3% 5,9% 8,0% En los últimos tres años (agosto de 2009 a agosto de 2011), no se evidenciaron cambios significativos en la estructura del pasivo del Banco de Bogotá, la cual se destaca por mantener una adecuada atomización. Las cuentas de ahorro continúan siendo su principal fuente de financiación, cuya porción estable fue en promedio de 87% (entre enero y agosto de 2011). En segundo lugar, el Banco se fondea con CDT, que tuvieron un índice de renovación promedio de 50,4%, porcentaje que resultó inferior al 60,8% registrado un año atrás. de 18% 66% ago-10 Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. 7% 48% dic-10 A septiembre de 2011, los 20 mayores depositantes de cuentas de ahorros, cuentas corrientes y CDT representan el 12,22%, 3,36% y 7,38% del total de pasivos, niveles similares a los observados en el 20108 y que resulta inferior a los niveles observados en sus pares comparables. Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. Liquidez y Fuentes de Fondeo El Banco de Bogotá ha fortalecido los sistemas de información gerencial para llevar a cabo la evaluación de riesgo de liquidez de los clientes. Aunque estas herramientas son comparables con bancos con la misma calificación, evidencia rezago frente a la infraestructura de bancos internacionales con filiales en Colombia. 8 A septiembre de 2010, los 20 mayores depositantes de cuentas de ahorros, cuentas corrientes y CDT representaron el 14,90%, 3,31% y 7,96%, respectivamente, del total pasivos. Al cierre de agosto de 2011, el Banco de Bogotá contó con $2,55 billones en disponible (recursos en caja, Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 Gráfico 3. inversiones Composición 100% 16% 9% 6% 20% 28% 27% 33% 34% 38% portafolio 8% 13% 24% 22% 40% 40% de 13% 80% 18% 60% 40% del 36% 20% 23% 22% 20% 18% 19% 18% Dic07 Dic08 Dic09 Dic10 Ago10 Ago11 0% CUENTA CORRIENTE CDT OTROS AHORRO CDAT CREDITOS OTRAS INSTITUCIONES CREDITO Fuente: Superintendencia Financiera de Colombia. Cálculos BRC Investor Services S.A. 3. CONTINGENCIAS A junio de 2011, según información remitida por el calificado, los principales procesos en contra del Banco de Bogotá tienen pretensiones por $323.896 millones, sobre los cuales el monto de las provisiones asciende a $8.868 millones, en razón a que dichas contingencias están cubiertas por Fogafin con ocasión del contrato de adquisición de Megabanco. De acuerdo con Banco de Bogotá, la probabilidad de fallo en contra de la Entidad en la mayoría de los procesos es remota. El Banco de Bogotá no ha sido sujeto de sanciones o castigos impuestos por parte de la Superintendencia Financiera ni llamados de atención por parte de la AMV. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 4. ESTADOS FINANCIEROS Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 7 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 8 de 10 BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES ORDINARIAS DEL BANCO DE BOGOTÁ S.A. 2010 ESCALAS DE CALIFICACIÓN CALIFICACIONES DE DEUDA A CORTO PLAZO Esta calificación se asigna respecto de instrumentos de deuda con vencimientos originales de un (1) año o menos. Las calificaciones representan una evaluación de la probabilidad de un incumplimiento en el pago tanto de capital como de sus intereses. Entre los factores importantes que pueden influir en esta evaluación, están la solidez financiera de la entidad determinada y la probabilidad que el gobierno salga al rescate de una entidad que esté en problemas, con el fin de evitar cualquier incumplimiento de su parte. La calificación de deuda a corto plazo se limita a instrumentos en moneda local y se basa en la siguiente escala y definiciones: Grados de inversión: BRC 1+ BRC 1 BRC 2+ BRC 2 BRC 3 Es la categoría más alta en los grados de inversión. Indica que la probabilidad de repago oportuno, tanto del capital como de los intereses, es sumamente alta. Es la segunda categoría más alta entre los grados de inversión. Indica una alta probabilidad de que tanto el capital como los intereses se reembolsarán oportunamente, con un riesgo incremental muy limitado, en comparación con las emisiones calificadas con la categoría más alta. Es la tercera categoría de los grados de inversión. Indica que, aunque existe un nivel de certeza alto en relación con el repago oportuno de capital e intereses, el nivel no es tan alto como para las emisiones calificadas en 1. Es la cuarta categoría de los grados de inversión. Indica una buena probabilidad de repagar capital e intereses. Las emisiones de calificación 2 podrían ser más vulnerables a acontecimientos adversos (tanto internos como externos) que las emisiones calificadas en categorías más altas. Es la categoría más baja en los grados de inversión. Indica que aunque la obligación es más susceptible que aquellas con calificaciones más altas a verse afectada por desarrollos adversos (tantos internos como externos), se considera satisfactoria su capacidad de cumplir oportunamente con el servicio de la deuda tanto de capital como de intereses. Grados de no inversión o alto riesgo BRC 4 BRC 5 BRC 6 Es la primera categoría del grado de alto riesgo; se considera como un grado no adecuado para inversión. Esta categoría corresponde a la escala dentro de la cual las emisiones se encuentran en incumplimiento de algún pago de obligaciones. Esta categoría es considerada sin suficiente información para calificar. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 9 de 10