ingresos brutos provincia fin

Anuncio

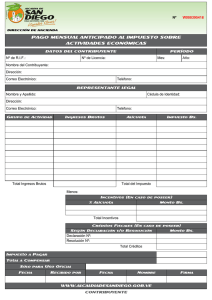

GUÍA PRÁCTICA LIQUIDACIÓN DEL IMPUESTO SOBRE LOS INGRESOS BRUTOS PROVINCIA DE BUENOS AIRES Análisis – Casos Prácticos ANALÍA SANTOS ROMERO APLICACION TRIBUTARIA S.A. APLICACION TRIBUTARIA S.A. Viamonte 1546 Piso 2º Of. 200 (1055) CIUDAD AUTÓNOMA DE BUENOS AIRES Telefax: 4374-5418/6692/8855 E-mail: info@aplicacion.com.ar Web: http://www.aplicacion.com.ar Santos Romero, Analía. Guía práctica liquidación del impuesto sobre los ingresos brutos: Provincia de Buenos Aires 1ª.ed. - Buenos Aires : Aplicación Tributaria, 2009. 384 p.; 21x15 cm. ISBN 978–987–1487–47–9 1. Impuestos. I. Título CDD 336.2 Fecha de catalogación: 02/03/2009 © COPYRIGHT 2007 BY APLICACION TRIBUTARIA S.A. 1ª Edición, Marzo de 2009 I.S.B.N. 978–987–1487–47–9 PROHIBIDA SU REPRODUCCIÓN TOTAL O PARCIAL POR CUALQUIER MEDIO, YA FUERE MECÁNICO, ELECTRÓNICO, ETCÉTERA, SIN AUTORIZACIÓN ESCRITA DEL AUTOR Y DEL EDITOR El presente trabajo ha sido minuciosamente revisado y corregido. No obstante, ni la Editorial ni la autora se hacen responsables, bajo ningún concepto, de ningún tipo de perjuicio que cualquier error y/u omisión puedan ocasionar. Este libro será actualizado, en caso de corresponder por internet ingresando a la página: www.librosactualizados.com.ar, durante el plazo de un año desde la fecha de edición o hasta que se edite la nueva edición, lo que suceda primero. Este libro se terminó de imprimir en Marzo de 2009 en APLICACIÓN TRIBUTARIA S.A. Guido Spano 550 Lanús Oeste (1824) Buenos Aires PRÓLOGO En este último tiempo, la liquidación del impuesto sobre los ingresos brutos de la Provincia de Buenos Aires sufrió importantes modificaciones, ya sea en cuanto al procedimiento de determinación del gravamen, como al tratamiento a dispensar a las distintas actividades alcanzadas, como consecuencia del dictado de la Ley Nº 13.850, la Ley Impositiva para el año 2009 (Ley Nº 13.930) y la Resolución Normativa Nº 111/08, entre otras. De esta manera, vemos que desaparecieron los contribuyentes bimestrales, ya no todos los contribuyentes determinan sus anticipos, sino que en algunos casos son liquidados por la Agencia de Recaudación, y alguna actividades, como es el caso de la comercialización, están alcanzadas a distintas alícuotas, según cumplan o no con determinados requisitos. Por ello, decidimos reunir en un sólo cuerpo el análisis de los aspectos principales de la liquidación del impuesto sobre los ingresos brutos de la Provincia de Buenos Aires. A tal efecto, comenzaremos haciendo un breve comentario sobre los aspectos generales del impuesto, para luego tratar en los restantes capítulos los siguientes temas: u Determinación, Liquidación y Pago del Impuesto. u Exenciones. u Determinación de las Obligaciones Fiscales. u Normas de Procedimiento. u Alta, Baja y Modificación de Datos en el Impuesto sobre los Ingresos Brutos. u Clave de Identificación Tributaria (C.I.T.) u Regímenes de Información. u Regímenes de Retención y de Percepción. u Programa Aplicativo “IB Mensual – Versión 2.0 – Release 12”. Como autora de este libro, ante todo, quiero agradecer muy especialmente al presidente de Aplicación Tributaria S.A., Jorge Oscar Barrios, a la directora editorial y a la contadora Silvia R. Grenabuena por confiar en mí y darme la posibilidad de materializar este trabajo. Además, hago extensivo mi agradecimiento a mi esposo y a toda mi familia por el apoyo incondicional que me brindaron y siguen ofreciendo en mi desempeño profesional. Es mi deseo, y el de la editorial, que el presente libro sea de utilidad para todo aquel interesado en el tema. Con este material, además, los lectores tendrán acceso a la actualización permanente por internet, ingresando a www.librosactualizados.com.ar. Allí podrán consultar cualquier cambio o novedad que se produzca una vez impreso el libro y por el término de un año o hasta que se edite una nueva edición. Analía Santos Romero Sumario Analítico CAPÍTULO 1 Aspectos Generales del Impuesto 17 1. NORMATIVA APLICABLE . . 2. AUTORIDAD DE APLICACIÓN . . . . . . . . . . 3. OBJETO. HECHO IMPONIBLE . . . . . . . . . . . 3.1. Definición . . . . . . . . . 3.2. Elementos del hecho imponible. . . . . . . . . . 3.3. Actividades alcanzadas por el impuesto sobre los ingresos brutos . . . . . . . 3.4. Actividades no alcanzadas por el impuesto . . . . . . . 4. SUJETOS . . . . . . . . . . . . 4.1. Contribuyentes y responsables . . . . . . . . 4.2. Responsables por deuda ajena . . . . . . . . . . . . 4.3. Agentes de recaudación . . 4.4. Agentes de información . . 5. BASE IMPONIBLE . . . . . . . 5.1. Principio general . . . . . . 5.2. Ingreso bruto. Concepto . . 5.3. Base imponibles especiales 5.3.1. Venta de inmuebles y de buques en cuotas . . . 17 18 18 18 19 20 21 22 22 23 24 25 25 25 27 27 5.3.2. Operaciones realizadas por entidades financieras . 5.3.3. Compraventa de divisas . 5.3.4. Operaciones realizadas por sujetos sin obligación de llevar libros . . . . . . . 5.3.5. Contratos de leasing . . . 5.3.6. Compañías de seguros o reaseguros . . . . . . . 5.3.7. Operaciones de intermediación . . . . . . 5.3.8. Operaciones de préstamos de dinero . . . . . . . . . 5.3.9. Comercialización de bienes usados recibidos como parte de pago. . . . 5.3.10.Agencias de publicidad. . 5.3.11.Profesiones liberales . . . 5.3.12.Diferencia entre precio de compra y de venta . . 5.3.13.Actividades relacionadas con la salud humana . . . 5.4. Conceptos que no integran la base imponible. . . . . . 5.5. Conceptos deducibles . . . 27 28 28 28 29 30 31 32 32 33 33 34 34 36 27 CAPÍTULO 2 Determinación, Liquidación y Pago del Impuesto . . . . . . . . 39 1. PERÍODO FISCAL . . . . . . . 39 2. CATEGORIZACIÓN DE LOS CONTRIBUYENTES . . . . . . 39 3. DETERMINACIÓN Y LIQUIDACIÓN DEL IMPUESTO. ANTICIPOS . . . . 41 APLICACIÓN TRIBUTARIA S.A. 4. INICIO DE ACTIVIDADES. ANTICIPO DE INICIO . . . . 5. SISTEMA DE LIQUIDACIÓN “ARBANET” . . . . . . . . . . 5.1. Normativa aplicable . . . 5.2. Contribuyentes comprendidos . . . . . . 5.3. Sujetos excluidos. . . . . . 41 . 42 . 42 . 43 . 45 Impuesto sobre los Ingresos Brutos / 5 5.4. Liquidación de los anticipos . . . . . . . . . . 5.4.1. Elementos de cálculo . . . 5.4.2. Determinación del anticipo a abonar . . . . . 5.4.3. Carácter del anticipo . . . 5.4.4. Obtención del anticipo mensual . . . . . . . . . . 5.4.5. Vencimiento para el pago 5.4.6. Pago fuera de término. Intereses resarcitorios . . 5.5. Forma de pago . . . . . . . 5.6. Declaración jurada anual . . 5.6.1. Forma de presentación . . 5.6.2. Vencimiento para la presentación . . . . . . . 5.7. Solicitud de exclusión de regímenes de recaudación . 5.8. Reclamos . . . . . . . . . . 6. LIQUIDACIÓN DE LOS ANTICIPOS MEDIANTE DECLARACIÓN JURADA . . . 6.1. Sujetos comprendidos . . . 6.2. Liquidación de los anticipos . . . . . . . . . . 6.2.1. Determinación del impuesto a abonar . . . . 6.2.2. Programa aplicativo a utilizar . . . . . . . . . . 6.3. Vencimiento para la presentación y pago . . . . 6.4. Declaración jurada anual . . 6.4.1. Concepto . . . . . . . . . 6.4.2. Información a suministrar 6.4.3. Contribuyentes exentos o sin actividad . . . . . . 6.4.4. Vencimiento para la presentación . . . . . . . 6.4.5. Generación de la declaración jurada . . . . 7. PRESENTACIÓN DE LAS DECLARACIONES JURADAS. 8. FALTA DE PRESENTACIÓN. SANCIONES . . . . . . . . . . 6 / Impuesto sobre los Ingresos Brutos 45 45 46 47 47 50 51 52 52 52 53 53 53 55 55 55 55 56 56 57 57 57 57 58 58 59 59 9. RÉGIMEN DE IMPUESTO MÍNIMO . . . . . . . . . . . . . 60 9.1. Introducción . . . . . . . . 60 9.2. Importe . . . . . . . . . . . 60 9.3. Sujetos excluidos. . . . . . 61 9.4. Contribuyentes comprendidos en las normas del Convenio Multilateral. . . . . . . . . 61 9.5. Desarrollo de actividades con distinto tratamiento tributario . . . . . . . . . . 62 9.6. Inexistencia de actividad . . 62 9.7. Retenciones y percepciones . . . . . . . . 62 10. CONTRIBUYENTES DE CONVENIO MULTILATERAL 62 10.1. Declaraciones juradas a presentar . . . . . . . . . . 62 10.2. Programa aplicativo a utilizar . . . . . . . . . . . 63 10.3. Vencimientos para la presentación y pago del impuesto . . . . . . . . . . 63 10.4. Forma de presentación y pago . . . . . . . . . . . . 63 11. ALÍCUOTAS . . . . . . . . . . 64 11.1. Actividades alcanzadas con distintas alícuotas . . . 65 11.1.1. Comercialización . . . . 65 11.1.2.Producción primaria y de bienes . . . . . . . . . 66 12. DEL PAGO . . . . . . . . . . . 67 12.1. Medios de pago . . . . . . 67 12.1.1.Pago electrónico . . . . . 67 13. PLANES DE FACILIDADES DE PAGO . . . . . . . . . . . . 69 14. COMPENSACIÓN . . . . . . . 69 15. IMPUTACIÓN. . . . . . . . . . 70 16. SISTEMA INTEGRAL DE RECAUDACIÓN Y FISCALIZACIÓN SIRFT–BAIRES . . . . . . . . . 70 17. CATEGORIZACIÓN DE LOS CONTRIBUYENTES. RIESGO FISCAL . . . . . . . . . . . . . 72 APLICACIÓN TRIBUTARIA S.A. 17.1. Introducción . . . . . . . . 17.2. Determinación de la categoría de riesgo . . . . . 17.3. Categorías de riego vigentes . . . . . . . . . . 17.4. Consulta de la categoría de riesgo asignada . . . . . 17.5. Vigencia de las categorías . 17.6. Disconformidad. Reclamo . 18. CONSTANCIA DE INSCRIPCIÓN. . . . . . . . . . 72 72 73 73 73 74 74 19. CASOS PRÁCTICOS . . . . . . 75 19.1. Caso Nº 1: Inicio de actividades. Pago de inicio . Impuesto mínimo . . . . . . . . . . . 75 19.2. Caso Nº 2: Cómputo de retenciones. Impuesto mínimo . . . . . . . . . . . 77 19.3. Desarrollo de actividades alcanzadas por distinto tratamiento impositivo . . . 79 CAPÍTULO 3 Exenciones . . . . . . . . . . . 81 1. 2. 3. 4. INTRODUCCIÓN . . . . . . . EXENCIONES SUBJETIVAS EXENCIONES OBJETIVAS . TRAMITACIÓN DE LAS EXENCIONES. . . . . . . . . . 81 . 81 . 84 . 87 5. PRESENTACIÓN DE DECLARACIONES JURADAS . 90 6. SUSPENSIÓN DE LAS EXENCIONES DE LAS LEYES NROS. 11.490 Y 11.518 . . . . . 90 CAPÍTULO 4 Determinación de las Obligaciones Fiscales . . . . . . 93 1. DETERMINACIÓN ADMINISTRATIVA . . . . . . 2. DETERMINACIÓN DE OFICIO . . . . . . . . . . . . . 2.1. Procedencia . . . . . . . . 2.2. Determinación de oficio sobre base cierta . . . . . . 2.3. Determinación de oficio sobre base presunta . . . . 2.3.1. Procedencia. . . . . . . . 2.3.2. Elementos para efectuar la determinación de oficio sobre base presunta. . . . 2.3.3. Presunciones generales . . APLICACIÓN TRIBUTARIA S.A. 93 94 94 94 95 95 95 96 2.3.4. Procedimiento a seguir . . 99 2.3.5. Resolución. Datos. . . . 100 3. CONTRIBUYENTES RETICENTES . . . . . . . . . 101 3.1. Introducción . . . . . . . 101 3.2. Contribuyente reticente . . 102 3.3. Contribuyentes alcanzados 104 3.4. Presunción de actividad. . 104 3.5. Medidas a tomar . . . . . 105 3.5.1. Presunciones . . . . . . 106 3.5.2. Inaplicabilidad de las presunciones. . . . . . . 111 3.6. Liquidación del importe a reclamar . . . . . . . . . . 111 3.7. Facultades de verificación y fiscalización. . . . . . . 113 3.8. Vía de apremio . . . . . . 113 Impuesto sobre los Ingresos Brutos / 7 CAPÍTULO 5 Normas de Procedimiento . . . 115 1. DEBERES FORMALES DE LOS CONTRIBUYENTES Y RESPONSABLES. . . . . . . . 2. INFRACCIONES Y SANCIONES . . . . . . . . . . 2.1. Introducción . . . . . . . 2.2. Multas. . . . . . . . . . . 2.2.1. Incumplimiento de los deberes formales y de información . . . . . . . 2.2.2. Falta de presentación de declaraciones juradas . . 2.2.3. Incumplimiento total o parcial del pago . . . . 2.2.4. Defraudación fiscal . . . 2.2.5. Clausura del establecimiento . . . . . 2.2.6. Incautación y decomiso de bienes . . . . . . . . 2.2.7. Responsabilidad por el pago de las multas. . . . 2.2.8. Reducción de las sanciones . . . . . . . . 2.2.9. Aplicación de las multas . . . . . . . . . . 2.3. Recargos . . . . . . . . . 2.3.1. Contribuyentes . . . . . 2.3.2. Agentes de recaudación. 2.4. Forma de pago . . . . . . 3. INTERESES . . . . . . . . . . 3.1. Intereses resarcitorios. . . 3.1.1. Evolución de la tasa de interés . . . . . . . . . . 3.1.2. Liquidación y pago . . . 3.2. Intereses punitorios . . . . 4. PRESCRIPCIÓN . . . . . . . . 4.1. Introducción . . . . . . . 4.2. Plazo de prescripción . . . 4.2.1. Prescripción de impuestos . . . . . . . . 4.2.2. Prescripción de multas y clausura . . . . . . . . 115 116 116 117 117 117 118 119 120 123 124 125 125 126 126 127 128 130 130 130 132 132 133 133 133 133 134 8 / Impuesto sobre los Ingresos Brutos 4.2.3. Prescripción de la acción de repetición . . . . . . 134 4.3. Interrupción de la prescripción . . . . . . . . 135 4.3.1. Interrupción de la prescripción de las acciones y poderes del Fisco para determinar y exigir el pago del impuesto. . . . . . . . . 135 4.3.2. Interrupción de la prescripción de la acción para aplicar multas y clausuras o para hacerlas efectivas . . . . . . . . . 136 4.3.3. Interrupción de la prescripción de la acción de repetición . . . . . . 137 4.4. Suspensión de la prescripción . . . . . . . . 137 5. RECURSOS ANTE LA AGENCIA DE RECAUDACIÓN . . . . . . 139 5.1. Recursos de reconsideración y de apelación. . . . . . . 139 5.1.1. Normas comunes . . . . 139 5.1.1.1. Procedencia . . . . . . 139 5.1.1.2. Lugar de presentación . 139 5.1.1.3. Elementos a presentar . 140 5.1.1.4. Efectos . . . . . . . . 140 5.1.1.5. Requisitos de admisión. 140 5.1.2. Recurso de reconsideración . . . . . 140 5.1.3. Recurso de apelación ante el Tribunal Fiscal . 141 5.2. Recurso de repetición . . . 143 5.2.1. Procedencia . . . . . . . 143 5.2.2. Requisitos de la demanda. . . . . . . . . 144 5.2.3. Resolución . . . . . . . 144 5.2.4. Intereses a aplicar . . . . 146 5.3. Vía de apremio . . . . . . 147 5.4. Demanda ante la justicia . 149 6. DOMICILIO . . . . . . . . . . 149 APLICACIÓN TRIBUTARIA S.A. 6.1. Domicilio fiscal . . . . . . 6.1.1. Denuncia del domicilio fiscal. . . . . . . . . . . 6.1.2. Modificación del domicilio fiscal . . . . . 6.2. Domicilio fiscal electrónico . . . . . . . . 6.2.1. Normativa aplicable. . . 6.2.2. Concepto . . . . . . . . 6.2.3. Efectos . . . . . . . . . 149 151 151 151 151 152 152 6.2.4. Constitución del domicilio fiscal electrónico . . . . 153 6.2.5. Consulta de las comunicaciones . . . . . 154 6.2.6. Oportunidad de la notificación . . . . . . . 155 6.2.7. Obligatoriedad de su uso. . . . . . . . . . . . 156 7. FACTURACIÓN . . . . . . . . 156 8. CONSULTAS . . . . . . . . . 156 CAPÍTULO 6 Alta, Baja y Modificación de Datos en el Impuesto sobre los Ingresos Brutos . . . . . . . . 159 1. ALTAS, BAJAS Y MODIFICACIÓN DE DATOS DE LOS CONTRIBUYENTES LOCALES . . . . . . . . . . . 1.1. Aspectos generales . . . . 1.1.1. Vigencia . . . . . . . . . 1.1.2. Aplicativo “Trámites” . 1.2. Inscripción de los contribuyentes . . . . . . 1.2.1. Procedimiento . . . . . . 1.2.2. Documentación a presentar. . . . . . . . . 1.2.3. Número de inscripción . 1.3. Modificación de datos . . 1.3.1. Datos a actualizar obligatoriamente . . . . 1.3.2. Procedimiento a seguir . 1.3.3. Documentación respaldatoria. . . . . . . 1.3.4. Constancia de la modificación de datos efectuada . . . . . . . . 1.4. Cese de actividades . . . . 1.4.1. Procedimiento a seguir . 1.4.2. Procedencia de la baja . 1.4.3. Constancia del cese definitivo . . . . . . . . 1.4.4. Cese por venta o cesión total . . . . . . . . . . . APLICACIÓN TRIBUTARIA S.A. 159 159 159 159 160 160 161 165 166 166 167 168 171 171 171 172 172 2. ALTAS, BAJAS Y MODIFICACIONES DE DATOS DE LOS CONTRIBUYENTES DE CONVENIO MULTILATERAL. 173 2.1. Introducción . . . . . . . 173 2.2. Acceso al Padrón web . . 173 2.3. Inscripción . . . . . . . . 175 2.4. Modificación de datos . . 180 2.5. Cancelación de la inscripción . . . . . . . . 182 3. ALTAS, BAJAS Y MODIFICACIONES DE DATOS DE LOS AGENTES DE RECAUDACIÓN . . . . . 183 3.1. Aspectos generales . . . . 183 3.1.1. Vigencia . . . . . . . . . 183 3.2. Inscripción de los agentes de recaudación . . . . . . . . 183 3.2.1. Procedimiento . . . . . . 183 3.2.2. Documentación a presentar. . . . . . . . . 185 3.2.3. Constancia de inscripción . . . . . . . 187 3.2.4. Número de inscripción . 187 3.3. Modificación de datos . . 188 3.3.1. Datos a actualizar obligatoriamente . . . . 188 3.3.2. Procedimiento a seguir . 188 3.3.3. Documentación respaldatoria a presentar 190 173 Impuesto sobre los Ingresos Brutos / 9 3.3.4. Constancia de la modificación de datos efectuada . . . . . . . . 191 3.4. Cese de actividades . . . . 191 3.4.1. Procedimiento a seguir . 191 4. CASO PRÁCTICO . . . . . . . 192 4.1. Caso Nº 1: Persona física que inicia actividades . . . 192 4.2. Caso Nº 2: Comunicación de cambio de actividad. . . . 201 CAPÍTULO 7 Clave de Identificación Tributaria (C.I.T.) . . . . . . . . . . . . . 205 1. INTRODUCCIÓN . . . . . . . 205 2. PROCEDIMIENTO PARA SU OBTENCIÓN. . . . . . . . 205 3. MODIFICACIÓN DE LA CLAVE . . . . . . . . . . . . . 209 4. BAJA DE LA CLAVE . . . . . 209 CAPÍTULO 8 Regímenes de Información . . 211 1. CÓDIGO DE OPERACIÓN DE TRASLADO (C.O.T.) . . . 211 1.1. Normativa aplicable . . . 211 1.2. Obligatoriedad de la obtención del código de operación de traslado . . . 212 1.3. Sujetos obligados a la obtención del código de operación de traslado. Oportunidad . . . . . . . 217 1.3.1. Sujetos obligados . . . . 217 1.3.2. Oportunidad de su obtención . . . . . . . . 217 1.4. Excepciones a la obligación de obtener el código de operación de traslado . . . 217 1.5. Procedimiento para la obtención del código de operación de traslado . . . 221 1.5.1. Obtención de la clave de acceso . . . . . . . . 221 1.5.2. Tramitación del código de operación de transporte. . 222 1.5.2.1. Obtención mediante la página web de la Agencia de Recaudación . . . . . 223 10 / Impuesto sobre los Ingresos Brutos 1.5.2.2. Obtención vía telefónica . . . . . . . 1.5.2.3. Utilización del remito electrónico . . . . . . 1.5.2.4. Utilización del programa aplicativo . . 1.6. Transporte de ganado vacuno, sus cueros y carnes . . . . . . . . . . . 1.7. Intervención de más de una empresa de transporte 1.8. Vigencia del código de operación de traslado . . . 1.8.1. Vigencia general . . . . 1.8.2. Transporte documentado mediante “guía única de traslado” . . . . . . . . 1.8.3. Transporte mediante ferrocarril . . . . . . . . 1.8.4. Transporte efectuado por terceros . . . . . . . 1.8.5. Utilización del remito electrónico . . . . . . . 1.8.6. Utilización de depósitos de terceros. . . . . . . . 1.9. Incumplimiento a la obligación de obtener el código de operación de traslado. Sanciones . . . . 224 226 227 228 228 229 229 230 230 230 230 230 231 APLICACIÓN TRIBUTARIA S.A. 1.9.1. Incumplimientos atribuibles al contribuyente . . . . . 231 1.9.2. Incumplimientos atribuibles a la Agencia de Recaudación . . . . . 231 1.10. Individualización de los bienes trasportados . . . . 232 2. CORRALONES Y EMPRESAS CONSTRUCTORAS . . . . . . 232 2.1. Normativa aplicable . . . 232 2.2. Régimen de información para la venta al por menor de aberturas, artículos de plomería y gas y de materiales para la construcción . . . . . . . 233 2.3. Régimen información para las actividades de construcción, reforma y reparación de edificios residenciales o no residenciales y terminación de edificios y obras de ingeniería civil n.c.p. . . . . . . . . . . . 234 2.4. Declaración jurada cuatrimestral. Formas . . . 236 2.5. Formularios . . . . . . . . 236 2.6. Inscripción de los agentes de información . . . . . . 236 2.7. Vencimiento para la presentación. . . . . . . . 237 2.7.1. Incumplimientos reiterados . . . . . . . . 238 3. EMPRESAS DE SERVICIOS DE TRANSPORTE AÉREO INTERNACIONAL DE PASAJEROS . . . . . . . . . . 238 3.1. Introducción . . . . . . . 238 3.2. Información a suministrar 239 3.3. Inscripción de los agentes de información . . . . . . 240 3.4. Vencimiento para la presentación. . . . . . . . 240 3.5. Incumplimientos. Sanciones . . . . . . . . . 241 4. RÉGIMEN DE INFORMACIÓN DE TRANSACCIONES ELECTRÓNICAS CON TARJETAS DE COMPRA . . . 241 4.1. Introducción . . . . . . . 241 4.2. Información a suministrar 241 4.3. Declaración jurada a presentar. Vencimiento . . 242 5. OTROS REGÍMENES DE INFORMACIÓN . . . . . . . . 243 5.1. Régimen general de información . . . . . . . . 243 5.2. Entidades financieras . . . 243 5.3. Colegios, Consejos, otros organismos y las cajas previsionales para profesionales . . . . . . . 244 5.4. Mercados frutihortícolas . 245 6. ALTA, BAJA Y MODIFICACIÓN DE DATOS DE LOS AGENTES DE INFORMACIÓN . . . . . . . . 246 6.1. Introducción . . . . . . . 246 6.2. Inscripción . . . . . . . . 246 6.3. Modificación de datos . . 249 6.4. Cese como agente de información . . . . . . . . 251 CAPÍTULO 9 Regímenes de Retención y de Percepción . . . . . . . . . . . 253 1. REGÍMENES GENERALES DE RETENCIÓN Y DE PERCEPCIÓN . . . . . . . . . 253 APLICACIÓN TRIBUTARIA S.A. 1.1. Normas comunes . . . . . 253 1.1.1. Alcance de los regímenes generales de percepción y de retención . . . . . . 253 Impuesto sobre los Ingresos Brutos / 11 1.1.2. Sujetos obligados a actuar como agentes de recaudación . . . . . . . 253 1.1.3. Sujetos pasibles de recaudación . . . . . . . 254 1.1.4. Sujetos pasivos. Exclusiones . . . . . . . 255 1.1.4.1. Normas generales . . . 255 1.1.5. Recaudación. Oportunidad . . . . . . . 256 1.1.6. Ingreso de los importes recaudados . . . . . . . 256 1.1.7. Comprobantes de las retenciones y percepciones efectuadas . . . . . . . . 257 1.1.8. Imputación de las retenciones y percepciones sufridas . . . . . . . . . 258 1.1.9. Saldos a favor . . . . . . 258 1.1.10.Alícuotas de retención y de percepción a aplicar . 258 1.1.10.1. Padrón de Contribuyentes . . . . 258 1.1.10.2. Grupo de contribuyente. Determinación . . . . 259 1.1.10.3. Consulta del padrón . . 260 1.1.10.3.1. Sujetos incluidos en el padrón . . . . . . . 260 1.1.10.3.2. Habilitación del agente de recaudación . . . 260 1.1.10.3.3. Obtención del padrón de contribuyentes . . 261 1.1.10.3.4. Actualización del padrón . . . . . . . 262 1.1.10.3.5. Sujetos pasibles de recaudación . . . . . 262 1.1.10.4. Disconformidad con la alícuota asignada . . 262 1.2. Régimen general de percepción . . . . . . . . 263 1.2.1. Objeto . . . . . . . . . . 263 1.2.2. Agentes de percepción . 263 1.2.3. Sujetos pasibles de percepción. . . . . . . . 264 12 / Impuesto sobre los Ingresos Brutos 1.2.4. Exclusiones en razón del objeto . . . . . . . . 264 1.2.5. Monto sujeto a percepción. . . . . . . . 265 1.2.6. Monto mínimo sujeto a percepción . . . . . . . 266 1.2.7. Alícuota . . . . . . . . . 266 1.2.7.1. Obtención de la alícuota a aplicar . . . 266 1.2.8. Sujetos no incluidos en el padrón. Imposibilidad de la consulta del padrón. Alícuota de percepción . 267 1.2.9. Ingreso de la percepción. Opción por lo devengado . . . . . . . . 268 1.3. Régimen general de retención . . . . . . . . . 269 1.3.1. Objeto . . . . . . . . . . 269 1.3.2. Agentes de retención . . 269 1.3.3. Sujetos pasibles de retención . . . . . . . . 269 1.3.4. Exclusiones . . . . . . . 270 1.3.5. Monto sujeto a retención . . . . . . . . 271 1.3.6. Procedencia de la retención . . . . . . . . 271 1.3.7. Alícuota . . . . . . . . . 271 1.3.7.1. Obtención de la alícuota a aplicar . . . 271 1.3.7.2. Sujetos no incluidos en el padrón. Imposibilidad de la consulta del padrón. Alícuota de retención . 273 2. REGÍMENES ESPECIALES DE PERCEPCIÓN . . . . . . . 273 2.1. Comercialización mayorista de combustibles líquidos . . . . . . . . . . 273 2.1.1. Agentes de percepción . 273 2.1.2. Sujetos pasibles de percepción. . . . . . . . 274 2.1.3. Monto sujeto a percepción. . . . . . . . 274 APLICACIÓN TRIBUTARIA S.A. 2.1.4. Alícuota . . . . . . . . . 275 2.1.5. Compensación automática. . . . . . . . 276 2.1.6. Ingreso de las sumas percibidas . . . . . . . . 276 2.2. Compañías de transporte de pasajeros y de carga . . 276 2.2.1. Agentes de percepción . 276 2.2.2. Exclusión de la percepción. . . . . . . . 277 2.2.3. Monto sujeto a percepción. . . . . . . . 277 2.2.4. Alícuota a aplicar . . . . 278 2.2.5. Ingreso de las sumas percibidas . . . . . . . . 279 2.3. Comercialización de medicamentos. . . . . . . 279 2.3.1. Agentes de percepción . 279 2.3.2. Sujetos pasibles de percepción . . . . . . . . . . . 280 2.3.3. Sujetos exceptuados de sufrir la percepción . . . 280 2.3.4. Monto sujeto a percepción. . . . . . . . 281 2.3.5. Alícuotas de percepción 282 2.3.6. Compensación automática. Obligatoriedad . . . . . 284 2.3.7. Ingreso de las sumas percibidas. Plazo . . . . 284 2.3.8. Régimen general de percepción. Exclusión. . 284 2.4. Comercialización de revistas e impresos de venta condicionada . . . . . . . 285 2.4.1. Agentes de percepción . 285 2.4.2. Sujetos pasibles de percepción. . . . . . . . 285 2.4.3. Monto sujeto a percepción. . . . . . . . 285 2.4.4. Alícuota aplicable . . . . 285 2.4.5. Ingreso de las sumas percibidas. Plazo . . . . 286 2.5. Venta de cervezas y otras bebidas . . . . . . . . . . 286 2.5.1. Agentes de percepción . 286 APLICACIÓN TRIBUTARIA S.A. 2.5.2. Operaciones alcanzadas por el régimen de percepción. . . . . . . . 287 2.5.3. Sujetos excluidos de sufrir percepciones . . . 287 2.5.4. Monto sujeto a percepción. . . . . . . . 288 2.5.5. Monto mínimo . . . . . 288 2.5.6. Alícuotas aplicables. . . 289 2.5.7. Ingreso de las sumas percibidas. Plazo . . . . 290 2.5.8. Compensación automática. . . . . . . . 290 2.5.9. Exclusión del régimen general de percepción . . 291 2.6. Operaciones de importación definitiva para consumo . 291 2.6.1. Alcance del régimen de percepción . . . . . . 291 2.6.2. Operaciones excluidas . 291 2.6.3. Agente de percepción . . 292 2.6.4. Oportunidad de la percepción. . . . . . . . 292 2.6.5. Sujetos pasibles de percepción. . . . . . . . 292 2.6.6. Sujetos excluidos de sufrir percepciones . . . 292 2.6.7. Monto sujeto a percepción. . . . . . . . 293 2.6.8. Alícuota de percepción . 293 2.6.9. Liquidación y pago de la percepción . . . . . . 294 2.6.10.Ingreso de las percepciones por la Dirección General de Aduanas . . . . . . . 294 3. REGÍMENES ESPECIALES DE RETENCIÓN. . . . . . . . 294 3.1. Actividades agropecuarias . 294 3.1.1. Agentes de retención . . 294 3.1.2. Pago del gravamen en forma directa . . . . . . 295 3.1.3. Monto sujeto a retención . . . . . . . . 295 3.1.4. Alícuota . . . . . . . . . 296 Impuesto sobre los Ingresos Brutos / 13 3.1.5. Ingreso de las sumas retenidas. . . . . . . . . 296 3.2. Concesionarios, contratistas y proveedores del estado . 296 3.2.1. Agentes de retención . . 296 3.2.2. Monto sujeto a retención . . . . . . . . 296 3.2.3. Alícuota . . . . . . . . . 297 3.2.4. Mínimo sujeto a retención . . . . . . . . 298 3.2.5. Ingreso de las sumas retenidas. . . . . . . . . 298 3.3. Empresas de construcción . 298 3.3.1. Agentes de retención . . 298 3.3.2. Monto sujeto a retención . 298 3.3.3. Alícuota . . . . . . . . . 298 3.3.4. Mínimo sujeto a retención . . . . . . . . 299 3.3.5. Ingreso de las sumas retenidas. . . . . . . . . 299 3.4. Entidades de seguros . . . 299 3.4.1. Agentes de retención . . 299 3.4.2. Sujetos pasibles de retención . . . . . . . . 299 3.4.3. Sujetos excluidos de sufrir retenciones . . . . 300 3.4.4. Monto sujeto a retención . . . . . . . . 300 3.4.5. Alícuota . . . . . . . . . 300 3.4.6. Monto mínimo sujeto a retención. . . . . . . . 301 3.4.7. Ingreso de las sumas retenidas. . . . . . . . . 302 3.5. Honorarios . . . . . . . . 302 3.5.1. Agentes de retención . . 302 3.5.2. Improcedencia de la retención . . . . . . . . 302 3.5.3. Control de cumplimiento y formulario . . . . . . . 303 3.5.4. Monto sujeto a retención . . . . . . . . 303 3.5.5. Alícuota . . . . . . . . . 303 3.5.6. Ingreso de las sumas retenidas. . . . . . . . . 304 14 / Impuesto sobre los Ingresos Brutos 3.6. Instituto Provincial de Lotería y Casinos . . . . . 304 3.6.1. Agente de retención . . . 304 3.6.2. Monto sujeto a retención . . . . . . . . 304 3.6.3. Alícuota . . . . . . . . . 304 3.6.4. Ingreso de las sumas retenidas. . . . . . . . . 304 3.7. Tarjetas de compra y de crédito. . . . . . . . . . . 305 3.7.1. Agentes de retención . . 305 3.7.2. Sujetos pasibles de percepción. . . . . . . . 305 3.7.3. Sujetos excluidos de sufrir retenciones . . . . . . . 305 3.7.4. Monto sujeto a retención . . . . . . . . 305 3.7.5. Alícuota aplicable . . . . 306 3.7.6. Monto mínimo . . . . . 306 3.7.7. Ingreso de las sumas retenidas. . . . . . . . . 306 3.8. Cooperativas de provisión minorista de la Ley Nº 10.345 . . . . . . 306 3.8.1. Agente de retención. Inscripción . . . . . . . 306 3.8.2. Monto de la recaudación . 307 3.8.3. Ingreso de las sumas retenidas. . . . . . . . . 308 3.9. Entidades de ahorro por Círculo Cerrado . . . . . . 308 3.9.1. Agentes de retención . . 308 3.9.2. Operaciones alcanzadas. 308 3.9.3. Monto sujeto a retención . 308 3.9.4. Alícuota . . . . . . . . . 308 3.9.5. Ingreso. Plazo . . . . . . 309 3.10. Participaciones en ingresos . . . . . . . . . . 309 3.10.1.Agentes de retención . . 309 4. RÉGIMEN DE RECAUDACIÓN SOBRE CRÉDITOS BANCARIOS. . . . . . . . . . 309 4.1. Contribuyentes del Convenio Multilateral. Sistema de Recaudación y Control de APLICACIÓN TRIBUTARIA S.A. Acreditaciones Bancarias (SIRCREB) . . . . . . . . 309 4.1.1. Introducción. . . . . . . 309 4.1.2. Sujetos pasibles de recaudación . . . . . . . 310 4.1.3. Agentes de recaudación . 312 4.1.3.1. Sujetos comprendidos . 312 4.1.3.2. Procedimiento a seguir . 312 4.1.3.3. Declaración jurada a presentar . . . . . . . 312 4.1.3.4. Ingreso de las sumas recaudadas . . . . . . 312 4.1.4. Conceptos sujetos a recaudación . . . . . . . 313 4.1.5. Comprobante justificativo de la recaudación . . . . 313 4.1.6. Cómputo de las recaudaciones bancarias 314 4.1.6.1. Asignación entre las distintas jurisdicciones 314 4.1.6.2. Cómputo en la declaración jurada. . . 314 4.1.7. Reclamos . . . . . . . . 315 4.1.8. Devolución de los importes retenidos originados en errores del sistema . . . 316 4.1.9. Alícuotas de retención . 316 4.2. Provincia de Buenos Aires 317 4.2.1. Aspectos generales . . . 317 4.2.2. Sujetos pasibles de recaudación . . . . . . . 318 4.2.3. Conceptos sujetos a retención . . . . . . . . 318 4.2.4. Agentes de retención . . 318 4.2.5. Sujetos exceptuados. . . 319 4.2.6. Conceptos excluidos . . 320 4.2.7. Oportunidad de la recaudación . . . . . . . 321 4.2.8. Alícuota aplicable . . . . 321 4.2.9. Cómputo de los importes recaudados . . . . . . . 323 4.3. Contribuyentes locales de la Provincia de Buenos Aires. Régimen de APLICACIÓN TRIBUTARIA S.A. recaudación sobre créditos bancarios . . . . . . . . . 323 4.4. Introducción . . . . . . . 323 4.5. Sujetos pasibles de recaudación . . . . . . . . 323 4.6. Agentes de recaudación. . 324 4.7. Sujetos excluidos . . . . . 324 4.8. Exclusión. Trámite . . . . 325 4.9. Importes excluidos . . . . 326 4.10. Devolución de importes recaudados indebidamente 327 4.11. Alícuota aplicable. . . . . 327 4.12. Ingreso del importe recaudado . . . . . . . . . 328 4.13. Cómputo de la recaudación para contribuyentes del impuesto sobre los ingresos brutos . . . . . . 328 4.14. Constancia de la recaudación . . . . . . . . 329 4.15. Saldos a favor . . . . . . . 329 5. SOLICITUD DE EXCLUSIÓN 329 5.1. Solicitud en forma personal . . . . . . . . . . 330 5.1.1. Requisitos . . . . . . . . 330 5.1.2. Lugar de presentación. . 331 5.1.3. Resolución. Certificado. Plazo de vigencia . . . . 331 5.1.4. Consulta del certificado . 332 5.2. Solicitud a través de la página web de A.R.B.A. . 333 5.2.1. Requisitos para su tramitación . . . . . . . 333 5.2.2. Procedimiento . . . . . . 333 5.2.3. Efectos de la solicitud . . 334 6. INFORMACIÓN E INGRESO DE LOS IMPORTES RECAUDADOS . . . . . . . . 335 6.1. Ingreso de las sumas recaudadas . . . . . . . . 335 6.2. Información de las recaudaciones efectuadas . 335 6.2.1. Declaración jurada a presentar. . . . . . . . . 335 6.2.2. Forma de presentación . 336 Impuesto sobre los Ingresos Brutos / 15 6.2.3. Vencimiento para la presentación . . . . . . . 337 7. CONSULTA DE RETENCIONES Y PERCEPCIONES SUFRIDAS . . . . . . . . . . . 337 8. CASO PRÁCTICO . . . . . . . 338 8.1. Caso Nº 1: Régimen general de percepción. . . 338 8.3. Caso Nº 2: Régimen de recaudación sobre acreditaciones bancarias . 341 CAPÍTULO 10 Programa Aplicativo “IB Mensual – Versión 2.0 – Release 12” . . 345 1. INTRODUCCIÓN . . . . . . . 2. SISTEMA “IB MENSUAL – VERSIÓN 2.0 –RELEASE 12” . 2.1. Ingreso al sistema . . . . . 2.2. Pantalla “Datos Generales” . . . . . . . . 2.3. Declaración jurada mensual . . . . . . . . . . 2.3.1. Pantalla “Datos de la Declaración Jurada” . . 2.3.2. Pestaña “Información del año anterior” . . . . 2.3.3. Pestaña “Declaración de actividades” . . . . . 2.3.4. Pantalla “Retenciones” . 2.3.5. Pantalla “Retenciones Bco. Act. 26” . . . . . . 2.3.6. Pantalla “Percepciones aduaneras” . . . . . . . 2.3.7. Pantalla “Percepciones” 2.3.8. Pantalla “Otros Pagos”. 2.3.9. Pantalla “Liquidación del impuesto” . . . . . . 2.3.10.Pestaña “Saldo del impuesto” . . . . . . . . 345 347 347 347 351 351 352 352 355 356 357 357 359 360 2.3.11.Pestaña “Declaración jurada” . . . . . . . . . 2.3.12.Pantalla “Generar e Imprimir declaración jurada mensual” . . . . 2.4. Declaración jurada anual . 2.4.1. Pantalla “Datos de la Declaración Jurada Anual” . . . . . . . . . 2.4.2. Pestaña “Información del año anterior” . . . . 2.4.3. Pestaña “Ingresos por actividad” . . . . . . . . 2.4.4. Pestaña “Retenciones, Ret. Bco., Percepciones” 2.4.5. Pestaña “Información Relevante” . . . . . . . 2.4.6. Pestaña “Pagos realizados” . . . . . . . 2.4.7. Pestaña “Resumen” . . . 2.4.8. Presentación de la declaración jurada. . . . 2.5. Liquidación de intereses . 2.6. Liquidación de recargos . 2.7. Liquidación de multas . . 361 363 364 364 367 367 368 368 372 373 374 377 380 383 360 16 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 CAPÍTULO 1 Aspectos Generales del Impuesto 1. NORMATIVA APLICABLE El Código Fiscal (Ley Nº 10.397) es la norma que rige la determinación, fiscalización, percepción del impuesto sobre los ingresos brutos y la aplicación de sanciones que se impongan en la Provincia de Buenos Aires, conjuntamente con sus decretos reglamentarios. Asimismo, se deben tener en cuenta: u La Ley Impositiva: A través de ésta se aprueban para cada año las alícuotas aplicables para la liquidación del impuesto sobre los ingresos brutos y demás tributos provinciales. u La Disposición Normativa Serie “B” Nº 1/04 (D.P.R.): A través de esta norma se establece la sistematización de normas reglamentarias e interpretativas de la legislación tributaria provincial. u Las disposiciones normativas y resoluciones normativas: Éstas son dictadas por la Autoridad de Aplicación y tienen por objeto reglamentar la aplicación, recaudación y fiscalización del impuesto. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 17 CAPÍTULO 1 2. AUTORIDAD DE APLICACIÓN A través de la Ley Nº 13.766 (B.O.P.B.A. del 17/12/2007) se procedió a la creación de la Agencia de Recaudación de la Provincia de Buenos Aires (A.R.B.A.), quien tiene a su cargo la ejecución de la política tributaria mediante la determinación, fiscalización y percepción de los tributos y accesorios dispuestos por las normas legales. El citado organismo asumió las funciones que hasta su creación estaban a cargo de la Dirección Provincial de Rentas. 3. OBJETO. HECHO IMPONIBLE 3.1. Definición De conformidad con lo establecido por el artículo 156 del Código Fiscal (t.o. 2004), el impuesto sobre los ingresos brutos alcanza al ejercicio en forma habitual y a título oneroso en jurisdicción de la Provincia de Buenos Aires, del comercio, industria, profesión, oficio, locaciones de bienes, obras o servicios, o de cualquier otra actividad a título oneroso –lucrativa o no– cualquiera sea la naturaleza del sujeto que la preste, incluidas las sociedades cooperativas y el lugar donde se realice (zonas portuarias, espacios ferroviarios, aeródromos y aeropuertos, terminales de transporte, edificios y lugares de dominio público y privado y todo otro de similar naturaleza). El Código Fiscal define como hecho imponible, el ejercicio de una actividad económica en forma habitual y a título oneroso, con o sin fin de lucro. Para la determinación del hecho imponible se tendrá en cuenta la naturaleza específica de la actividad desarrollada, con prescindencia –en caso de discrepancia– de la calificación que mereciere, a los fines de su encuadramiento, en otras normas nacionales, provinciales o municipales. 18 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 3.2. Elementos del hecho imponible Son elementos integrativos del hecho imponible: 1) Ejercicio de actividad. 2) Habitualidad. 3) Propósito de lucro. 4) Sustento territorial. El ejercicio de la actividad es la noción central dentro del hecho imponible, ya que requiere que se trate de alguna de las actividades descriptas por la norma, y que esa actividad sea efectivamente ejercida por el sujeto, es decir: debe haber actividad y debe haber ejercicio de la misma. Se entenderá como ejercicio habitual de la actividad el desarrollo de hechos, actos y operaciones de la naturaleza de las gravadas, independientemente de su monto y cantidad, cuando sean efectuados por quienes hagan profesión de las referidas actividades. Es inherente a la actividad, y una vez adquirida no se pierde por más que su desarrollo sea en forma esporádica. Consecuentemente, se tendrá en cuenta específicamente la índole de las actividades que dan lugar al hecho imponible, el objeto de la empresa, profesión o locación y los usos y costumbres de la vida económica. El concepto de “a título oneroso” guarda relación con la exigencia de una contraprestación (en dinero o especie) por la actividad ejercida, más allá de la búsqueda de un beneficio o ganancia al momento del desarrollo de la actividad. De esta manera, una asociación civil sin fines de lucro, una fundación o una cooperativa, pueden verificar el hecho imponible, sin perseguir fines lucrativos. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 19 CAPÍTULO 1 El sustento territorial implica que serán alcanzadas por el gravamen las actividades que se ejerzan con habitualidad dentro del ámbito del fisco respectivo, es decir dentro del ámbito de la Provincia de Buenos Aires. 3.3. Actividades alcanzadas por el impuesto sobre los ingresos brutos Sin perjuicio de la definición del hecho imponible, el Código Fiscal establece que también estarán alcanzadas por el impuesto sobre los ingresos brutos las siguientes actividades realizadas en la Provincia de Buenos Aires, ya sea que se ejerzan en forma periódica o discontinua: a) El ejercicio de profesiones liberales, no existiendo gravabilidad por la mera inscripción en la matrícula. b) La mera compra de productos agropecuarios, forestales, frutos del país y minerales para industrializarlos o venderlos fuera de la jurisdicción de la Provincia de Buenos Aires. c) El fraccionamiento y la venta de inmuebles (loteos), la compraventa y la locación de inmuebles y la transferencia de boletos de compraventa. d) Las explotaciones agrícolas, pecuarias, mineras, forestales e itícolas. e) La comercialización de productos o mercaderías que entren a la Provincia de Buenos Aires por cualquier medio. f) La intermediación ejercida mediante la percepción de comisiones, bonificaciones, porcentajes u otras retribuciones análogas. g) Las operaciones de préstamo de dinero, con o sin garantía. 20 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 3.4. Actividades no alcanzadas por el impuesto No están gravadas por el impuesto sobre los ingresos brutos las siguientes actividades: a) El trabajo personal ejecutado en relación de dependencia. b) El desempeños de cargos públicos. c) El transporte internacional de pasajeros y/o cargas efectuado por empresas constituidas en el exterior, en estados con los cuales la República Argentina tenga suscriptos o suscriba acuerdos o convenios para evitar la doble imposición, de los que surja, a condición de reciprocidad, que la aplicación de gravámenes queda reservada únicamente al país en el cual estén constituidas las empresas. d) Las exportaciones, entendiéndose por tales la actividad consistente en la venta de productos y mercaderías efectuadas al exterior por el exportador con sujeción a los mecanismos aplicados por la Administración Federal de Ingresos Públicos. e) Los honorarios de directores y Consejos de Vigilancia, ni otros de similar naturaleza. No quedan comprendidos dentro de esta disposición los ingresos en concepto de sindicaturas. f) Los ingresos correspondientes al propietario por la locación de hasta dos (2) inmuebles siempre que: § El locador no sea una sociedad o empresa inscripta en el Registro Público de Comercio o se trate de un fideicomiso. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 21 CAPÍTULO 1 § Los ingresos obtenidos por los alquileres no superen los siguientes importes: • $ 7.000 mensuales. • $ 84.000 anuales. g) Los ingresos correspondientes a la venta de inmuebles efectuada después de los dos (2) años de su escrituración, salvo que el enajenante sea una sociedad o empresa inscripta en el Registro Público de Comercio o se trate de un fideicomiso. h) Los ingresos correspondientes a la venta de inmuebles, en los siguientes casos: § Sea efectuada por sucesiones. § Se trate de la venta de la única vivienda efectuada por el propietario. § Se trate de inmuebles afectados a la actividad como bienes de uso. i) Ventas de loteos pertenecientes a subdivisiones de no más de diez (10) unidades, excepto que se trate de loteos efectuados por una sociedad o empresa inscripta en el Registro Público de Comercio o se trate de un fideicomiso. 4. SUJETOS 4.1. Contribuyentes y responsables Son contribuyentes del impuesto sobre los ingresos brutos las personas físicas, sociedades con o sin personería jurídica y demás entes que lleven a cabo las actividades gravadas. 22 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 4.2. Responsables por deuda ajena Se encuentran obligados al pago de los gravámenes, recargos e intereses, como responsables del cumplimiento de las obligaciones fiscales de los contribuyentes –en la misma forma y oportunidad que rija para éstos– las siguientes personas: a) Los que administren o dispongan de los bienes de los contribuyentes, en virtud de un mandato legal o convencional. b) Los integrantes de los órganos de administración, o quienes sean representantes legales, de personas jurídicas, civiles o comerciales; asociaciones, entidades y empresas, con o sin personería jurídica; como asimismo los de patrimonios destinados a un fin determinado, cuando unas y otros sean considerados por las leyes tributarias como unidades económicas para la atribución del hecho imponible. c) Los que participen por sus funciones públicas o por su oficio o profesión, en la formalización de actos, operaciones o situaciones gravadas o que den nacimiento a otras obligaciones previstas en las normas fiscales o en el Código Fiscal de la Provincia de Buenos Aires. d) Los agentes de recaudación, por los gravámenes que perciban de terceros, o los que retengan de pagos que efectúen. e) Los síndicos y liquidadores de las quiebras, representantes de las sociedades en liquidación, los administradores legales o judiciales de las sucesiones, y a falta de éstos, el cónyuge supérstite y los herederos. f) Los sucesores a título particular en el activo y pasivo de empresas o explotaciones. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 23 CAPÍTULO 1 Los responsables enumerados en los incisos a) a e) responden en forma solidaria e ilimitada con el contribuyente por el pago de los gravámenes, excepto que acrediten haber exigido de los sujetos pasivos del gravamen los fondos necesarios para el pago y que éstos los colocaron en la imposibilidad de cumplimiento en forma correcta y tempestiva. Por su parte, los sucesores a título particular en el activo y pasivo de empresas o explotaciones, bienes o actos gravados son responsables en forma solidaria con el contribuyente por el pago de la deuda fiscal, multas e intereses. 4.3. Agentes de recaudación De conformidad con lo dispuesto por el artículo 18 del Código Fiscal, se encuentran obligados al pago de los gravámenes, recargos e intereses, como responsables del cumplimiento de las obligaciones fiscales de los contribuyentes –en la misma forma y oportunidad que rija para éstos– los agentes de recaudación, por los gravámenes que perciban de terceros, o los que retengan de pagos que efectúen. Los agentes de recaudación asumen la función del Organismo Recaudador, ya que por imperio de éste, se encuentran obligados a recaudar el impuesto y a depositarlo, siendo responsables en forma solidaria con los contribuyentes. En definitiva, son aquellos sujetos que en virtud de tener un nexo económico o jurídico con el contribuyente (sujeto pasivo del tributo), siendo ajenos al hecho imponible, se encuentran obligados a retener o percibir el impuesto por expreso mandato legal. El agente de recaudación realizará la retención y/o percepción a los contribuyentes del impuesto sobre los ingresos brutos, es decir a aquellos que estén alcanzados por el gravamen, de conformidad con lo establecido por el Código Fiscal. 24 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 Es un intermediario entre el Organismo Fiscal y el contribuyente, debiendo recaudar el impuesto en la fuente e ingresarlo e informarlo en las formas, plazos y condiciones establecidos por el citado organismo. 4.4. Agentes de información Son sujetos a los cuales la Autoridad de Aplicación le impone la obligación de brindar información sobre terceros, con quienes mantienen vínculos jurídicos y/o económicos. Son ejemplos de agentes de información las compañías de seguro, las entidades bancarias y las empresas se servicios, entre otras. 5. BASE IMPONIBLE 5.1. Principio general El impuesto sobre los ingresos brutos se determinará sobre la base de los ingresos brutos devengados durante el período fiscal por el ejercicio de la actividad gravada, sin perjuicio de las excepciones detalladas en el Código Fiscal. Esto implica que los ingresos deben imputarse al período fiscal (mes) en el que se devengan –cuando la operación se perfecciona–, independientemente de su cobro. Este criterio de imputación debe ser utilizado por aquellos contribuyentes obligados a llevar libros de comercio. Se entiende que los ingresos brutos han sido devengados desde el momento en que se genera el derecho a la contraprestación, con las siguientes excepciones: u Venta de bienes inmuebles: Desde el momento de la firma del boleto, de la posesión o escrituración, el que fuera anterior. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 25 CAPÍTULO 1 u Venta de otros bienes –incluidas las efectuadas a través de círculos de ahorro para fines determinados–: Desde el momento de la aceptación de la adjudicación, de la facturación o de la entrega del bien o acto equivalente, el que fuera anterior. u Trabajo sobre inmuebles de terceros: Desde el momento de la aceptación del certificado de obra, parcial o total, o de la percepción total o parcial del precio o de la facturación, el que fuere anterior. u Prestaciones de servicios y de locaciones de obras y servicios: Desde el momento en que se facture o termine, total o parcialmente, la ejecución o prestación pactada, el que fuere anterior. Cuando las prestaciones o locaciones sean efectuadas sobre bienes o mediante su entrega, el gravamen se devengará desde el momento de la entrega de tales bienes. u Intereses: Desde el momento en que se generan y en proporción al tiempo transcurrido hasta cada período de pago del impuesto. u Recupero total o parcial de créditos deducidos con anterioridad como incobrables: En el momento en que se verifique el recupero. u Provisión de energía eléctrica, agua o gas, o prestaciones de servicios cloacales, de desagües o de telecomunicaciones: Desde el momento en que se produzca el vencimiento del plazo fijado para su pago o desde su percepción total o parcial, el que fuere anterior. u Contratos de leasing: En el mes de vencimiento del plazo para el pago del canon o del ejercicio de la opción, según corresponda, o en el de su percepción, lo que fuere anterior. Se presume que el derecho a la percepción se devenga con prescindencia de la exigibilidad del mismo. 26 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 5.2. Ingreso bruto. Concepto Se entiende por ingreso bruto el valor o monto total –en valores monetarios, en especies o servicios– devengados en concepto de venta de bienes, de remuneraciones totales obtenidas por los servicios, la retribución por la actividad ejercida, los intereses obtenidos por préstamos de dinero o plazo de financiación o, en general, el de las operaciones realizadas. 5.3. Base imponibles especiales El Código Fiscal establece para determinadas actividades bases imponibles especiales, las cuales analizaremos a continuación. 5.3.1. Venta de inmuebles y de buques en cuotas En el caso de venta de inmuebles o de buques de industria nacional de más de diez toneladas (10 tn.) de arqueo total, o de buques en construcción de igual tonelaje, cuando dichas operaciones se efectúen en cuotas por plazos superiores a doce (12) meses, se considerará como ingreso bruto devengado al total de las cuotas o pagos que vencieran en cada período. Acá estamos en presencia del método de imputación denominado “devengado exigible”, en virtud del cual el ingreso se imputa al período fiscal en el que es jurídicamente exigible, independientemente de su percepción. Constituye una excepción al principio general, ya que sólo es aplicable por aquellos contribuyentes que lleven a cabo ventas a largo plazo (más de 12 meses). De esta manera, se imputa al período fiscal el importe de la cuota vencida en el mismo. 5.3.2. Operaciones realizadas por entidades financieras Las entidades financieras regidas por la Ley Nº 21.526, considerarán como ingreso bruto los importes devengados en cada período, en función del tiempo. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 27 CAPÍTULO 1 La base imponible está constituida por el total de la suma del haber de las cuentas de resultado, sin admitirse deducción alguna. En las operaciones financieras realizadas por plazos superiores a cuarenta y ocho (48) meses, se podrán incluir los intereses y actualizaciones activos devengados en la base imponible del anticipo correspondiente a la fecha en que se produce su exigibilidad. 5.3.3. Compraventa de divisas Cuando las operaciones consistan en la compraventa de divisas desarrolladas por sujetos autorizados por el Banco Central de la República Argentina, la base imponible –ingreso bruto– estará determinada por la diferencia entre el precio de compra y el de venta. 5.3.4. Operaciones realizadas por sujetos sin obligación de llevar libros Para los contribuyentes del impuesto sobre los ingresos brutos que no tengan obligación legal de llevar libros de comercio y de confeccionar balances en forma comercial, la base imponible estará constituida por los ingresos brutos percibidos en el período a liquidar (por ejemplo: los profesionales). Bajo este criterio –percibido–, los ingresos se imputan al período en el que se cobran efectivamente. 5.3.5. Contratos de leasing En los contratos de leasing la base imponible está constituida por la diferencia entre el monto del canon –o el precio de ejercicio de la opción de compra, de corresponder–, y el recupero de capital contenido en los mismos, en las proporciones respectivas, cuando: a) El bien objeto del contrato sea comprado por el dador a persona indicada por el tomador. 28 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 b) El bien objeto del contrato sea comprado por el dador según especificaciones del tomador o según catálogos, folletos o descripciones identificadas por éste. c) El bien objeto del contrato sea comprado por el dador sustituyendo al tomador, en un contrato de compraventa que este último haya celebrado. d) El bien objeto del contrato sea comprado por el dador al tomador en el mismo contrato o haya sido adquirido a éste con anterioridad. La recuperación del capital será determinada en forma proporcional al porcentaje que represente cada uno de los cánones y el precio en relación al valor total del contrato de leasing, aplicado sobre el costo o valor de adquisición del bien objeto del contrato. En los restantes contratos de leasing, la base imponible se determinará en base a los ingresos brutos devengados. 5.3.6. Compañías de seguros o reaseguros En el caso de las compañías de seguros o reaseguros y de capitalización y ahorro el monto imponible será aquel ingreso que implique una remuneración de los servicios o un beneficio para la entidad, es decir: a) La porción que sobre las primas, cuotas o partes se afecte a gastos generales, de administración, pago de dividendos, distribución de utilidades u otras obligaciones a cargo de la institución. b) Los importes ingresados por la locación de inmuebles y la venta de valores mobiliarios no exenta del impuesto, así como las provenientes de cualquier otra inversión de sus reservas. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 29 CAPÍTULO 1 No serán parte de la base imponible la porción de las primas de seguro destinadas a reservas matemáticas y de riesgos en curso, reaseguros pasivos y siniestros y otras obligaciones como asegurados. 5.3.7. Operaciones de intermediación Los comisionistas, consignatarios, mandatarios, corredores, representantes y/o cualquier otro tipo de intermediación en operaciones análogas determinarán la base imponible en función de la diferencia entre los ingresos del período fiscal y los importes que se transfieran a sus comitentes en dicho período. Esta disposición no será de aplicación en los siguientes casos, los que se regirán por las normas generales: a) Operaciones de compraventa que efectúen los intermediarios por cuenta propia. b) Concesionarios o agentes oficiales de venta. De conformidad con lo establecido por el Decreto Reglamentario Nº 9.394/86, para determinar la base imponible del impuesto, los intermediarios podrán deducir del total de sus ingresos devengados –o percibidos en el caso de sujetos no obligados a llevar libros–, los siguientes conceptos: a) Los importes transferidos –abonados o acreditados en la cuenta– a sus comitentes, mandatarios o representados en el período fiscal. b) Los importes correspondientes a impuesto, contribuciones y tasas, nacionales, provinciales o municipales abonados por cuenta del comitente, mandante o representado, siempre y cuando graven directa e indirectamente la operación. 30 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 c) Los gastos necesarios abonados por cuenta del comitente, mandante o representado. d) El importe de las comisiones que cedan a agentes o representantes (terceros) obtenidos en operaciones efectuadas en forma conjunta, siempre que: § No exista relación de dependencia de los terceros respecto del responsable principal. § Se encuentren inscriptos como tales en el impuesto sobre los ingresos brutos ante la Agencia de Recaudación de la Provincia de Buenos Aires. § Se practique la retención del impuesto sobre los ingresos brutos correspondiente al beneficiario de la participación de la operación que la origina. 5.3.8. Operaciones de préstamos de dinero En las operaciones de préstamo de dinero efectuadas por personas físicas o jurídicas no comprendidas en la Ley de Entidades Financieras (Ley Nº 21.526), la base imponible estará constituida por el monto de los intereses y ajustes por desvalorización monetaria. Cuando en los documentos a través de los cuales se formaliza la operación de préstamo no se establezca el tipo de interés a cobrar o se fije una tasa inferior a la establecida por el Banco de la Provincia de Buenos Aires, a los efectos de al determinación de la base imponible se tendrá en cuenta la tasa de interés fijada por el Banco de la Provincia de Buenos Aires. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 31 CAPÍTULO 1 5.3.9. Comercialización de bienes usados recibidos como parte de pago En los casos de venta de bienes usados recibidos como parte de pago, la base imponible estará constituida por la diferencia entre el precio de venta del bien y el importe que se le hubiera atribuido en oportunidad de su recepción (por ejemplo, si se recibió como parte de pago de una operación de $ 1.000 una computadora, y la misma luego es vendida por la suma de $ 1.250, la base imponible para determinación del impuesto será de $ 250). Cuando el importe atribuido al bien en oportunidad de su recepción sea superior al precio de venta del mismo, dicho ingreso no será computable para la determinación del impuesto sobre los ingresos brutos. 5.3.10. Agencias de publicidad En el caso de las agencias de publicidad, la base imponible estará determinada por los ingresos provenientes de: u Los servicios de agencia. u Las bonificaciones por volúmenes. u Los ingresos provenientes de servicios propios y productos que se facturen. Cuando la actividad desarrolla por las agencia de publicidad consista en la simple intermediación, a los ingresos provenientes de las comisiones se les dará el mismo tratamiento que a los comisionistas, consignatarios, corredores y representantes. 32 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 5.3.11. Profesiones liberales En el caso de profesiones liberales, cuando los honorarios se perciban total o parcialmente por intermedio de Consejos o Asociaciones de Profesionales, la base imponible estará constituida por el monto líquido percibido por los profesionales. 5.3.12. Diferencia entre precio de compra y de venta La base imponible del impuesto sobre los ingresos brutos estará dada por la diferencia entre los precios de compra y de venta en los siguientes casos: u Comercialización de billetes de lotería y juegos de azar autorizados, cuando los valores de compra y de venta sean fijados por el Estado. u Comercialización mayorista y minorista de tabaco, cigarros y cigarrillos. u Comercialización de productos agrícolo–ganaderos efectuada por cuenta propia por los acopiadores de dichos productos. u Comercialización de granos no destinados a la siembra y legumbres secas, efectuada por cuenta propia por quienes hayan recibidos esos productos de los productores agropecuarios como pago en especie por otros bienes y/o prestaciones realizadas a éstos, siempre que: a) Cumplan con el régimen de información que a tal efectos disponga la Agencia de Recaudación de la Provincia de Buenos Aires (A.R.B.A.). APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 33 CAPÍTULO 1 b) Se encuentren inscriptos ante el organismo nacional competente como canjeadores de granos. c) Conserven a disposición del Organismo Recaudador las facturas o documentos equivalentes de dichas operaciones. u Compra venta de divisas efectuada por responsables autorizados por el Banco Central de la República Argentina. 5.3.13. Actividades relacionadas con la salud humana La Ley Impositiva (Ley Nº 13.930) estableció que durante el ejercicio fiscal 2009, la determinación del impuesto para las actividades relacionadas con la salud humana contenidas en los códigos 8511 –servicios de internación–, 8514 –servicios de diagnóstico– (excepto el código 851402), 8515 –servicios de tratamiento– y 8516 –servicios de emergencias y traslados– se efectuará sobre la base de los ingresos brutos percibidos en el período fiscal. 5.4. Conceptos que no integran la base imponible De conformidad con lo establecido por el artículo 162 del Código Fiscal (t.o. 2004), a los efectos de la liquidación del impuesto sobre los ingresos brutos no integran la base imponible, los siguientes conceptos: a) Los importes correspondientes a impuestos internos, impuesto al valor agregado –débito fiscal–, impuesto sobre los combustibles líquidos y gas natural e impuestos para los fondos: Nacional de Autopistas y Tecnológico del Tabaco y los correspondientes a tasa sobre el gasoil y tasa de infraestructura hídrica. Esta deducción sólo podrá ser efectuada por los contribuyentes de derecho de los citados gravámenes, siempre que se encuentren inscriptos como tales. 34 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 Cuando se trate de ventas efectuadas a consumidores finales, de la base imponible sólo se deducirá el monto correspondiente al impuesto al valor agregado. b) Los importes que constituyan reintegro de capital en los casos de depósitos, préstamos, créditos, descuentos y adelantos y toda otra operación de tipo financiero, así como sus renovaciones, repeticiones, prórrogas, esperas u otras facilidades, cualquiera sea la modalidad o forma de instrumentación adoptada. c) Los reintegros que perciban los comisionistas, consignatarios y similares, correspondientes a gastos efectuados por cuenta de terceros, en las operaciones de intermediación en que actúen. En el caso de concesionarios o agentes oficiales de ventas, lo dispuesto en el párrafo anterior sólo será de aplicación a los del Estado en materia de juegos de azar y similares y de combustibles. d) Los subsidios y subvenciones que otorgue el Estado Nacional, las Provincias y las Municipalidades, incluidas las sumas de dinero que destinen a evitar o atenuar incrementos en las tarifas de servicios públicos. e) Las sumas percibidas por los exportadores de bienes o servicios, en concepto de reintegros o reembolsos, acordados por la Nación. f) Los ingresos correspondientes a venta de bienes de uso. g) Los importes que correspondan al productor asociado por la entrega de su producción, en las cooperativas que comercialicen producción agrícola, únicamente y el retorno respectivo. Esta disposición no es de aplicación para las cooperativas o secciones que actúen como consignatarias de hacienda. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 35 CAPÍTULO 1 h) En las cooperativas de grado superior, los importes que correspondan a las cooperativas agrícolas asociadas de grado inferior, por la entrega de su producción agrícola y el retorno respectivo. i) Los importes abonados a otras entidades prestatarias de servicios públicos, en el caso de cooperativas o secciones de provisión de los mismos servicios, excluidos transporte y comunicaciones. 5.5. Conceptos deducibles Los contribuyentes que deban adoptar el sistema de los devengado, a los efectos de la determinación del impuesto, podrán deducir de la base imponible los siguientes conceptos: a) Las sumas correspondientes a devoluciones, bonificaciones y descuentos efectivamente acordados por épocas de pago, volumen de ventas, u otros conceptos similares, generalmente admitidos según los usos y costumbres, correspondientes al período fiscal que se liquida. b) El importe de los créditos incobrables producidos en el transcurso del período fiscal que se liquida y que hayan debido computarse como ingreso gravado en cualquier período fiscal. Son índices justificativos de la incobrabilidad: § La cesación de pagos, real y manifiesta, § La quiebra, § El concurso preventivo. § La desaparición del deudor. 36 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A. CAPÍTULO 1 § La prescripción, la iniciación del cobro compulsivo. En el supuesto que con posterioridad se recuperen total o parcialmente los créditos deducidos, la suma recuperada se considerará un ingreso gravado imputable al período fiscal en que el hecho ocurra. c) Los importes correspondientes a envases y mercaderías devueltas por el comprador, siempre que no se trate de actos de retroventa o retrocesión. Dichas deducciones enumeradas serán procedentes siempre que : u Los conceptos a deducir correspondan a operaciones o actividades de las que deriven los ingresos objeto de la imposición. u La deducción se efectúe en el período fiscal en que la erogación, débito fiscal o detracción tenga lugar. u Sean respaldadas por las registraciones contables o comprobantes respectivos. APLICACIÓN TRIBUTARIA S.A. Impuesto sobre los Ingresos Brutos / 37 CAPÍTULO 1 38 / Impuesto sobre los Ingresos Brutos APLICACIÓN TRIBUTARIA S.A.