Informe Eléctricas mayo 2016

Anuncio

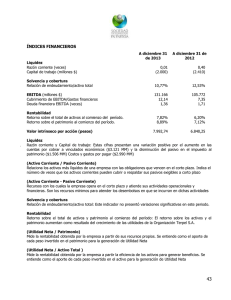

INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACIÓN Mayo 2016 30 abril 2015 AAEstables Solvencia Perspectivas 29 abril 2016 AAEstables * Detalle de las clasificaciones en Anexo Fundamentos La clasificaci - asignada a la solvencia de Inversiones Eléctricas del Sur S.A. refleja un Indicadores Relevantes 2013 2014 2015 Margen operacional 15,1% 14,1% 13,1% Margen Ebitda 20,3% 19,4% 18.6% Endeudamiento total 1,4 1,8 1,8 Endeudamiento financiero 1,0 1,3 1,3 Endeudamiento financiero neto 0,9 1,1 1,2 Ebitda / Gastos financieros 4,2 4,4 4,1 Deuda financiera / Ebitda 5,4 6,2 6,1 Deuda financiera neta / Ebitda 4,9 5,2 5,7 Liquidez corriente 1,1 1,5 1,3 Fuerte Satisfactorio Adecuado Vulnerable Principales Aspectos Evaluados Débil Perfil de Negocios: Fuerte Industria regulada Posición competitiva Estabilidad de la demanda Baja Sensibilidad al ciclo económico Diversificación de ingresos Rentabilidad Generación de flujos Endeudamiento y coberturas Exposición a planes de inversión Liquidez Sólida Satisfactoria Intermedia Ajustada Principales Aspectos Evaluados Débil Posición Financiera: Satisfactoria y la dependencia del holding de los flujos de efectivo desde sus filiales, como factor externo. Eléctricas S.A. es la empresa matriz en Chile de por Feller Rate) y Sagesa. La compañía controla indirectamente sobre un 99% de la propiedad de todas sus filiales, manteniendo un alto grado de integración. Cerca del 96% del Ebitda consolidado proviene de los negocios de distribución y de subtransmisión, lo que permite mantener una estable generación de flujos, dado el carácter regulado del sector y la asegurada tasa de retorno real. Asimismo, las ventas de energía a clientes regulados representan una muy alta proporción del total de energía distribuida por las empresas del grupo, y su exposición a negocios con clientes libres no es significativa. Saesa y Frontel (cuyos repartos en 2015 representaron, respectivamente, cerca del 74% y 26% de los dividendos percibidos a nivel del holding desde filiales operativas) poseen fuertes y estables capacidades para servir sus deudas estructuradas en el largo plazo con sus flujos de fondos operacionales, para financiar inversiones y para generar excedentes de caja disponibles para retiros hacia el holding, manteniendo sus calidades crediticias. A nivel consolidado, la compañía ha exhibido parámetros crediticios estables, dada la naturaleza del negocio. Durante 2015, la generación de Ebitda creció en un 5,9%, alcanzando $85.060 millones. Esto, como resultado del mayor ingreso de distribución, subtransmisión y transmisión junto con PERFIL DE NEGOCIOS: FUERTE Factores Clave Sólida posición competitiva en industria regulada y diversificación geográfica. Bajo riesgo operacional de la industria de distribución y subtransmisión eléctrica en Chile. Contacto: Nicolas Martorell nicolas.martorell@feller-rate.cl (562) 2757-0496 Camilo Jara camilo.jara@feller-rate.cl (562) 2757-0454 menores pérdidas de energía. compensado por la mayor dotación personal, pagos de indemnizaciones desvinculaciones, y el mayor costo operación por mantenimientos asociados temporales, mejoras técnicas, obras terceros y otras instancias. La estructura de los vencimientos de la deuda es consistente con el perfil de largo plazo de la empresa, recargándose a partir de 2029, aumentando levemente durante 2015 producto de la inflación. Con todo, el indicador Deuda Financiera Neta / Ebitda alcanzó 5,7x, en línea con su clasificación. La compañía posee una robusta posición de liquidez gracias a sus vencimientos de deuda en el largo plazo, su estabilidad en la percepción de dividendos, el importante acceso al mercado financiero local y la presencia de líneas comprometidas. Perspectivas: Estables ESCENARIO BASE: Feller Rate considera nuevas inversiones ligadas a sistemas de transmisión en línea con el perfil de riesgo de la empresa, no obstante reflejando un aumento en el nivel de inversiones con respecto a periodos anteriores. Se espera que su fuerte liquidez junto con su capacidad de cobertura individual a través del reparto de las filiales, permita mantener, indicadores de Deuda neta/Ebitda bajo 3,0xa nivel de Saesa y Frontel y bajo 6,0x a nivel consolidado. ESCENARIO DE BAJA: Esto se podría generar en caso de observar un deterioro adicional de los índices de riesgo crediticio fuera los rangos esperados, escenario poco probable. ESCENARIO DE ALZA: Esto se considera poco probable en el corto plazo. No obstante, se daría ante un menor nivel de deuda relativo, de forma estructural, y/o un fortalecimiento de sus filiales. POSICIÓN FINANCIERA: SATISFACTORIA OTROS FACTORES Factores Clave Fuerte y estable capacidad de Dependencia del holding de los generación interna de fondos a flujos de efectivo provenientes nivel consolidado. mayoritariamente desde filiales SAESA (AA+) y FRONTEL (AA+) a Márgenes estables gracias a través de dividendos o regulación de precios en prestamos interrelacionados. distribución y traspaso de costos al cliente. Favorable marco regulatorio, sin embargo expuesto a la influencia de cambios en el marco tarifario y regulatorio. Satisfactorio nivel de endeudamiento en relación con su estabilidad de generación de flujos. Exposición a condiciones climáticas dada su zonas de distribución. Sólida posición de liquidez. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. Ello de por de con de Alto reparto de dividendos. www.feller-rate.com 1 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia AA- Perspectivas Estables PERFIL DE NEGOCIOS FUERTE INFORME DE CLASIFICACION Inversiones Eléctricas del Sur S.A. es el vehículo de inversión a través del cual los fondos estment Management Corporation (AIMCo) controlan a las compañías chilenas Saesa, Frontel y Sagesa. Propiedad OTPPB y MSIP ingresaron a la propiedad de Grupo SAESA en julio de 2008 después que la compañía multinacional Public Services Enterprises Group Incorporated (“PSEG”) decidiera vender sus activos en Chile. Dicha adquisición fue financiada con deuda a nivel de holding (actualmente Eléctricas S.A.) y mediante aportes de capital de los socios del consorcio. En 2011, Alberta Investment Management Corporation (AIMCo) adquirió la participación total que tenía Morgan Stanley (MSIP 50%) en la propiedad. Evolución de las ventas físicas y número de clientes 4000 3500 A través de las sociedades intermedias Inversiones Los Ríos, controla a las empresas de + a la empresa de generación de electricidad Sagesa. La administración del Grupo Saesa se ha mantenido estable, con una estructura diseñada para maximizar las sinergias generadas a nivel de grupo. Lo anterior, se evalúa positivamente por la continuidad de las políticas, la gestión realizada y la experiencia que ésta tiene en el negocio. Sólida posición en negocios regulados en sus zonas de concesión con adecuados estándares operacionales Considerando las operaciones tanto de Saesa, sus filiales y Frontel, el grupo es el tercer distribuidor eléctrico del país (en términos de clientes y ventas de energía a 2015), atendiendo, aproximadamente, a más de 795 mil clientes en sus zonas de concesión, las que comprenden zonas rurales y urbanas, desde la VIII Región a la XI Región de Chile. El Grupo participa también en subtransmisión y en menor medida en generación, a través de SGA y Sagesa. La empresa y sus filiales presentan una buena posición en el negocio en que opera, con adecuados indicadores de eficiencia y una operación que les permite mantener una favorable y estable capacidad de generación de fondos. El marco regulatorio del sector eléctrico establece obligaciones a las empresas reguladas 3000 respecto de la calidad de servicio a sus clientes. 2500 En caso de incumplimiento de estos requerimientos, las distribuidoras pueden ser objeto de 2000 sanciones por parte de la SEC, a través de multas o compensaciones a los clientes. 1500 1000 Actualmente, la empresa está desarrollando un plan especial de inversiones, el cual le 500 0 2009 2010 2011 2012 2013 2014 2015 Ventas (GWh) Clientes (Miles) Distribución del Ebitda según negocio de Inversiones Eléctricas del Sur Al 31 de diciembre de 2015 Distribución 63% permitirá aumentar la capacidad de distribución, mejorar la calidad de suministro y disminuir las pérdidas de energía. Mayoría de los flujos provenientes de negocios regulados otorga alta estabilidad Más del 99% de la venta de energía del Grupo SAESA es a clientes regulados. Asimismo, cerca del 97% del Ebitda consolidado proviene de los negocios de sistemas integrados regulados, distribución y de subtransmisión lo que permite mantener una estable generación de flujos dado el carácter regulado del sector y la asegurada tasa de retorno real. Sostenido crecimiento en volúmenes de negocio con sólidas perspectivas dado el crecimiento en la región Las ventas de energía eléctrica y el número de clientes atendidos han mostrado un crecimiento estable en los últimos años. Las ventas de energía eléctrica a nivel consolidado, en el período 2011-2015, han registrado Integrado 8% Generación 3% Transmisión 26% * Integrado: Generación, Transmisión y Distribución de EDELAYSEN un crecimiento anual compuesto del 5,7%, superior al registrado por la industria. El Grupo opera en la zona sur del país, entre las regiones VIII y XI. La zona, principalmente rural y de difícil acceso, se ha caracterizado por un fuerte progreso impulsado por las industrias forestal y salmonera, que constituyen las principales actividades económicas junto con la ganadería, además de contar con un alto potencial de desarrollo en el mediano plazo. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 2 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia AA- Perspectivas A ello se agrega que el consumo per cápita en la zona de concesión es cercana un 50% INFORME DEelCLASIFICACION menor que mostrado en las zonas urbanas de la región metropolitana, lo que demuestra un sólido espacio para el crecimiento de la demanda energética. Estables Alta diversificación de clientes, con bajo riesgo crédito Distribución de la composición por tipo de cliente Al 31 de diciembre de 2015 La sociedad y sus filiales distribuyen energía eléctrica a más de 795 mil clientes, lo que genera una diversificada cartera de crédito. La composición de la cartera de clientes está distribuida en un 90% en el sector residencial, 6% comercial, 1% industrial y 3% otros. Residencial 90% Con respecto a la participación en las ventas, el sector residencial es el más importante con el 39% de las ventas seguido del sector comercial e industrial con el 26% y 22%, respectivamente. Debido a la atomizada base de clientes, la incobrabilidad se mantiene controlada, generando una estabilidad en los flujos hacia la compañía. Adicionalmente, las distribuidoras de energía tienen la facultad legal para suspender el Industrial 1% Otros 3% suministro por falta de pago, convirtiéndose éste en un importante mecanismo para la cobranza. Comercial 6% Cabe mencionar que, la deuda eléctrica radica en la propiedad y no en el usuario, transformándose esto en otra herramienta de cobro. Distribución de los ingresos por tipo de cliente Al 31 de diciembre de 2015 Otros 13% Abastecimiento de suministro eléctrico de largo plazo asegurado En consideración a la normativa vigente, tanto Saesa, Frontel y Luz Osorno, suscribieron contratos de abastecimiento de energía para sus clientes regulados mediante licitaciones, las que fueron adjudicadas por las generadoras Empresa Nacional de Electricidad S.A (AA / Estables por Feller Rate), Colbún y Campanario. Residencial 39% Los contratos comenzaron a regir a partir de enero de 2010, con un plazo promedio de duración de 10 años. Campanario fue declarada en quiebra en 2011, motivo por el cual el contrato PPA fue relicitado durante 2012, adjudicándoselo Endesa S.A con duración hasta 2020, año en el cual deberá ser licitado nuevamente. Industrial 22% Comercial 26% la seguridad del suministro eléctrico a los clientes cuando ésta pueda verse comprometida como consecuencia de la terminación del contrato del suministro eléctrico. Por tanto, las generadoras se ven forzadas a vender energía en las mismas condiciones y precios descritos en los contratos ya adjudicados. Operaciones de Sagesa en generación eléctrica ligadas a respaldo energético y oportunidades en el mercado spot, solo representan 3% del Ebitda Las operaciones de Sagesa comprenden desde la Región del Bío Bío a la Región de la Araucanía. La empresa dispone de 58 centrales diesel (119,2 MW) y una central térmica de 46,7MW a base gas y/o diesel en la localidad de Coronel, cuyos objetivos son dar respaldo a la demanda de los clientes del Grupo Saesa y la venta de energía y potencia al SIC a costo marginal. Pertenencia a una industria de bajo riesgo operacional, con alta influencia regulatoria - tarifaria, que otorga estabilidad en los ingresos y márgenes de la compañía, sin embargo existen desafíos en Chile en materia energética El negocio de distribución eléctrica en Chile es un negocio de bajo riesgo. Esto, debido a que buena parte de sus principales variables se encuentran acotadas o son altamente predecibles, como los costos de energía, el nivel de demanda, la oferta requerida y el nivel de precio, y cierto nivel de diversificación generado por la operación de activos dispersos geográficamente. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 3 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia Perspectivas AAEstables La distribución eléctrica se caracteriza por la independencia de las redes de distribución de INFORME DE CLASIFICACION las empresas que participan en la industria, debido a la ubicación de los diversos sistemas en áreas geográficas específicas. Dadas sus características de monopolio natural su operación y tarifas están regulada por ley. Las tarifas de distribución eléctrica (VAD) son fijadas cada cuatro años por la Comisión Nacional de Energía (CNE). Las tarifas no están basadas en los costos reales incurridos por una compañía de distribución dada, sino sobre la inversión, operación, mantenimiento y estándares administrativos y eficiencia total de operaciones de la compañía modelo. El VAD incluye los costos de distribución, mantenimiento y costos operativos de redes y transformadores, costos de pérdidas de capacidad y energía. El sistema de tarificación está diseñado de manera que el conjunto de empresas de distribución obtenga una rentabilidad de 10% anual, con un rango de variación de tasas entre 6% y 14% anual. Una operación eficiente y la favorable tasa de crecimiento de la demanda eléctrica son factores que contrarrestan una eventual baja de tarifas en futuras fijaciones tarifarias. Por lo tanto, Grupo Saesa cobra a sus clientes regulados una tarifa igual a la suma del precio de energía y potencia según contrato, más peaje de subtransmisión más el valor agregado de distribución (VAD), incluyendo un factor por pérdidas de energía y potencia en los sistemas de distribución. La tarifa total traspasa a los clientes finales los costos incurridos por las distribuidoras producto de compras de energía y potencia a las empresas generadoras, incorporando las variaciones en los precios de nudo a través de fórmulas indexadas. Durante el mes de abril del 2013, la CNE concluyó el proceso del cálculo de las componentes de Valor Agregado de Distribución (VAD) para el periodo nov2012-oct2016. Éste fija fórmulas tarifarias aplicables a los suministros sujetos a precios regulados, efectuados por las empresas concesionarias de distribución durante el periodo antes mencionado. En este proceso tarifario, Grupo Saesa, fue la única compañía que tuvo incremento en su tarifa (9,5% aprox en nivel de VAD) por los próximos 4 años. Esto compensa las pérdidas por no crecimiento y no surgimiento de economías de escala durante el proceso de tarificación anterior. Ésta nueva tarificación tendría un efecto en torno a los $7.000 MM en los ingresos del Grupo. Este proceso no ha presentado variaciones metodológicas relevantes, manteniendo una favorable estabilidad. Cabe mencionar que, los sistemas medianos como Aysén, Palena y Carrera, las cuales son explotadas por Edelaysen están integrados verticalmente, dado que administran las instalaciones de generación, transmisión y distribución. En estos sistemas eléctricos los costos de generación y transmisión son determinados en base a un estudio específico realizado cada cuatro años, siendo totalmente regulado. Adicionalmente, STS que presta servicios de subtransmisión eléctrica cuenta con servicios remunerados a través de tarifas determinadas cada cuatro años según el valor anual de los sistemas de subtransmisión, con dos años de diferencia con respecto al cálculo del VAD. Durante el mes de abril del 2013, el ministerio de economía publicó las tarifas de subtransmisión vigentes para el periodo 2011-2014 (extendiéndose a 2015), con un alza del 9%. Este último con efecto retroactivo para los recargos y por 4 años., lo que tuvo un efecto positivo a nivel de grupo de $2.816 millones. Al 11 de diciembre de 2014 se comunica, mediante la resolución exenta N° 648 de la CNE, la recepción de los informes finales de los estudios de subtransmisión del proceso siguiente. Sin embargo, la entidad se encuentra actualmente llevando a cabo un estudio tarifario propio. En opinión de Feller Rate, se espera que eventuales reajustes no tendrían mayor impacto en el perfil de riesgo de la compañía. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 4 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia AA- Perspectivas POSICIÓN FINANCIERA INFORME DE CLASIFICACION SATISFACTORIA Estables Márgenes altamente estables 500.000 450.000 400.000 350.000 300.000 250.000 200.000 150.000 100.000 50.000 - 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% 2009 2010 2011 2012 2013 2014 2015 Ingresos Margen Ebitda 1,4 8 1,2 7 1,0 6 5 0,8 4 0,6 3 0,4 2 0,2 1 - 0 2010 2011 2012 2013 2014 Altos márgenes y generación de flujos de alta estabilidad A diciembre de 2015, la compañía registró ingresos por $456.671 millones, exhibiendo un aumento del 10,4% con respecto a igual periodo del año anterior. Este aumento se explica, por una parte, por el incremento de los ingresos de subtransmisión por mayores retiros de energía de las distribuidoras (nuevas instalaciones) y en transmisión dada la evacuación de energía de generadoras. Por otra parte, se observa un mayor ingreso en distribución por las mayores ventas, el positivo comportamiento de los indexadores del VAD y las menores pérdidas de energía. Sin embargo, los costos de explotación junto con los GAV aumentaron un 11,7% desde los Perfil de deuda estable 2009 Rentabilidad y capacidad de generación de flujos operativos: 2015 MM$355.393 registrados en 2014 hasta los MM$396.976 de 2015. Ello se explica por un mayor gasto en personal por el incremento de la dotación y pago de indemnizaciones por desvinculaciones; y el mayor costo de operación por mantenimientos asociados con temporales, mejoras técnicas, obras de terceros y otras instancias. Así, el Ebitda de la compañía registró un aumento del 5,9%, respecto de igual periodo del año anterior, alcanzando los MM$85.060 a diciembre de 2015. Su margen Ebitda sufre una leve disminución, registrando un 18,6% a diciembre de 2015, desde el 19,4% de 2014. La alta y estable capacidad de generación de caja de la compañía históricamente ha permitido cubrir sus planes de inversión con exposición a nueva deuda, permitiendo mantener un alto pero flexible reparto de dividendos en periodos de inversión. Estructura de capital y coberturas: Leverage Financiero (Eje izq.) Coberturas en línea con su categoría Deuda Financiera / Ebitda Ebitda / Gastos Financieros Al cierre del 2015, la deuda financiera consolidada alcanzó MM$515.584, compuesta Perfil de amortizaciones con foco en el largo plazo, en particular a partir de 2029 Miles de UF principalmente por emisiones de bonos locales de Saesa, Frontel e Inversiones Eléctricas del Sur. Se observa un crecimiento marginal del 3% de la deuda financiera, principalmente explicado por la denominación en UF de la deuda. Cabe mencionar que un 96,7% de la deuda financiera tiene vencimientos de largo plazo y Bonos Total 2016 1.089 1.089 que la totalidad de las obligaciones con el público están denominadas en UF, consistente con el perfil de la sociedad. 2017 1.267 1.267 El holding no emite deuda desde 2013, pero sí lo hicieron sus filiales durante 2014. Frontel 2018 1.438 1.438 2019 1.632 1.632 llevó a cabo una colocación de UF 1.5 millones y otra de UF 1 millón, mientras que Saesa realizó una de UF 2 millones. 2020 1.434 1.434 Producto de lo anterior, a nivel consolidado, Eléctricas S.A. registró una relación Deuda 2021 1.219 1.219 2022 1.102 1.102 Financiera Neta sobre Ebitda de 5,7x en 2015, versus las 5,5x en 2014.No obstante, en línea con la categoría de clasificación asignada. 2023 1.307 1.307 Se espera que a finales de 2016 los indicadores Deuda Financiera Neta / Ebitda de Saesa y 2024 1.277 1.277 2025 1.338 1.338 Frontel se ubiquen en torno a las 2,9x y 2,5x, respectivamente. Mientras tanto, a nivel consolidado, Inversiones Eléctricas del Sur debería comportarse en torno a las 5,9x. 2026 1.305 1.305 2027 1.272 1.272 2028 1.239 1.239 2029 2.540 2.540 10.809 10.809 2030 y más Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 5 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia AA- Perspectivas INFORME DE CLASIFICACION Plan de inversiones Estables Inversiones esperadas mantendrían los parámetros crediticios dentro de los rangos observados El nivel de capex de mantención requerido es relativamente moderado respecto de la Principales indicadores a nivel individual (Millones de $) 2011 2012 2013 2014 2015 Dividendos 18.766 17.700 26.905 17.090 36.042 percibidos Caja y 234 138 1.221 1.499 648 equivalentes Deuda Financiera 175.436 180.162 254.840 270.339 281.913 Gastos -8.766 -9.095 -10.013 -10.083 -9.145 financieros Endeudamiento 0,20 0,21 0,28 0,29 0,30 total Deuda Fin / Div. 9,3 10,1 9,5 15,8 7,8 percibidos Deuda neta / Div. 9,3 10,1 9,4 15,7 7,8 percibidos Div. percibidos / Gastos 2.1 1,9 2,7 1,7 3,9 Financieros Principales Fuentes de Liquidez Caja y equivalentes al cierre de diciembre 2015 por $ 34.219 millones. Flujo de fondos operativos consistentes con un margen Ebitda en el rango considerado en nuestro escenario base. Línea comprometida por UF 1.000.000 ( Grupo Saesa) Principales Usos de Liquidez Amortización de obligaciones financieras acordes al calendario de vencimientos Requerimientos de capital de trabajo acotados capacidad de generación interna de flujos, y las inversiones de expansión se concentran en sus actuales áreas de negocios eléctricos y mantienen adecuadas expectativas de retornos. El grupo en el último año llevó a cabo un plan de inversión cercano a los $90.000 millones (superior a los $50.000 millones anuales exhibidos durante 2011-2014), cuyo objetivo fue principalmente la ampliación de la red, optimización de sus operaciones, reducción de pérdidas de energía y mejoramiento de la calidad del servicio, junto con un balance del riesgo, concentrado principalmente hacia el desarrollo de sistemas de trasmisión troncal y adicional, lo cual es consistente con la experiencia de la compañía en distribución y un perfil de negocios altamente conservador. Las bajas exigencias de dividendos por parte de los controladores permite que parte importante de las inversiones sean financiadas con recursos propios. Destaca la filial de Saesa, STC, operando en el mercado de la transmisión en la Región de Antofagasta, evacuando la central de generación Keller de BHP Billiton. La inversión estimada es de US$ 70 millones y la puesta en servicio se estima para 2016. Por otra parte, destaca STS, sociedad constituida en marzo de 2015 recién para hacerse cargo desde el desarrollo hasta la administración de la línea de alta tensión 2x220 kV San FabiánAncoa. La inversión estimada corresponde a US$ 72 millones y la puesta en servicio se estima para 2017. Se considera positivo la incursión en estos nuevos negocios dada la alta estabilidad e importantes márgenes del negocio de subtransmisión, junto con una mejor diversificación del riesgo asociado al ajuste tarifario de los negocios regulados. Feller Rate espera que los próximos niveles de inversión permitan mantener indicadores acorde al rango de clasificación, manteniendo una proporción mayoritaria de financiamiento a través de recursos propios. Liquidez: Robusta CAPEX según el plan de crecimiento base 2014- Considerando un Flujo de fondos de la operación de 12 meses a diciembre de 2015 en torno 2018 informado por la empresa Reparto de dividendos en torno al 98% de la utilidad. a los $85.000 millones y una caja de $34.219 millones a diciembre de 2014, la compañía cuenta con holgura para cubrir vencimientos de deuda financiera en 12 meses por cerca de $17.563 millones. El grupo Saesa tiene líneas bancarias comprometidas que ascienden a UF 1.000.000, para el financiamiento de capital de trabajo a todo evento, junto con un amplio acceso al mercado financiero. Asimismo, considera acotadas necesidades de capital de trabajo y un capex base entorno a los $80.000 millones y flexibilización en el reparto de dividendos para 2016. Grupo Saesa ha mantenido históricamente una política de dividendos en línea con la fuerte capacidad de generación de flujos. Sin embargo, durante 2014-215 la compañía ha sido capaz de flexibilizar su política de manera significativa con el motivo de nuevas inversiones de la compañía. Análisis individual Conforme con la condición de holding, su flujo de caja está compuesto íntegramente por los dividendos y reducciones de capital provenientes de las filiales operativas. Saesa y Frontel poseen fuertes y estables capacidades para servir sus deudas estructuradas en el largo plazo con sus flujos de fondos operacionales, financiar inversiones y generar excedentes de caja disponibles para retiros hacia el holding, y mantener su posición de solvencia aco + Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 6 INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia Perspectivas AAEstables En 2015, los flujos percibidos desde filiales operativas alcanzaron los $ 36.042 millones, de los INFORME DE CLASIFICACION cuales Saesa y Frontel representaron un 74% ($26.607 millones) y 26% ($9.435 millones), respectivamente. El total de ambas filiales fue íntegramente traspasado desde Inversiones Los Ríos a Inversiones Eléctricas del Sur. Cabe destacar que, a nivel individual, la deuda del holding no presenta vencimientos hasta el 2019, año en que se inicia la amortización la Serie D, exhibiendo una alta flexibilidad financiera. La distribución de la deuda financiera alcanzó un 55% a nivel holding ($281.912 millones correspondiente a bonos serie E, D y H) y un 45% en las filiales a diciembre de 2015, Los contratos de deudas de la sociedad holding incluyen cláusulas que restringen el otorgamiento de préstamos y avales hacia controladores. Asimismo, el pago de dividendos y constitución de una cuenta con fondos en reserva, que protegen la liquidez y la capacidad de pago de Eléctricas S.A. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 7 ANEXOS INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Solvencia Perspectivas Líneas de bonos 30 Abril 2009 A+ Estables A+ 31 Mayo 2010 31 Mayo 2011 30 Abril 2012 INFORME A+ A+ DE CLASIFICACION A+ Estables Estables Estables A+ A+ A+ 30 Abril 2013 A+ Estables A+ 30 Abril 2014 AAEstables AA- 30 Abril 2015 AAEstables AA- 29 Abril 2016 AAEstables AA- Oc Resumen Financiero Consolidado (Cifras en millones de pesos) Ingresos Ordinarios 2009 2010 2011 2012 2013 2014 2015 350.730 350.045 380.189 339.292 362.746 413.522 456.671 Ebitda(1) 53.203 53.869 51.108 58.782 73.513 80.358 85.060 Resultado Operacional 38.259 36.468 34.763 41.268 54.726 58.130 59.695 1.399 943 1.119 1.217 1.872 2.329 3.623 Gastos Financieros -14.234 -17.157 -14.519 -15.766 -17.376 -18.295 -20.550 Ganancia (Pérdida) del Ejercicio 21.707 13.337 5.938 14.502 24.541 12.815 15.424 Flujo Caja Neto de la Operación (FCNO) 76.968 52.014 63.112 61.081 77.620 57.849 91.532 Flujo Caja Neto de la Operación (FCNO) Ajustado 62.927 40.561 52.702 45.083 62.959 40.916 71.973 Inversiones en Activos Fijos Netas -42.118 -47.696 -50.688 -61.349 -60.706 -52.833 -99.217 Ingresos Financieros Inversiones en Acciones Flujo de Caja Libre Operacional -778 -320 0 -250 -5 -273 0 20.031 -7.456 2.015 -16.516 2.248 -12.190 -27.244 Dividendos Pagados -4.471 -164 -14.016 -11.098 -20.161 -26.165 -9.188 Flujo de Caja Disponible 15.561 -7.619 -12.001 -27.614 -17.912 -38.356 -36.432 Movimiento en Empresas Relacionadas 0 0 0 0 0 0 0 Otros Movimientos de Inversiones 0 0 0 0 0 -43 323 15.561 -7.619 -12.001 -27.614 -17.912 -38.399 -36.109 Flujo de Caja Antes de Financiamiento Variación de capital Patrimonial 0 0 0 0 0 0 31 Variación de Deudas Financieras 20.764 -9.944 21.136 64.890 -34.545 84.388 -7.970 Otros Movimientos de Financiamiento -23.251 4 14 4.385 11.892 1.903 5.840 Financiamiento con EERR 27.659 -14.684 222 0 1.015 1.699 -7.876 Flujo de Caja Neto del Ejercicio 40.734 -32.243 9.370 41.661 -39.551 49.591 -46.085 Caja Inicial 10.748 51.482 19.239 28.603 70.264 30.713 80.304 Caja Final 51.482 19.239 28.608 70.264 30.713 80.304 34.219 Caja y Equivalentes 51.482 19.239 28.608 70.264 30.713 80.304 34.219 Cuentas por Cobrar Clientes 68.480 78.923 81.663 73.676 84.763 122.546 116.323 Inventario 12.366 12.316 13.658 12.224 13.378 15.771 18.034 Deuda Financiera 314.164 314.034 352.316 421.672 393.839 501.639 515.584 Deuda Financiera Ajustada 314.164 314.034 352.316 421.672 393.839 501.639 515.584 Activos Totales 819.698 816.453 875.563 938.825 941.638 1.067.615 1.110.187 Pasivos Totales 451.247 442.270 484.281 549.748 550.299 684.417 707.197 Patrimonio + Interés Minoritario 368.451 374.183 391.282 389.077 391.339 383.198 402.990 1. Ebitda = Resultado Operacional + Amortizaciones y depreciaciones de Inmovilizado material. 2. Ebitda Aj: En GAAP Chileno Ebitda este se ajusta agregando otros ingresos menos otros egresos no operacionales. 3. Gastos financieros netos ajustados no consideran cuenta “Activación Gastos financieros” en IFRS. * EEFF de Inversiones Eléctricas del Sur Dos Ltda e Inversiones Eléctricas del Sur S.A. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 8 ANEXOS INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Principales Indicadores Financieros INFORME DE CLASIFICACION 2009 2010 2011 2012 2013 2014 2015 Margen Bruto 31,2% 34,5% 29,7% 36,8% 38,9% 37,5% 36,8% Margen Operacional (%) 10,9% 10,4% 9,1% 12,2% 15,1% 14,1% 13,1% Margen Ebitda (%) 15,2% 15,4% 13,4% 17,3% 20,3% 19,4% 18,6% 5,9% 3,6% 1,5% 3,7% 6,3% 3,3% 3,8% Costo/Ventas 73,1% 70,5% 74,6% 68,4% 66,2% 67,9% 68,7% Gav/Ventas 16,0% 19,1% 16,3% 19,5% 18,7% 18,0% 18,2% Días de Cobro 59,1 68,2 65,0 65,7 70,7 89,7 77,1 Días de Pago 66,8 61,6 60,1 53,9 61,9 70,8 70,9 Días de Inventario 18,4 19,3 18,4 20,5 21,7 22,0 22,5 Endeudamiento total 1,2 1,2 1,2 1,4 1,4 1,8 1,8 Endeudamiento Financiero 0,9 0,8 0,9 1,1 1,0 1,3 1,3 Endeudamiento Financiero Neto 0,7 0,8 0,8 0,9 0,9 1,1 1,2 Endeudamiento Financiero Ajustado 0,9 0,8 0,9 1,1 1,0 1,3 1,3 Endeudamiento Financiero Neto Ajustado 0,7 0,8 0,8 0,9 0,9 1,1 1,2 Deuda Financiera / Ebitda(1)(vc) 5,9 5,8 6,9 7,2 5,4 6,2 6,1 Deuda Financiera Neta / Ebitda(1) (vc) 4,9 5,5 6,3 6,0 4,9 5,2 5,7 Ebitda (1) / Gastos Financieros(vc) 3,7 3,1 3,5 3,7 4,2 4,4 4,1 FCNO / Deuda Financiera (%) 20,0% 12,9% 15,0% 10,7% 16,0% 8,2% 14,0% FCNO / Deuda Financiera Neta (%) 24,0% 13,8% 16,3% 12,8% 17,3% 9,7% 15,0% 1,2 1,0 0,9 0,8 1,1 1,5 1,3 Rentabilidad Patrimonial (%) Liquidez Corriente (vc) Estructura Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 9 ANEXOS INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Características de los Instrumentos INFORME DE CLASIFICACION LINEAS DE BONOS Fecha de inscripción 506 558 559 646 673 761 762 09-07-2007 05-12-2008 5-12-2008 17-11-2010 14-07-2011 23-08-2013 23-08-2013 Monto de la línea UF 4,6 millones UF 4,0 millones UF 4,0 millones UF 10,0 millones UF 1,5 millones UF 8,0 millones UF 8,0 millones Plazo de la línea 30 años 10 años 30 años 30 años 10 años 10 años 30 años A B, C D E - F*, G* H No contempla No contempla No contempla No contempla No contempla No contempla No contempla Series inscritas al amparo de la línea Conversión Rescate anticipado Total o parcial, en los términos que se indique en las respectivas escrituras complementarias de cada serie de bonos Covenants Resguardos Garantías Deuda Financiera Neta / Ebitda < 6,75 y Ebitda / Gastos financieros netos > 2.0x para Inversiones Eléctricas del Sur consolidados Suficientes Suficientes Suficientes Suficientes Suficientes Suficientes Suficientes No tiene No tiene No tiene No tiene No tiene No tiene No tiene *Series F y G, inscritas pero no colocadas. EMISIONES DE BONOS VIGENTES Serie D Al amparo de Línea de Bonos Serie E Serie H 559 646 762 UF 4,0 millones UF 4,5 millones UF 3,0 millones Plazo de amortización 21 años 21 años 21 años Periodo de Gracia 10 años 18 años 18 años Amortizaciones Anuales Anuales Anuales 30-06-2029 30-11-2031 30-06-2034 Anuales Anuales Anual 5,0% anual vencido 4,0% anual vencido 3,9% anual vencido Monto de la Emisión Fecha de Vencimiento Pago de Intereses Tasa de Interés Rescate Anticipado A partir de 30-06-2010 A partir de 30-11-2013 A partir de 30-06-2016 Conversión No contempla No contempla No contempla Resguardos Suficientes Suficientes Suficientes Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 10 ANEXOS INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 Nomenclatura de Clasificación INFORME DE CLASIFICACION Clasificación de Solvencia y Títulos de Deuda de Largo Plazo Categoría AAA: Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría AA: Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría A: Corresponde a aquellos instrumentos que cuentan con una muy buena capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de deteriorarse levemente ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BBB: Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BB: Corresponde a aquellos instrumentos que cuentan con capacidad para el pago del capital e intereses en los términos y plazos pactados, pero ésta es variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en retraso en el pago de intereses y el capital. Categoría B: Corresponde a aquellos instrumentos que cuentan con el mínimo de capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es muy variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en pérdida de intereses y capital. Categoría C: Corresponde a aquellos instrumentos que no cuentan con capacidad suficiente para el pago del capital e intereses en los términos y plazos pactados, existiendo alto riesgo de pérdida de pérdida capital y de intereses. Categoría D: Corresponde a aquellos instrumentos que no cuentan con capacidad de pago del capital e intereses en los términos y plazos pactados, y que presentan incumplimiento efectivo de pago de intereses y capital, o requerimiento de quiebra en curso. Categoría E: Corresponde a aquellos instrumentos cuyo emisor no posee información suficiente o representativa para el período mínimo exigido y además no existen garantías suficientes. Adicionalmente, para las categorías de riesgo entre AA y B, la Clasificadora utiliza la nomenclatura (+) y (-), para otorgar una mayor graduación de riesgo relativo. Títulos de Deuda de Corto Plazo Nivel 1 (N-1): Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 2 (N-2): Corresponde a aquellos instrumentos que cuentan con una buena capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 3 (N-3): Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 4 (N-4): Corresponde a aquellos instrumentos cuya capacidad de pago del capital e intereses en los términos y plazos pactados, no reúne los requisitos para clasificar en los niveles N-1, N-2 o N-3. Nivel 5 (N-5): Corresponde a aquellos instrumentos cuyo emisor no posee información representativa para el período mínimo exigido para la clasificación, y además no existen garantías suficientes. Adicionalmente, para aquellos títulos con clasificaciones en Nivel 1, Feller Rate puede agregar el distintivo (+). Los títulos con clasificación desde Nivel 1 hasta Nivel 3 se consideran de “grado inversión”, al tiempo que los clasificados en Nivel 4 como de “no grado inversión” o “grado especulativo”. Acciones Primera Clase Nivel 1: Títulos con la mejor combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 2: Títulos con una muy buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 3: Títulos con una buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 4: Títulos accionarios con una razonable combinación de solvencia, y otros factores relacionados al título accionario o su emisor. Segunda Clase (ó Nivel 5): Títulos accionarios con una inadecuada combinación de solvencia y otros factores relacionados al título accionario o su emisor. Sin Información Suficiente: Títulos accionarios cuyo emisor no presenta información representativa y válida para realizar un adecuado análisis. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 11 ANEXOS INVERSIONES ELECTRICAS DEL SUR S.A. INFORME DE CLASIFICACION Mayo 2016 INFORME DE CLASIFICACION Descriptores de Liquidez Robusta: La empresa cuenta con una posición de liquidez que le permite incluso ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Satisfactoria: La empresa cuenta con una posición de liquidez que le permite cumplir con holgura el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas. Suficiente: La empresa cuenta con una posición de liquidez que le permite cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress moderado que afecte las condiciones económicas, de mercado u operativas. Ajustada: La empresa cuenta con una posición de liquidez que le permite mínimamente cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un pequeño cambio adverso en las condiciones económicas, de mercado u operativas. Insuficiente: La empresa no cuenta con una posición de liquidez que le permita cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Matriz de Riesgo Crediticio Individual y Clasificación Final La matriz presentada en el diagrama entrega las categorías de riesgo indicativas para diferentes combinaciones de perfiles de negocio y financieros. Cabe destacar que éstas se presentan sólo a modo ilustrativo, sin que la matriz constituya una regla estricta a aplicar. La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Las clasificaciones de Feller Rate son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que ésta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 12