seccion ii: deformaciones contractuales y costos impositivos de la

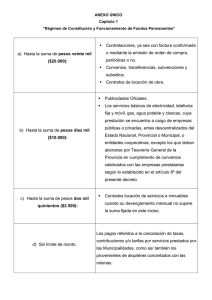

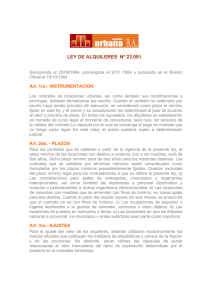

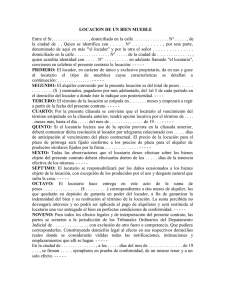

Anuncio

SECCION II: DEFORMACIONES CONTRACTUALES Y COSTOS IMPOSITIVOS DE LA INVERSIÓN PARA RENTA. Continuando con las mesas de trabajo programadas por el CEDIN para el 2004, el pasado martes 31 de agosto se desarrolló un taller donde se abordó el tema “Deformaciones Contractuales y Costo impositivo de la Inversión para Renta”. De la reunión participaron representantes de empresas inmobiliarias y constructoras, contadores, abogados y escribanos de reconocida trayectoria. El taller comenzó con un análisis que realizó el Lic. Raúl Hermida sobre la coyuntura económica, luego el Dr. Héctor Vélez explicó las distintas modalidades de contratos de locación que las inmobiliarias están utilizando tendientes a mantener actualizado el valor de los alquileres, y cuáles son las más convenientes. También hizo consideraciones acerca de la figura del Comodato y el Desalojo. Por último, el Cr. Jorge Estévez procedió a analizar los costos impositivos de la inversión para renta, sintetizando los principales aspectos del impuesto a las ganancias, del impuesto al valor agregado, el monotributo, impuestos y tasas municipales, y del impuesto a los ingresos brutos. Parte Legal de Contratos de Locación: Con respecto a la parte legal de los contratos de locación el Dr. Héctor Vélez realizó un completo análisis que presentamos a continuación, acerca de los problemas jurídicos existentes, lo complicado que es el tema del desalojo y en general el sustento jurídico existente, que hoy se lo ve tambalear, con la consecuente repercusión negativa sobre las inversiones en el sector. Uno de los principales problemas que se plantean hoy es que existe una disposición de la vieja ley de convertibilidad que prohíbe la indexación de los contratos. Eso está vigente, firme, inamovible y contra eso es poco lo que se puede hacer. Es decir, hoy los contratos locativos arrancan en un precio y los propietarios quieren alguna defensa contra la posible inflación o el cambio de precio ya sea del local, del departamento o del galpón. La pregunta es de qué forma puede el propietario o el inversor que compra una propiedad, quedar cubierto durante ese lapso ante una posible inflación. En el caso de la compraventa, esto no resulta un problema ya que prácticamente no hay financiación. En la compraventa de un departamento el precio se exige en dólares y se puede eventualmente pactar cuotas en esa moneda. Pero la gente prefiere pagar de contado en dólares. Esto es lo que se hace desde la salida de la convertibilidad y lo que se sigue haciendo. 13 Por el contrario, en los contratos de locación por lo general la gente no acepta las cuotas en dólares. A veces se pacta un valor de cambio de piso y uno de techo y entre esos márgenes el canon locativo que queda fijo. Pero la realidad es que los más prestigiosos juristas que hace 30 años se dedican a los contratos locativos todavía no encuentran como satisfacer a las partes. Existe una prohibición real, vigente, más allá de que todos sepan que no se condice con el ritmo de la economía, que atenta contra la celebración de contratos y todo lo que ello importa, conduciendo a la desnaturalización de los contratos de alquiler a través de la figura de los comodatos –por ejemplo-, tema sobre cual nos referimos más adelante. Sobre esa base, lo único que encontramos jurídicamente aceptable es la posibilidad de hacer alquileres escalonados. Las cláusulas de ajuste son complicadas desde el punto de vista de que cualquier patrón de referencia es repotenciación. Si éste disminuye no habría ningún problema porque la ley no lo prohíbe, pero si ese patrón de referencia aumenta, automáticamente se entiende que es una cláusula de ajuste. Por ejemplo, si se trata de una pinturería el patrón de referencia sería el valor de la pintura, si se trata de una panadería, sería el valor de la harina, etc. Entonces nos encontramos con la ley 23.928 de convertibilidad, norma del código civil que en su artículo 10° dice que en ningún caso se admitirá actualización monetaria, indexación por precios, variación de costos o indexación de deudas cualquiera fuera su causa, haya o no mora del deudor, con las salvedades previstas en la presente ley. Al ser ésta una disposición legal vigente, y teniendo en cuenta que el desconocimiento del derecho es un error inexcusable que puede ser causal de jury, hay muchos casos en los que no se aplica por parte los jueces un análisis real de justicia de la causa, sino de aplicación concreta de la ley en el caso. Hay otro artículo en el Código Civil -que también hay que tener en cuenta- que es el 1.507, no contenido en la ley 23091 y reformado en el año 1921, el cual establece los plazos máximos y mínimos. Este artículo, en su última parte del primer párrafo dice: sin que durante los períodos de alquiler puedan alterarse los precios ni las condiciones del arreglo. El artículo completo en su primer párrafo dice: “la locación de casas, departamentos, o piezas destinadas a la habitación, comercio o industria, cuando no hubiere contrato escrito que estipule un plazo mayor a dos años, se entenderá que el locatario lo ha realizado por los términos que a continuación se establecen, a pesar de cualquier declaración o convenio que lo limite, sin que durante los plazos de alquiler puedan alterarse los precios ni las condiciones del arreglo”. Esto es una prohibición del alquiler escalonado. Pero sucede que se trata de una norma oculta o perdida en un compendio de leyes que es el Código Civil. Este es un detalle que tienen que conocer porque si bien hemos acordado que la práctica del alquiler escalonado era la única herramienta, de repente puede 14 aparecer alguna oposición fundada en dicha norma que pone en peligro la estructura escogida. Sobre esto se ha debatido mucho, hay doctrina para un lado y para el otro y se han propuesto soluciones verdaderamente ingeniosas que el Dr. Héctor Vélez reseñó en el taller y que se detallan a continuación, para dar una idea acerca de lo que se ha venido haciendo en Argentina a los fines de contrarrestar los efectos de la norma que prohíbe repotenciar. 1. Alternativas o modalidades contractuales posibles: a) Alquiler escalonado: como dijéramos en párrafos anteriores, ésta constituye la única alternativa jurídicamente aceptable y ha sido reconocida por la jurisprudencia. Esa famosa resolución 144 que dictó Cavallo en el año 1993 mediante la cual se prohibían los alquileres escalonados no tiene validez constitucional, así ha sido declarado en los tribunales y es lo único escrito en contra de este tipo de alquileres. b) El alquiler se pacta en dólares pero el locatario podrá cancelarlo en pesos que se establezcan al día de la fecha con una indexación. Es decir, se podría fijar un alquiler en dólares y decirle a las partes que no se trata de un alquiler en dicha moneda sino que tiene base en U$500 -por ejemplo- pero que hoy va a ser de $1.500 con un ajuste por costo de vida, CER o algún otro índice, de forma tal que si algún juez anula la cláusula de ajuste -por ser violatoria de la ley de convertibilidad- subsistiría la cláusula en dólares. Es decir, se busca la forma de conciliar los intereses de las partes y se le deja la opción al locatario de poder pagarlo con la cláusula de ajuste o en dólares. Esta alternativa junto con la anterior, son las más seguras. Mientras el locatario pague, no va a poder plantearse la nulidad del contrato porque está hecho de común acuerdo de las partes, y ante falta de pago se tendrán que exigir los dólares. El problema es si el locatario no quiere firmar el piso en dólares y solamente quiere firmar la cláusula indexada. En este caso, esta última es mejor que la cláusula cruda porque podría pagarla a pesar de que esté prohibido por la ley, pero el problema es cómo reclamarla judicialmente ante una falta de pago ya que no es exigible. Cabe destacar que estas son mecánicas ingeniosas y válidas en la medida que no intervengan los tribunales, y son buenas para establecer la contratación entre partes que estén de acuerdo en esa forma de pago. El problema se va a plantear cuando se tenga que acudir a los tribunales para impedir el ajuste. Pero si allí se plantea la cláusula nula, va a subsistir la cláusula de dólares y como hoy los contratos en esa moneda están permitidos por el Código Civil, podría en último caso ser considerado un contrato en dólares. Es importante tener en cuenta que para poner en práctica esto hay que ser cuidadoso, para que no se entienda que es un contrato que tiene doble precio. En el Código Civil en materia de alquileres, se establece que el precio tiene que ser determinado o determinable, y dentro de las posibilidades de la determinación futura se puede decir que es determinado en dólares o determinable por este mecanismo. Si se establece que este último mecanismo es nulo por expresa prohibición de la ley, entonces subyacería el precio en dólares. 15 c) También podría establecerse un sistema complejo que se ve en los contratos, pero que no se puede poner en práctica que es el arbitraje de dos o más inmobiliarias de reconocida solvencia en la plaza. Aquí nos encontramos con que si dos están de acuerdo se subiría el precio y si no lo están, tendría que acudir un tercero a desempatar. Pero puede suceder que este último empeore la situación porque tiene un criterio distinto y se entienda que el precio no es determinable, sino que se trata de un precio que está indexándose, porque éste ya estaba determinado en el contrato. Para que no suceda esto, el contrato debería decir que el precio de la locación es el que determinen las inmobiliarias de primera línea. El problema es que ningún locatario o locador se animaría a firmar un contrato sin tener un monto. Por otro lado, si en el contrato se pone que el precio de alquiler es de $1.500 para los tres primeros meses y a partir de allí el que determinen por arbitraje dos inmobiliarias de primera línea, se estaría frente a una cláusula de ajuste. Por lo tanto, para que exista la cláusula de arbitraje se debería arrancar con un contrato sin precio, cosa complicadísima de materializar. Cabe destacar que lo que lo hace determinado o determinable son las partes, es decir, si éstas se ponen de acuerdo en que el precio va a ser determinable por lo que digan las inmobiliarias, ese será el precio. Pero este mecanismo no parece muy conducente o práctico. Con respecto a este tema, la realidad del mercado indica que lo que impera es el arreglo entre las partes con un sentido común de las mismas. Ni el locatario ni el locador ven la ley sino que ven la realidad, es decir que los precios se repactan permanentemente. La pregunta es si hace falta firmar algo más una vez que se repactó y que ambas partes están de acuerdo en pagar ese alquiler. Frente a este interrogante, el Dr. Vélez considera que rige el principio de la autonomía de la voluntad, es decir lo que las partes hicieron y consintieron en el marco de la autonomía de su voluntad, con discernimiento, intención y libertad, es inamovible y no puede ser vuelto atrás por más que en esta clase de conflicto se amenace con recuperar lo que se pagó. El problema es qué pasa cuando en el momento del conflicto se tiene a un inquilino que no paga durante los meses que demora un desalojo y se le quiere cobrar el valor indexado. En este caso, en tribunales pueden llegar a determinar que se debe cobrar el valor de hace dos años y no el valor que correspondía con la indexación. La Corte Suprema sobre este tema se ha pronunciado diciendo que tratándose de un contrato de locación celebrado con posterioridad a la vigencia de la Ley 23.928 (Ley de Convertibilidad), que fue cumplido regularmente durante un lapso prolongado, cabe presumir con alto grado de certeza que las cláusulas cuestionadas, cuando adecuan el canon locativo, no obedecen a expectativas inflacionarias en violación al ordenamiento legal y obligatorio vigente, sino que establecen un precio progresivo para los distintos tiempos de la duración del contrato. Con esta declaración, la Corte Suprema está aceptando el alquiler escalonado, en la medida que no sea un resorte legal claro para violar la ley. 16 En definitiva, se va un poquito más allá de la norma fría buscando el antecedente del caso. La Corte Suprema ha autorizado la adaptación de los cánones locativos en los casos en que -por ejemplo- se hicieron reformas en el primer año de alquiler, el segundo año el valor locativo sea un poco más alto hasta que el inquilino se consolide en el mercado, y que en el tercero, cuarto y quinto año sean otros valores. Es decir, el alquiler escalonado sí estaría permitido pero las cláusulas de ajuste1 no. d) Una alternativa que propone Alterini es el precio cuotativo de la locación, es decir, que represente una cuota parte de una cierta masa de bienes, por ejemplo un porcentaje sobre las ventas. El inconveniente de esta alternativa es que, si no se trata –por ejemplo- de un supermercado debidamente regulado, existe la venta en negro, y en los alquileres particulares directamente no se podría aplicar. También surgió el interrogante en el taller acerca de la posibilidad de achicar los plazos mínimos que establece la ley de alquileres para la locación urbana y la comercial. Al respecto cabe aclarar que los plazos son de orden público lo cual significa que no son disponibles por las partes. Por más que éstas pongan en el contrato que es por seis meses, si el locatario no se quiere ir no se lo puede sacar hasta dentro de los dos años en caso de una vivienda y hasta los tres años si se trata de un local comercial. También hay que tener en cuenta que los contratos no son lo que dicen sino lo que contienen, por lo tanto aún cuando dijese “contrato de comodato” para disfrazarlo, si hay una locación adentro va a tener la protección legal del plazo mínimo de 2 y 3 años, según corresponda. Acá prima lo que se llama la realidad económica, más allá de cómo se disfrace el contrato. Otra de las recomendaciones que hizo el Dr. Héctor Vélez es salirse de los tribunales en el caso de causas menores, que son las que necesitamos que se resuelvan rápido. Mientras no exista arbitraje para estas pequeñas causas, la única forma de evitar la intervención de los Tribunales es adoptando la idea de ser mas flexibles en la interpretación de los contratos y la posibilidad de transar extrajudicialmente en soluciones intermedias, muchas veces, por su cuantía, mas convenientes que una sentencia incobrable producto de un largo y costoso proceso judicial. 2. Comodatos: Desde hace un tiempo atrás se empezaron a hacer comodatos, y ahora hay gente que subió el alquiler de sus locales de $2.000 a $3.500, pero el inquilino que estaba de antes no quiere irse porque para él fue un contrato de alquiler ya que hace 12 meses ocupa la propiedad. Y no tienen ni precio porque son comodatos. Allí nos encontramos con un doble problema. Primero, la instrumentación legal del comodato (el papel firmado por las partes) y segundo, la realidad jurídica de la situación. 1 Cabe aclarar que la cláusula de ajuste subsidiaria, alternativa y a opción del locatario sí es un recurso posible. 17 Además el comodato tiene el problema de que por naturaleza es un préstamo gratuito, sin embargo a tal punto ha llegado la necesidad de las partes, que se han redactado contratos de comodato con precio, algo que los desnaturaliza en su esencia. A lo sumo podrán cargarse los gastos de mantenimiento, impuestos y demás; y en el caso de no pago de los mismos, existiría un juicio ordinario. Pero pactar un canon en compensación por el uso implica que se está frente a un alquiler, por lo tanto está prohibido poner precio en los contratos de comodato. Ante esto se suele complementar el contrato de comodato con pagares. Pero el locatario puede argumentar que en el caso de que se vaya al sexto mes, quién le garantiza que el locador le devolverá los pagarés restantes. Aquí es cuando se les pide a los abogados encontrar algún documento o contradocumento que diga que otorgue seguridad a que nadie va a cobrar lo que no corresponde ni a pagar lo que no debe; pero sería una ilegalidad, una antijuridicidad y no se puede firmar un documento así, puesto que no sería oponible a los pagarés firmados mensualmente por las características de abstracción y autonomía que informan a los títulos de crédito. A su vez, ante estas situaciones el locatario puede no querer firmar el pagaré, lo cual indicaría que no es recomendable hacer la operación con el mismo. El problema de la exigencia del pago con cheques obligaciones de mas de mil pesos, desde el punto de vista esencialmente jurídico, se tiene que tener presente que un pago en pesos tiene validez de pago porque el Código Civil prima sobre cualquier tipo de invento por necesidades puramente fiscales. Pero desde el punto de vista fiscal, esa persona después no va a poder desgravar esos pagos de alquileres en su declaración impositiva. Entonces el locatario se vería perjudicado dos veces porque se encuentra frente a un comodato con pagares que tienen que pagarse en efectivo, pagos que no va a poder desgravar, pero por otro lado se firma un comodato donde se dice que es a título gratuito y los gastos tampoco los va a poder deducir impositivamente. Analizando un caso en particular, supongamos que se tiene un contrato de comodato con pagares por seis meses después de los cuales se volvió a renovar. Luego de los doce meses el locatario decide quedarse porque ya tiene hecha su clientela por la zona y argumenta que no es posible pensar que el contrato fue gratuito porque no se conoce con el locador y no hay pruebas de que se conozca con el locador. En este caso hay que tener la seguridad de que el comodatario tarde o temprano será destituido de la propiedad; lo que prima es la realidad económica. Normalmente, lo que se hace es pedir la homologación del comodato para poder solicitar una sentencia de ejecución si el locatario no se quiere ir. De esta forma queda reconocida judicialmente la contratación, la fecha de vencimiento y la posibilidad de que el comodante exija inmediatamente la restitución de la cosa y ante el incumplimiento, pedirle al juez la ejecución del comodato homologado, con lo cual se tendría una orden de lanzamiento inmediato. El conflicto se produce no cuando haya una locación continuada o con posibilidad de continuación, sino cuando el que está dentro de la propiedad no se quiera ir y amenace con desnudar la situación ante los 18 tribunales. En este caso, los jueces entienden que, cualquiera sea la causa, el desalojo tiene que proceder porque el poseedor o propietario es el comodante o locador. Pero como lo que le pueden tratar de enervar al propietario es el cobro de los pagares -que fue la forma de instrumentar el precio del comodato- diciendo que no se deben los mismos porque es una locación encubierta, si el mismo locatario ha dicho que es una locación encubierta, se estaría tirando en contra su propio argumento para no tener que pagar los pagares, más allá de que éstos son abstractos (desvinculación de la causa) y de que en un juicio ejecutivo está prohibido invocar y fundar la causa de la obligación que le dio origen. Es decir que se entraría en un callejón sin salida. Algunos tribunales han reconocido la realidad jurídica, han obviado el contrato de comodato agregado al expediente judicial y han dicho que se trata de un contrato de locación encubierto. Pero esto no lo perjudica demasiado al propietario porque si es una locación encubierta, el locatario debe todos los meses por ocupación y tiene que desalojarlo porque reconoce la propiedad en el locador. 3. Desalojos: Los desalojos no han experimentado ningún cambio en los últimos tiempos. Con relación a este tema, el Dr. Héctor Vélez –que integra el directorio del Colegio de Abogados- ofreció dicha institución a los empresarios vinculados al rubro inmobiliario para que por intermedio de la misma se canalicen las inquietudes a nivel de legislatura y se sancione de una vez por todas la famosa reforma del código de procedimientos civiles en materia de desalojos, copiando el modelo de Buenos Aires. Los juicios de desalojo están sufriendo un retraso en la jurisdicción. Esto ocurre no porque sean buenos o malos los jueces o las partes litigantes, sino porque una recusación en el primer decreto demora. Luego el juicio lleva su trámite de rigor y de rutina que no ha cambiado en los últimos 20 años. Si bien el código de procedimiento protege al locador cuando hay falta de pago, no permite apelaciones, no permite dilaciones y no permite cuestiones; igual sigue siendo un juicio largo si se complica. La amenaza más actual y moderna en este tema –que hace dos o tres años se viene poniendo en práctica en los fallos- es la de aquellos locadores que con negligencia, no han actuado en contra de los no pagadores y han perjudicado por esa vía al garante. Ante estos casos existe una norma del Código Civil que advierte que el locador ante la falta de pago está obligado a ejercer los derechos que le asisten porque no puede por vía indirecta de su inactividad perjudicar al garante. En definitiva, cuando haya atraso en los alquileres inmediatamente se tiene que actuar. Es por eso que mediante la ley 25.628 se hizo una reforma agregándose el art. 1582 bis en el Código Civil de hace aproximadamente dos años, sobre la necesidad de la conformidad del garante una vez vencido el plazo de los 24 meses, para poder ser alcanzado por los alquileres impagos devengados con posterioridad a la finalización del contrato original. Es decir se desobliga ahora al garante a la finalización del contrato si no ha existido consentimiento expreso por parte de este para la prórroga o la continuidad de la locación. 19 Costos impositivos de la inversión para renta: El Cr. Jorge Estévez realizó durante el taller un cabal análisis sobre los costos impositivos relacionados con la renta de inmuebles, tanto en el ámbito nacional, provincial y municipal, teniendo en cuenta los aspectos que pueden impactar en la toma de decisiones empresariales. 1. Impuesto a la ganancias: Es un impuesto directo y es el que más complicaciones trae a la hora de determinar el costo impositivo, porque se trata de un impuesto de tipo personal en donde se tienen que tomar las particularidades de cada individuo. El impuesto a las ganancias grava el resultado de una actividad, lo cual quiere decir que la alícuota no se aplica al valor de alquiler del inmueble, sino a dicho monto una vez deducidos todos lo gastos necesarios (expensas, gastos de mantenimiento, etc.) para obtener y conservar el inmueble que es la fuente de ingresos. Es decir que se determina una utilidad neta, que para el caso de los alquileres se trata de una utilidad neta de primera categoría, a partir de la cual se aplica una serie de deducciones generales (aplicables a todas las categorías), y recién en ese momento se aplica una alícuota que está establecida en la propia norma. Lo primero que se tiene que tener en cuenta es el criterio de imputación de la ganancia. El criterio de imputación cuando hay un alquiler de inmueble es por lo devengado, lo cual quiere decir que si en un año determinado se devengaron alquileres pero no se cobraron, lo mismo se tiene que pagar el impuesto a las ganancias por esos alquileres. Lamentablemente el tema de la deducción por incobrabilidad se da cuando termina o concluye un juicio por desalojo o cobro de especies; mientras tanto, a pesar de que no se cobren los alquileres, lo mismo hay que tributar este impuesto. Los ingresos que se consideran gravables son: - Los alquileres de inmuebles rurales y urbanos, sin interesar si la renta se recibe en especie o en efectivo. Cualquier especie de contraprestación recibida por la constitución a favor de terceros de derechos reales de usufructo, uso, habitación o anticresis. El valor de las mejoras introducidas en los inmuebles, por los arrendatarios o inquilinos, que constituyan un beneficio para el propietario y en la parte que éste no esté obligado a indemnizar. La contribución territorial y otros gravámenes que el inquilino o arrendatario haya tomado a su cargo. El importe abonado por los inquilinos o arrendatarios por el uso de muebles y otros accesorios o servicios que suministre el propietario. El valor locativo computable por los inmuebles que sus propietarios ocupen para recreo o veraneo. Son rentas psíquicas pero que en la oportunidad de determinar el impuesto a las ganancias de primera categoría, éstas se suman a los restantes ingresos gravados. 20 - El valor locativo o arrendamiento presunto de inmuebles cedidos gratuitamente o a un precio no determinado por alguna de las figuras, léase, comodato. Es decir, el hecho de que cedamos gratuitamente un inmueble a un tercero no significa que no vaya a a tener costos impositivos. La ley presume, con mucha debilidad, que la cesión de un inmueble a titulo gratuito esta gravada con este impuesto y le asigna para determinar la ganancia un valor presunto de mercado. Los sujetos alcanzados por este tributo en primera categoría son aquellos titulares que detentan el dominio de una propiedad, pero tienen que ser personas físicas, porque si el titular es una empresa o una sociedad, deja de ser ganancia de primera categoría y pasa a ser de tercera categoría, en cuyo caso es diferente la metodología para determinar la ganancia gravada. Entonces, cuando una sociedad anónima tiene inmuebles en alquiler los conceptos que hemos mencionado tienen algunas variaciones, que hacen por cierto variar la base imponible. Pero esos ingresos brutos tienen deducciones que son los gastos necesarios para poder generar esos ingresos. Deducciones: - - Impuestos y tasas que gravan los inmuebles. No son deducibles los gastos inherentes al uso del inmueble, los gastos de luz, de teléfono, etc. Las amortizaciones, las cuales suelen ser muy pequeñas porque se puede deducir el 2% de la parte atribuible al edificio por año, por lo tanto no es un gasto que sea impactante en cuanto a la determinación de la rentabilidad. Los intereses y actualizaciones generadas por créditos hipotecarios. Las primas de seguros que cubran riesgos sobre los inmuebles que produzcan ganancias. Los gastos de mantenimiento, dentro de los cuales existen dos opciones. La ley permite para aquellos casos en los que el inmueble no está administrado o no hay contabilidad, tomar de los ingresos totales un 5% en concepto de gastos de administración en forma presunta. Si existe contabilidad o un administrador que genere una rendición de cuentas, no se pueden tomar los gastos de mantenimiento en forma presunta. Los gastos de mantenimiento son todos los gastos de reparación, mantenimiento, primas de seguro (en el caso de que opte por gastos presuntos, la prima de seguro no la podemos duplicar en cuanto a la deducción). Este criterio de aplicación se puede tener por el término de cinco años a opción del contribuyente. También se plantean situaciones especiales como el caso de los condominios: Si Juan y Pedro son titulares de una misma propiedad y dan el bien en locación, cada uno de ellos tendrá su parte de ingresos como rentas de primera categoría por la parte que le corresponde de acuerdo a la participación que tenga cada uno de la locación. Esquema resumido de determinación del impuesto a las ganancias: Ingresos gravados de la 1a categoría Deducciones especiales2 Resultado Neto de la 1ª categoría Deducciones generales3 2 Son los gastos necesarios para obtener, mantener y conservar ganancias gravadas o en su caso, mantener y conservar la fuente que las origina, y cuya deducción sea legalmente admitida. 21 Resultado impositivo Quebrantos Anteriores Resultado Final Deducciones personales 4 (reducciones correspondientes). Ganancia neta sujeta a impuesto Aplicación estructura de alícuotas (progresividad por escalones, alícuota marginal inferior 9%, marginal superior 35%). A mayor resultado neto o mayor base imponible, mayor alícuota. Impuesto determinado Tasas del impuesto para las personas de existencia visible y sucesiones indivisas: Ganancia neta imponible acumulada Más de $ A$ 0 10.000 20.000 30.000 60.000 90.000 120.000 10.000 20.000 30.000 60.000 90.000 120.000 en adelante Pagarán $ Más el % 900 2.300 4.200 11.100 19.200 28.500 9 14 19 23 27 31 35 Sobre el excedente de $ 0 10.000 20.000 30.000 60.000 90.000 120.000 La carga tributaria surge del cociente entre el tributo y la ganancia neta imponible. Por ejemplo, para una base imponible de $20.000 el tributo es de $2.300, con lo cual la carga tributaria asciende al 11,5%. Por supuesto que para poder determinar la carga tributaria de un contribuyente en particular se tienen que considerar no solamente las ganancias que percibe por la locación de inmuebles sino también todas las ganancias que percibe por sus honorarios profesionales, por su actividad empresaria, etc. Cabe destacar que todo lo comentado anteriormente también es aplicable al alquiler de campos. 2. Impuesto al Valor Agregado (IVA): La ley le llama a los alquileres “prestación de servicios” y los ha incorporado en la gravabilidad a partir del mes de mayo del 2001. Nunca antes estuvieron gravados los alquileres salvo los alquileres de salones para conferencias o reuniones que tenían una corta vida de locación, que siempre estuvieron gravados. Cabe aclarar que el IVA no se deduce como gasto a los efectos de la determinación del Impuesto a las Ganancias. El IVA se impone sobre el valor de la locación, es decir, si un contrato establece que el precio del alquiler es de $2.000, el IVA será el 21% de los $2.000. 3 Por lo general no son erogaciones necesarias para obtener, mantener y conservar ganancias gravadas, ni son gastos de carácter familiar o personal. Ej: Deducción por donaciones: art. 81 c). No se detraen de una categoría de rentas en particular, sino del conjunto de resultados netos de las categorías (sin perjuicio de lo que posibilita el art. 80 – 2do párrafo). 4 Mínimo no imponible, Cargas de Familia, Deducción especial por rentas provenientes del trabajo personal. 22 Atrás de esa base imponible tan sencilla y de ese débito fiscal hay muchas otras cuestiones que tenemos que conocer para poder tener un panorama general de cómo se determina este tributo. La ley, a partir del 1 de mayo del 2001, dice que están gravados todos aquellos alquileres que superen por unidad y por locatario los $1.500 mensuales, excepto los inmuebles destinados a: - - Exclusivamente a casa-habitación del locatario y su familia, cualquiera sea el precio. Es decir, tiene que tener como único destino la vivienda y tiene que ser habitada por el locatario y su familia. Las actividades agropecuarias también están eximidas. Cuando el locatario sea el Estado Nacional, provincial, municipal y el gobierno de la Ciudad Autónoma de Buenos Aires, también estarían dentro de la exención. Desde el 1 de julio del corriente año también no pagaría IVA cuando el propietario de un inmueble en locación es un Responsable del Régimen Simplificado (monotributista) que si bien hay una gravabilidad, esta es mínima porque es una parte de una cuota mensual, que se denomina impuesto integrado. Vale aclarar que cuando el locatario fuera una sociedad anónima, y a la unidad la haya alquilado para que habite en ella un funcionario con su familia, dicha locación está gravada. Pero las empresas de este tipo no tienen mucho problema porque son responsables del IVA, con lo cual el IVA que pagan con el alquiler no es un costo, sino que es un crédito fiscal. En todos los casos el IVA, salvo cuando se corta la cadena de comercialización, no es un costo para la empresa, que es responsable inscripta en este tributo. Para llegar o construir esos $1.500 mensuales que funciona como tope para la no gravabilidad, se deben computar el monto del alquiler mensual que estipula el contrato y otros conceptos que, a los efectos de la ley del IVA forman parte de ese precio, como ser el valor llave y mejoras. Estos últimos conceptos a los efectos de armar el importe mensual se deben prorratear por el plazo de duración del contrato. Es decir si se cobra una llave del inmueble, si el contrato es por 36 meses, se divide el monto de la llave por 36, y la 36ava parte se la incorpora en el precio mensual que está definido en el contrato de locación. Si una vez hecho esto el monto resultante es superior a $1.500, está gravado y si no lo supera está exento. El problema que se puede plantear es que si esas mejoras no se declaran dentro del precio del alquiler, es muy probable que si queden registradas en la contabilidad del inquilino, y ante una fiscalización sobre éste, se puede detectar fácilmente las erogaciones por este concepto, con las consecuencias que esto trae aparejado. Las mejoras tienen doble efecto: para el propietario que percibe el alquiler, esa mejora no solamente es renta para el impuesto a las ganancias sino que también es base imponible para el IVA. Reiteramos que si esas mejoras quedan registradas y no se consideran en la determinación del precio de la locación a los efectos del IVA, en un futuro, si se produce una fiscalización del AFIP (DGI) determinarán el IVA de la mejora no declarada como precio de la locación y además el impuesto a las Ganancias por la renta omitida de declarar por este concepto. Por el otro lado, para el sujeto que hace la mejora (esto es doctrinario porque en realidad no hay mucha jurisprudencia en el tema) es como si fuera una obra sobre inmueble ajeno, y hacer esto es un hecho imponible tipificado en la ley de IVA. Si ese inquilino que 23 construye la mejora para el propietario, no la declara como tal, el día de mañana cuando esa mejora pasa a ser de la titularidad del propietario, es una obra gravada y como no necesita habitualidad, el inquilino puede quedar incurso en una omisión de declarar un hecho imponible con las consecuencias que esto le puede acarrear. Con los alquileres escalonados, también hay que tener cuidado, porque si por ejemplo en el contrato de locación se determina que el primer año el alquiler va a ser de $1.400 por mejoras a cargo del inquilino y el segundo año y siguientes será de $1.600; se podría interpretar que esa diferencia es precio (Base imponible) con la consecuente gravabilidad Cuando tenemos alquileres que están gravados, por la mecánica de liquidación del IVA, se puede computar el IVA crédito fiscal de aquellos gastos, contrataciones, reparaciones con IVA que estén vinculados a ese alquiler gravado. De esta forma, el débito fiscal que percibimos del inquilino le deducimos los créditos fiscales que pagamos a los proveedores, contratistas, etc, en la medida que estos estén inscriptos en el IVA y que además tengamos la factura o documento equivalente en forma. En el caso de que las mejoras las haya hecho el inquilino a favor del propietario, para lo cual adquiere los materiales y la mano de obra para sí, en oportunidad de pasar la obra al propietario, lo que debería hacer en ese caso es facturarle a éste -por lo menos a valores de costo-en virtud de que estamos en presencia de un hecho imponible para el IVA que se denomina “ Obra sobre inmueble de tercero “ Hay un artículo del reglamento del Impuesto a las Ganancias que ha quedado bastante desvirtuado con la inflación, que considera: “obra ; todas aquellas inversiones en un inmueble determinado que superan el 20% del monto del inmueble valuados según las disposiciones de esta ley, valuación que ha quedado muy alejada del valor de plaza actual. Pero se puede tener inmuebles que impositivamente tengan un valor de origen de $10, (Valor impositivo) en cuyo caso cualquier refacción o reparación que se haga que supere ese monto sería una obra, con las consecuencias impositivas que esto trae aparejado. Otra observación con relación a las mejoras a cargo del inquilino que sean de importancia, es que hay que tener cuidado aún cuando no estén explicitadas en el contrato de locación. Hay que tener en cuenta no solamente lo que se pone en el contrato sino en la realidad económica (Contabilidad del inquilino, proyectos, denuncias a las autoridades de contralor, etc ). Se puede tener un ropaje jurídico determinado pero si la realidad demuestra otra cosa, estas mejoras para el propietario van a estar gravadas por el IVA y además por el Impuesto a las Ganancias. Otra aclaración que cabe hacer es que el alquiler se imputa por el método de lo devengado. Esto significa que durante los meses que el locatario no pague el alquiler, el locador tiene que pagar el IVA, situación que se interrumpe con el inicio del juicio por desalojo y cobro de pesos. Esto se encuentra avalado por las disposiciones legales que dicen que el perfeccionamiento del hecho imponible para estas prestaciones se produce con “el devengamiento del alquiler o percepción total, el que fuere anterior” y 24 después dice: “a partir del momento en que se inicie juicio y cobro de pesos se suspende el devengamiento”,es decir, luego de iniciado el juicio recién mencionado, se va a generar la obligación tributaria en el momento de su percepción y no antes. 3. Monotributo: A partir del 1 de julio del 2004 empezó a tener vigencia la ley 23.865 del Régimen Simplificado para pequeños contribuyentes (monotributo), ley que fue promulgada en enero del 2004, y aplicada en julio. Este régimen que tiene vigencia desde el año 1998, establecía que nadie podía ser monotributista por la locación de inmuebles. El decreto reglamentario de la Ley 23.865 estipuló que la locación de inmuebles es una actividad que puede estar sometida al régimen del monotributo. Obviamente esta situación tiene distintas variantes y no todos los locadores pueden ser monotributistas porque para ello hay una serie de requisitos que cumplir. El Régimen Simplificado está estipulado para pequeños contribuyentes que no tienen capacidad administrativa para liquidar sus impuestos y por lo tanto se les cobra una especie de “patente mensual”, dependiendo del monto de ingresos brutos que tenga, entre otras variables. A grandes rasgos y a título de ejemplo, se puede ser monotributista en la locación de inmuebles si se tienen tres unidades y no más en alquiler y ninguna otra actividad comprendida en este régimen o en otro caso si soy un profesional y tengo dos unidades en alquiler, en ambas situaciones en la medida que el monto de la totalidad de esos ingresos no superan la suma de $ 72.000 en los doce últimos meses. Pero también se puede dar el caso que se trate de un profesional que posee tres unidades en alquiler, y entre la actividad profesional y las tres unidades no supera en los doce últimos meses las suma de $72.000 y sin embargo está excluido del régimen porque se entiende que existen cuatro unidades de explotación. Por lo tanto hay que analizar cada situación particular para determinar el correcto encuadramiento ante el monotributo. Normalmente se podrán tomar solo los alquileres cuando estemos frente a un jubilado o una persona en relación de dependencia cuyos ingresos, al ser incompatibles, no se toman en cuenta a la hora de determinar el valor anual del ingreso. Cabe aclarar que si se tiene un PH la cochera se considera una unidad más de explotación. Con respecto a los costos de un rentista monotributista, éstos son bajos. El monotributo es un impuesto integrado que suple IVA e Impuesto a las ganancias; y hay otra parte que corresponde a las cuotas previsionales (Jubilación , seguro de salud). En el caso de los rentistas, no tienen que pagar la parte previsional porque se entiende que no es una actividad personal desarrollada sino que es una renta. De esta forma, un rentista con un alquiler de $1.000 por mes, si no tiene otros ingresos, y tiene hasta tres propiedades, estaría pagando $33 por mes en concepto de monotributo.. Hay una escala que depende de los ingresos que puede llegar hasta $ 210 mensuales. 25 4. Impuestos y tasas Municipales: Con respecto a la municipalidad, tenemos la contribución sobre actividades comerciales, industriales y de servicio. El importe que percibe la municipalidad se denomina tasa. La base imponible está conformada por el monto total de los ingresos brutos devengados y es la misma que se toma para el IVA de los alquileres. En la tasa de comercio e industria se deja de lado -para armar la base- el débito fiscal. Están exentos en la locación de inmuebles los contribuyentes cuyas rentas mensuales en conjunto no superen el monto máximo que establezca la ordenanza impositiva municipal que es de $1.200. A partir de los $1.201 se tiene que aplicar la alícuota del 8‰ sobre los ingresos y adicionarle el 8% del 8‰ en concepto de promoción, difusión e incentivación de la actividad gravada. El pago mínimo es de $40. 5. Impuesto a los Ingresos Brutos: El alquiler también está gravado y la base imponible está determinada por el monto total de los ingresos brutos devengados más los tributos que el inquilino haya tomado a su cargo, tanto para los inmuebles rurales como urbanos, y no se computa el débito fiscal. La alícuota general es del 3,5% sobre el ingreso bruto y la reducida es del 2,4%. En general se usa esta última porque se trata de montos que no superan en el ejercicio impositivo inmediato anterior los $360.000. El mínimo de ingreso brutos para las alícuotas reducidas es de $122,50, pero está expresamente establecido en la norma que para la liquidación de los ingresos brutos provinciales el mínimo no corre. Existen además conceptos deducibles. Cuando tenemos en su conjunto alquileres hasta $600 mensuales, se los puede tomar como deducción. Por ejemplo, si se tienen alquileres de $2.000 por un mes, se pueden tomar los $600 como deducción y pagar el impuesto sobre una base imponible de $1.400. Agradecemos la participación de las empresas inmobiliarias Juárez Beltrán S.A., Eduardo Malbrán S.R.L., Merguerián Bienes Raíces S.R.L, Grupo Edisur, Sergio Villella, Emprendimientos Inmobiliarios, Daniel Ramos López & Asoc., Yukón, Salsadella, Graciela Lazarte de Officenter, al ingeniero Juan Pisani, María Andrea Pérez y Alejandro Juaneda en representación de la CAC, al Dr. Héctor Vélez, al Cr. Jorge Estévez, a la Dra. Patricia Merguerián y a la CACIC (Cámara de Inmobiliarios de Córdoba). Así también, agradecemos la colaboración y dirección del Lic. Raúl Hermida y su equipo del Instituto de Investigaciones Económicas de la Bolsa de Comercio, Lic. Guillermo Acosta y Lic. Carolina Díaz. 26