DECLARACION DE RENTA PERSONAS NATURALES

Anuncio

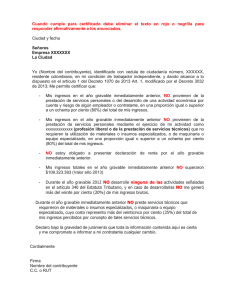

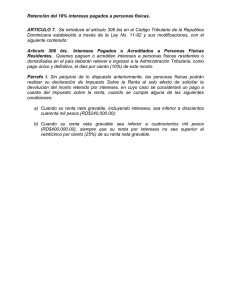

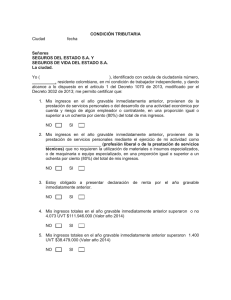

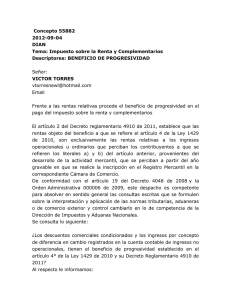

TALLER DE LA DECLARACION DE RENTA PERSONAS NATURALES AÑO 2014 Por Luis Alberto Penagos M INDICADORES BASICOS PARA EL DILIGENCIAMIENTO DE LA DR 2014 • • • • • Valor UVT 2014 $27,485 Valor UVT 2015 $28,279 Tasa de cambio 31-12-2014 $2,392,46 Vr UVR 2014 $215,03 Vr reajuste fiscal anual activos fijos año 2014 2,89% • Las declaraciones de renta año gravable 2014 de los obligados a llevar contabilidad requieren firma de Contador Público si el patrimonio bruto a diciembre 31 de 2014, o los ingresos brutos del año 2014 superan los 100,000 UVT equivalente a $2,748,500,000 • Vr Tasa anual interés presuntivo de sociedades a socios 4,07% • Componente inflacionario de los ingresos por intereses ganados durante el año 2014 y que constituyen ingreso no gravado 82,06% • Componente inflacionario de los ingresos por intereses pagados durante el año 2014 y que constituyen costo o gasto no deducible 21,48% NO OBLIGADOS A DECLARAR: ASALARIADOS E INDEPENDIENTES CATEGORIA «EMPLEADOS» CANTIDAD EN UVT AÑO 2014 UVT $27.485 AÑO 2015 UVT $28.279 Art.329,592 y ss E.T y D 2972 de 2013 Art.868 E.T E.T E.T Ingresos brutos no superiores a…. Art.593 y 594-1 E.T 1.400 $38.479.000 $39.590.600 Consumos con TC máximo: 2.800 $76.958.000 $79.181.200 Compras y consumos no superen: 2.800 $76.958.000 $79.181.200 Consignaciones e inversiones máximo: 4.500 $123.682.500 $127.255.500 Patrimonio bruto no exceda de: 4.500 $123.682.500 $127.255.500 29/07/2015 lapenagos@penagosconsultores.com 3 29/07/2015 TRABAJADORES POR CUENTA PROPIA TRABAJADORES POR CUENTA PROPIA Deportivas y otras actividades de esparcimiento Fabricación de sustancias químicas Agropecuaria, silvicultura y pesca Industria de madera, corcho y papel Comercio al por mayor Manufactura de alimentos Comercio al por menor Minería Comercio de vehículos, accesorios y productos conexos Manufacturas de textiles, prendas de vestir y cuero Construcción Servicio de transporte, almacenamiento y comunicaciones Electricidad, gas y vapor Servicios de hoteles, restaurantes y similares Fabricación de productos minerales y otros Servicios financieros lapenagos@penagosconsultores.com 4 NO OBLIGADOS A DECLARAR: TRABAJADORES POR CUENTA PROPIA CANTIDAD EN UVT AÑO 2014 UVT $27.485 AÑO 2015 UVT $28.279 Art.329,592 y ss E.T y D 2972 de 2013 Art.868 E.T E.T E.T Ingresos brutos no superiores a…. Art.592 y 594-1 E.T Otras condiciones Art.594-3 E.T 1.400 $38.479.000 $39.590.600 Consumos con TC máximo: 2.800 $76.958.000 $79.181.200 Compras y consumos no superen: 2.800 $76.958.000 $79.181.200 Consignaciones e inversiones máximo: 4.500 $123.682.500 $127.255.500 Patrimonio bruto no exceda de: 4.500 $123.682.500 $127.255.500 29/07/2015 lapenagos@penagosconsultores.com 5 Pregunta FACTOR DE RESIDENCIA DE LAS PERSONAS NATURALES Cuando se considera Residente? Persona Natural y/o sucesión ilíquida de nacionalidad colombiana Cuando le aplique cualquiera de los numerales 1, 2 o 3 del articulo 10 del ET( por permanencia en suelo Colombiano por más de 183 días continuos o discontinuos dentro de un lapso de 365 días; o por ser empleado del Estado Colombiano trabajando en cargos Consulares en países donde tiene exoneraciones del convenio de Viena; o por la aplicación de cualquiera de los literales del numeral 3 del articulo 10 del ET) Persona Natural y/o sucesión ilíquida de nacionalidad extranjera Cuando le aplique el numeral 1 del articulo 10 del ET (permanencia por mas de 183 días continuos o discontinuos , dentro de un lapso de 365 días) Pregunta FACTOR DE RESIDENCIA DE LAS PERSONAS NATURALES Cuando se considera “NO Residente”? Persona Natural y/o sucesión ilíquida de nacionalidad colombiana Persona Natural y/o sucesión ilíquida de nacionalidad extranjera Sera un “NO RESIDENTE” cuando no tenga las Igual caso que con las personas características mencionadas para ser naturales Colombianas “residente” Pregunta FACTOR DE RESIDENCIA DE LAS PERSONAS NATURALES Qué debe declarar ante el Gobierno Colombiano cuando sea considerado “residente”? Persona Natural y/o sucesión ilíquida de nacionalidad colombiana Los Patrimonios poseídos dentro y fuera de Colombia. También las rentas obtenidas dentro y fuera de Colombia (para saber cuando una renta se entiende obtenida en Colombia y cuando en el exterior, vea los artículos 24 y 25 del ET; y para saber cuando un patrimonio se entiende poseído en Colombia y cuando se entiende poseído en el exterior, vea los artículos 265 y 266 ET) Persona Natural y/o sucesión ilíquida de nacionalidad extranjera Igual caso que con las personas naturales Colombianas, incluso, a partir de los cambios de la Ley 1607 de 2012, el patrimonio y rentas poseídas en el exterior las declaran al Gobierno Colombiano desde el primer año en que se conviertan en “residentes”. Además, la contradicción que se formó entre el articulo 9 del ET (modificado con la Ley 1607 de 2012) y el articulo 261 del ET ( que no fue modificado con la misma Ley 1607),se subsana con el cambio que el articulo 30 de la Ley 1739 de 2014 le efectuó al articulo 261 del ET Pregunta FACTOR DE RESIDENCIA DE LAS PERSONAS NATURALES Persona Natural y/o sucesión ilíquida de nacionalidad colombiana Qué debe declarar ante el Únicamente el patrimonio poseído dentro de Gobierno Colombiano cuando Colombia y las rentas obtenidas dentro de sea considerado “NO residente”? Colombia Persona Natural y/o sucesión ilíquida de nacionalidad extranjera Igual caso que con las personas naturales Colombianas CATEGORIAS SEGÚN ACTIVIDADES ECONOMICAS: OBLIGADOS Y NO OBLIGADOS A LLEVAR CONTABILIDAD • El formulario 110 debe ser utilizado por las personas naturales y asimiladas (sucesiones ilíquidas) obligadas a llevar contabilidad. CATEGORIAS SEGÚN ACTIVIDADES ECONOMICAS: OBLIGADOS Y NO OBLIGADOS A LLEVAR CONTABILIDAD • El formulario 210 debe ser utilizado por las personas naturales y asimiladas (sucesiones ilíquidas) NO obligadas a llevar contabilidad. CATEGORIAS SEGÚN ACTIVIDADES ECONOMICAS: OBLIGADOS Y NO OBLIGADOS A LLEVAR CONTABILIDAD • En cuanto a los formularios 230 (IMAS para empleados) y 240 (IMAS de trabajadores por cuenta propia), ambos pueden ser utilizados tanto por declarantes obligados a llevar contabilidad como por no obligados a llevar contabilidad. FACTORES A CONSIDERAR • 1.Las personas naturales y asimiladas obligadas a llevar contabilidad son todas aquellas que durante algún momento dentro del año 2014 fueron comerciantes o lo continuaban siendo al cierre del año 2014. • Si en una parte del año fueron comerciantes pero a diciembre 31 ya no lo eran, declararan en el formulario 210 • Si por el contrario en una buena parte del año era un NO obligado a llevar contabilidad pero que a diciembre 31 se convirtió en comerciante, declararan en el formulario 110 FACTORES A CONSIDERAR • 2.Las personas naturales que hayan pertenecido al régimen común del IVA durante el 2014 solo usarán el formulario 110 si, en efecto, al cierre del año son personas naturales comerciantes obligadas a llevar contabilidad. • 3.Cabe aclarar que todas las personas que durante el año 2014 únicamente fueron asalariadas, esa actividad no los convierte en comerciantes. FACTORES A CONSIDERAR • 4.Los numerales 2 y 3 del articulo 20 del Código de Comercio indican que las actividades de arrendamiento y prestar dinero, o de intervenir en constituir sociedades comerciales, son mercantiles y por tanto están obligados a llevar contabilidad. • Pero si esas actividades de percibir “intereses” o de “arrendar” no se ejercen habitualmente o profesionalmente, se diría que la persona no es comerciante y declararía en el formulario 210. • Si esas actividades se desarrollan en forma habitual y profesional llevarían contabilidad y usarían el formulario 110 FACTORES A CONSIDERAR • 5. Todo el que sea productor de bienes exentos de IVA y que no tenga las condiciones para operar en el régimen simplificado del IVA, se convierte en declarante bimestral del IVA y al mismo tiempo queda obligado a facturar y a llevar contabilidad para efectos fiscales. CLASIFICACION TRIBUTARIA DE LAS PERSONAS NATURALES RESIDENTES EMPLEADO Tipo de Ingreso Ordinario Valor Salarios y pagos laborales 14.000.000 Honorarios, Comisiones y Servicios 18.000.000 Subtotal (1) Rentas de trabajo 32.000.000 Pensiones 2.000.000 Arrendamiento de bienes raices y maquinaria 1.000.000 Ventas de mercancias 1.000.000 Intereses 500.000 Dividendos 300.000 Gananciales Regalias por derechos de autor Subotal (2) Rentas de trabajo mas otras rentas ordinarias sin incluir ventas de activos fijos 83% 1.000.000 800.000 38.600.000 Venta de activos fijos poseidos por menos de dos años 100.000.000 Subtotal(3) gran total de rentas ordinarias del año 138.600.000 100% BENEFICIOS DE LA LEY 1429/10 Cero por ciento (0%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas, en los dos primeros años gravables, a partir del inicio de su actividad económica principal. Veinticinco por ciento (25%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas, en el tercer año gravable, a partir del inicio de su actividad económica principal. Cincuenta por ciento (50%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas, en el cuarto año gravable, a partir del inicio de su actividad económica principal. Setenta y cinco por ciento (75%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas en el quinto año gravable, a partir del inicio de su actividad económica principal. Ciento por ciento (100%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas del sexto año gravable en adelante, a partir del inicio de su actividad económica principal. BENEFICIOS DE LA LEY 1429/10 En los departamentos de Amazonas, Guainía y Vaupés Cero por ciento (0%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas en los ocho primeros años gravables, a partir del inicio de su actividad económica principal. Cincuenta por ciento (50%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas en el noveno año gravable, a partir del inicio de su actividad económica principal. Setenta y cinco por ciento (75%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas en el décimo año gravable, a partir del inicio de su actividad económica principal. Ciento por ciento (100%) de la tarifa general del impuesto de renta aplicable a las personas jurídicas o asimiladas, o de la tarifa marginal según corresponda a las personas naturales o asimiladas a partir del undécimo año gravable, a partir del inicio de su actividad económica principal. BENEFICIOS DE LA LEY 1429/10 Aportes al Sena, ICBF y cajas de compensación familiar, así como el aporte en salud a la subcuenta de solidaridad del Fosyga Cero por ciento (0%) del total de los aportes mencionados en los dos primeros años gravables, a partir del inicio de su actividad económica principal. Veinticinco por ciento (25%) del total de los aportes mencionados en el tercer año gravable, a partir del inicio de su actividad económica principal. Cincuenta por ciento (50%) del total de los aportes mencionados en el cuarto año gravable, a partir del inicio de su actividad económica principal. Setenta y cinco por ciento (75%) del total de los aportes mencionados en el quinto año gravable, a partir del inicio de su actividad económica principal. Ciento por ciento (100%) del total de los aportes mencionados del sexto año gravable en adelante, a partir del inicio de su actividad económica principal. BENEFICIOS DE LA LEY 1429/10 Aportes al Sena, ICBF y cajas de compensación familiar, así como el aporte en salud a la subcuenta de solidaridad del Fosyga en los departamentos del Amazonas, Guainía y Vaupés Cero por ciento (0%) del total de los aportes mencionados en los ocho (8) primeros años gravables, a partir del inicio de su actividad económica principal. Cincuenta por ciento (50%) del total de los aportes mencionados en el noveno (9°) año gravable, a partir del inicio de su actividad económica principal. Setenta y cinco por ciento (75%) del total de los aportes mencionados en el décimo (10) año gravable, a partir del inicio de su actividad económica principal. Ciento por ciento (100%) del total de los aportes mencionados del undécimo (11) año gravable en adelante, a partir del inicio de su actividad económica principal. CALCULO IMPUESTO DE RENTA FORMULARIO 110 Código PUC 41 42 61 51 52 53 Cuentas Saldo Fiscal Saldo Contable Ajustes para llegar adic.31.2014 Dic.31.2014 a los saldos contables DB Servicios de Limpieza Intereses; salarios; aprovechamientos Costo de ventas Gastos de administracion Gastos de ventas Intereses credito de vivienda Subtotal Menos: Ingresos no gravados Menos: Rentas exentas sobre salarios Renta liquida gravable CR 52.600.000 30.100.000 (29.900.000) (800.000) 52.600.000 30.100.000 (29.900.000) (800.000) (600.000) (600.000) 50.800.000 (600.000) (400.000) 51.000.000 (2.000.000) (3.000.000) 46.000.000 200.000 Si el contribuyente se acogió a la Ley 1429/10 toda la renta liquida del renglón 64 sin importar su origen se beneficiaria del impuesto sobre la renta al 100% FORMULARIO 110 Renglón Nombre del Renglón 42 44 45 47 48 49 51 52 53 55 56 57 58 59 60 61 62 63 64 Ingresos brutos operacionales Intereses y rendimientos financieros Total Ingresos brutos Ingresos no gravados (de los salarios) Total ingresos netos (45-47) Costo de ventas Total costos Gastos operacionales de administración Gastos operacionales de ventas Otras deducciones Total deducciones Renta liquida ordinaria del Ejercicio o perdida liquida del ejercicio Compensaciones Renta liquida del ejercicio Renta presuntiva Rentas exentas (de los salarios) Rentas gravables (por activos omitidos o pasivos inexistentes) Renta liquida gravable(el mayor entre el R-60 y el 61 y resta el 62) Valores 52.600.000 30.100.000 82.700.000 2.000.000 80.700.000 29.900.000 29.900.000 800.000 600.000 400.000 1.800.000 49.000.000 0 49.000.000 3.000.000 0 46.000.000 GRACIAS 29/07/2015 •PENAGOS & PENAGOS AUDITORES Y CONSULTORES LTDA •lapenagosm@gmail.com •lapenagos@penagosconsultores. com •Calle 134 bis 89 A 05 •Tel: 6844347 •Cel: 310.8192139 24