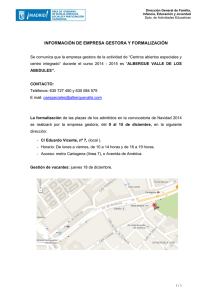

Folleto de venta y reglamento de gestión

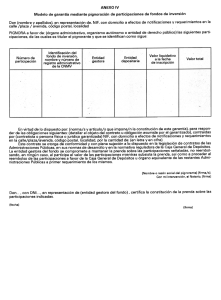

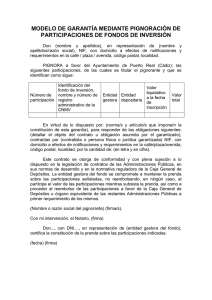

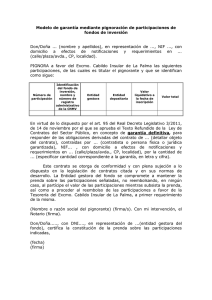

Anuncio