EMISIÓN DE VALORES DE OFERTA PÚBLICA DENOMINACIÓN

Anuncio

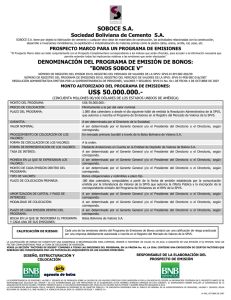

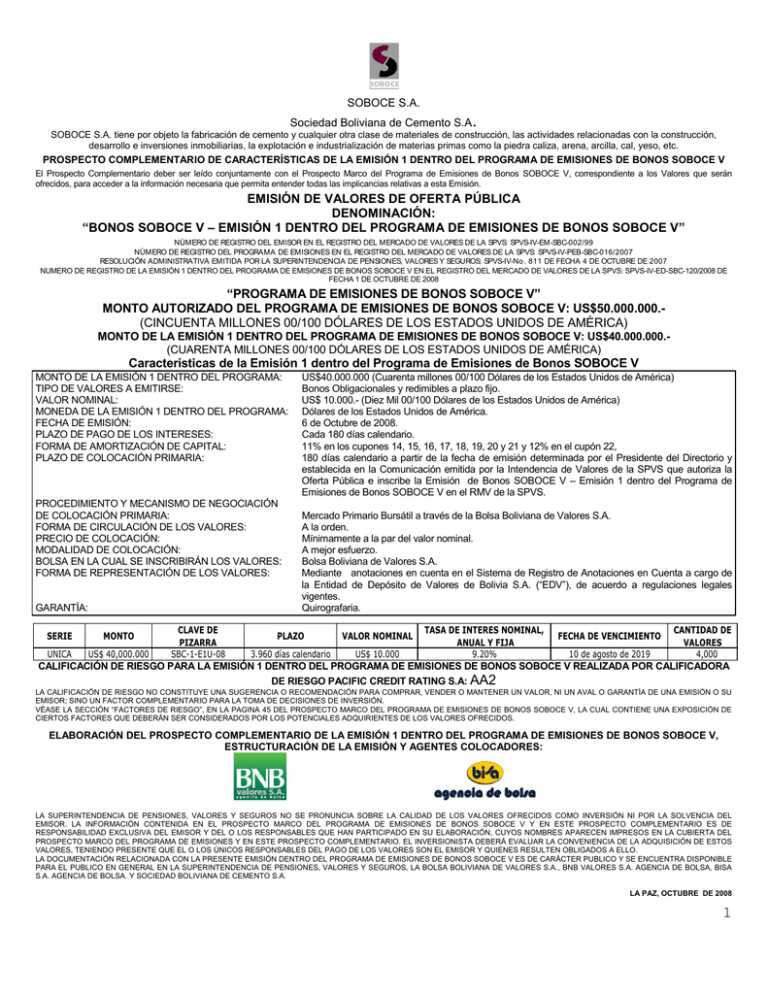

SOBOCE S.A. Sociedad Boliviana de Cemento S.A. SOBOCE S.A. tiene por objeto la fabricación de cemento y cualquier otra clase de materiales de construcción, las actividades relacionadas con la construcción, desarrollo e inversiones inmobiliarias, la explotación e industrialización de materias primas como la piedra caliza, arena, arcilla, cal, yeso, etc. PROSPECTO COMPLEMENTARIO DE CARACTERÍSTICAS DE LA EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V El Prospecto Complementario deber ser leído conjuntamente con el Prospecto Marco del Programa de Emisiones de Bonos SOBOCE V, correspondiente a los Valores que serán ofrecidos, para acceder a la información necesaria que permita entender todas las implicancias relativas a esta Emisión. EMISIÓN DE VALORES DE OFERTA PÚBLICA DENOMINACIÓN: “BONOS SOBOCE V – EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V” NÚMERO DE REGISTRO DEL EMISOR EN EL REGISTRO DEL MERCADO DE VALORES DE LA SPVS: SPVS-IV-EM-SBC-002/99 NÚMERO DE REGISTRO DEL PROGRAMA DE EMISIONES EN EL REGISTRO DEL MERCADO DE VALORES DE LA SPVS: SPVS-IV-PEB-SBC-016/2007 RESOLUCIÓN ADMINISTRATIVA EMITIDA POR LA SUPERINTENDENCIA DE PENSIONES, VALORES Y SEGUROS: SPVS-IV-No . 811 DE FECHA 4 DE OCTUBRE DE 2007 NUMERO DE REGISTRO DE LA EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V EN EL REGISTRO DEL MERCADO DE VALORES DE LA SPVS: SPVS-IV-ED-SBC-120/2008 DE FECHA 1 DE OCTUBRE DE 2008 “PROGRAMA DE EMISIONES DE BONOS SOBOCE V” MONTO AUTORIZADO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V: US$50.000.000.(CINCUENTA MILLONES 00/100 DÓLARES DE LOS ESTADOS UNIDOS DE AMÉRICA) MONTO DE LA EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V: US$40.000.000.(CUARENTA MILLONES 00/100 DÓLARES DE LOS ESTADOS UNIDOS DE AMÉRICA) Características de la Emisión 1 dentro del Programa de Emisiones de Bonos SOBOCE V MONTO DE LA EMISIÓN 1 DENTRO DEL PROGRAMA: TIPO DE VALORES A EMITIRSE: VALOR NOMINAL: MONEDA DE LA EMISIÓN 1 DENTRO DEL PROGRAMA: FECHA DE EMISIÓN: PLAZO DE PAGO DE LOS INTERESES: FORMA DE AMORTIZACIÓN DE CAPITAL: PLAZO DE COLOCACIÓN PRIMARIA: PROCEDIMIENTO Y MECANISMO DE NEGOCIACIÓN DE COLOCACIÓN PRIMARIA: FORMA DE CIRCULACIÓN DE LOS VALORES: PRECIO DE COLOCACIÓN: MODALIDAD DE COLOCACIÓN: BOLSA EN LA CUAL SE INSCRIBIRÁN LOS VALORES: FORMA DE REPRESENTACIÓN DE LOS VALORES: GARANTÍA: SERIE MONTO CLAVE DE PIZARRA SBC-1-E1U-08 US$40.000.000 (Cuarenta millones 00/100 Dólares de los Estados Unidos de América) Bonos Obligacionales y redimibles a plazo fijo. US$ 10.000.- (Diez Mil 00/100 Dólares de los Estados Unidos de América) Dólares de los Estados Unidos de América. 6 de Octubre de 2008. Cada 180 días calendario. 11% en los cupones 14, 15, 16, 17, 18, 19, 20 y 21 y 12% en el cupón 22, 180 días calendario a partir de la fecha de emisión determinada por el Presidente del Directorio y establecida en la Comunicación emitida por la Intendencia de Valores de la SPVS que autoriza la Oferta Pública e inscribe la Emisión de Bonos SOBOCE V – Emisión 1 dentro del Programa de Emisiones de Bonos SOBOCE V en el RMV de la SPVS. Mercado Primario Bursátil a través de la Bolsa Boliviana de Valores S.A. A la orden. Mínimamente a la par del valor nominal. A mejor esfuerzo. Bolsa Boliviana de Valores S.A. Mediante anotaciones en cuenta en el Sistema de Registro de Anotaciones en Cuenta a cargo de la Entidad de Depósito de Valores de Bolivia S.A. (“EDV”), de acuerdo a regulaciones legales vigentes. Quirografaria. PLAZO VALOR NOMINAL TASA DE INTERES NOMINAL, ANUAL Y FIJA 9.20% FECHA DE VENCIMIENTO CANTIDAD DE VALORES 4,000 UNICA US$ 40,000.000 3.960 días calendario US$ 10.000 10 de agosto de 2019 CALIFICACIÓN DE RIESGO PARA LA EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V REALIZADA POR CALIFICADORA DE RIESGO PACIFIC CREDIT RATING S.A: AA2 LA CALIFICACIÓN DE RIESGO NO CONSTITUYE UNA SUGERENCIA O RECOMENDACIÓN PARA COMPRAR, VENDER O MANTENER UN VALOR, NI UN AVAL O GARANTÍA DE UNA EMISIÓN O SU EMISOR; SINO UN FACTOR COMPLEMENTARIO PARA LA TOMA DE DECISIONES DE INVERSIÓN. VÉASE LA SECCIÓN “FACTORES DE RIESGO”, EN LA PAGINA 45 DEL PROSPECTO MARCO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V, LA CUAL CONTIENE UNA EXPOSICIÓN DE CIERTOS FACTORES QUE DEBERÁN SER CONSIDERADOS POR LOS POTENCIALES ADQUIRIENTES DE LOS VALORES OFRECIDOS. ELABORACIÓN DEL PROSPECTO COMPLEMENTARIO DE LA EMISIÓN 1 DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V, ESTRUCTURACIÓN DE LA EMISIÓN Y AGENTES COLOCADORES: LA SUPERINTENDENCIA DE PENSIONES, VALORES Y SEGUROS NO SE PRONUNCIA SOBRE LA CALIDAD DE LOS VALORES OFRECIDOS COMO INVERSIÓN NI POR LA SOLVENCIA DEL EMISOR. LA INFORMACIÓN CONTENIDA EN EL PROSPECTO MARCO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V Y EN ESTE PROSPECTO COMPLEMENTARIO ES DE RESPONSABILIDAD EXCLUSIVA DEL EMISOR Y DEL O LOS RESPONSABLES QUE HAN PARTICIPADO EN SU ELABORACIÓN, CUYOS NOMBRES APARECEN IMPRESOS EN LA CUBIERTA DEL PROSPECTO MARCO DEL PROGRAMA DE EMISIONES Y EN ESTE PROSPECTO COMPLEMENTARIO. EL INVERSIONISTA DEBERÁ EVALUAR LA CONVENIENCIA DE LA ADQUISICIÓN DE ESTOS VALORES, TENIENDO PRESENTE QUE EL O LOS ÚNICOS RESPONSABLES DEL PAGO DE LOS VALORES SON EL EMISOR Y QUIENES RESULTEN OBLIGADOS A ELLO. LA DOCUMENTACIÓN RELACIONADA CON LA PRESENTE EMISIÓN DENTRO DEL PROGRAMA DE EMISIONES DE BONOS SOBOCE V ES DE CARÁCTER PUBLICO Y SE ENCUENTRA DISPONIBLE PARA EL PUBLICO EN GENERAL EN LA SUPERINTENDENCIA DE PENSIONES, VALORES Y SEGUROS, LA BOLSA BOLIVIANA DE VALORES S.A., BNB VALORES S.A. AGENCIA DE BOLSA, BISA S.A. AGENCIA DE BOLSA. Y SOCIEDAD BOLIVIANA DE CEMENTO S.A. LA PAZ, OCTUBRE DE 2008 1