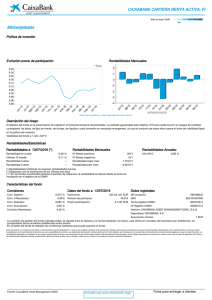

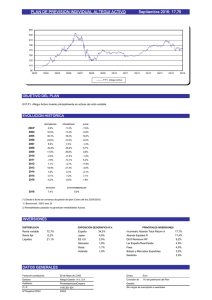

Rentabilidad de los fondos de inversión españoles

Anuncio