OBLIGACION SUSTANCIAL Y FORMAL Oscar

Anuncio

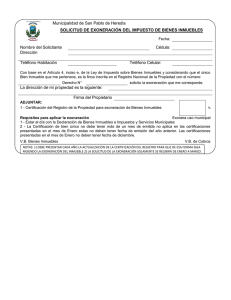

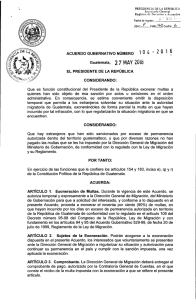

OBLIGACION SUSTANCIAL Y FORMAL Oscar Chile Monroy mgi@chilemonroy.com Se aclara que la exoneración fiscal es para todos los contribuyentes y aplica a obligaciones tributarias sustantivas o formales, sin importar el período fiscal. El Acuerdo que origina la exoneración fiscal es el número 167-2014, el cual entró en vigencia el 6 de junio recién pasado y con tan solo un día hábil de vigencia, se produce una reforma al mismo mediante el Acuerdo 174-2014, publicado en el diario oficial el recién pasado lunes 9 de junio y con vigencia desde el día 12 del mismo mes. Con la reforma se aclara que también gozan de exoneración de multas, intereses o recargos todos los contribuyentes que hayan dejado de cumplir con sus obligaciones tributarias sustantivas o formales que establecen las leyes tributarias y aduaneras, sin importar el período fiscal o impositivo al que correspondan. Son varias las preguntas que nos han formulado respecto a que clase de multas o infracciones pueden exonerarse y para dilucidar tales cuestionamientos se hace necesario explicar en que consiste la obligación sustancial y formal, a que hace referencia el Acuerdo de exoneración. Se entiende por obligación sustancial el cumplimiento del pago de determinado impuesto. Entre tanto que la obligación formal es la que se refiere a los procedimientos que el contribuyente está obligado a observar, para cumplir con la obligación sustancial. Por ejemplo, para determinar el pago del Impuesto al Valor Agregado, existe una serie de procedimientos tales como presentar la declaración mensual, emitir factura, llevar los libros, etc., los cuales se consideran obligaciones de tipo formal. Hecha esas distinciones, nos permite concluir que los casos de multa por cierre de negocios, por no emitir facturas, por resistencia a la acción fiscalizadora, por no habilitación de libros, actualizaciones de datos ante la autoridad tributaria, nombramientos de representantes legales, presentación de informes y cualquier otra obligación formal, están contempladas dentro de la exoneración correspondiente. Es de aclarar también el alcance del Acuerdo 174-2014 al establecer que el beneficio fiscal se aplica sin importar el período fiscal o impositivo, se interpreta que mientras esté vigente la exoneración se puede aplicar a períodos anteriores a su vigencia, así como también aquellos casos de incumplimiento que se den bajo la vigencia del mismo, ello por la disposición clara que indica que no importa el período fiscal o impositivo. Esta forma de aplicar la exoneración, es una particularidad de esta normativa, puesto que anteriores exoneraciones si han expresado claramente que la reducción de sanciones se aplicaba a períodos anteriores a la vigencia, pero en este caso no está indicado así, por lo que somos de la opinión que mientras esté vigente se aplica a cualquier período. Otros temas tributarios visite: www.chilemonroy.com